Вместе с юристами разбираемся, к каким работам можно привлекать самозанятых по закону, а к каким — нельзя. Статья поможет компаниям понять, как выбрать для той или иной задачи подходящего исполнителя, а самозанятым — определиться с видом деятельности по специальному налоговому режиму.

Оглавление

Когда компании выбирают сотрудничество с самозанятыми

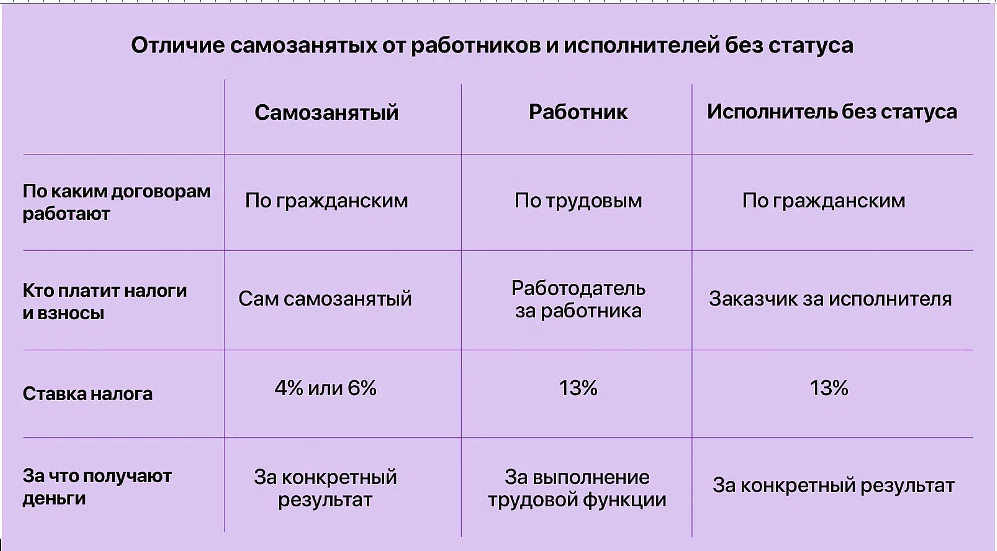

Компании часто стоят перед выбором: привлечь для конкретной задачи самозанятого, применяющего специальный налоговый режим, или нанять штатного сотрудника. Чтобы принять правильное решение, нужно понимать разницу по закону между трудовыми отношениями и гражданско-правовыми.

Штатных работников нанимают не для решения конкретной задачи, а скорее для выполнения определенной трудовой функции. Самозанятые, в свою очередь, всегда выполняют конкретные задания заказчиков. Отсюда следуют и остальные различия между исполнителями по договорам ГПХ и штатными сотрудниками.

Исполнители по договорам ГПХ | Штатные сотрудники |

|---|---|

Получают вознаграждение за выполнение конкретного задания по акту выполненных работ | Получают заработную плату за выполнение трудовой функции, зарплата перечисляется стабильно два раза в месяц |

Не подчиняются правилам внутреннего трудового распорядка организации, сами определяют способ и график выполнения заданий | Подчиняются правилам внутреннего трудового распорядка, работают под управлением и контролем работодателя |

Могут перепоручить выполнение задания другому лицу, если это не противоречит договору | Выполняют работу лично |

Сами несут расходы на выполнение заданий и организуют пространство для работы | Имеют рабочее место, расходы по его оборудованию берет на себя работодатель |

Могут иметь несколько заказчиков | Как правило, имеют одного работодателя, с которым сотрудничают длительное время |

Важно, что за всех штатных сотрудников компании платят налоги и страховые взносы: 13% НДФЛ и 30% страховых взносов. Всем сотрудникам компания предоставляет оплачиваемый отпуск.

С самозанятыми все устроено по-другому: им заказчик не предоставляет отпуск. Поскольку самозанятые применяют специальный налоговый режим, с вознаграждения компании не нужно перечислять страховые взносы и налоги. Налог на профессиональный доход (НПД) самозанятые платят за себя сами — это предусматривает специальный налоговый режим и прямо закреплено в Федеральном законе о специальном налоговом режиме «Налог на профессиональный доход» от 27.11.2018 № 422-ФЗ.

Поэтому компании выгодно нанимать сотрудников в штат, только если планируется регулярная нагрузка по решению разных задач в рамках одной трудовой функции и длительное сотрудничество.

Также читайте: «12 ответов юриста о сотрудничестве самозанятых и юридических лиц»

Самозанятых выгоднее нанимать при проектной работе или нерегулярной нагрузке. Если компании нужно сделать один рекламный проект, можно не нанимать сотрудника, а привлечь самозанятого на специальном налоговом режиме для проектной работы — разовой задачи. В этом случае заключается договор ГПХ, самозанятому выплачивается вознаграждение и сотрудничество на этом прекращается.

Какие работы и услуги можно заказать у самозанятых

Консоль запустила собственный сервис, с помощью которого оценивает динамику заработка самозанятых налогоплательщиков по сферам деятельности и разным регионам. Так вот по итогам 2024 года наиболее популярные направления деятельности у самозанятых — это доставка еды и продуктов, услуги клининга, хранения и фулфилмента. Подробнее о популярных направления заработка физлиц на специальном налоговом режиме, читайте в отдельной статье.

Какие еще услуги часто предлагают самозанятые налогоплательщики

По разным региональным рейтингам наиболее востребованы 12 видов деятельности самозанятых. Вот этот перечень:

такси и грузоперевозки;

бьюти-сфера;

услуги тренеров по фитнесу, йоге, различным видам спорта;

сервис автомобилей;

ремонтные и строительные работы;

производство предметов быта, например, мебели, аксессуаров, декора;

услуги по шитью;

фотографы;

кондитерские услуги;

консультации в сфере бизнеса, например, бухгалтерские, юридические, копирайтерские услуги;

животноводство и разведение птиц.

Это не исчерпывающий список работ и услуг для самозанятых физических лиц.

Это не исчерпывающий список работ и услуг для самозанятых физических лиц.

Исчерпывающего перечня услуг и работ, по которым можно привлечь самозанятых, в законодательстве Российской Федерации нет. То есть плательщик НПД вправе заниматься любыми видами деятельности на специальном налоговом режиме, кроме тех, которые прямо запрещены ч. 2 ст. 4 Федерального закона № 422-ФЗ о специальном налоговом режиме «Налог на профессиональный доход». Например, реализацией подакцизных и маркированных товаров, предпринимательством по договорам поручения и пр.

Компании могут работать с самозанятыми по разным договорам ГПХ. Самые распространенные — договор подряда и договор возмездного оказания услуг, но есть и другие варианты взаимодействия с исполнителями на специальном налоговом режиме. В таблице ниже собрали самые распространенные.

✅Договор оказания услуг | ✅Договор подряда |

|---|---|

Подойдет, если самозанятый оказывает услуги. Например, проводит мастер-классы или дает консультации. | Подойдет, если самозанятый выполняет работы. Например, пишет 10 статей в блог компании, делает сайт или чинит сантехнику в офисе. |

✅Договор авторского заказа | ✅Договор аренды |

Подойдет, если самозанятый выполняет творческие задания, результат которых — произведения науки, литературы и искусства. | Подойдет, если самозанятый передает компании имущество во временное пользование за плату. Например, автомобиль. |

В журнале Консоль мы уже выпустили статью, где подробно рассмотрели договоры ГПХ, которые можно заключить с самозанятыми. В статье вы найдете не только подробные инструкции по заключению договоров по разным видам деятельности, но и шаблоны документов под разные задачи.

А в статье «Договор подряда с самозанятым: что важно учесть» подробно рассказали, как правильно составить договор подряда — самый распространенный договор с самозанятым.

К сведению. Какие налоги платит самозанятый

Одно из преимуществ работы самозанятым — это низкие налоговые ставки. Так, у исполнителя на специальном налоговом режиме всего две ставки налога: 4 и 6%. В первом случае ставка рассчитана для дохода от физлиц, во-втором — от юридических лиц (ст. 10 Федерального закона № 422-ФЗ о специальном налоговом режиме «Налог на профессиональный доход»).

Размер налога не зависит от места жительства самозанятого налогоплательщика исполнителя и территории деятельности физлица. Такие ставки налога предусмотрены для всех регионов Российской Федерации. За просрочку уплаты налога и сокрытие от налогового органа дохода предусмотрена ответственность для самозанятого физлица: пеня за каждый день просрочки НПД или штраф за сокрытие дохода (ст. 75, 129.13 Налогового кодекса Российской Федерации).

Если за месяц у самозанятого налогоплательщика не было дохода, то и платить ничего не нужно. Налог размером менее 100 рублей переносится на следующий месяц. Как оплачивать налог на профессиональный доход в приложении «Мой налог», читайте в отдельной статье. А в статье «10 мифов о налоге для самозанятых» разобрали популярные заблуждения насчет размера и порядка уплаты налога.

Когда компании не могут привлечь самозанятых

Самозанятые физлица могут заниматься любыми видами деятельности, кроме тех, которые прямо запрещены законом № 422-ФЗ — Федеральным законом о специальном налоговом режиме «Налог на профессиональный доход». Есть два вида ограничений на деятельность по специальному налоговому режиму: запреты заниматься определенной деятельностью для физлиц на специальном налоговом режиме, и ограничения на применение налога на профессиональный доход.

Запреты на определенную деятельность

Не все договорные конструкции, предусмотренные Гражданским кодексом Российской Федерации, подходят для сотрудничества с самозанятыми. Последняя редакция ч.2 ст. 4 Федерального закона № 422-ФЗ предусматривает такие запреты на специальном налоговом режиме:

Перепродавать чужие товары;

Продавать подакцизные товары;

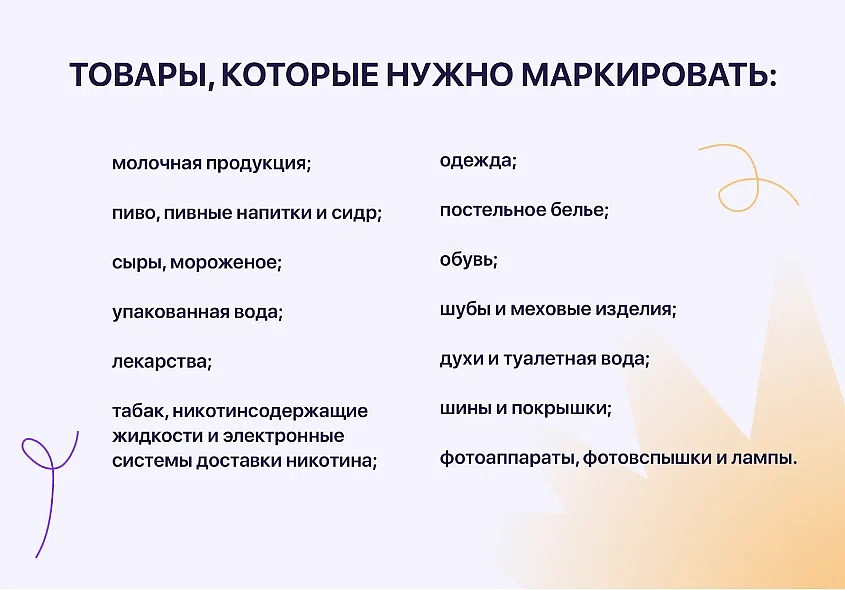

Продавать товары, которые требуют обязательной маркировки;

Заниматься предпринимательством в интересах другого лица по договорам поручения, комиссии, агентскому договору;

Доставлять товары с приемом платежей в интересах других лиц без применения контрольно-кассовой техники продавца;

Добывать и продавать полезные ископаемые;

Заниматься майнингом цифровой валюты и реализацией (приобретением) цифровой валюты.

Компаниям не следует привлекать самозанятых для деятельности из списка выше — за это налоговый орган лишит самозанятого статуса и ретроспективно аннулирует выданные им чеки. Заказчику-компании в этом случае придется:

уплатить с уже выплаченных исполнителю вознаграждений налог НДФЛ по ставке 13%,

уплатить за самозанятого страховые взносы 30%,

сдать отчетность за исполнителя, утратившего статус самозанятого, по формам РСВ, 6-НДФЛ, ЕФС-1 и КНД 1151162 (персонифицированные сведения).

Разберем подробнее, чем нельзя заниматься самозанятым на специальном налоговом режиме.

Запрет перепродавать чужие товары

«Чужие товары» означает готовые товары, которые произвел кто-то другой. Например, закон запрещает покупать самозанятым готовые сумки и перепродавать их компаниям. Налоговый орган обязательно узнает об этом из чеков, рекламы или другими способами и аннулирует статус самозанятого налогоплательщика.

Зато самозанятый может покупать сырье, делать свою продукцию и затем продавать ее. Компании безопасно покупать у самозанятых физлиц продукцию их собственного производства.

Запрет продавать подакцизные товары

И этот запрет распространяется на продажу товаров, произведенных самим самозанятым физлицом. Компания не может купить у самозанятого приготовленное им домашнее вино и самогон, а самодельную выпечку или варенье может.

Полный список подакцизных товаров есть в статье 181 Налогового кодекса Российской Федерации.

Запрет продавать товары, которые требуют обязательной маркировки

Шубы, пиво, фотоаппараты, духи и другие товары по закону надо маркировать. Такие товары самозанятый налогоплательщик продавать не может, даже если духи и пиво сварил он сам.

Запрет на предпринимательство в интересах другого лица по договорам поручения, комиссии, агентскому договору

Самозанятые физлица не могут быть посредниками, действуя в интересах компании по этим видам договоров.

🚫Договор поручения | 🚫Договор комиссии | 🚫Агентский договор |

|---|---|---|

Самозанятые не могут быть поверенными по договору поручения. Компания, которая владеет недвижимостью, не может поручить самозанятому сдавать ее собственность в аренду от своего имени | Самозанятые не могут быть комиссионерами по договору комиссии. Нельзя поручить самозанятому продать автомобиль компании и получить за это комиссионное вознаграждение | Самозанятые не могут быть агентами по агентским договорам. Молочный завод не может поручить самозанятому закупать молоко для него у местных фермеров |

При этом если заказчик поручил самозанятому физлицу написать статью или покрасить стену, то это не считается действием по поручению другого лица. В данном случае самозанятый действует по договору оказания услуг, а это закон Российской Федерации как раз позволяет.

Также читайте: «Как правильно заключить договор с самозанятым»

Запрет доставлять товары с приемом платежей в интересах других лиц без применения контрольно-кассовой техники продавца

Компании нельзя привлечь самозанятого в качестве курьера, чтобы поручить ему доставлять товары и принимать оплату от своего имени. Но если у курьера будет кассовый аппарат компании и доверенность на прием платежей, то можно.

Запрет добывать и продавать полезные ископаемые

Для того, чтобы добывать и продавать полезные ископаемые, нужно зарегистрировать ИП или ООО, а также получить лицензию на эту деятельность, поэтому привлекать самозанятого для этого нельзя.

Запрет заниматься майнингом цифровой валюты, а также ее реализацией

Цифровую валюты приравняли к имуществу (ч.3 ст. 1 Федерального закона «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации» от 31.07.2020 № 259-ФЗ и ст. 128 Гражданского кодекса Российской Федерации). А плательщики налога НПД не могут заниматься перепродажей имущества. Поэтому майнинг цифровой валюты противоречит требованиям Федерального закона № 422-ФЗ (ст. 4 Федерального закона № 422-ФЗ).

Ограничения на применение налога НПД

Некоторыми видами деятельности самозанятый может заниматься, но с них он не вправе платить налог на профессиональный доход — с дохода нужно будет платить налоги в общем порядке.

Ограничения на применение налога НПД установлены ч. 2 ст. 6 Федерального закона № 422-ФЗ. Самозанятые не могут платить налог НПД со следующих доходов:

с зарплаты,

с вознаграждений от бывших работодателей, если прошло меньше двух лет с увольнения,

дохода от ценных бумаг,

дохода по договору простого товарищества или доверительного управления имуществом,

доходов в натуральной форме (когда за работу рассчитываются не деньгами, а продукцией),

доходов от завещания, дарственной или авторского договора,

дохода от продажи личных вещей и недвижимости,

дохода от продажи долей в уставном капитале,

дохода от передачи имущественных прав на недвижимость (например, аренды нежилых помещений),

доходов от уступки прав требований,

доходов адвоката, нотариуса, оценщика и арбитражного управляющего.

Последствия сотрудничества компании с самозанятыми налогоплательщиками по этим видам деятельности будут зависеть от того, какой именно договор заключен с физлицом на НПД.

Например, по договору купли-продажи недвижимости, компания не должна будет платить за самозанятого НДФЛ и страховые взносы (ст. 420 Налогового кодекса Российской Федерации) — в этом случае страховые взносы не уплачиваются совсем, а НДФЛ должен заплатить за себя сам самозанятый. А по договорам с бывшим работником, если с момента увольнения прошло менее двух лет, компания должна будет уплатить за самозанятого и НДФЛ, и страховые взносы — так, как если бы она сотрудничала с физическим лицом без статуса.

Какие риски в сотрудничестве с самозанятыми у компаний

Один из рисков в сотрудничестве компаний с самозанятыми — это неполучение чека от исполнителя. А это главный документ, который подтверждает оплату услуг самозанятому налогоплательщику. После получения вознаграждения исполнитель на специальном налоговом режиме обязан выдать чек заказчику в тот же день (ст. 14 Федерального закона № 422-ФЗ). Формируют чек в приложении «Мой налог», и передают в бумажном или электронном виде.

Чек от самозанятого — закрывающий документ, который подтверждает расходы заказчика и позволяет уменьшить налоговую базу по налогу на прибыль или по налогу на спецрежиме на сумму выплаченного вознаграждения (п. 8-10 статьи 15 Федерального закона № 422-ФЗ). Если чека нет, то организация становится налоговым агентом самозанятого и обязана уплатить с его дохода НДФЛ и страховые взносы, как при сотрудничестве с физлицом без статуса.

Еще еще риск в сотрудничестве с физлицами на НПД — это необходимость уплаты НДФЛ и страховых взносов за самозанятого, который превысил годовой лимит дохода. Дело в том, что самозанятые теряют право применять НПД, если превысили лимит в 2,4 млн руб. в текущем календарном году (п. 8 ч. 2 ст. 4 Федерального закона № 422-ФЗ). Если заказчик такого самозанятого не отслеживает уровень дохода самозанятого и не обязывает его уведомлять о потере статуса, то рискует уплачивать НДФЛ и страховые взносы за такого исполнителя со дня превышения лимита. Все о лимите дохода самозанятого и о действиях компании в случае превышения самозанятым такого лимита, указали в отдельной статье. Какие налоги и взносы платит заказчик за исполнителя-физлицо без статуса, также читайте в отдельной статье.

Внимание!

Не допустить превышения лимита дохода самозанятого поможет платформа Консоль. Доход исполнителей автоматически проверяется по базе ФНС до заключения договора и перед каждой оплатой. Если сумма выплаты превысит установленный лимит, платформа не даст совершить платеж, а компания получит соответствующее уведомление.

И не менее весомый риск в сотрудничестве с самозанятыми — это риск переквалификации отношений с исполнителем в трудовые. ФНС и Трудовая инспекция следит, чтобы компании не подменяли гражданско-правовой договор трудовым при сотрудничестве с самозанятыми. Чем грозит переквалификация ГПХ с трудовой договор, читайте в отдельной статье.

Налоговому органу важно, чтобы бизнес не получал необоснованную налоговую выгоду. Так, по договору ГПХ с самозанятыми компания не платит за исполнителя НДФЛ с дохода и страховые взносы. На практике инспекторы выделяют 3 главных признака уклонения от налогообложения при сотрудничестве с самозанятыми: это организационная зависимость, инфраструктурная зависимость и оплата услуг самозанятого в том же порядке, что и работникам в рамках Трудового кодекса.

Трудовой инспекции важно защитить права работников. Работники по трудовому законодательству Российской Федерации имеют гораздо больше социальных гарантий, чем исполнители: их нельзя уволить без причины, им выплачивается стабильная заработная плата два раза в месяц и предоставляются отпуска, больничные и декретные, их деятельность идет в трудовой стаж. Трудовая инспекция следит, чтобы все исполнители, с которыми по факту имеются трудовые отношения, получали все предусмотренные законом гарантии.

Как налоговая узнает, что самозанятый занимается запрещенной деятельностью

У налоговой есть несколько маркеров, на которые она обращают внимание и в случае подозрений устраивают дополнительную проверку. Вот этот список:

Название задания в чеке. В чеке может быть абстрактная формулировка или название деятельности, которой заниматься в статусе самозанятого нельзя. В обоих случаях налоговая заинтересуется и может прийти с проверкой. Например, исполнитель может написать: «Сдача гаража в аренду». Гараж — это нежилое помещение, налоговая сразу увидит, что самозанятый заплатил налог по ставке 4% или 6% за деятельность, которая не подпадает под специальный налоговый режим.

Реклама услуг. Сотрудник ФНС может увидеть рекламу услуги или товара в интернете и заинтересоваться.

Звонок от «потенциального заказчика». Инспектор может позвонить под видом потенциального клиента и расспросить об оказываемых услугах.

Скрининговая система ФНС. Это автоматизированная система налоговой, которая все время следит за компаниями и самозанятыми и начисляет им риск-баллы, а потом приходит с проверками к тем, кто набрал нужное количество очков.Эта система проверяет периодичность и источники выплат, смотрит, не сотрудничают ли исполнители с бывшими работодателями и проверяют как самозанятые называют услуги в чеках.

За каждого самозанятого, с которым отношения будут переквалифицированы в трудовые, компании придется доплатить страховые взносы, НДФЛ, пени на сумму задолженности, штрафы за неуплату налогов и взносов. Штрафы для должностных лиц составят от 10 000 ₽ до 20 000 ₽, для ИП — от 5 000 ₽ до 10 000 ₽, для юридических лиц — от 50 000 ₽ до 100 000 ₽.

Еще больше о рисках сотрудничества с самозанятыми читайте в отдельной статье.

Ответы на популярные вопросы о сотрудничестве с самозанятыми

Вопрос: Может ли самозанятый работать на дому?

Ответ: Да, может.

Когда компания сотрудничает с самозанятым по договору ГПХ имеют место гражданско-правовые, а не трудовые отношения. Так, самозанятые сами несут расходы на выполнение заданий заказчика на специальном налоговом режиме, организовывают свое рабочее место и определяют способ и график выполнения заданий. Правилам внутреннего трудового распорядка они не подчиняются.

Это означает, что самозанятые сами решают, откуда им работать — заказчик в это решение не вмешивается. Иное налоговая может расценить как признак трудовых отношений, что может привести к переквалификации договора ГПХ в трудовой.

Вопрос: Можно ли привлекать для сотрудничества самозанятых через госзакупки?

Ответ: Да, можно.

В законах нет на это ограничений, так что привлекать к сотрудничеству самозанятых могут госкомпании, бюджетные организации, государственные органы — как по Федеральному закону № 223-ФЗ, так и по Федеральному закону № 44-ФЗ.

Вопрос: Можно ли привлекать для сотрудничества самозанятых, работающих по трудовому договору?

Ответ: В законе прямо указано, что самозанятый не может одновременно быть работником по трудовому договору в компании и сотрудничать с ней же как исполнитель на специальном налоговом режиме по договору ГПХ (ст. 6 422-ФЗ). Так что привлечь для сотрудничества самозанятого работника бизнесу не получится.

Должно пройти минимум два года с момента увольнения, чтобы компания могла сотрудничать со своим бывшим работником как с самозанятым. Если времени прошло меньше, бывший или нынешний работодатель может заключить договор ГПХ с исполнителем как с физлицом без статуса. Но в этом случае компании придется платить за исполнителя НДФЛ и страховые взносы, а самозанятый не сможет применять налог на профессиональный доход.

В то же время, компания ничем не рискует, если привлекает для сотрудничества самозанятого, одновременно работающего по трудовому договору в другой компании. Здесь никаких ограничений нет.

Другие нюансы сотрудничества самозанятых и юрлиц мы разбирали в статье «12 ответов юриста о сотрудничестве самозанятых и юридических лиц».

Вопрос: Можно ли сотрудничать с самозанятыми в декрете?

Ответ: Да, можно.

Никаких запретов на этот счет в законах нет. Женщина во время декрета может зарегистрироваться в качестве самозанятой и оказывать услуги на специальном налоговом режиме, в том числе, находясь в отпуске по уходу за ребенком. Компании ничем не рискуют, сотрудничая с такими исполнителями. Ничем не рискуют и сами женщины — они не потеряют право на получение выплат и пособий по беременности и родам.

Вопрос: Можно ли привлекать самозанятых, которым нужно будет ездить в командировки?

Ответ: Самозанятым нельзя оформить командировку: командировка и любое возмещение расходов исполнителя — это явный признак трудовых отношений, и в этом случае компания рискует налоговой проверкой и решением о переквалификации договора ГПХ в трудовой.

Тем не менее, у компаний есть возможность сотрудничать с самозанятым, которого для выполнения задачи нужно отправить в другой город. В этом случае нужно работать по схеме:

компания обозначает задачу,

самозанятый оценивает задачу и называет сумму вознаграждения, включающую в себя издержки на дорогу и проживание в другом городе,

стороны заключают договор.

Таким образом, компании может сотрудничать с самозанятыми по задачам, требующих поездок, но исполнитель должен сам заранее оценить итоговую стоимость услуги и заложить в нее потенциальные расходы. В этом случае риска переквалификации договора ГПХ в трудовой нет. Любые расходы самозанятых — проезд, проживание, услуги третьих лиц — можно учитывать в вознаграждении. Это не будет считаться компенсацией расходов по трудовому законодательству.

Самозанятые, включающих свои расходы в сумму вознаграждения, должны иметь в виду, что платить налоги на специальном налоговом режиме они должны со всей полученной от компании суммы. Например, компания договорилась с самозанятым о выплате 40 000 ₽ вознаграждения, 30 000 ₽ из которых — стоимость билетов на самолет. В этом случае самозанятый должен будет выбить чек и заплатить налог со всего дохода, вычесть из нее расходы на дорогу нельзя.

Вопрос: Можно ли сотрудничать с самозанятым, чтобы купить у него товарный знак?

Ответ: Да, можно.

Раньше только ИП и компании могли регистрировать товарные знаки. Самозанятый мог придумать изображение и использовать его как логотип, но государство никак не защищало такое изображение и не регистрировало его в качестве товарного знака. Соответственно, компании не могли купить товарный знак у исполнителя на специальном налоговом режиме.

С 2023 года самозанятые могут зарегистрировать товарный знак, передавать права использования товарного знака по лицензии, отчуждать права на него за плату. Соответственно, компании могут купить у исполнителя на специальном налоговом режиме его товарный знак или использовать его по лицензии (Федеральный закон от 28.06.2022 № 193-ФЗ «О внесении изменений в часть четвертую Гражданского кодекса Российской Федерации»).