Режим НПД, или самозанятость, — относительно молодой налоговый режим, и в закон о самозанятых № 422-ФЗ постоянно вносят изменения. Уследить за этим сложно, даже если вы сотрудничаете с самозанятыми добросовестно и не хотите ничего нарушать. А налоговая следит за всеми нарушениями строго.

Чаще всего компании забывают, что самозанятые не сотрудники. В их деятельности есть ограничения, а отношения с ними строятся по типу «заказчик-исполнитель», а не по типу «работодатель-работник». Это значит, что исполнитель и заказчик равны между собой, они оба занимаются предпринимательской деятельностью и не зависят друг от друга.

Если об этом забыть, могут возникнуть проблемы. Рассказываем, на что нужно обращать внимание, чтобы у налоговой не было к вам вопросов.

Оглавление

Какие есть преимущества и риски договоров с самозанятыми

Как уже успели понять многие компании, заключение договора с самозанятым имеет свои плюсы.

Снижается налоговая нагрузка: все выплаты в бюджет плательщик НПД делает сам, а компания может уменьшить налоговую базу по налогу на прибыль либо по налогу на спецрежиме.

Уменьшаются суммы обязательных выплат по фонду оплаты труда и приравненных расходов.

Уменьшаются объемы отчетности и кадрового документооборота.

Плательщики НПД не увеличивают среднесписочную численность и не влияют на граничные показатели, из-за которых возможны утрата права на УСН или ПСН, а также повышение размера единого налога с 6 до 8% при работе на УСН.

Однако не стоит забывать, что в сотрудничестве с самозанятыми есть и серьезные риски. Они связаны с аннулированием статуса самозанятого по различным причинам и переквалификацией отношений в трудовые. Разберем их подробнее.

Почему появляются проблемы при сотрудничестве с самозанятымиРассмотрим, какие ошибки бизнеса при сотрудничестве с самозанятыми могут повлечь за собой проблемы и проверки со стороны фискальных служб. Вот наиболее распространенные ситуации.:

Будет превышен годовой лимит дохода и самозанятый автоматически потеряет свой статус.

Выяснится, что исполнитель оказывает услуги либо занимается деятельностью, не разрешенной для плательщиков НПД.

Не будут выдаваться чеки после оплаты и компания не сможет подтвердить факт сотрудничества с самозанятым.

ФНС заподозрит подмену трудовых отношений. Исполнитель не сообщит заказчику вовремя об аннулировании своего статуса.

Далее подробно разберем эти риски.

Отслеживайте все риски в одном месте и по всем самозанятым

Инструменты Консоли помогут вашему бизнесу

Снизить рискиПревышен годовой лимит дохода

Для самозанятых есть лимит дохода — не больше 2,4 миллионов рублей в год от всех заказчиков. Если разделить на календарные месяцы, получится 200 тысяч в месяц, но налоговая смотрит только финальную сумму за год — вы могли перечислить самозанятому 100 тысяч в ноябре и еще 10 тысяч в декабре, но считается всё равно ежегодный доход.

И если общий доход за год превысил 2,4 миллионов, то самозанятый лишается статуса автоматически. Теперь компания, которая заказывает работы или услуги у самозанятого, становится налоговым агентом — именно она должна платить за него налоги и взносы в фонды как за обычное физическое лицо без статуса. А это, вместе со штрафами и пени от налоговой, больше 40% от суммы вознаграждения исполнителя.

Вы не обязаны следить за лимитом дохода исполнителя, особенно если не являетесь его единственным заказчиком. Плательщик НПД обязан сам контролировать свои доходы. О том, как узнать вовремя об аннулировании статуса, мы расскажем ниже.

Самозанятый занимается неразрешенной деятельностью

Есть список работ и услуг, которыми плательщики НПД не могут заниматься.

Перепродажа товаров. Самозанятому нельзя купить 100 готовых шапок и продавать их на маркетплейсе, можно только шить свои. Или можно продавать свои старые вещи, например старый телефон на Авито, тут у налоговой тоже вопросов не возникнет.

Реализация подакцизных товаров и товаров, подлежащих обязательной маркировке. Это табак, алкоголь и прочие вещи, за которыми пристально следит государство.

Добыча и реализация полезных ископаемых.

Доставка с приемом платежей в интересах других лиц без использования кассового аппарата фактического продавца. Например, курьер может развозить покупателям заказы и получать за это вознаграждение, только если у него есть доверенность и касса от заказчика и он проводит все поступления через нее.

Посредничество по агентским договорам, договорам комиссии или договорам поручительства. Туристическим или страховым агентом самозанятый быть точно не может.

Кроме того, плательщик НПД не имеет права нанимать других граждан по трудовым договорам и вести предпринимательскую деятельность с другим специальным налоговым режимом.

Если эти условия будут нарушены, риск штрафов есть и у самозанятых, и у компании. Если у исполнителя аннулируют самозанятость, получится, что вы сотрудничали с физлицом без статуса, а этого достаточно для начисления налогов и взносов.

Совет

Можно обезопасить себя с помощью договора — в нем можно закрепить обязанность самозанятого сразу же уведомить компанию об изменении статуса. А если исполнитель этого не сделает, то в договоре можно закрепить и ответственность — обязанность исполнителя возместить вам убытки в полном объеме, если придется доплачивать налоги и взносы или налоговая выпишет штраф.

Самозанятый не выдает чек после каждой оплаты

У самозанятых есть обязанность вносить доход от заказчика в приложение «Мой налог» и потом выдавать по этому доходу чеки. Чек — подтверждение того, что исполнитель — самозанятый и компании не нужно удерживать по выплатам налоги и взносы, всё делает сам исполнитель.

Для компании всё очень удобно, но может попасться недобросовестный исполнитель, который решит сэкономить и не выдавать чек, чтобы потом не платить налог. Это уже большие проблемы: без подтверждения налоговая не примет расходы компании, выпишет штраф и заставит заплатить доначисления за самозанятого как при сотрудничестве с физических лицом по договору ГПХ.

Обязательно проверяйте чек на подлинность и правильность оформления.

Совет

Если хочется избежать такой ситуации, предусмотрите ответственность исполнителя в договоре. В нем можно закрепить штраф для исполнителя, если он не отправит чек в установленный срок, или условие о компенсации всех выплат ФНС, если исполнитель не предупредит о потере статуса.

Сформулировать условие об обязанности исполнителя передать чек можно так:

«Исполнитель обязуется сформировать и передать Заказчику чек в день расчета на каждую выплаченную Исполнителю сумму лично или с помощью мессенджера Telegram».

А вот так — условие об ответственности за непередачу чека:

«В случае непередачи чека, указанного в пункте ___ настоящего Договора, в установленный срок, Исполнитель обязуется выплатить Заказчику штраф в размере 50% от каждой суммы, на которую был не выдан чек, а также штраф в размере 1000 руб. за каждый день просрочки передачи Заказчику чека».

Отношения с самозанятым похожи на трудовые

Риск переквалификации может возникнуть, если ФНС увидит у компании признаки трудовых отношений с исполнителями. У налоговой есть специальное ПО, которое автоматически проверяет каждую компанию и присваивает ей риск-балл. Если баллы превышают установленные показатели, ФНС отправляет компании уведомление с требованием объяснить характер своих правоотношений с самозанятыми.

Такое уведомление не значит, что вас обязательно оштрафуют. Например, если ваш самозанятый сотрудничает только с вами и налоговая просит это объяснить, можно сказать, что у исполнителя нет запрета сотрудничать с другими заказчиками, а самозанятого просто устраивает вознаграждение и нравится заказчик.

А вот по таким факторам налоговая будет оценивать, есть ли у вас трудовые отношения с исполнителями:

продолжительность сотрудничества — самозанятый оказывает услуги или выполняет работы три и больше месяцев при отсутствии письменных заданий;

единственный источник дохода — например, у самозанятого долгое время только один заказчик и только он переводит ему вознаграждение;

самозанятый в течение предыдущих двух лет работал по трудовому договору у работодателя, а теперь перешел на сотрудничество с ним по ГПХ;

вознаграждение похоже на зарплату — компания платит одинаковые суммы дважды в месяц и делает это регулярно;

самозанятых в одной компании массово регистрируют с одного устройства.

Кроме того, заподозрить подмену трудовых отношений могут, если обнаружится, что у ООО или ИП минимальное количество штатных работников при значительном числе привлеченных самозанятых. Или при массовом переходе сотрудников из одной компании в другую, но уже в качестве самозанятых, и при этом одна организация подконтрольна другой. В этом случае высок риск более глубоких проверок со стороны инстанций, направленных на сбор доказательств подмены трудовых отношений гражданско-правовыми.

Если совпадает что-то одно, то это нестрашно, а вот если совпадений больше, стоит задуматься. Лучше заранее проверить все документы с исполнителем и поменять формат правоотношений, если потребуется. Даже если налоговая вызовет вас и сотрудников для дачи показаний и запросит документы, это еще не значит, что отношения обязательно переквалифицируют.

Читайте, как правильно заключить договор с самозанятым.

Совет

Чтобы избежать переквалификации, нужно учесть много моментов в сотрудничестве с исполнителем — начиная с объявления о поиске исполнителя и заканчивая закрывающими документами.

Наш большой гайд по переквалификации с шаблонами документов и советами на каждом этапе

На этапе поиска исполнителя

Не называйте исполнителя «работником», а его доходы — «зарплатой» или «окладом». Лучше использовать термины «исполнитель», «вознаграждение» и «оказание услуг».

На этапе заключения договора

Договор — основной документ для налоговой, она будет смотреть его очень внимательно. Поэтому лучше сразу себя обезопасить и добавить в договор следующие пункты:

статус исполнителя;

«Исполнитель применяет специальный налоговый режим „Налог на профессиональный доход“».

обязанность предоставить чек;

«Исполнитель обязуется сформировать и предоставить Заказчику чек…» — дальше укажите срок предоставления чека.

ответственность за непредоставление чека;

«В случае непредоставления чека Исполнитель обязуется выплатить Заказчику штраф…» — дальше укажите сумму.

уведомление об утрате статуса;

«В случае снятия Исполнителя с учета в качестве плательщика налога на профессиональный доход он обязуется незамедлительно уведомить Заказчика».

Когда нужно делать закрывающие документы

Если договор и чек — первое, что посмотрит налоговая, то закрывающие документы будут вторыми. Советуем во всех документах закрепить измеримый результат работ и услуг.

Например, «Доставка товара X по адресу Y в течение Z». А еще лучше предусмотреть оплату за результат, а не потраченные часы — выбирайте формулировки «Оплата за 5 доставок» вместо «Оплата за 5 часов».

Когда нужно делать закрывающие документы

Если договор и чек — первое, что посмотрит налоговая, то закрывающие документы будут вторыми. Советуем во всех документах закрепить измеримый результат работ и услуг.

Например, «Доставка товара X по адресу Y в течение Z». А еще лучше предусмотреть оплату за результат, а не потраченные часы — выбирайте формулировки «Оплата за 5 доставок» вместо «Оплата за 5 часов».

Исполнитель не сообщил об аннулировании статуса

Вины компании в этом нет, самозанятый может сняться с учета по собственному желанию, лишиться статуса в результате своих взаимоотношений с другим заказчиком или не уследить за лимитом годового дохода. И не сообщить вам вовремя об этом.

В итоге компания рискует стать налоговым агентом исполнителя — теперь уже обычного физлица. Это повлечет за собой непредвиденные расходы: придется выплатить НДФЛ, обязательные страховые взносы, а также, возможно, штрафы и пени.

Если самозанятый утратил статус и не сообщил об этом, он должен компенсировать заказчику понесенные убытки — при условии, что соответствующие меры ответственности закреплены условиями договора.

Можно обезопасить себя с помощью договора — в нем можно закрепить обязанность самозанятого сразу же уведомить компанию об изменении статуса. А если исполнитель этого не сделает, то в договоре можно закрепить и ответственность — обязанность исполнителя возместить вам убытки в полном объеме, если придется доплачивать налоги и взносы или налоговая выпишет штраф.

Как контролировать статус самозанятого в ходе договора

Регистрация самозанятого происходит без выдачи подтверждающего документа, но плательщик НПД по запросу может сформировать соответствующую справку в приложении «Мой налог» и предоставить ее заказчику.

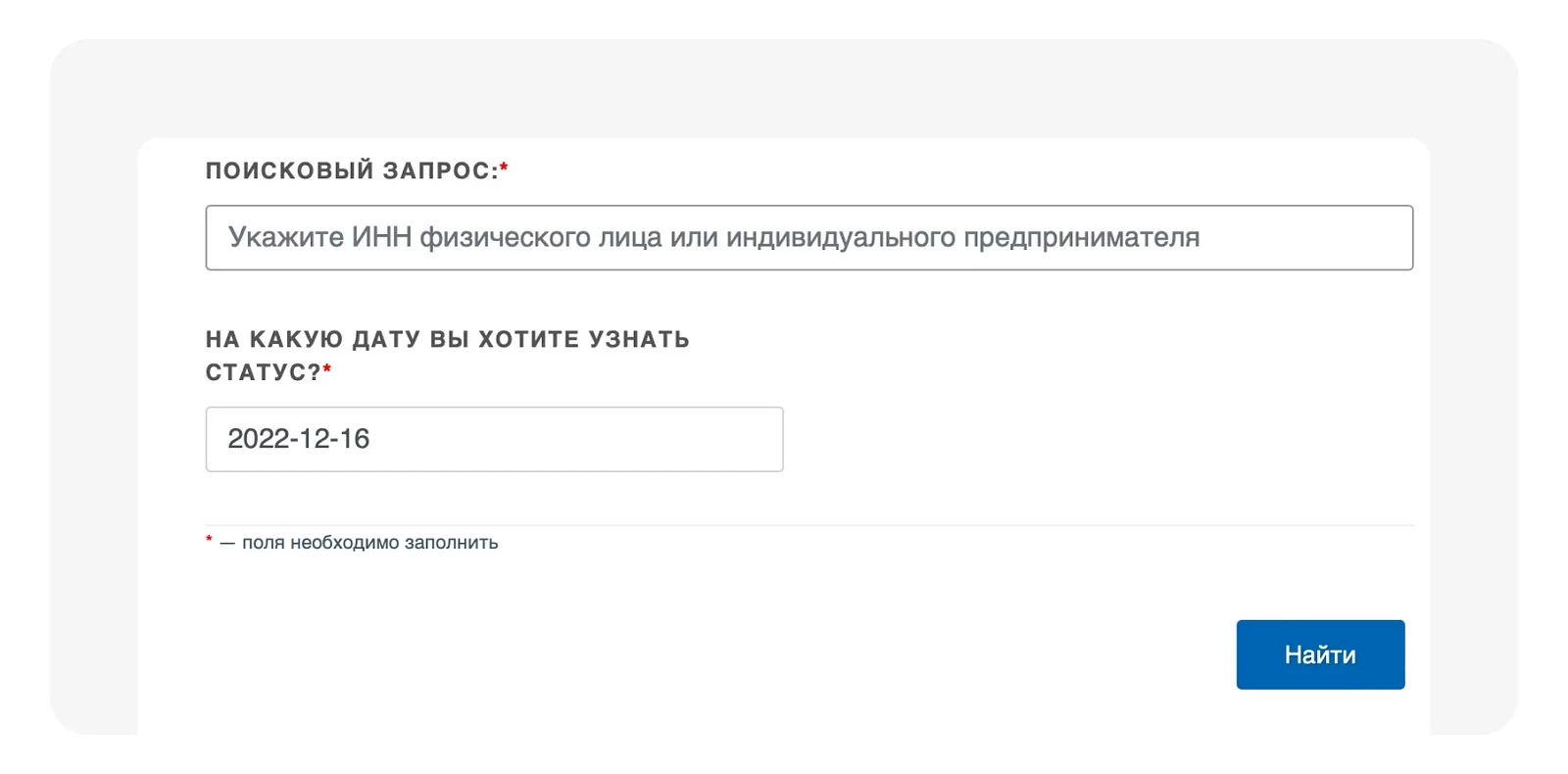

Компания может и без участия самозанятого проверить актуальность статуса в специальном сервисе ФНС. Сведения предоставляются бесплатно, для их получения нужно указать ИНН самозанятого и интересующую дату.

Читайте подробнее, как проверить статус самозанятого и что делать, если он не подтвердился.

Проверяйте статус самозанятого на момент заключения договора и перед каждой выплатой. А если исполнителей очень много и бухгалтер не успевает их проверять, может помочь Консоль.Про. Платформа автоматически проверяет исполнителей по базе ФНС перед каждой выплатой. Если самозанятый потеряет статус, Консоль.Про отправит вам уведомление, а самому исполнителю не даст подписать акт и получить оплату.

Чек-лист: какие риски сотрудничества с самозанятыми нужно проверить на каждом этапе

До заключения договора:

Проверьте статус самозанятого.

На этапе заключения договора:

Согласуйте все важные условия сотрудничества: вид услуг и конечный результат, статус самозанятого, права и обязанности сторон.

Пропишите обязанность исполнителя предоставить чек, уведомить вас, если он утратит статус самозанятого и предусмотрите ответственность за непредоставление чека.

Проверьте, что в договоре нет намеков на трудовые отношения: еще раз перечитайте все условия и термины.

На этапе оплаты:

Еще раз проверьте статус исполнителя на дату выплаты.

Получите от самозанятого чек.