Чеки от самозанятых подтверждают расходы компании и уменьшают сумму, которая облагается налогом. Второй, более важный момент: если документа нет, отношения с самозанятым могут быть переквалифицированы в трудовые, и компания должна будет заплатить за него НДФЛ и страховые взносы как за физическое лицо. Никакой другой документ не подойдет.

В статье расскажем: как их формировать и передавать, а также убедиться в подлинности документа.

Оглавление

Как формировать и передавать чеки

Когда исполнитель получает вознаграждение, он формирует чек в приложении «Мой налог». Таким способом самозанятый фиксирует доход, который облагается НПД.

Далее он передает его заказчику в электронном виде или на бумажном носителе (п. 1 ст. 14 закона № 422-ФЗ). Бумажный документ можно доставить лично, отправить почтой или курьером. Электронный — пересылают на email, по СМС, в мессенджер (п. 5 ст. 14 закона № 422-ФЗ). Клиент также может считать его в виде QR-кода.

Каким способом вам удобнее получать чеки, пропишите в договоре. Как и ответственность за его непредоставление, например штраф в размере компенсации НДФЛ, страховых взносов и т. д. Если самозанятый не предоставит документ, ему грозят штрафы и от ИФНС. При первом нарушении — 20% от суммы выплаты. При повторном в течение полугода — в размере 100% от выплаты (ст. 129.13 НК РФ).

Срок передачи чека заказчику зависит от способа расчета:

При оплате наличными, на карту или электронный кошелек самозанятый формирует и передает их сразу после получения денег.

При перечислении на расчетный счет — не позднее 9 числа месяца, следующего за отчетным периодом — месяцем, в котором совершена выплата (п. 3 ст. 14 закона № 422-ФЗ).

Как убедиться в подлинности чека

Подлинность обычного кассового чека легко установить с помощью различных мобильных сервисов, подключенных к системе ИФНС. Однако самозанятые не обязаны использовать контрольно-кассовую технику, данные с которой передает в инспекцию посредник — оператор фискальных данных (ОФД) (п. 2.2 ст. 2 закона № 54-ФЗ).

Проверка чека онлайн возможна только одним способом — проверить чек на сайте ФНС по QR-коду. Код можно отсканировать камерой смартфона. Если он подлинный, то откроется на сайте lknpd.nalog.ru. Если страница не открывается или появляется ошибка, то документ недействителен.

Лучше проверять чеки и статус самозанятого дважды:

Сразу, как только вы его получили. В случае ошибки по горячим следам попросите исполнителя аннулировать прежний и сформировать новый документ.

Перед закрытием отчетного периода и передачей отчетности в ИФНС.

Что делать, если самозанятый аннулировал чек, читайте в отдельной статье.

Какие поля в чеке обязательны

Проверьте в чеке обязательные реквизиты (п. 6 ст. 14 закона № 422-ФЗ):

Наименование расчетного документа, дату и время проведения расчетов.

ФИО и ИНН плательщика НПД, название льготного экспериментального режима.

Наименование товара/услуги.

Сумма расчетов.

ИНН заказчика.

QR-код — позволяет считывать и проверять сведения об операции в автоматизированной системе ИФНС.

Название и ИНН оператора электронного сервиса или банка, если они участвуют в расчетах.

Уникальный номер документа в автоматизированной информационной системе налоговиков.

Большинство полей автоматически формируется приложением, но есть пункты, которые заполняются исполнителем. Убедитесь, что все написано верно.

Проверьте ИНН компании

ИНН компании, которой самозанятый оказывает услуги, отображается в графе «Покупатель». Он должен быть корректным. Иначе придется доказывать, что самозанятый на самом деле оказывал услуги вам, а не другой компании.

Проверьте сумму

Сумма расчетов должна быть в режиме брутто — без вычета НПД, уплачиваемого в бюджет, и других расходов самозанятого. То есть налогоплательщик обязан указать полную сумму полученного от заказчика вознаграждения — нельзя, например, вычесть затраты на проезд или покупку оборудования.

Если в чеке сумма выплаты будет меньше, чем в вашей декларации о расходах, у инспекторов появятся вопросы и она доначислит налог на разницу.

Проверьте графу «Наименование товара/услуги»

Информация из этой графы может нести признаки трудовых отношений. Тогда у проверяющих появятся вопросы, за которыми может последовать переквалификация правоотношений в трудовые, доначисление налогов и страховых взносов. В графе нужно указать не процесс, а конкретный результат деятельности самозанятого.

❌ процесс | ✅ результат |

|---|---|

доставка еды по городу | доставка 5 пицц по таким-то адресам |

услуги дизайнера | подготовка 10 презентаций на 15 слайдов каждая |

написание текстов для компании | подготовка текста объемом 10 000 знаков |

Нельзя указывать:

название должностей: «корректор», «дизайнер», «бухгалтер»;

всё, что относится к трудовым отношениям: «работа», «оклад», «график», «премия» и «аванс». Налоговики могут посчитать, что отношения с самозанятым в таком случае не ГПХ, а трудовые;

всё, что не относится к услугам самозанятого: номера актов или договоров, ФИО исполнителя, суммы выплат.

Что грозит за ошибки в чеке или его отсутствие

Что может произойти, если у компании нет корректно заполненного документа от самозанятого, в котором указана выплачена сумма вознаграждения:

Отказ налоговой службы в признании расходов. Учесть в расходах сумму вознаграждения, выплаченную самозанятому, при расчете налоговой базы не удастся. Это важно юрлицам и ИП на УСН «Доходы минус расходы», ОСН и ЕСХН — размер налога будет больше.

Штрафы за занижение базы налогообложения. Удерживается 20% от налоговой недоимки. Если ФНС докажет умышленное занижение, сумма увеличится до 40% от недоимки (ст. 122 НК РФ).

Переквалификация в трудовые отношения и доначисление за весь период сотрудничества с самозанятым налогов и страховых взносов. Штрафы от трудовой инспекции за нарушение трудового законодательства при переквалификации — до 100 тыс. рублей (ст. 5.27 КоАП РФ).

Штрафы за грубое нарушение правил бухучета. За однократное нарушение размер штрафа — 10 тыс. рублей, при повторении увеличится до 30 тыс. рублей (ст. 120 НК РФ).

Если самозанятый неверно отразил в чеке доход за минусом своих накладных расходов или суммы НПД, то вы должны исключить разницу из состава расходов — из-за отсутствия документального подтверждения затрат (п. 1 ст. 252 НК РФ). Возникшую из-за ошибки переплату нужно отнести на финансирование за счет чистой прибыли, оставшейся после уплаты налогов.

Как не проверять чеки и быть уверенным, что с документами все в порядке

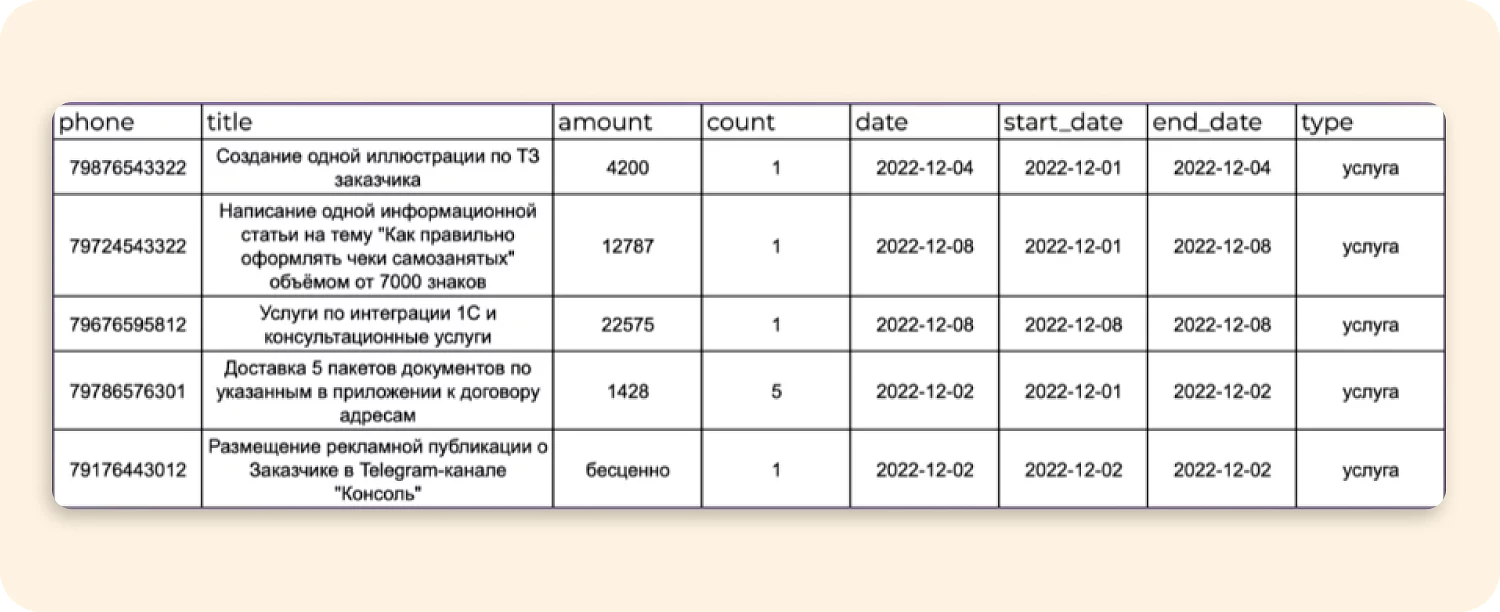

Платформа Консоль систематизирует работу с чеками и автоматически прикрепляет их к закрывающим документам. Формировать их можно одновременно для десятков (и даже сотен!) исполнителей. Достаточно заполнить такую табличку:

На основании этой информации акты формируются автоматически. Затем из ФНС подгружается информация из актов, они отображаются у компании и самозанятого исполнителя — никаких ошибок или дополнительных проверок.

Попробуйте сами в бесплатной демоверсии.