Разобрали 10 заблуждений о налоге для самозанятых. Разъяснили, вправе ли плательщики НПД получать налоговый вычет и пенсию. Можно ли платить налоги не через приложение «Мой налог» и делать это частями. Вправе ли исполнители брать наличку за свои услуги, и отслеживают ли инспекторы поступления на карты самозанятых.

Оглавление

- Миф 1. Самозанятые ни при каких условиях не вправе получать налоговый вычет

- Миф 2. У самозанятых есть только один способ заплатить налог — через приложение «Мой налог»

- Миф 3. Самозанятым нельзя платить налоги частями

- Миф 4. Самозанятые платят налоги, даже когда нет дохода

- Миф 5. Самозанятые платят НДФЛ

- Миф 6. Самозанятые не могут претендовать ни на какую пенсию

- Миф 7. Брать наличку за услуги самозанятые не вправе

- Миф 8. Ошибки в чеке исправить нельзя

- Миф 9. Налоговая отслеживает поступления на карты самозанятых

- Миф 10. Самозанятым обязательно оформлять статус ИП

Миф 1. Самозанятые ни при каких условиях не вправе получать налоговый вычет

Когда налоговая возвращает вам 13% НДФЛ, которые получила с ваших доходов, — это и есть налоговый вычет. Соответственно, если вы платите НДФЛ, то вправе претендовать на такой бонус.

Налог, который платят самозанятые, — это НПД. Он составляет либо 4, либо 6%. Можно решить, что тогда самозанятые не имеют права на налоговый вычет ни при каких условиях. Но это не так.

Если самозанятый параллельно работает по ГПХ или трудовому договору, тогда он получает возможность запросить любой вычет. Если же исполнитель выплачивает лишь НПД, а других поступлений, с которых взимают НДФЛ, нет, тогда он может претендовать только на некоторые вычеты. Например, на имущественный или инвестиционный. Подробный разбор вопроса найдете в статье «Налоговый вычет для самозанятых в 2024: условия и порядок получения».

Миф 2. У самозанятых есть только один способ заплатить налог — через приложение «Мой налог»

Есть заблуждение, что без приложения «Мой налог» самозанятым не сделать и шага. Приложение действительно удобное, интуитивно понятное, его легко применять в работе. Доказали это в статье «„Мой налог“: инструкция по использованию приложения самозанятыми». Но у плательщиков НПД есть и другие способы выполнить свою налоговую обязанность. Например:

— в личном кабинете самозанятого на сайте «Мой налог»;

— на портале «Госуслуги»;

— в мобильном приложении банка;

— лично в любом банке, банкомате или платежном терминале.

Миф 3. Самозанятым нельзя платить налоги частями

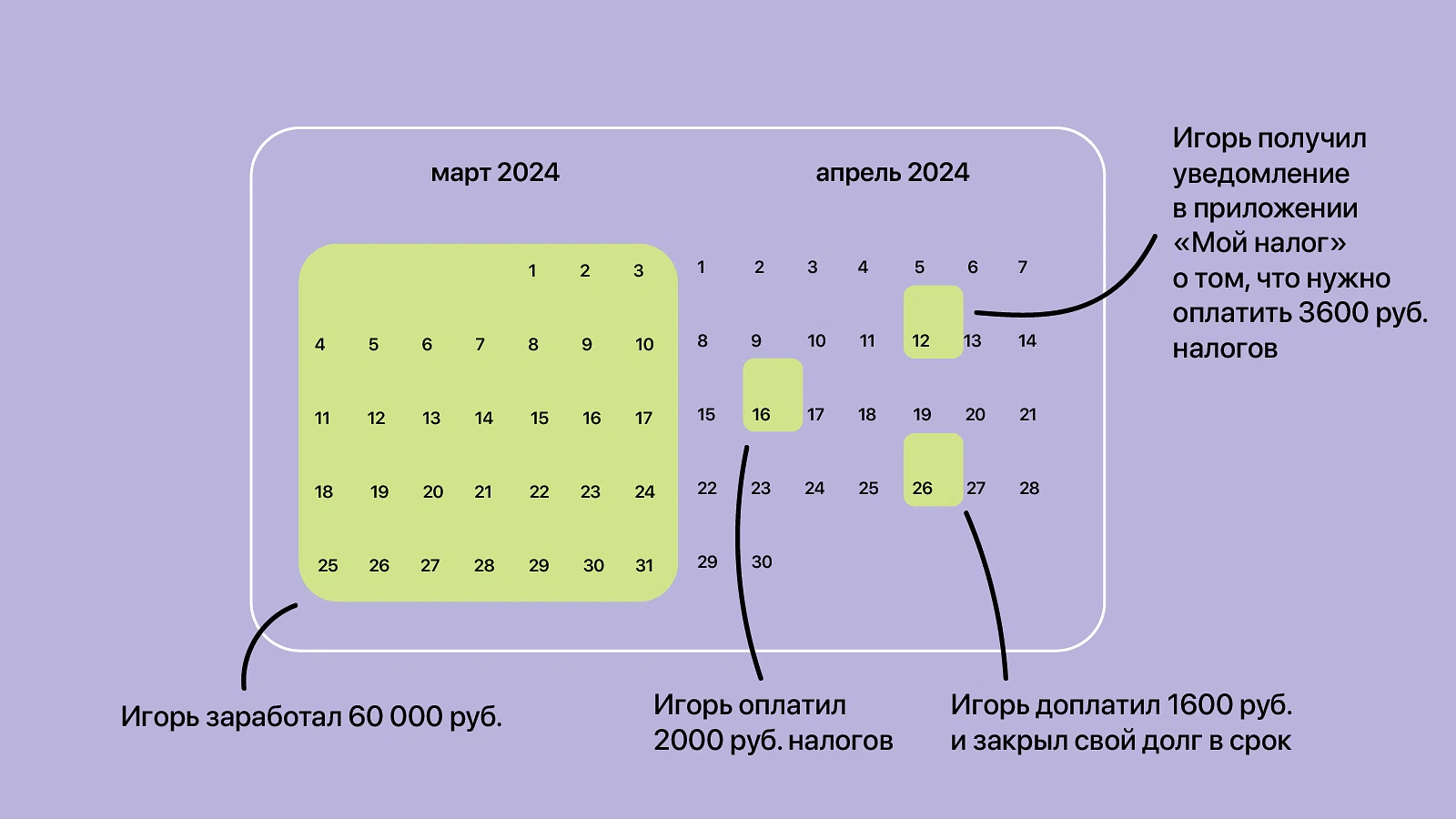

Самозанятый может оплатить НПД не сразу, а порциями. При этом надо соблюсти одно условие. Всю сумму, которую начислила налоговая, необходимо выплатить до 28-го числа. Показали на рисунке 1 пример ситуации, как можно действовать.

Рисунок 1. Пример оплаты НПД частями

Миф 4. Самозанятые платят налоги, даже когда нет дохода

Самозанятые платят налог только на доход, который получили. Если заработать не удалось, никакие деньги в налоговую переводить не надо.

Вопрос. Надо ли самозанятым платить НПД с зарплаты?

Нет, не надо. Даже если вы самозанятый и одновременно работаете по трудовому договору, то НПД с зарплаты платить не надо. Зарплату за работу в штате при расчете налога не учитывают. В этом случае налогами занимается работодатель.

В приложении «Мой налог» нужно вносить доход только от самозанятости. О зарплате отчитываться не надо.

Миф 5. Самозанятые платят НДФЛ

Единственный налог, который платят самозанятые, — НПД. Больше никаких выплат таким исполнителям налоговики не назначают. Полный гайд по теме найдете в статье.

К сведению

Многие самозанятые сегодня хотят разобраться в мире криптовалют, но у них возникает вопрос, какая деятельность с криптовалютой облагается налогами и при каких условиях

Вопрос. Должны ли ИП, которые оформили самозанятость, платить НДФЛ?

Нет, не должны. ИП, которые перешли на специальный налоговый режим, не платят НДФЛ. Более того, такие ИП освободили от фиксированных страховых взносов и почти всех видов НДС. Размер НПД для ИП тот же, что и для физлиц без статуса индивидуального предпринимателя.

Миф 6. Самозанятые не могут претендовать ни на какую пенсию

Самозанятые платят отчисления только в Федеральный фонд обязательного медицинского страхования (ФОМС). Давайте посмотрим на рисунке 2, как распределяют налоги от таких исполнителей.

Рисунок 2. Куда уходят налоги самозанятых

Как видите, СФР ничего не получает от самозанятых. Значит, такие исполнители не вправе претендовать на пособия по беременности и родам и по временной нетрудоспособности. «Автоматически» самозанятый может получить лишь социальную пенсию по старости. При этом такой исполнитель вправе самостоятельно выплачивать пенсионные взносы, тогда пенсию он получит. Как это сделать, описали в материале.

Миф 7. Брать наличку за услуги самозанятые не вправе

Есть мнение, что раз самозанятые должны оформлять электронные чеки, то за услуги могут получать оплату только переводами на карту. Это не так. Плательщики НПД вправе брать наличку. Главное — показать этот доход — то есть, как мы сказали, подготовить чек. Затем налоговики его увидят и посчитают размер налога. Оплатить его можно любым из способов, которые мы описали выше.

В России появилась новая форма национальной валюты — цифровой рубль. Здесь рассказали, какие особенности у новой нацвалюты, как ею пользоваться и можно ли использовать цифровой рубль для расчетов с самозанятыми.

Вопрос. Влияет ли форма оплаты на размер налога?

Нет, не влияет. Сроки оплаты НПД тоже не меняются.

Миф 8. Ошибки в чеке исправить нельзя

Многие исполнители уверены: лучше с налоговой лишний раз дел не иметь, пока докажешь свою правоту, только нервы испортишь. Если ошибся, в том числе в чеке, надо смириться, поправить ничего не выйдет. На самом деле, это заблуждение.

Вопрос. Когда самозанятый может поправить данные о доходах?

Первый случай. Если ошибся, когда заполнял чек.

Второй случай. Если пришлось вернуть деньги заказчику, который этого потребовал.

Процедуру, которую придется пройти, чтобы исправить данные, нельзя назвать сложной. Посмотрите ее на рисунке 3.

Рисунок 3. Как скорректировать данные, которые передали в налоговую, в приложении «Мой налог»

Миф 9. Налоговая отслеживает поступления на карты самозанятых

У налоговой есть только один способ, чтобы узнать о доходах самозанятого. Это чеки, которые такой исполнитель оформляет. У него нет расчетного счета, как у предпринимателей, которые фиксируют на нем доходы от своей деятельности. Самозанятые не должны применять и онлайн-кассы.

Вопрос. Какое наказание грозит самозанятому, если он утаит доходы?

Если инспекторы выяснят, что самозанятый скрывает доход, исполнителю назначат штраф. Он составит 20% от первого утаенного дохода. Если самозанятый повторит такую махинацию в течение полугода, санкция вырастет до суммы дохода (ст. 129.13 НК РФ).

Миф 10. Самозанятым обязательно оформлять статус ИП

Это заблуждение. Самозанятые вправе оказывать услуги и не регистрировать при этом ИП. Доход подтверждают справкой из приложения.