По общим правилам налоговый вычет может получить плательщик НДФЛ. Самозанятые же уплачивают НПД и не имеют права претендовать на возврат средств от государства. Однако и тут есть исключения. В статье ниже узнаете, какие налоговые вычеты для самозанятых бывают. А также расскажем, какие документы подготовить для этого.

Оглавление

Что такое налоговый вычет

Налоговый вычет — это сумма, на которую можно уменьшить налогооблагаемый доход физических лиц. На вычет самозанятым могут претендовать только граждане, которые являются налоговым резидентами РФ, т. е. находятся на территории РФ не менее 183 календарных дней подряд за 12 месяцев.

Вопрос. Какие бывают налоговые вычеты?

Ответ. В Налоговом кодексе РФ предусмотрены следующие виды:

стандартные — для льготных категорий граждан или родителям, например, чернобыльцам, инвалидам ВОВ (ст. 218 НК);

социальные — для граждан, которые несли расходы на благотворительность, обучение, лечение, медицинское страхование (ст. 219 НК);

инвестиционные — для граждан, которые совершают операции по индивидуальным инвестиционным счетам (ст. 219.1 НК);

имущественные — для налогоплательщиков, которые осуществили какие-либо операции с имуществом: продажа, покупка, сдача в аренду (ст. 220 НК);

профессиональные — предоставляют на доход от бизнеса или гражданско-правового договора (ст. 221 НК).

Получите 1000 ₽

с бесплатной Альфа-Картой

Получить

Можно ли самозанятому получить налоговый вычет

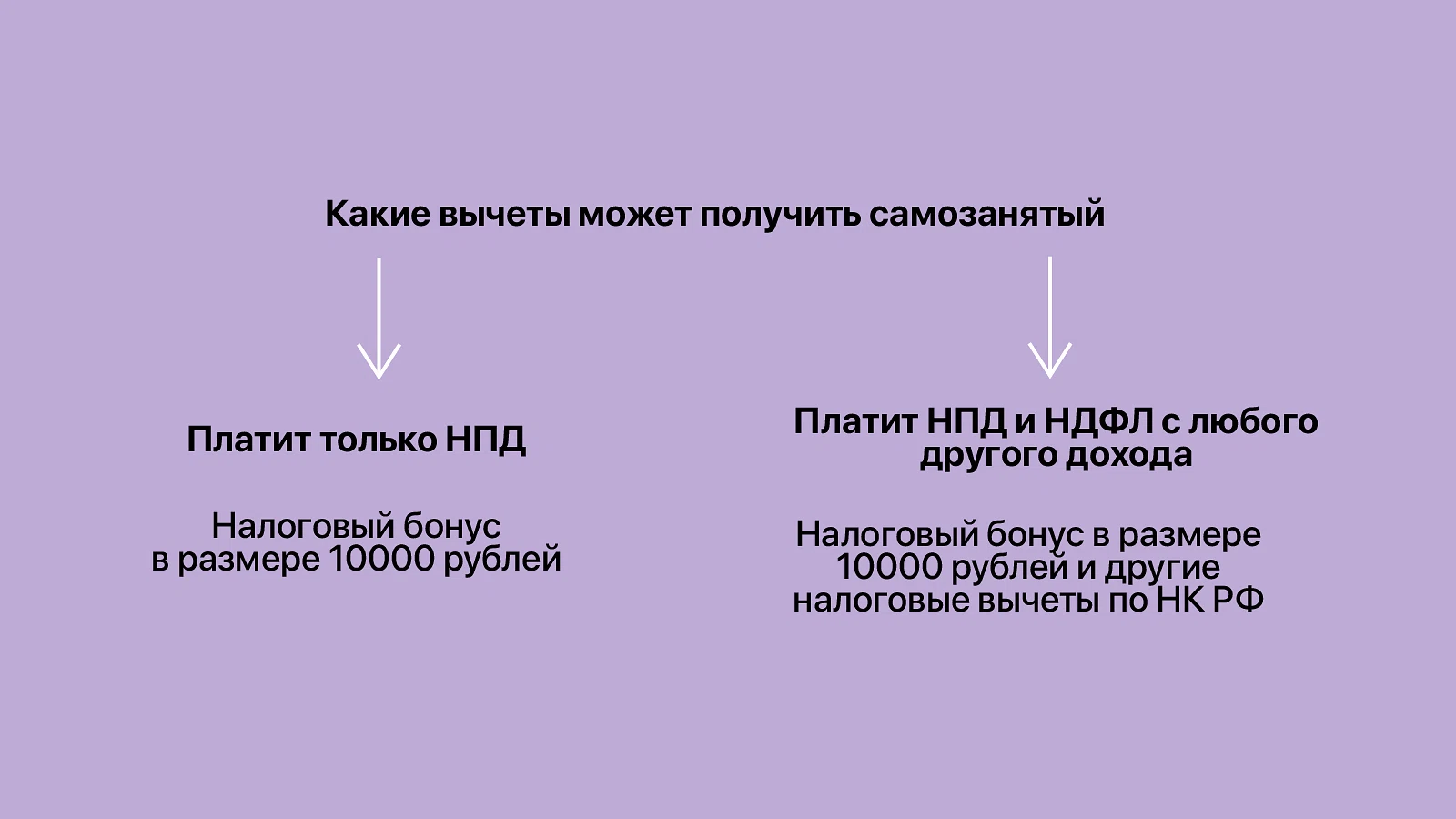

Налоговый вычет — это возврат ранее уплаченных 13% НДФЛ. Чтобы понять, имеет ли право налогоплательщик на налоговый бонус, надо разобраться, когда он платит НДФЛ. Самозанятый платит НПД — 4% и 6%, поэтому вернуть налог он не может. Но из этого правила есть исключения — если плательщик НПД одновременно работает по трудовому или гражданско-правовому договору или платит 13% НДФЛ за другие доходы. В таком случае самозанятые могут получить любые вычеты. Самозанятым, которые не платят НДФЛ, налоговый вычет не положен.

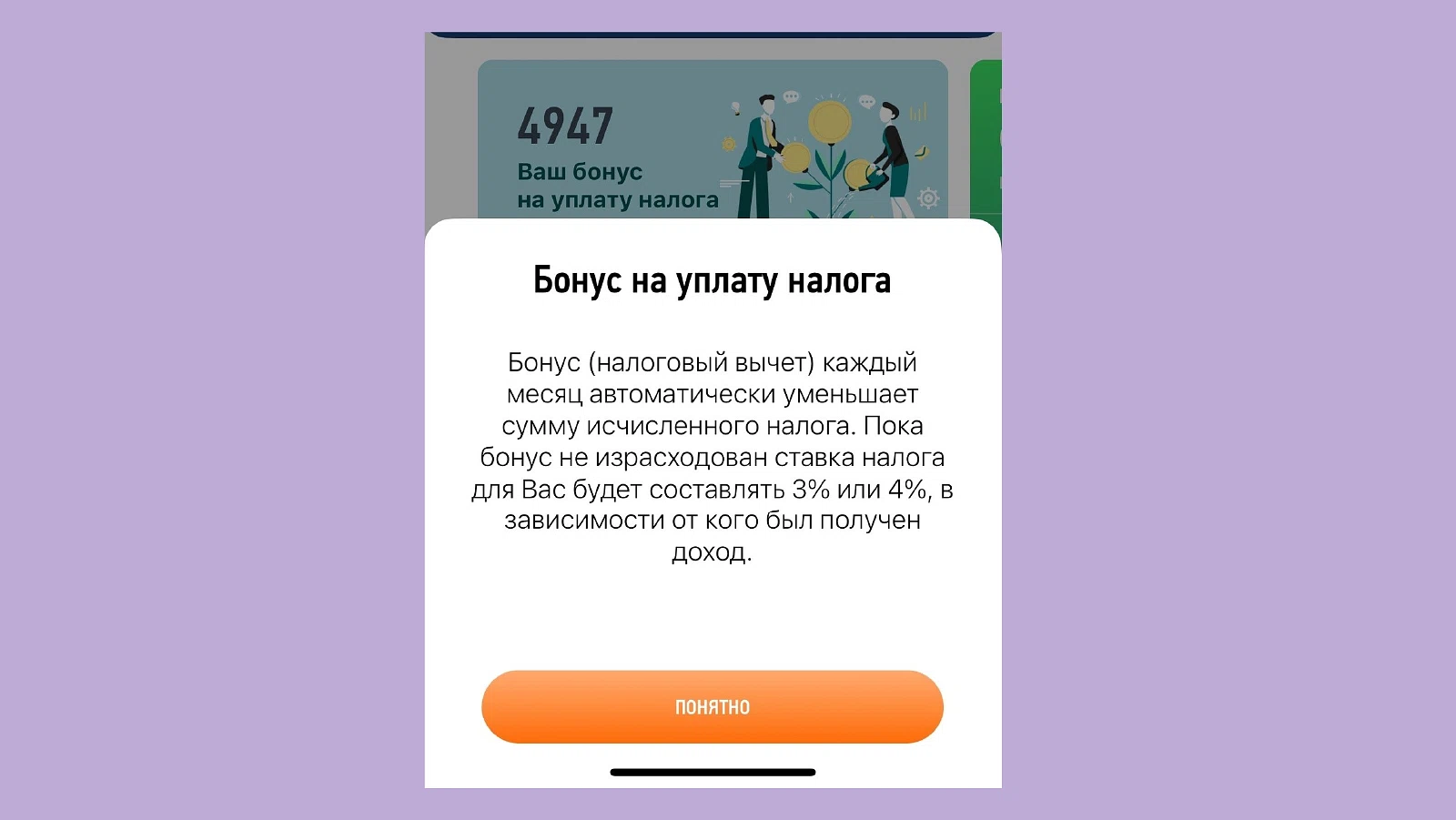

Помимо этого, существует специальный бонус самозанятым в размере 10 000 рублей. Он нужен, чтобы снизить налоговую нагрузку на налогоплательщика. Ставка НПД снижается: с доходов от физических лиц — с 4% до 3%, а с доходов от индивидуальных предпринимателей или организаций — с 6% до 4%. Налоговый бонус появляется сразу после регистрации — в приложении «Мой налог» или в личном кабинете ФНС. Такой бонус можно оформить один раз в жизни.

Пример

Антон за март заработал 25 000 рублей. Он работал только с физ. лицами, поэтому НПД составит 25 000×4%=1000 рублей. Но так как у Антона есть вычет, его доход умножают на сниженную ставку — 3%. Тогда ему придется заплатить не 1000 рублей НПД, а 750 рублей. Получается из налогового вычета в размере 10 000 рублей, Антон потратил 250 рублей. После того как он израсходует 10 000 рублей, НПД будут начислять по обычным ставкам.

Какие вычеты положены самозанятым, которые одновременно работают по найму

Законодательство не запрещает совмещать официальную работу по трудовому договору и самозанятость. Человек имеет право заключить трудовой договор и получать зарплату, а также зарегистрироваться в качестве плательщика НПД. Взнос в ФНС с дохода по трудовому договору делает работодатель, а с дохода от самозанятости, сам исполнитель. Получается, что вычет может вернуть работник по трудовому договору, а не плательщик НПД. Работать по гражданско-правовому договору и быть самозанятым также разрешено. В таком случае заказчик должен уплачивать НДФЛ за исполнителя.

Гражданин, которое совмещает самозанятость и уплачивает НДФЛ, имеет право вернуть любые вычеты. Среди них налоговые вычеты:

на детей;

на лечение и покупку лекарств;

за обучение;

за фитнес и занятия спортом;

при покупке квартиры в ипотеку.

Какие вычеты получит самозанятый, который не работает в штате или по ГПД

Чтобы самозанятому получить вычет, не обязательно работать по трудовому договору. Есть и другие доходы, с которых надо уплатить НДФЛ, что дает право получить бонус.

Имущественный вычет

Недвижимость, которую купили менее пяти лет назад, при продаже облагается в 13% НДФЛ. Если ее получили по наследству или по договору дарения, то платить НДФЛ придется при сроке владения менее трех лет (ст. 217.1 НК).

Имущественный вычет ограничен 2 млн рублей. Если недвижимость приобретена в ипотеку, то налогоплательщик вернет проценты, уплаченные банку. Данный бонус предоставляется в размере 3 млн рублей.

Продавец также может вернуть имущественный вычет:

при продаже жилой недвижимости — квартиры, дома, комнаты — максимальная сумма возврата составит 1 миллион рублей;

при продаже остального имущества — максимальная сумма возврата составит 250 000 рублей.

Если имущество стоило дешевле суммы вычета, НДФЛ можно не платить. Если дороже, НДФЛ платится с разницы между ценой имущества и суммой вычета. В случае когда человек приобретал, например, квартиру, самостоятельно и может это подтвердить, он заплатит НДФЛ на сумму разницы между доходами и расходами.

Вариант 1. Валерий получил недвижимость в наследство и через два года решил продать ее за 3 млн рублей. НДФЛ он уплатит только с 2 млн рублей в размере 260 000 рублей.

Вариант 2. Валерий продает автомобиль, который ему подарила жена год назад за 500 000 рублей. Покупатель приобрел авто за 450 000 рублей. Валерию придется уплатить 26 000 рублей налога, так как сработает имущественный бонус в размере 250 000 рублей.

Вычеты не нужны, если гражданин владеет имуществом на протяжении минимального срока давности — 3 или 5 лет.

Плательщик НПД может также сдать имущество в аренду и получать с этого доход. Если он будет выплачивать НДФЛ с дохода, то также будет имеет право вернуть средства, если же будет платить НПД, то на бонус он не имеет права.

Как самозанятым при покупке недвижимости в ипотеку получить вычет до 1,1 млн рублей?

С 1 января 2025 года начала действовать пятиступенчатая шкала налога на доходы физических лиц. О ней больше читайте в статье «Кто будет платить НДФЛ 22% с 2025 года: изменения в НК РФ». Налоговые вычеты для самозанятых в размере до 1,1 млн рублей возможны, если они платят НДФЛ в повышенном размере с дохода, кроме самозанятости.

Максимальные суммы налоговых вычетов для самозанятых за покупку недвижимости –квартиры, дома — и проценты остались прежними — 2 и 3 миллиона рублей соответственно. Так, самозанятым могут вернуть налог:

за покупку недвижимости, например. квартир — от 260 до 440 тысяч рублей, в зависимости от уплачиваемого процента НДФЛ;

за проценты по ипотеке — от 390 до 660 тысяч рублей, в зависимости от уплачиваемого процента НДФЛ.

Получается, за покупку квартир, налоговый вычет для самозанятых может достигнуть до 1,1 млн рублей.

Инвестиционный вычет

Всего есть три инвестиционных налоговых вычета (ст. 219.1 НК):

по НДФЛ с доходов от продажи ценных бумаг на обычном брокерском счете;

по НДФЛ с доходов от продажи ценных бумаг на индивидуальном инвестиционном счете (ИИС);

по НДФЛ в сумме денежных средств, которые внесли на ИИС.

Самозанятым доступны только первые два возврата налога. Первый вычет можно вернуть, если вы продали ценные бумаги дороже, чем покупали и получили с этого доход. В случае, когда плательщик НПД владел такими бумагами три года и больше, то налог платить не надо, если сумма дохода не превышает лимит по вычету. Лимит — произведение 3 000 000 рублей и количества лет владения ценной бумагой.

Пример

Валерий инвестировал 2 млн рублей, через четыре года он продал ценные бумаги и заработал 2,4 млн рублей. Он владел бумагами три года, поэтому предельный размер вычета для него будет 9 млн рублей — 3 млн рублей умножили на 3 года. Он не будет платить налог на доход — 400 000 рублей. Полученный доход меньше, чем размер вычета — 9 млн рублей.

Второй вычет применяют, когда плательщик НПД инвестирует с помощью индивидуального инвестиционного счета. Он похож с первым вычетом, отличие — нет ограничений по размеру и срокам владения. Налог не придется платить с любого дохода, даже если бумага была в собственности всего пару месяцев. Вычет применяется, когда плательщик НПД закроет индивидуальный инвестиционный счет.

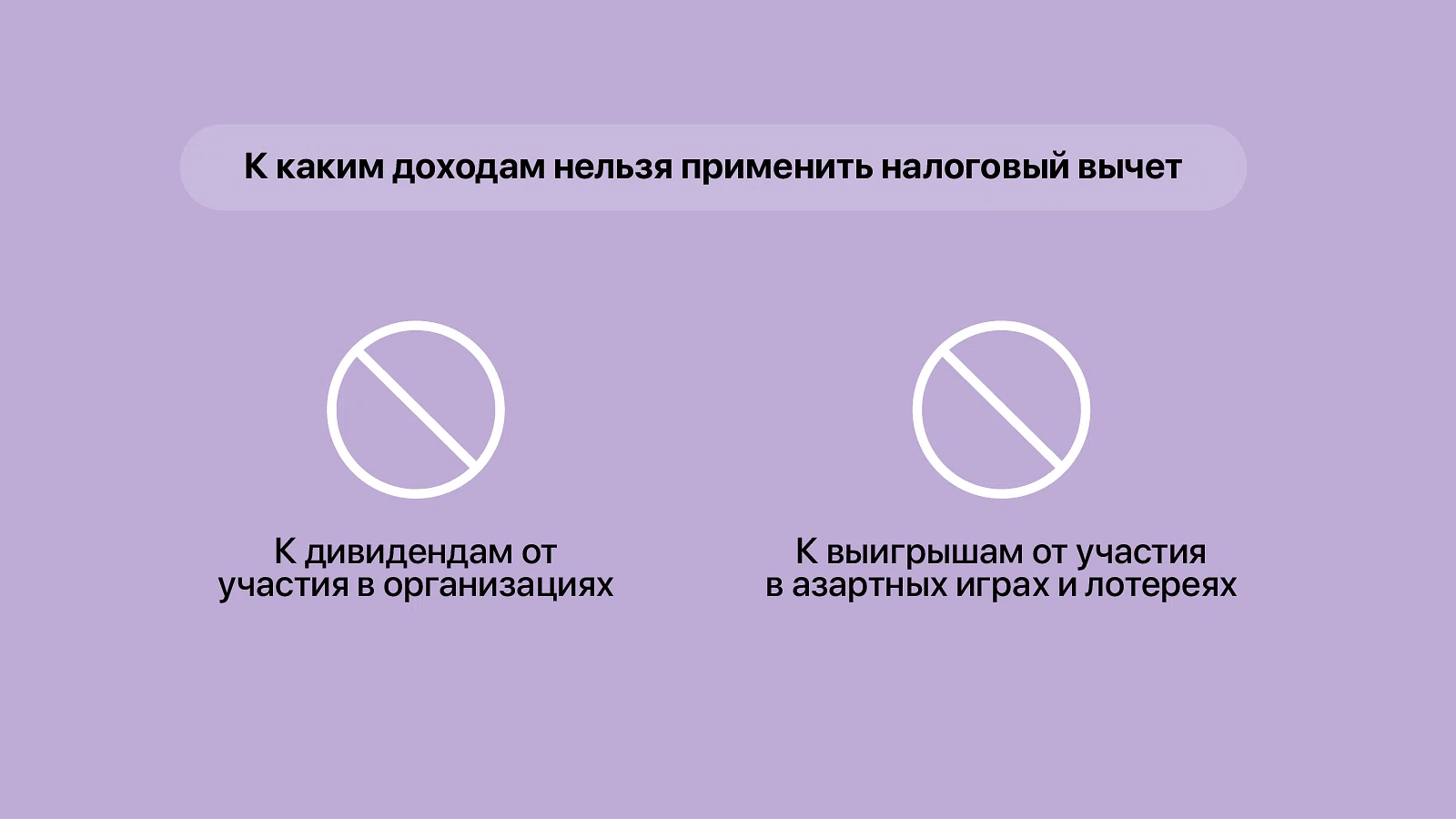

Не ко всем дополнительным доходам можно применить вычет. Его нельзя применить к дивидендам от участия в организациях и выигрышам, которые получили от участия в азартных играх и лотереях. Дивиденды, то есть доход от долевого участия, относятся не к основной базе, а значит, к ним не удастся применить возврат. То же относится и к выигрышам с азартных игр. Они не относятся к основной налоговой базе, поэтому сделать возврат нельзя (п. 2.1. ст. 210 НК).

Как получить налоговый вычет плательщику НПД

Подать декларацию, чтобы вернуть налог можно двумя способами:

В Налоговой инспекции при окончании налогового периода в виде общей выплаты за год.

Через работодателя в течение года, если лицо совмещает самозанятость и работу по трудовому договору.

К налоговой декларации надо подать документы, которые подтверждают право на возврат. Какие именно — зависит от вида вычета. Например, при продаже квартиры — паспорт, договор купли-продажи, банковская выписка или расписка, которые подтверждают получение денег, выписка из ЕГРН.