Рассказываем, какие именно налоги платят физлица и ИП на самозанятости. Объясняем, как часто они должны платить налог, и кто может воспользоваться налоговым вычетом.

Оглавление

- Когда нужно оплатить налог

- Какие налоги и взносы платить

- С каких поступлений нужно платить НПД

- Лимит для НПД

- Как рассчитать налог

- Лимит по доходам для НПД

- Как рассчитать налог

- Как оплатить налог

- Как настроить автоматическую оплату

- Как оплатить НПД авансом

- Как влияет на размер налога аннулирование

- Как воспользоваться налоговыми льготами

- Что будет за неуплату налога в срок

- Что будет, если не заявить о доходе

Самозанятый платит налог на профессиональный доход, чтобы легализовать свою выручку от оказания услуг или использования имущества. Уплачивая НПД, самозанятый больше не рискует получить штраф от налоговой за незаконную предпринимательскую деятельность.

Когда нужно оплатить налог

НПД платят раз в месяц. По итогам каждого месяца ФНС рассчитывает сумму. Налоговая присылает уведомление в приложение «Мой налог» не позднее 12-го числа следующего месяца. Задача самозанятого — уплатить налог до 28-го числа этого же месяца. Период оплаты для самозанятых — с 12 по 28 число.

Когда платить в первый раз

Для первой уплаты налога действуют особые правила. Тем, кто только оформил самозанятость, уведомление о уплате налога придет на месяц позже. Так, если вы зарегистрировались в качестве плательщика НПД 16 сентября, то уплатить налог за сентябрь вы должны не до 28 ноября, а до 28 декабря. Таким образом, платить первый налог после регистрации самозанятому нужно тогда, когда придет первое уведомление от налоговой.

Какие налоги и взносы платить

Самозанятые платят только налог на профессиональный доход или НПД. Этот специальный налоговый режим ввели в 2019 году, чтобы легализовать доход тех, кто работает «на себя», а не на работодателя. Уплатив НПД, самозанятый больше не рискует получить штраф от налоговой за незаконную предпринимательскую деятельность.

Обязательные платежи в этом случае для самозанятых заканчиваются. Больше ничего платить не нужно.

Нужно ли платить НДФЛ на самозанятости

Физлица на самозанятости, в отличие от «обычных» физлиц, освобождены от уплаты НДФЛ в отношении предпринимательской деятельности. ИП, применяющие специальный режим, освобождены не только от уплаты НДФЛ, но и от фиксированных страховых взносов и почти всех видов НДС (исключение — НДС за ввоз товаров на территорию РФ).

Ставка НПД зависит от того, от кого поступили средства (ст. 10 ФЗ № 422).

Исполнитель платит налог по ставке:

4%, если прибыль от физлиц,

6%, если прибыль от ИП и компаний.

Эти ставки зафиксированы в законе и не изменятся до 2029 (п. 2, 3 ст. 1 ФЗ № 422). Необязательно выбирать один и тот же вариант, можно одновременно сотрудничать и с людьми, и с фирмами. Отчисления будут проходить автоматически сразу по разным ставкам.

На что идут налоги

НПД распределяют так: 63% уплаченного НПД попадает в бюджеты регионов, а 37% уплаченного НПД попадает в фонд обязательного медицинского страхования (ФОМС). В Социальный фонд России (СФР) никаких отчислений нет. Это значит, что самозанятые пока не могут претендовать на пособия по беременности и родам и по временной нетрудоспособности. Об этом можно прочитать в статье. О пенсионном обеспечении граждан на самозанятости мы писали в другой статье.

Сотрудничать с физлицами и ИП на самозанятости выгодно и компаниям — им не нужно платить за исполнителя страховые взносы и сдавать отчетность. При сотрудничестве с физлицом без статуса, компания должна заплатить с выплаченного вознаграждения 22% пенсионных взносов и 5,1% медицинских взносов. При сотрудничестве с плательщиком НПД компания ничего из этого не платит, отчетность не сдает. Как и зачем становиться самозанятым, мы писали в статье.

Получите 1000 ₽

с бесплатной Альфа-Картой

Получить

С каких поступлений нужно платить НПД

Налогообложению подлежат все средства от бизнеса, тех денег, которые заплатил клиент. Другие поступления на карту учитывать не надо.

НПД не облагается оплата труда, средства от продажи личного имущества и ценных бумаг, деятельности адвокатов, нотариусов, арбитражных управляющих и в других случаях (п. 2 ст. 6 ФЗ № 422). Положены стандартные отчисления, НПД к ним не применяется.

Вот полный список, с каких выплат нельзя платить НПД:

с зарплаты;

с вознаграждений от бывших работодателей, если прошло меньше двух лет с увольнения;

дивидендов и выплат от ценных бумаг;

выплат по договору простого товарищества или доверительного управления имуществом;

оплаты в натуральной форме (когда за работу рассчитываются не деньгами, а продукцией);

наследства, дарственной или авторского договора;

денег от продажи личных вещей и недвижимости;

денег от продажи долей в уставном капитале;

денег от передачи имущественных прав на недвижимости и уступки прав требований.

Бизнесмен сам определяет, какой профессиональной деятельностью заниматься, а какой — нет. Не стоит волноваться, что поступления на дебетовые карты с возвратом долга или подарком от бабушки будут расценены как прибыль от предпринимательства. На режиме НПД учитывают все средства, которые поступают только от профессиональной деятельности.

Исполнитель платить НПД не должен, если не было заказов. НПД начисляют только от профдеятельности.

Лимит для НПД

Использовать специальный режим могут только те, чья годовая прибыль не превышает 2,4 млн ₽ (п. 8 ст. 4 ФЗ № 422). Заработал исполнитель всю сумму за один день или заработал по 200 000 ₽ каждый месяц неважно. Если прибыль превысит лимит, НПД применять нельзя.

Если лимит превысит не ИП. Физлицо потеряет право на НПД до конца календарного периода. На все деньги сверх лимита нужно будет уплатить НДФЛ по ставке 13%. В следующем периоде физическое лицо снова может стать плательщиком НПД. Второй вариант — зарегистрироваться в качестве ИП и использовать УСН, ЕСХН или ПСН.

Если лимит превысит ИП. У ИП есть 20 календарных дней, чтобы подать заявление в ФНС на смену режима. Если за это время не подать заявление, то до конца года будет применяться ОСН. В следующем периоде можно опять перейти на НПД. Для этого нужно будет снова подать заявление о переходе на НПД и уведомление о прекращении применения старого режима.

Как рассчитываются штрафы ИП за игнорирование налогов и взносов?

Если самозанятый ИП превысил лимит прибыли, до конца отчетного периода он переходит на другую систему налогообложения, а значит — должен уплатить за себя страховые взносы.

Если по результатам проверки будет выявлена неуплата, предприниматель заплатит штраф (ст. 122 НК РФ). Размер штрафа — 20% от неуплаченной суммы. ФНС может доказать, что неуплата произошла умышленно, тогда штраф вырастет до 40%.

Как рассчитать налог

Никаких расчетов самим бизнесменам осуществлять не надо, как и предоставлять отчетность. При этом рассчитать налог для себя можно в онлайн-калькуляторе. Единственная обязанность — это сформировать чеки. Из чеков ФНС узнает о прибыли, после чего посчитает налог и пришлет квитанцию в приложение «Мой налог». Необязательно ждать следующего месяца, чтобы узнать сколько налога придется платить за текущий месяц.

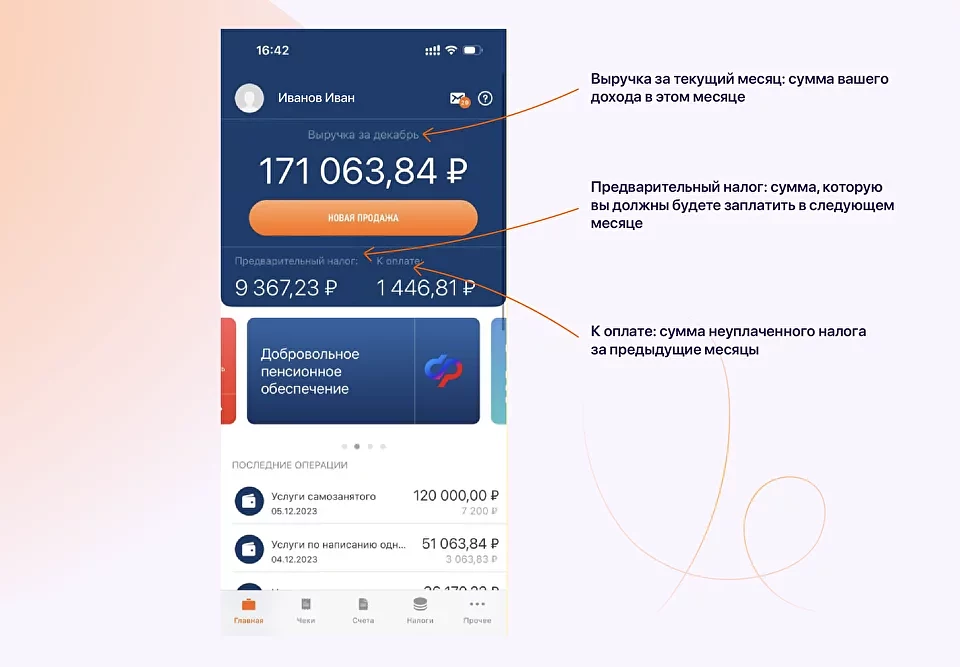

В приложении «Мой налог» вы сразу можете увидеть, сколько денег должны заплатить с выручки за месяц:

Графа «Предварительный налог» — сумма налога, начисленная на выручку в этому месяце. Сразу платить эту сумму не нужно. Срок уплаты — до 28 числа следующего месяца.

Графа «К оплате» — неуплаченная сумма налога за предыдущие месяцы. Эту сумму уже пора платить. За просрочку будут начисляться пени.

Должен ли самозанятый платить налог за месяц, в котором не было доходов?

Нет, не должен. НПД начисляется только на профессиональный доход. Нет дохода — не нужно и платить налоги.

Лимит по доходам для НПД

Налог на профессиональный доход — выгодный налоговый режим, но использовать его могут не все. Главное ограничение для НПД — лимит по доходам.

Использовать специальный налоговый режим могут только те, чьи доходы не превышают 2,4 млн ₽ в год (п. 8 ст. 4 ФЗ № 422). При этом, доход в месяц может быть любым — неважно, заработал самозанятый всю сумму за один день или получал по 200 000 ₽ каждый месяц. Важен суммарный годовой доход. Если доход с начала года превысит лимит, НПД применять нельзя.

Если лимит по доходам превысит самозанятый без статуса ИП. В этом случае физлицо потеряет право на уплату НПД до конца календарного года. На все доходы сверх лимита нужно будет уплатить НДФЛ по ставке 13%. В следующем календарном году физическое лицо снова может стать плательщиком НПД.

Второй вариант — зарегистрироваться в качестве ИП и использовать УСН, ЕСХН или ПСН до конца года.

Если лимит по доходам превысит самозанятый ИП. У ИП есть 20 календарных дней, чтобы подать заявление в ФНС на смену налогового режима. Если за это время не подать заявление, то до конца года будет применяться общая система налогообложения. В следующем году можно опять перейти на НПД. Для этого нужно будет снова подать заявление о переходе на НПД и уведомление о прекращении применения старого налогового режима.

Как рассчитываются штрафы ИП за неуплату налогов и взносов?

Если самозанятый ИП превысил лимит по доходам, до конца календарного года он переходит на другую систему налогообложения, а значит — должен уплатить за себя страховые взносы.

Если по результатам проверки будет выявлена неуплата налогов и взносов, предприниматель заплатит штраф (ст. 122 НК РФ). Размер штрафа — 20% от неуплаченных налогов. Налоговая может доказать, что неуплата произошла умышленно, тогда штраф вырастет до 40%.

Как рассчитать налог

Никаких расчетов самим бизнесменам осуществлять не надо, как и предоставлять отчетность. При этом рассчитать налог для себя можно в онлайн-калькуляторе. Единственная обязанность — это сформировать чеки. Из чеков ФНС узнает о прибыли, после чего посчитает налог и пришлет квитанцию в приложение «Мой налог». Необязательно ждать следующего месяца, чтобы узнать сколько налога придется платить за текущий месяц.

В приложении «Мой налог» вы сразу можете увидеть, сколько денег должны заплатить с выручки за месяц:

Графа «Предварительный налог» — сумма налога, начисленная на выручку в этому месяце. Сразу платить эту сумму не нужно. Срок уплаты — до 28 числа следующего месяца.

Графа «К оплате» — неуплаченная сумма налога за предыдущие месяцы. Эту сумму уже пора платить. За просрочку будут начисляться пени.

Весь процесс деятельности самозанятого выглядит так: человек регистрируется онлайн в ФНС как самозанятый → самозанятый оказывает услуги или выполняет работы → получает деньги → на них выставляет чеки → налоговая каждый месяц рассчитывает налог за предыдущий месяц и отправляет уведомление → самозанятый оплачивает налог. Налог рассчитывает сама налоговая на основании выставленных самозанятым чеков.

Когда нужно формировать чеки

Если клиент оплачивает вознаграждение наличными или банковской картой, сформировать чек нужно в момент расчета с клиентом.Если клиент оплачивает вознаграждение переводом на счет, сформировать чек и передать его клиенту нужно не позднее 9-го числа следующего месяца. За несоблюдение этих сроков самозанятого накажут штрафом — 20% от суммы расчета при первом нарушении и на всю сумму при повторном нарушении в течение шести месяцев (ст. 129.13 НК РФ). Подробнее о том, как сформировать и аннулировать документацию самозанятого читайте в статье .

Как оплатить налог

Квитанция автоматически формируется ФНС и направляется самозанятому в приложение «Мой налог».

Есть несколько способов, как внести сумму НПД:

через личный кабинет самозанятого на сайте «Мой налог»,

через портал Госуслуг,

в мобильном приложении банка — по платежным реквизитам из квитанции или по QR-код из нее,

лично в любом банке, банкомате или платежном терминале.

Неважно, какой способ вы выберете, комиссии за платеж не будет — это прямо запрещено законом.

Самозанятый не обязан вносить платеж лично

Уплатить НПД за самозанятого может любой желающий — законом это не запрещено (ст. 45 НК РФ). Например, родственник или знакомый.

Информация о погашении обязательства отображается в приложении «Мой налог» не сразу. Если вносили платеж картой, на это может уйти до 10 рабочих дней. Если оплачивали лично по квитанции в банке, банкомате или платежном терминале — информация может обновляться до 20 календарных дней.

В нашей статье мы уже давали подробную инструкцию, как провести платеж через приложение. Дальше расскажем, как это сделать через Госуслуги.

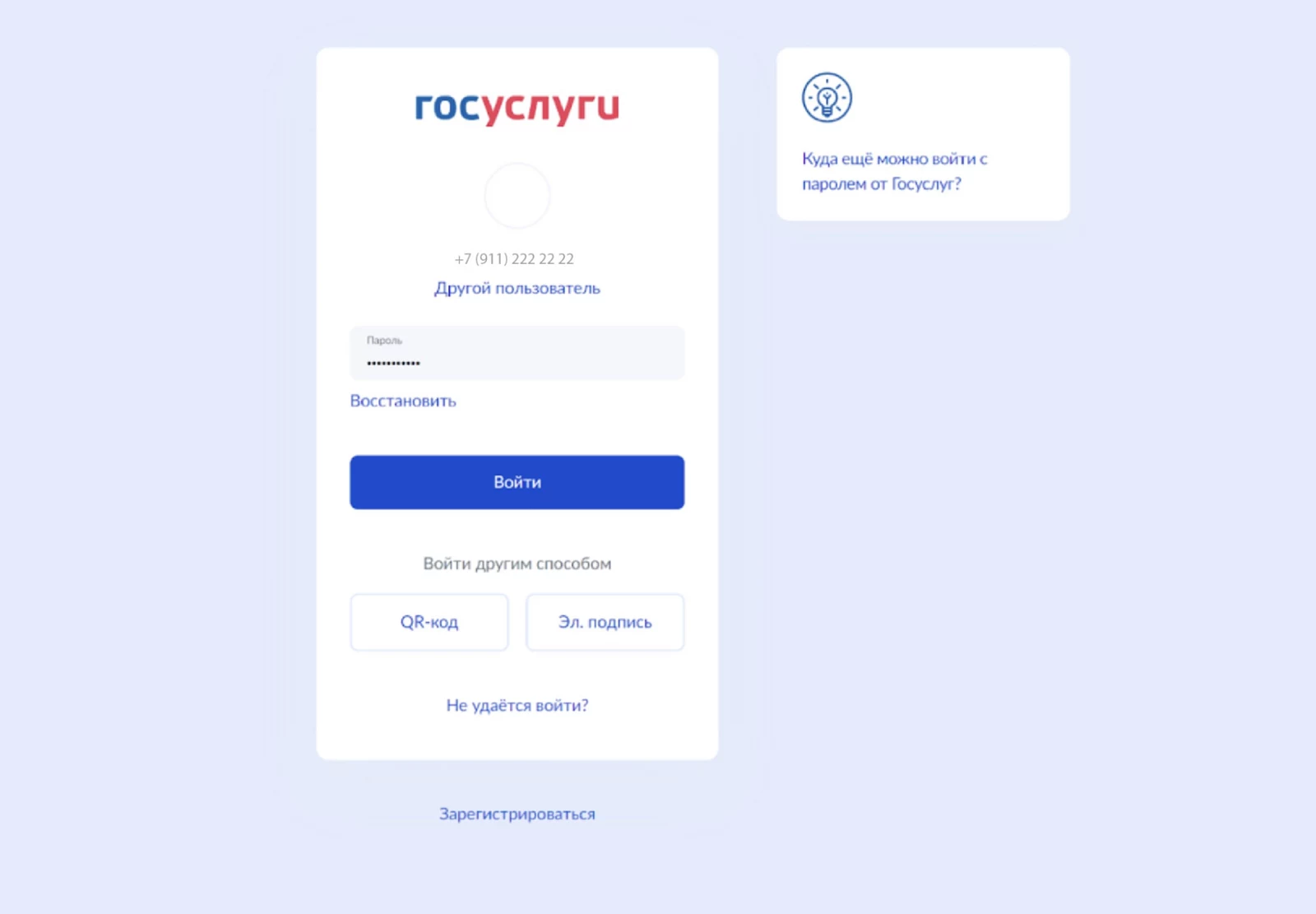

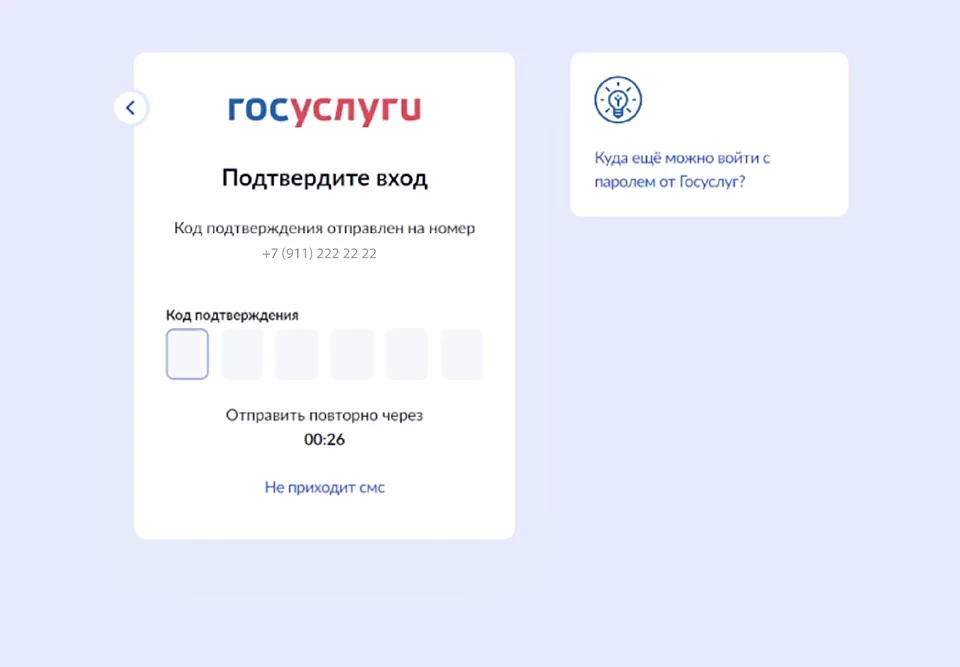

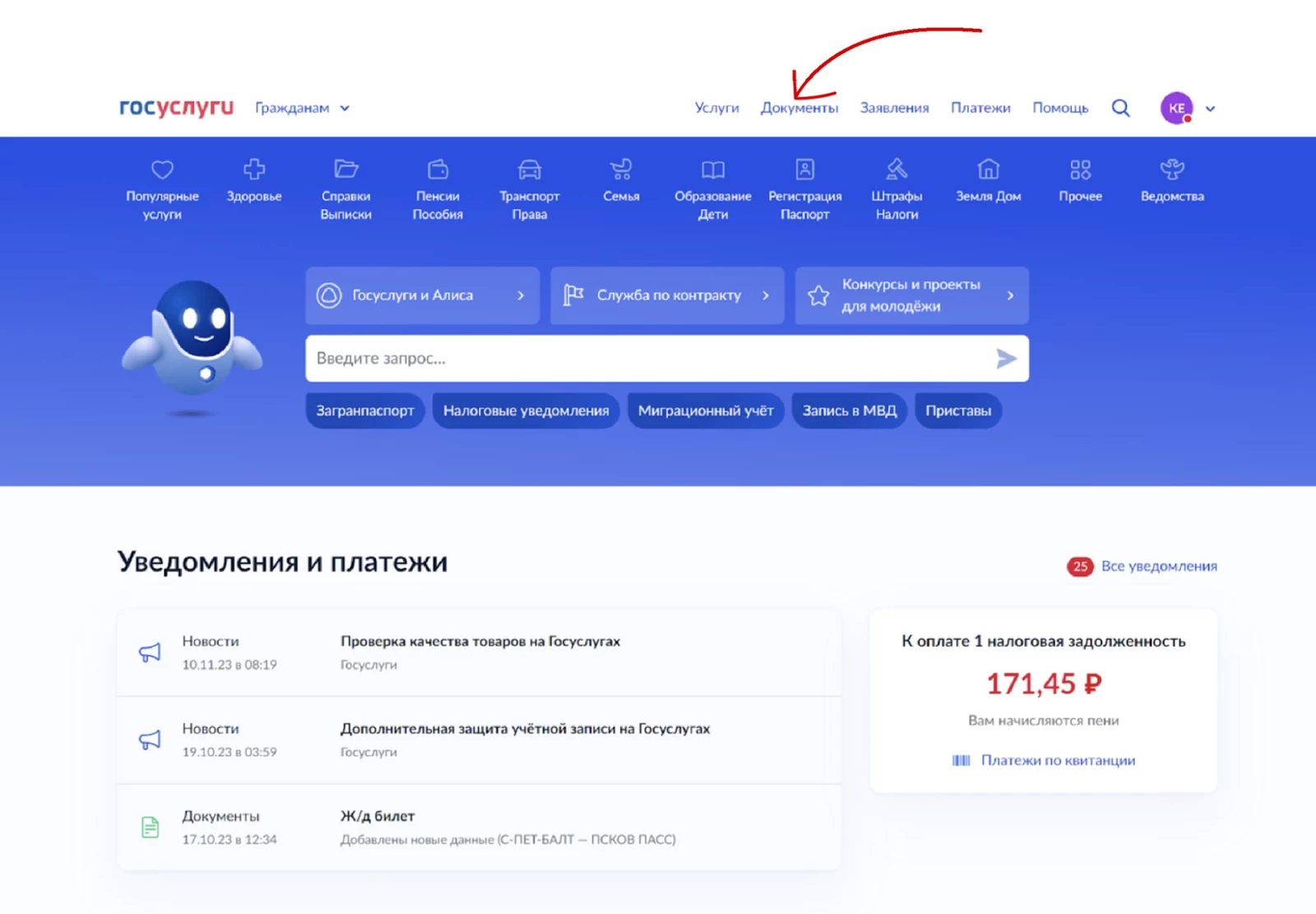

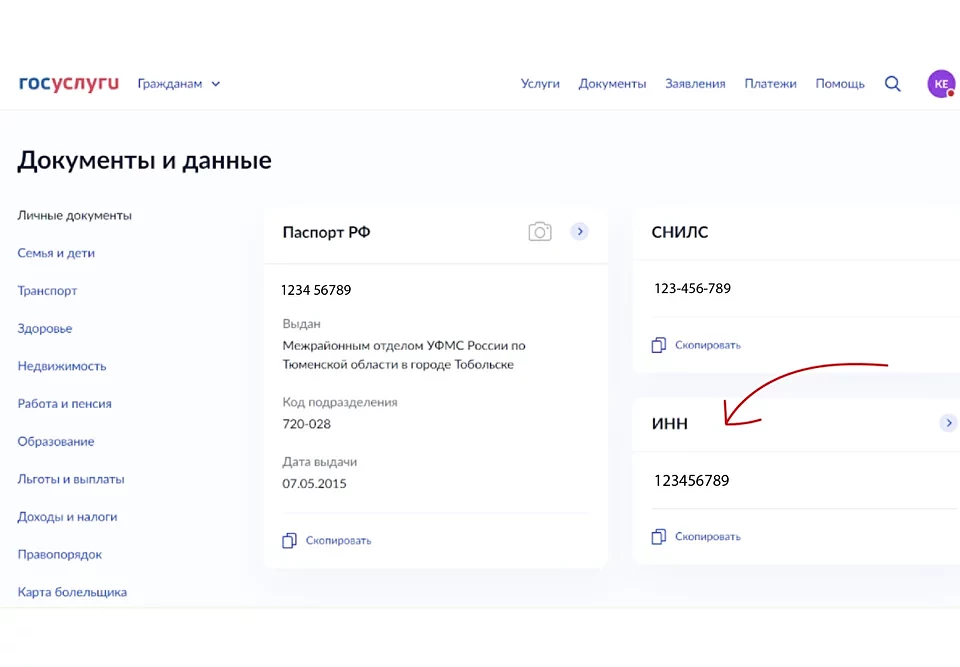

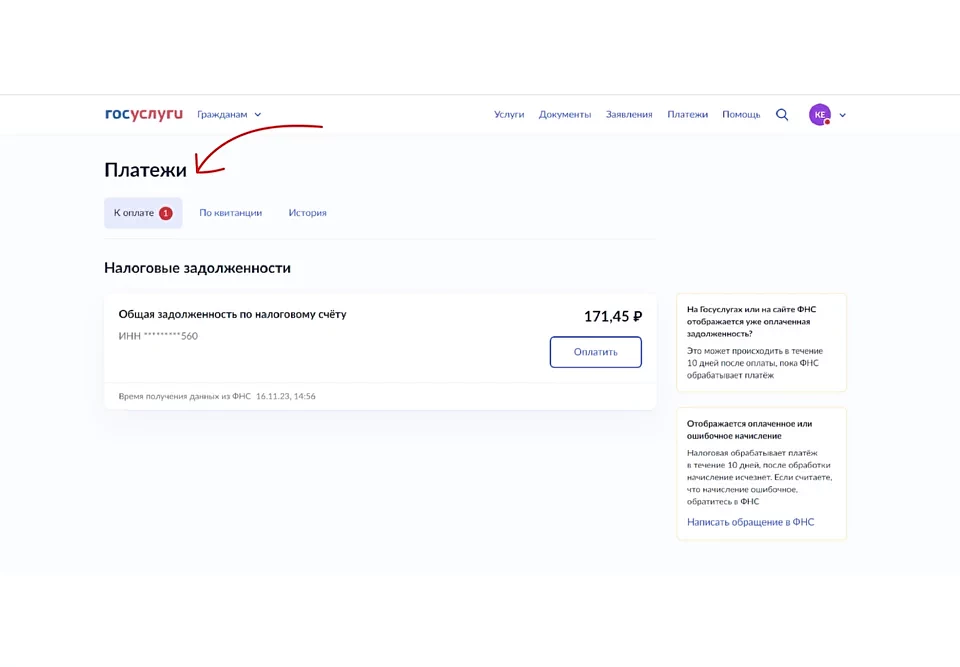

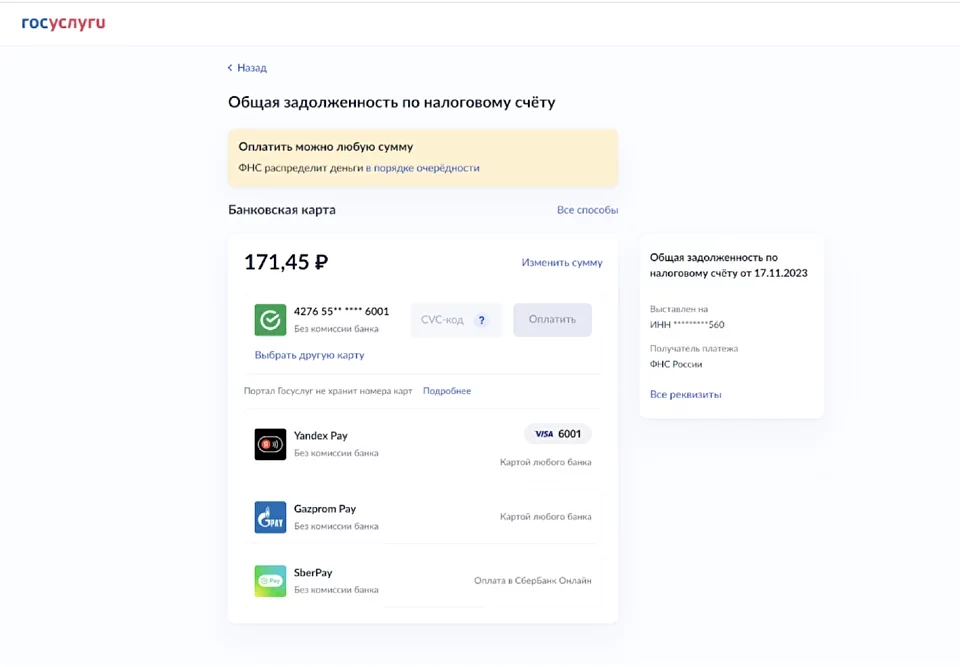

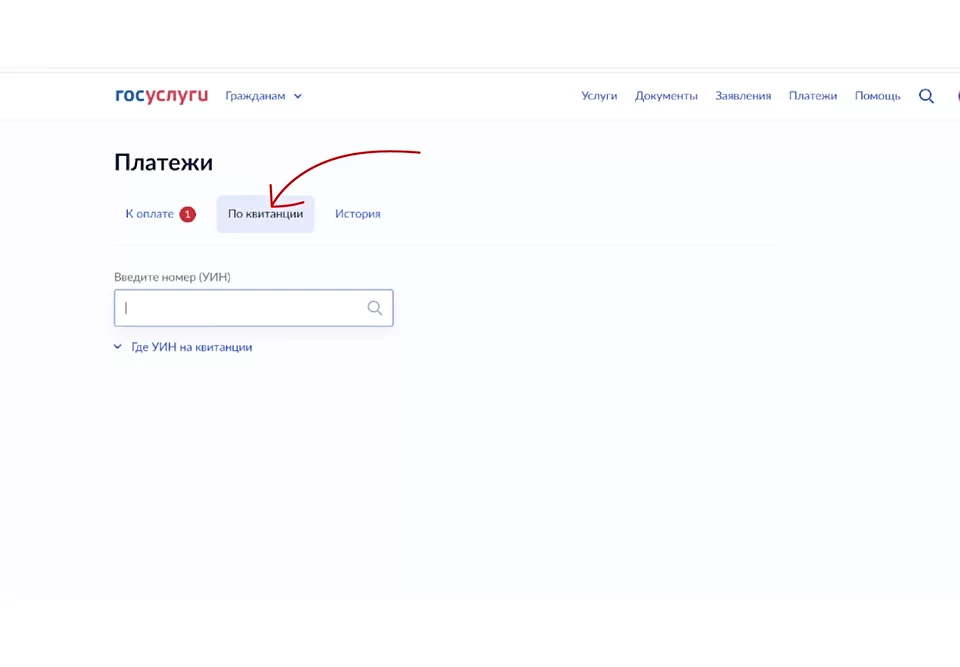

Как оплатить через Госуслуги

Покажем на примере сайта Госуслуг, но сделать это можно также в мобильном приложении.

Оплатить задолженность можно также с помощью сервиса «Оплата по квитанции» во вкладке «Платежи». Этот способ подходит тем, кто не указал ИНН в личном кабинете.

Самозанятые могут принимать оплату как наличными, так и безналично. Независимо от способа, эти деньги нужно задекларировать — то есть выставить на них платежную документацию. Дальше, как обычно — ФНС увидит документ и делает расчет. Оплатить можно любым привычным способом. Способ вознаграждения (наличными или безналично) не влияет на размер выплаты и сроки — порядок оплаты остается тем же.

У ФНС есть несколько способов узнать, что самозанятый утаил сведения о денежных поступлениях и не внес обязательные платежи.

Жалоба заказчика. Заказчик сам может пожаловаться на самозанятого в ФНС, если окажется документов о выплате. Они нужны компаниям для отчета перед службой. Если документа не будет, компания будет вынуждена заплатить с вознаграждения самозанятому страховые взносы и НДФЛ. Обычно одновременно с этим компания подает на самозанятого жалобу в ФНС.

Скрининговая система ФНС. Это автоматизированная система, которая следит за компаниями и самозанятыми. Если самозанятый не выдаст платежные документы, а в отчете компании будет упомянуто вознаграждение самозанятому, система это увидит.

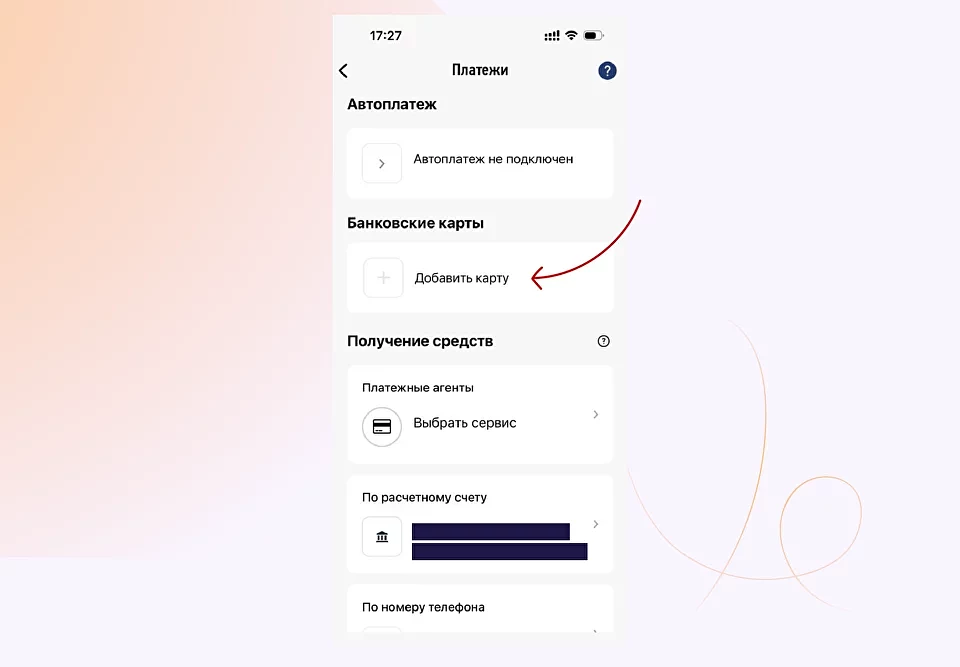

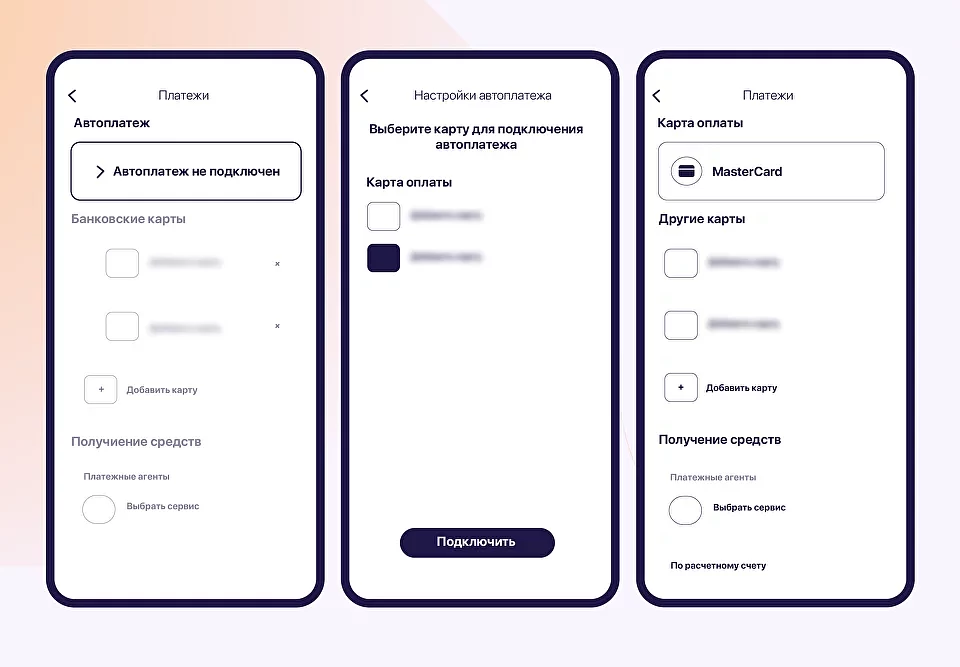

Как настроить автоматическую оплату

К приложению «Мой налог» можно привязать банковскую карту и настроить автоплатеж. Тогда каждый месяц платеж будет списываться автоматически. Это удобно: можно забыть, в какие совершать оплату, нет риска залезть в долги и нарваться на пени. И не нужно каждый месяц тратить время выплату, вводить данные карты.

Автоплатеж доступен и для самозанятых-физлиц, и для самозанятых ИП.

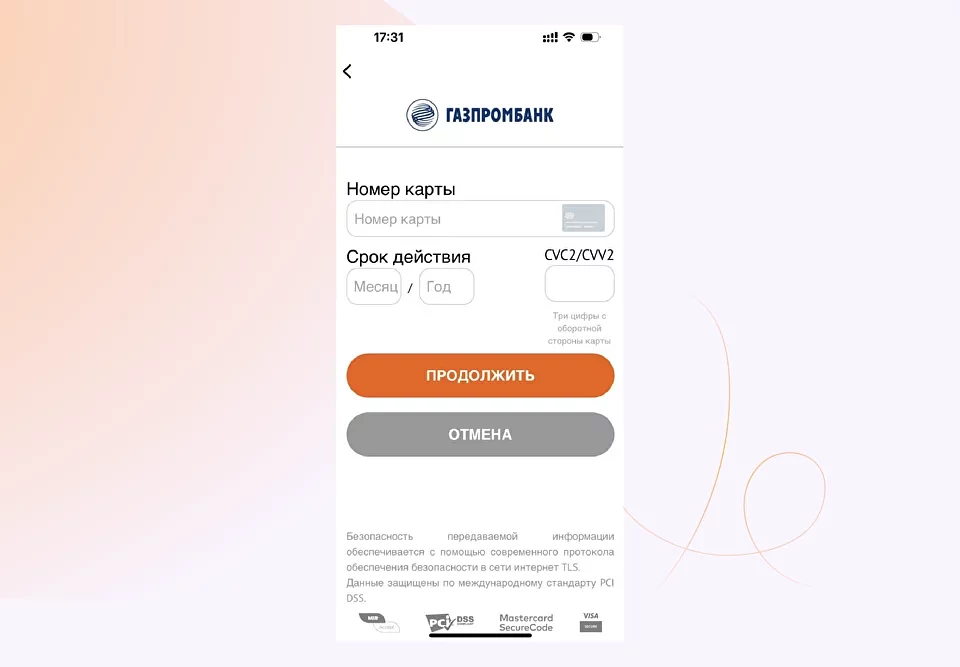

Вот инструкция, как настроить автоплатеж в приложении.

Готово! Автоплатеж подключен. С этого момента можно забыть об НПД — каждый месяц с вашей карты будет автоматически списываться нужная сумма. От автоплатежей можно в любой момент «отписаться» — для этого нужно отвязать карту от приложения.

Как оплатить НПД авансом

Еще один способ избавить себя от необходимости помнить до какого числа надо оплатить налог самозанятому — оплатить авансом. Для этого нужно просто заплатить налог в большем размере. Например, можно поступить так: распечатать квитанцию, прийти в банк и попросить изменить сумму к уплате в большую сторону. Так, сумма излишне уплаченного НПД подлежит зачету в счет предстоящих платежей, недоимок, пеней и штрафов (ст. 78 НК РФ).

Излишки по выплатам, у самозанятого возникнет переплата. А значит, в следующие месяцы налоги будут списываться из суммы переплаты.

Как влияет на размер налога аннулирование

Самозанятый может корректировать переданные в налоговую данные о доходах в двух случаях (Письмо ФНС от 20.02.2019 N СД-4−3/2899@):

если он ошибся в заполнении платежного документа,

если самозанятый вернул заказчику деньги по его требованию.

Чтобы скорректировать данные, нельзя просто внести изменения в уже сформированный платежный документ. Нужно сначала аннулировать старый чек, и при необходимости сформировать новый на ту же дату (ст. 8 ФЗ № 422).

Аннулировать его можно в приложении «Мой налог». Для этого нужно: перейти в раздел «Чеки» → выбрать нужный документ→ нажать на кнопку «Аннулировать» → выбрать причину из списка: «сформирован ошибочно» или «Возврат средств».

Сроки, в которые они могут быть аннулированы, в законе не прописаны — их можно аннулировать в любое время. Все просто, если документ был аннулирован сразу после формирования — налог по еще не был начислен и уплачен. Но что произойдет, если чек будет аннулирован, после того как оплатите налог?

Если документ был аннулирован, налоговая в следующем месяце произведет перерасчет налога. Так, до 12 числа следующего месяца налоговая пришлет уведомления об уплате налога по новым данным. Если платежка была аннулирована из-за возврата средств клиенту, налоговая вычтет из начисленного за месяц налога эту сумму. Отдельное уведомление об уменьшении суммы налога не формируется.

Можно не переживать об излишне уплаченном налоге, если вознаграждение придется вернуть. Налоговая это учтет и в следующем месяце начислит меньше налога.

Как воспользоваться налоговыми льготами

У всех самозанятых есть приятный бонус — 10 000 ₽ (ст. 12 ФЗ № 422). Он работает так:

при прибыли от физлиц сумма налога за каждый месяц уменьшается на 1% — вместо 4% вы будете уплачивать 3%,

при прибыли от компаний и ИП сумма налога уменьшается на 2% — вместо 6% вы будете уплачивать 4%.

Так будет продолжаться до тех пор, пока вы не исчерпаете 10 000 ₽. Эта сумма закончится, когда вы заработаете 1 000 000 ₽ от физлиц или 500 000 ₽ от компаний или ИП.

После того, как сумма закончится, самозанятое лицо платит налоги как обычно — по ставке 4% или 6%. Вот еще несколько важных фактов:

Его дают всем самозанятым автоматически. Не нужно писать заявления и сдавать отчеты.

Он доступен один раз в жизни. Даже если перестать быть самозанятым, а потом снова перейти на этот режим, льготы не будет. Вычет дают только один раз.

Остаток «не сгорает». Так, если вы зарегистрируйтесь в качестве самозанятого, а первый доход получите в следующем периоде — вы все равно сможете воспользоваться вычетом.

Что будет за неуплату налога в срок

Самозанятый должен оплатить налоги за текущий месяц до 28-го числа следующего месяца. За просрочку налога на профессиональный налог ФНС начисляет пени — каждый день по 1/300 действующей ключевой ставки (ст. 75 НК РФ). Размер штрафа увеличивается до тех пор, пока самозанятый не погасит задолженность.

Если плательщик НПД не выплатит налог, налоговая отправит ему соответствующее требование. После этого у самозанятого есть 8 дней, чтобы погасить задолженность (ст. 70 НК РФ). Если этого не сделать, налоговая может приступить к мерам по взысканию задолженности в судебном и административном порядке.

Что будет, если не заявить о доходе

ФНС узнаёт о профессиональных доходах самозанятого только одним способом — через чеки, которые формирует плательщик НПД. Вы сами решаете, на какой доход выставить чек. У самозанятых, в отличие от компаний, нет расчетного счета, где фиксируются все доходы от предпринимательской деятельности. Самозанятые не обязаны использовать онлайн кассы при расчетах с клиентами. В такой ситуации может возникнуть соблазн утаить о доходах, чтобы не платить с них налог.

Если ФНС узнает, что вы не сформировали или утаили доход, она начислит штраф. В этом случае самозанятый заплатит 20% от первого незаявленного дохода. Если такое повторится в течение полугода, штраф будет равен сумме дохода (ст. 129.13 НК РФ).

Компаниям важно наличие документа об оплате от исполнителей. Без него компании придется заплатить за исполнителя недоимку по страховым взносам, НДФЛ и пени за каждый день просрочки, а также предоставить отчетность в налоговую и страховые фонды.