Разбираемся, как оформить самозанятость на сдачу квартиры и зачем это делать.

Оглавление

Нужно ли оформлять самозанятость при сдаче квартиры в аренду

Для сдачи квартиру в аренду можно и не оформлять самозанятость, но тогда придется платить больше налогов. Обычные физлица без статуса самозанятого с арендных платежей платят НДФЛ по ставке 13%.

Самозанятые освобождены от уплаты НДФЛ, но должны платить налог на профессиональный доход (НПД) по ставке 4% или 6%. Оформить самозанятость — это самый простой и бюджетный способ сдавать квартиру легально.

Получите 1000 ₽

с бесплатной Альфа-Картой

Получить

Самозанятые платят за сдачу квартиру только один налог — НПД. Ставка налога зависит от того, кому вы сдаете квартиру — физлицам или компаниям:

Налог 4%, если получать доход от физлиц,

Налог 6%, если получать доход от компаний.

Эти ставки зафиксированы в законе и не изменятся до 2029 года (ч. 2, 3 ст. 1 ФЗ № 422). Если никаких профессиональных доходов нет, то платить налоги вообще не нужно.

Самозанятым не нужно сдавать налоговые декларации, заполнять отчеты. Здесь минимум бумажной волокиты. Единственное, что нужно сделать — это зарегистрироваться в качестве самозанятого, и выставлять чеки онлайн в приложении «Мой налог».

О других плюсах самозанятости читайте в статье «Как объяснить исполнителю, что самозанятость — это безопасно и выгодно».

До того, как появился специальный налоговый режим, арендодателям приходилось платить НДФЛ 13% с полученных от арендаторов платежей. Другой вариант — сдавать квартиру нелегально и не платить налоги совсем.

Сдавая квартиру и не оплачивая налоги, арендодатель сталкивается с огромными рисками. Если факт неуплаты налогов обнаружит налоговая, придется заплатить НДФЛ в размере 13% за весь период, в который сдавалась квартира. Кроме этого, придется оплатить штрафы и пени. А еще арендодателя могут привлечь к уголовной ответственности за уклонение от уплаты налогов.

Ст. 198 УК РФ. Уклонение физического лица от уплаты налогов и сборов

Из-за рисков, связанных с ответственностью за неуплату налогов, все больше людей оформляет самозанятость и сдает квартиру легально, уплачивая налог по низким ставкам.

Какие квартиры могут сдавать в аренду самозанятые

Самозанятые могут сдавать в аренду любые жилые помещения. К жилым помещениям обычно относятся квартиры, комнаты, дома, части дома. В свидетельстве о праве собственности или выписке из ЕГРН должно быть указано, что помещение жилое.

Нежилые помещения и другую недвижимость самозанятые сдавать в аренду не могут. Этот запрет установлен п. 3 ч. 2 ст. 6 ФЗ № 422. Самозанятый не может сдавать в аренду земельный участок, гараж, апартаменты, офис и другие нежилые помещения — и платить НПД. В этом случае НПД не применяется, а значит, с арендной платы придется платить НДФЛ в размере 13%.

Таким образом, самозанятые не могут сдавать в аренду:

Нежилые помещения — кабинеты, офисы, склады.

Письмо Минфина от 22.11.2021 № 03-11-11/94188

Апартаменты.

Письмо Минфина от 7.12.2020 г. N 03-11-11/106478

Земельные участки.

Письмо Минфина от 30.04.2021 г. N 03-11-11/33669

Еще одно ограничение для самозанятых — лимит по доходам

Самозанятый может сдавать кому угодно и сколько угодно жилых помещений — квартир, домов и комнат. Он может сдавать квартиры посуточно или на долгий срок. Но чтобы платить налоги по низким ставкам для самозанятых, нужно следить за размером своих доходов.

Использовать специальный налоговый режим могут только те, чей профессиональный доход не превышает 2,4 млн ₽ в год (п. 8 ч. 2 ст. 4 ФЗ № 422).

Доход в месяц может быть любым — неважно, заработал самозанятый всю сумму за один день или получал по 200 000 ₽ каждый месяц. Важен суммарный годовой доход физического лица. Как только доходы с начала года превышают лимит, человек теряет право на применение НПД. На все доходы сверх лимита уплачивается НДФЛ по ставке 13%. В следующем календарном году можно снова оформить самозанятость и применять НПД.

Как зарегистрироваться самозанятым для сдачи квартир: пошаговая инструкция

Становиться самозанятым очень просто: весь процесс происходит онлайн, в живую никакие офисы и налоговые посещать не нужно. Самозанятость можно оформить за несколько минут. Госпошлину платить не нужно.

Какие документы нужны для оформления самозанятости

Чтобы стать самозанятым понадобится минимум документов: паспорт и ИНН — идентификационный номер налогоплательщика.

Эти документы нужно иметь на руках, чтобы пройти регистрацию онлайн.

Для арендодателей регистрация проходит точно так же, как и для остальных людей. Есть четыре основных способа регистрации в качестве самозанятого:

Через приложение «Мой налог»,

Через портал Госуслуг,

Через личный кабинет плательщика НПД на сайте ФНС,

Через банковское приложение.

Дальше разберем, как зарегистрироваться в качестве самозанятого для сдачи квартиры в аренду с помощью мобильного приложения налог «Мой налог». Это один из самых удобных способов регистрации — можно обойтись без ноутбука или компьютера.

Чтобы узнать, как зарегистрироваться в качестве самозанятого другими способами, читайте статью «Получаем статус самозанятого: пошаговая инструкция».

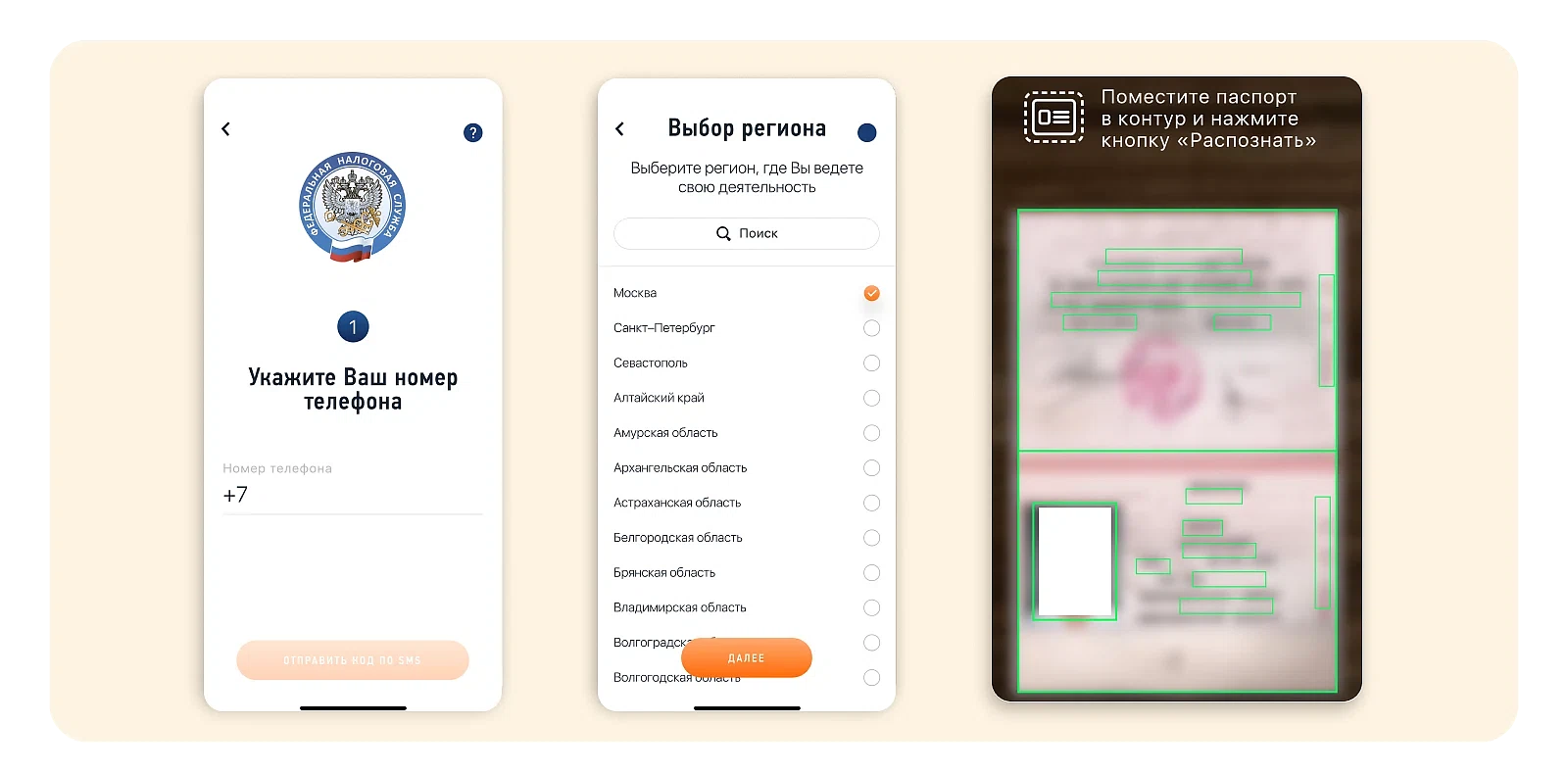

Шаг 1. Скачайте приложение «Мой налог»

Здесь все просто — перейдите по нужной ссылке и установите приложение на смартфон.

Шаг 2. Введите номер телефона

Откройте приложение и введите свой номер телефона. После этого вам придет смс-код для подтверждения номера. Введите код подтверждения в приложение.

Шаг 3. Укажите регион

Дальше приложение попросит вас выбрать регион деятельности. Указывайте тот регион, где вы планируете сдавать квартиру. Если квартир несколько, и они находятся в разных регионах, укажите любой их этих регионов.

Выбранный регион может не совпадать с местом регистрации по месту жительства, указанному в паспорте. Это нормально. В приложении выбирайте именно тот регион, где вы планируете вести деятельность в качестве самозанятого — то есть тот регион, где находится квартира, которую вы планируете сдавать.

Шаг 3. Отсканируйте паспорт

Поднесите документ к камере смартфона — приложение само распознает все нужные данные. Руками ничего вводить не придется.

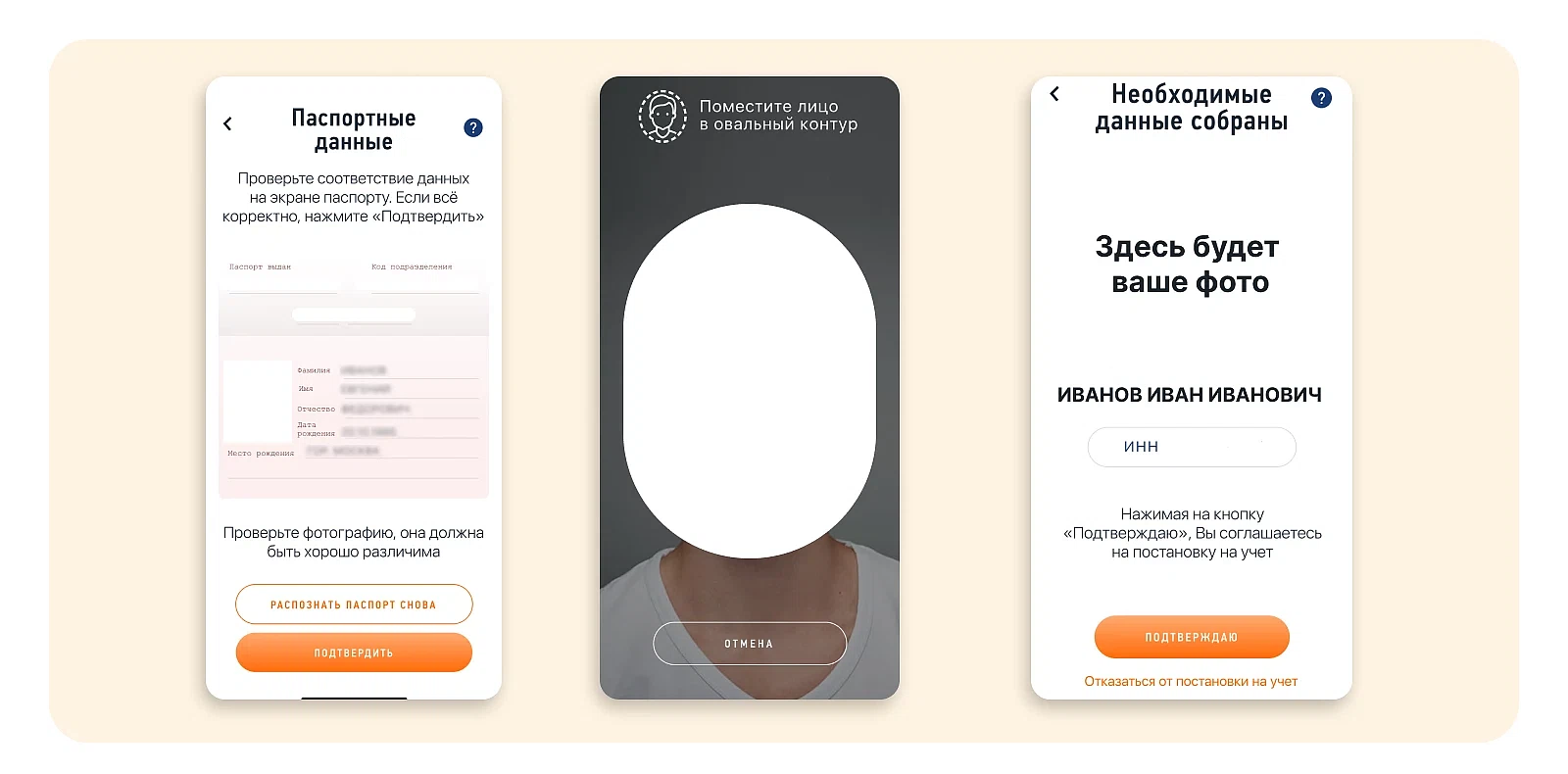

Шаг 4. Проверьте паспортные данные

Далее на экране появятся ваши паспортные данные. Проверьте, все ли указано верно. Если нашли ошибку — отсканируйте паспорт заново или сами отредактируйте текст.

Шаг 5. Сделайте селфи

После загрузки паспортных данных приложение попросит вас сфотографироваться. Поместите лицо в овал на экране и сделайте фото.

Фотография нужна, чтобы проверить, действительно ли регистрируется именно тот человек, которому принадлежит паспорт. Программа автоматически проверит селфи и фотографию в паспорте.

Шаг 6. Отправьте заявление

Следующий шаг — подтвердить все данные и отправить заявление в налоговую. Нажмите на кнопку «Подтверждаю» и ждите уведомление от налоговой.

Официально у налоговой есть 6 дней на то, чтобы проверить заявление и зарегистрироваться человека как плательщика НПД. Но обычно все происходит почти мгновенно.

После того, как вас поставят на учет и зарегистрируют в качестве самозанятого, вам придет смс или уведомление из приложения.

Зачем еще может понадобится приложение «Мой налог»

«Мой налог» — это официальное приложение ФНС, которое помогает самозанятым удаленно общаться с налоговой.

С помощью мобильного приложения налог можно:

Оформить самозанятость,

«Закрыть» самозанятость,

Формировать чеки,

Выставлять счета на оплату,

Платить налоги,

Получать справки от налоговой о доходах и о постановке на учет,

Добровольно платить страховые взносы в пенсионный фонд,

Отслеживать свои доходы,

Получать уведомления от налоговой.

Как сдавать квартиру как самозанятый официально

После того, как вы получили статус самозанятого, можно сдавать квартиру легально и платить налоги по низким ставкам. План ниже поможет во всем разобраться.

Шаг 1. Прочитайте гайд для самозанятых по сдаче квартиры

В гайде — все, что нужно, чтобы начать сдавать квартиру. Вы узнаете легальные способы сэкономить на налогах, и поймете, какую недвижимость вы можете сдавать, а какую — нет.

Читать гайд для самозанятых по сдаче квартиры

Шаг 2. Найдите арендатора и заключите договор аренды

Договор аренды жилого помещения всегда заключается в письменной форме.

Настоятельно советуем не пропускать этот шаг. Договор нужен прежде всего арендодателю. Договор защитит хозяина жилья от порчи мебели, заселения в него третьих лиц и других неприятных последствий. Договор поможет защитить свои права и взыскать с жильцов компенсацию за порчу имущества.

Договор аренды квартиры на срок более года подлежит обязательной государственной регистрации в Росреестре.

По ссылке ниже вы можете скачать образец договора аренды квартиры с самозанятым. В нашем шаблоне арендатором выступает компания, но вы можете изменить договор под ваши цели.

Шаблон договора аренды квартиры с самозанятым

Шаг 3. Получите вознаграждение

Арендную плату можно получать как наличными, так и безналично. Никаких ограничений нет. Самозанятые могут принимать оплату, в том числе, переводами на карту. Открывать специальный счет не нужно — можете принимать платежи на свою личную банковскую карту.

Шаг 4. Выставите чек с каждого вознаграждения

Самозанятый в обязательном порядке должен формировать чеки после получения дохода от сдачи квартиры. Именно из чеков налоговая узнает о доходах самозанятого и считает налог.

Вот в какой момент нужно формировать чеки:

Если арендатор оплачивает вознаграждение наличными, сформировать чек нужно в момент расчета с клиентом.

Если арендатор оплачивает вознаграждение переводом на счет, сформировать чек нужно не позднее 9-го числа следующего месяца.

Для каждого полученного платежа от арендатора нужен новый чек. Даже если вы сдаете квартиру посуточно, нельзя взять несколько платежей от разных людей и объединить в один чек.

Чеки можно формировать в приложении «Мой налог» или в банковских приложениях. Подробнее о том, как сформировать чек, мы писали в статье «Чек от самозанятого: 13 ответов на вопросы заказчиков».

Обязательных требований к оформлению чеков за аренду квартир нет. В описании укажите, за какой период получены деньги. Например, «Аренда квартиры с 01.04.24 по 01.01.05.24». В графе «Стоимость» укажите всю сумму, полученную от жильцов в качестве арендной платы за этот период.

Шаг 5. Заплатите налог

НПД платят раз в месяц. Налоговая присылает уведомление об уплате налога в приложение «Мой налог» не позднее 12-го числа. Самозанятый должен уплатить налог до 28-го числа этого же месяца.

Есть несколько способов уплаты НПД:

через личный кабинет самозанятого на сайте «Мой налог»,

через портал Госуслуг,

в мобильном приложении банка — по платежным реквизитам из квитанции или по QR-коду из нее,

лично в любом банке, банкомате или платежном терминале.

О том, как оплатить налог каждым из этих способов, мы писали в статье «Полный гайд: оплата налогов самозанятым в 2024 году».