Закрывающими называют документы, которые оформляют после того, как договор или какой-то его этап исполнен. Компании важно закрыть каждую сделку с самозанятым. Тогда риск претензий со стороны ФНС минимален, а сотрудничество с самозанятым принесет взаимную выгоду.

Оглавление

Обязательные и необязательные закрывающие документы

Обычно взаимодействие заказчика с самозанятым строится так: когда услуга оказана и претензий друг к другу нет, стороны подписывают акт; исполнитель выставляет счет; заказчик его оплачивает и получает от исполнителя чек. Все эти документы закрывают сделку. Рассмотрим каждый из них.

Чек

Плательщик НПД обязан передать заказчику чек (п. 1 ст. 14 Закона 422-ФЗ). Самозанятый формирует его, когда получил деньги от клиента. Даже если юрлицо платит исполнителю в безналичном порядке, он должен выдать чек.

Заказчику важно получить чек, чтобы подтвердить расходы в налоговой. Если чек есть, компания сможет уменьшить налоговую базу по налогу на прибыль либо по налогу на спецрежиме на сумму вознаграждения, которую выплатила исполнителю. Если самозанятый не выдал чек, включить такие затраты в подтвержденные и обоснованные расходы не выйдет.

Как выдать чек

Самозанятый формирует чек в приложении «Мой налог» и передает его заказчику любым способом:

распечатать и передает лично;

пересылает в электронном виде на email, по СМС, в соцсетях или мессенджере;

отправляет QR-код чека.

Все эти варианты равнозначны. Электронный чек распечатывать не нужно — он может храниться на компьютере или в облаке.

Когда передать чек

Сформировать и передать заказчику чек исполнитель должен в утвержденные сроки. Они разнятся в зависимости от способа оплаты.

Если исполнитель получил вознаграждение наличными или безналичным способом, то он создает и передает чек сразу после проведения платежа.

Если расчет безналичный, чек можно передать заказчику не позднее 9-го числа месяца, следующего за месяцем расчета. Например, если деньги за услуги перечислили банковским переводом в марте, заказчик получает чек не позднее 9 апреля.

Что должно быть в чеке

Чек от самозанятого содержит:

наименование уникальный идентификационный номер чека;

день и время расчета;

ФИО и ИНН исполнителя;

указание налогового режима — НПД;

перечень оказанных услуг;

полученная сумма;

ИНН заказчика-юрлица;

QR-код, в котором зашифрованы все данные.

Бывает, что самозанятый аннулирует выданный чек. Если при этом деньги он не вернул, компания все равно сможет принять расходы к учету (письмо ФНС от 28 октября 2021 г. №ПА-4-20/15213@). Главное, чтобы этот чек был у заказчика, и он мог предоставить иные документы, подтверждающие оплату.

Акт выполненных работ или оказания услуг

Акт от самозанятого нужен, чтобы подтвердить факт оказания услуг и приемки результатов. Если заказчик видит недостатки, он заявляет об этом исполнителю, стороны фиксируют их в акте. В дальнейшем заказчик сможет ссылаться на этот документ, требуя от самозанятого устранить недостатки.

Еще одна причина оформлять акт — признание расходов. Они должны быть подтверждены документально, иначе ФНС не будет считать их обоснованными. В первую очередь для признания расходов используют чек. Но он говорит лишь о получении самозанятым вознаграждения. А то, что услуги оказаны в полном объеме, подтверждает акт. Раз условия договора выполнены, заказчик имеет все основания заплатить самозанятому. Образец акт можно скачать на сайте ФНС.

Как составить акт

Акт выполненных работ или оказанных услуг должен подробно описывать виды услуг и их содержание. Это делает правоотношения прозрачными и для сторон, и для ФНС. Такой акт подтверждает гражданско-правовой характер отношений, что минимизирует риск переквалификации их в трудовые.

Пример. Как описать услуги в акте. Да: «Написание трех статей объемом до 10 000 знаков для сайта». Нет: «Копирайтинг».

Условия, когда стороны составляют акт, нужно прописать в договоре. Например, предоплата самозанятому и поэтапное оказание услуг, а также подписание акта по каждому этапу. Стороны могут согласовать, что остаток вознаграждения выплачивается после подписания акта по второму этапу.

Бывает и так, что в договоре предусмотрена предоплата, но акт подписывается только после сдачи всех результатов.

Совет

Обязательно составляйте акт, если есть условие о предоплате. В этом случае дата чека будет раньше даты акта. Включить предоплату в расходы нужно в том периоде, когда услуги были оказаны согласно акту. То есть учет расходов делают по дате акта при наличии чека.

Что должно быть в акте

Акт должен содержать реквизиты первичного документа, предусмотренные законом о бухучете (п. 2 ст. 9 № 402-ФЗ):

Название и дата составления.

ФИО исполнителя и наименование второй стороны.

Перечень и описание оказанных услуг.

Стоимость — цифрами и прописью.

Должности или статусы подписывающих лиц.

Подписи сторон с указанием фамилий и инициалов.

Счет на оплату

Счет — вспомогательный документ при взаимодействии между бизнес-партнерами. Если он выставлен, бухгалтерии заказчика проще сделать оплату.

В договоре может быть прописано условие, что счет выставлять необходимо. Например, услуги исполнителя оплачивают после подписания акта на основании выставленного исполнителем счета в течение пяти дней после его получения заказчиком. В таком случае самозанятому нужно сформировать счет, чтобы получить вознаграждение. Но если в условиях договора счет не предусмотрен, самозанятый может его не выставлять. Для подтверждения расходов компании он не нужен.

Ответственность юрлица за отсутствие закрывающих документов

Если по сделке с самозанятым нет закрывающих документов, особенно чека, заказчика ждут неприятности. Особенно это касается тех, кто учитывает затраты при расчете налога — организаций и предпринимателей на УСН «Доходы минус расходы», ОСН и ЕСХН.

Какие последствия от ФНС возможны:

Отказ в признании расходов.

Учесть сумму, которую выплатили исполнителю, при расчете налоговой базы не получится. В итоге размер налога на прибыль будет больше.

Штраф за занижение налога

Если сумма вознаграждения включена в расходы без подтверждающих документов, налоговики могут расценить это как занижение налоговой базы. В итоге налог будет уплачен не полностью. А за это назначается штраф по ст. 122 НК в размере минимум 20% от налоговой недоимки, но не менее 40 000 ₽.

Штраф за грубое нарушение правил бухучета

Отсутствие обязательных первичных документов — нарушение ст. 120 НК. Первоначальный штраф за него составит 10 000 ₽, повторный — до 30 000 ₽.

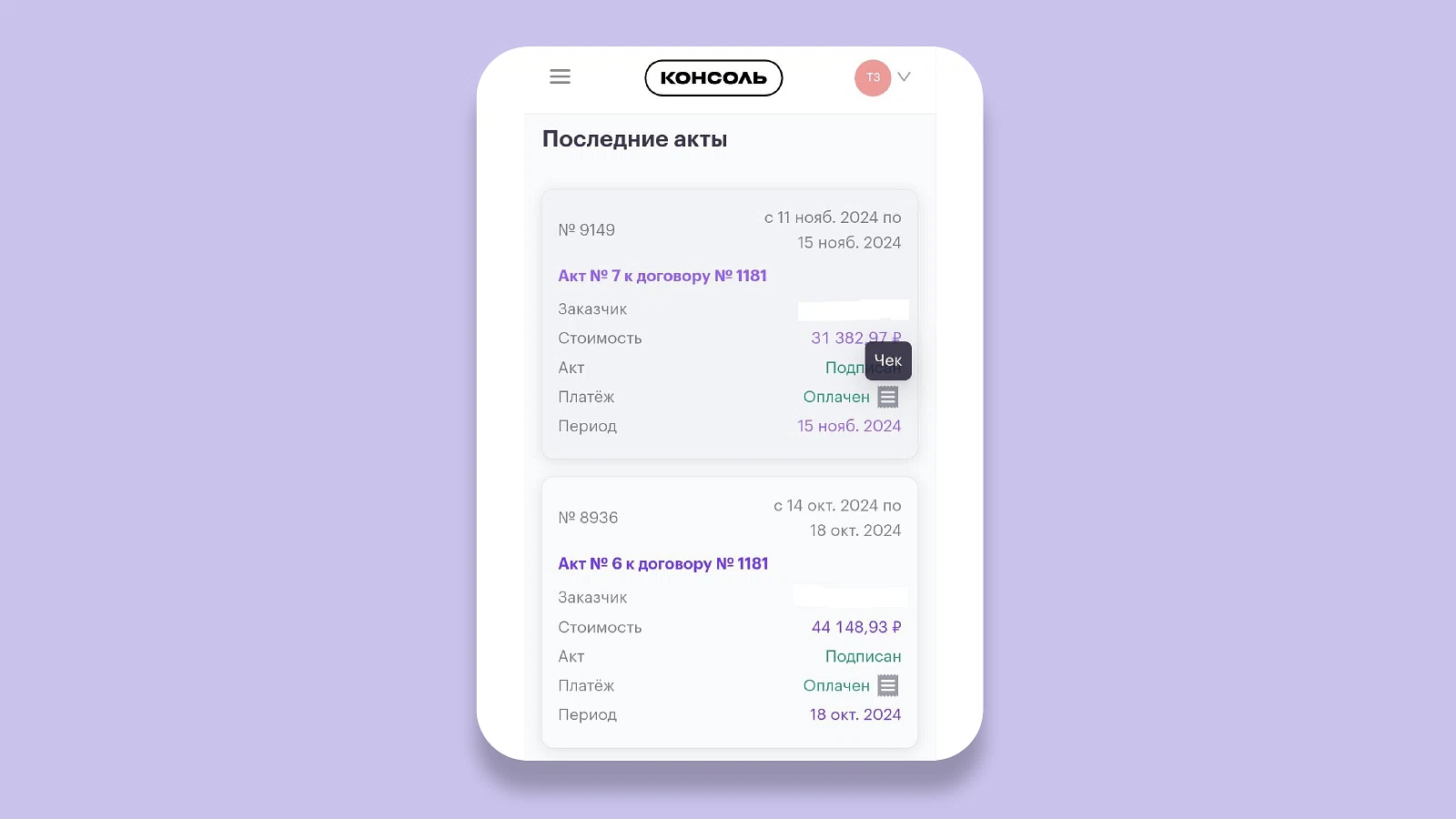

Сотрудничество с Консолью

Самый простой способ автоматизировать сбор закрывающих документов — передать документооборот с исполнителями в Консоль. Платформа берет на себя весь цикл сотрудничества с исполнителями:

регистрирует физлицо в качестве самозанятого;

проверяет актуальность статуса;

формирует и подписывает акты о выполненных работах или об оказанных услугах;

фиксирует доход плательщика НПД в ФНС и оплачивает налог.

Если исполнителей немного, компания может сформировать акт в Консоли вручную, введя данные в предложенную форму. При работе с большим количеством самозанятых эффективнее автоматизировать процесс. В этом случае в систему загружается файл-реестр со сведениями об исполнителях: платформа все проверит и сформирует акты.

Компания может использовать готовые шаблоны документов или предоставить свои — платформа их интегрирует, чтобы не пришлось перестраивать документооборот. Исполнители подписывают акты электронной подписью, которая создается в Консоль.