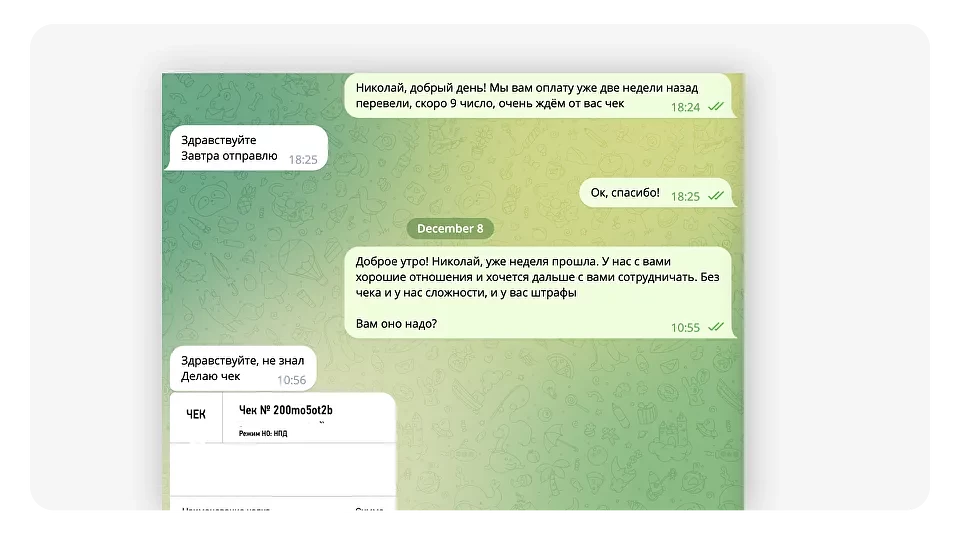

Представьте: вы сотрудничаете с самозанятым, всё идет хорошо, вы переводите деньги — и тут самозанятый пропадает. На сообщения не отвечает и не отправляет чек.

Для заказчика это большие проблемы: налоговая может не принять расходы компании, выписать штраф и доначислить за самозанятого налоги как при сотрудничестве с физических лицом по договору ГПХ. Рассказываем, как быть в такой ситуации.

Оглавление

Как самозанятые должны выдавать чеки

Обычно всё работает так: компания платит самозанятому вознаграждение за работы или услуги → самозанятый вносит доход в приложение «Мой налог» и формирует чек → самозанятый отправляет чек компании → в следующем месяце самозанятый сам платит налог.Чек самозанятый должен выдать:

сразу, когда поступил перевод, если получает деньги от заказчика на карту;

до 9-го числа следующего месяца, если выставляет счет и заказчик платит по нему. Например, если по счету перечислили вознаграждение 20 ноября, то чек самозанятый должен отправить до 9 декабря.

Но исполнители часто забывают выбивать чек и платить налог или вообще хотят сэкономить, а ответственность за это несет компания.

Чем это грозит компании

Налоговой важно, чтобы доход в виде вознаграждения исполнителю кто-то задекларировал и заплатил с него налог.

Если этого не сделал самозанятый, то компания автоматически становится налоговым агентом и должна заплатить за него налоги как за сотрудничество с обычным физическим лицом — это 13% НДФЛ с суммы выплаты и 30% страховых взносов.

Если этого не сделать, то ФНС доначислит налоги самостоятельно, а еще назначит штрафы до 40% от суммы неуплаты и пени за просрочку.

Что делать, если самозанятый не отправил чек

Шаг 1. Напомните исполнителю о штрафах

Самый первый шаг, если исполнитель пропал и не отправил вам чек, — напомнить ему об ответственности. Она есть и для самих самозанятых — если исполнитель внесет доход и сформирует чек позже, налоговая начислит ему штраф в размере 20% от суммы доходов. А если нарушение повторится, штраф увеличится до всей суммы дохода.

Напишите исполнителю, возможно, он и не знает о штрафах, а узнав, не захочет их платить и отправит вам чек.

Шаг 2. Расскажите налоговой

Если сообщения не помогают, можно попробовать подать жалобу в налоговую. Сделать это можно через сайт ФНС или прийти лично в отделение инспекции.

В обращении укажите данные вашей компании, ФИО руководителя, причину обращения и приложите документы: переписку с самозанятым, договор, акт, счет — любые документы, которые у вас есть. Налоговики должны провести проверку, и исполнитель получит штраф за занижение налоговой базы, а вы — свой чек.

Шаг 3. Не ждите штрафов от налоговой

Если и исполнитель не отвечает и налоговая не возвращается с результатами проверки, придется заплатить налоги и взносы за исполнителя. Так компания сможет избежать штрафов. Вот что нужно сделать:

Заплатить страховые взносы 30% и пени за задержку оплаты и отправить уточненные расчеты в фонды.

За исполнителя придется заплатить взносы — на пенсионное страхование (ОПС), медицинское страхование (ОМС) и временную нетрудоспособность (ВНиМ). Выплаты нужно посчитать по действующим ставкам:

22% от вознаграждения исполнителю — взносы в ПФР;

2,9% — взносы в ФСС;

5,1% — выплаты в ФОМС.

Заплатить НДФЛ 13% и пени в налоговую и отправить уточненные декларации НДФЛ.

При выплатах физлицу по ГПХ компания признается налоговым агентом — она должна отчитаться за выплату в инспекцию и заплатить налоги за исполнителя.

Поэтому нужно заплатить налог за исполнителя в размере 13%, пени за просрочку налога и отправить уточненные декларации НДФЛ.

Если сделаете все взносы, налоговая и фонды не начнут проверки и не придется платить штрафы.

Если хочется избежать такой неприятной ситуации, стоит предусмотреть ответственность исполнителя в договоре. В нем можно закрепить штраф для исполнителя, если он не отправит заказчику чек в установленный срок, или условие о компенсации всех выплат ФНС, если исполнитель не предупредит о потере статуса.

Условие об обязанности Исполнителя передать чек

«Исполнитель обязуется сформировать и передать Заказчику чек в день расчета на каждую выплаченную Исполнителю сумму лично или с помощью мессенджера Telegram».

Условие об ответственности за непередачу чека

«В случае непередачи чека, указанного в пункте ___ настоящего Договора в установленный срок, Исполнитель обязуется выплатить Заказчику штраф в размере 50% от каждой суммы, на которую был не выдан чек, а также штраф в размере 1000 руб за каждый день просрочки передачи Заказчику чека».

Как собирать все чеки с исполнителей и избавиться от головной боли

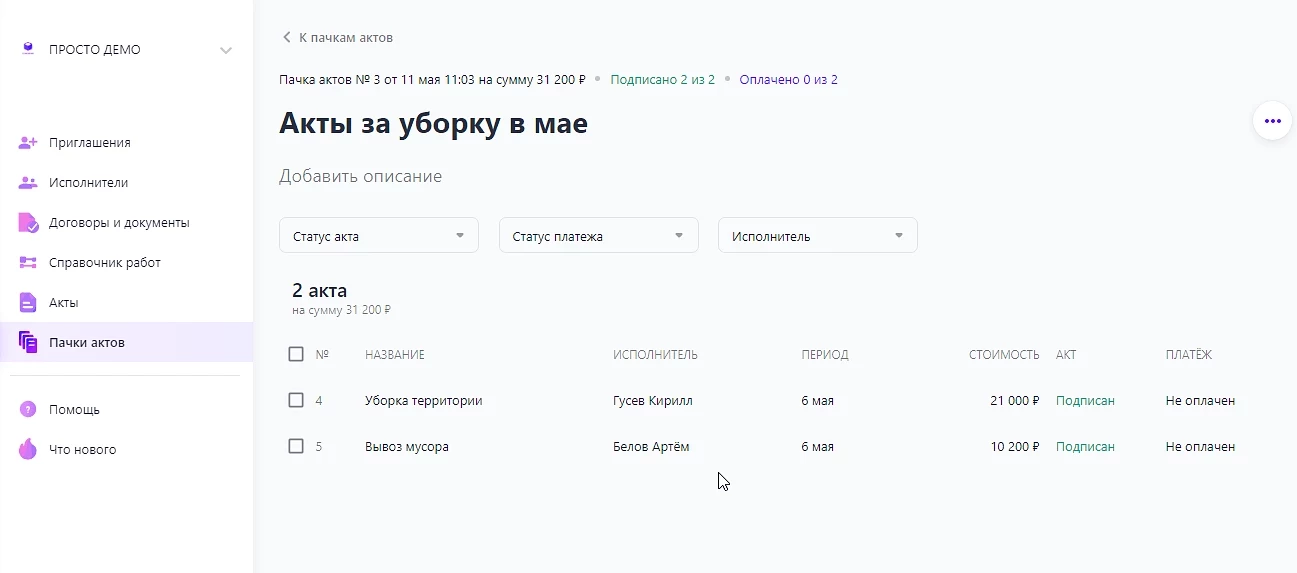

Можно воспользоваться специальными платформами для выплат самозанятым — чеки там формируются автоматически и хранятся в одном месте.

Например, в Консоль.Про все документы, включая чеки, можно сформировать за самозанятых в личном кабинете. Исполнитель подписывает акты с помощью ПЭП, а вы можете сделать все чеки сразу, без участия самозанятого.