Часто самозанятость оформляют люди, которые уже какое-то время получают доход. После регистрации возникает вопрос, что делать с доходом, за который еще не были уплачены налоги. Вариантов два: заплатить за прошлые доходы 13% НДФЛ, как обычное физлицо, или учесть их как доходы от самозанятости по ставке 6%.

В статье ответим на этот вопрос, а заодно расскажем, в каких случаях доходы самозанятых нельзя учесть по ставке НПД.

Оглавление

Что делать с доходами, полученными до оформления самозанятости

Как указано в законе, самозанятые освобождаются от уплаты 13% НДФЛ. Вместо этого они платят со своих доходов налог на профессиональный доход (НПД) — 4% за доход от физлица и 6% за доход от ИП или юрлица (п. 8 ст. 2 ФЗ № 422 от 27.11.2018).

Получите 1000 ₽

с бесплатной Альфа-Картой

Получить

Но применять НПД можно только после регистрации в качестве самозанятого. Из этого следует, что учесть свои доходы задним числом и заплатить за них не 13%, а 6% — незаконно. За такие действия ФНС может выписать штраф в размере 20 процентов от неуплаченных налогов (ст. 122 НК РФ).

Как поступить: заплатить НДФЛ за все доходы до регистрации в качестве самозанятого, а со всех новых доходов платить НПД.

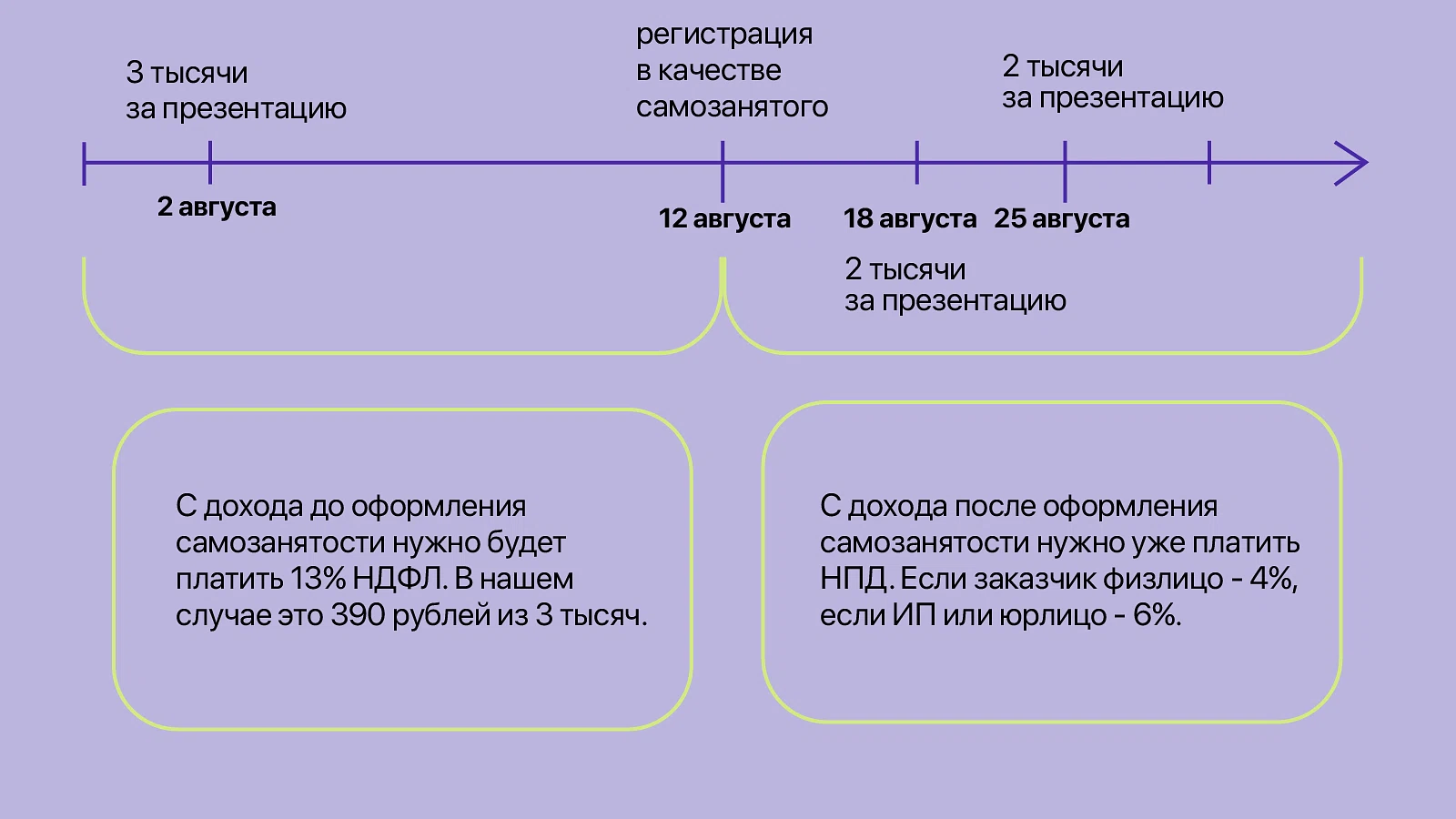

Пример. Наташа в начале августа получила от юрлица три тысячи рублей за подготовку презентации. Уже 12 августа она оформила самозанятость и взяла новые заказы. Чтобы правильно уплатить налоги, ей нужно заплатить 13% НДФЛ с трех тысяч, а с доходов после 12 августа платить только 4% или 6% НПД.

В уплате НПД есть много нюансов, которые полезно знать. В нашей статье мы подробнее рассказали о налогах для самозанятых: что нужно платить, как рассчитать и оформить. А ниже рассмотрим, можно ли учесть доходы самозанятых задним числом, если человек не смог вовремя сдать отчетность по доходам.

Как оформить чек за прошедшую дату

Чек самозанятого — очень важный документ. Компании используют его, чтобы подтвердить свои расходы и уменьшить сумму налогов. Поэтому компаниям важно, чтобы он был надлежаще оформлен: были все реквизиты и стояла нужная дата получения дохода.

По закону самозанятый должен оформить чек в тот же день, когда получил доход. Но что делать, если оформить чек сразу не получилось? В таком случае можно сформировать чек задним числом, но тут тоже есть пара нюансов.

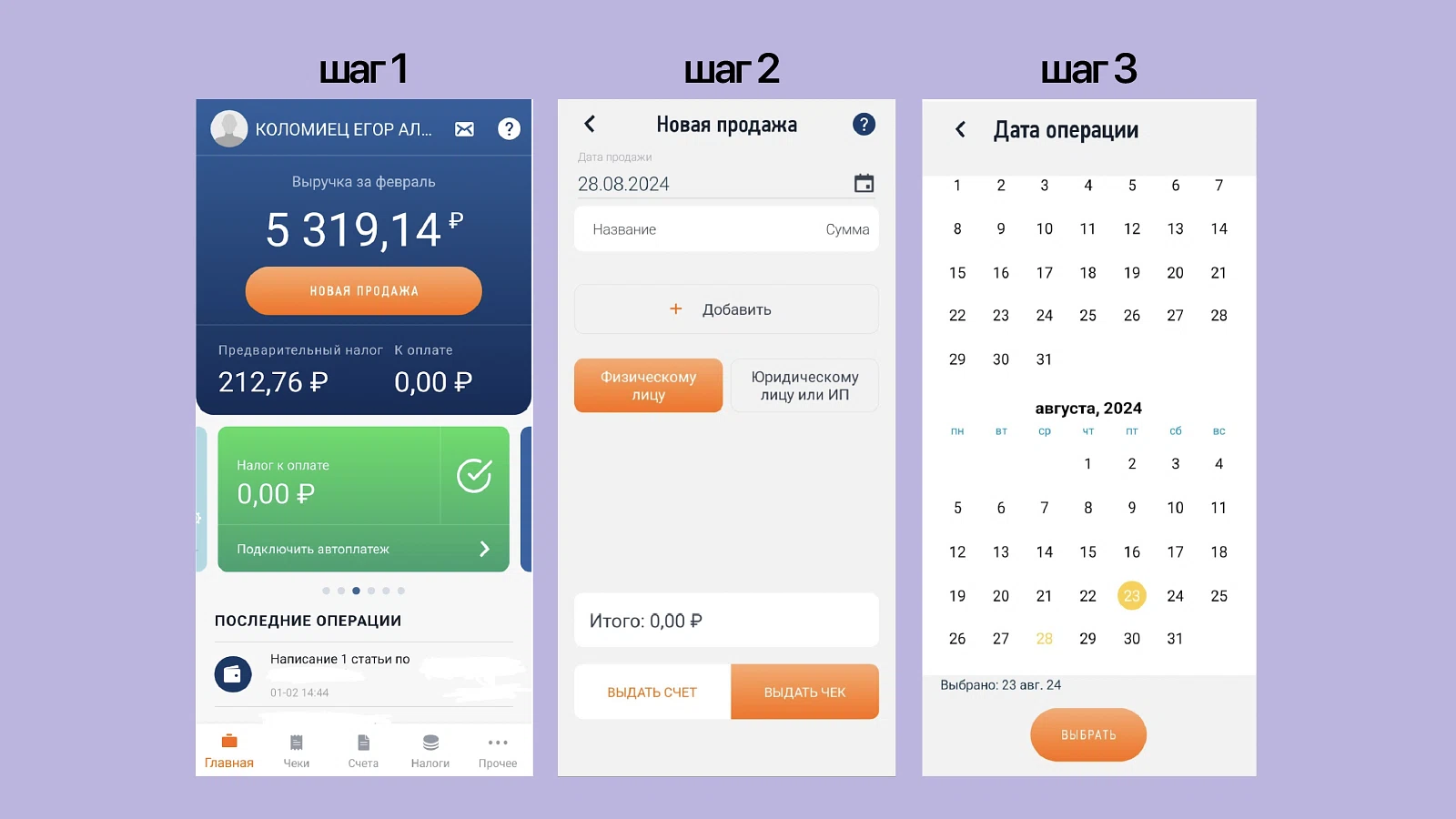

Чтобы создать чек за нужную дату, достаточно перейти в приложение «Мой налог» и нажать на кнопку «Новая продажа». По умолчанию в чеке всегда стоит текущая дата, но если нажать на значок календаря, то дату можно поменять.

Нюанс состоит в том, что у самозанятых налоговый период составляет один месяц. Если ФНС посчитает налог раньше, чем вы сформируете чек, то этот доход не будет учтен и вы не сможете заплатить с него налог в этом месяце. ФНС может расценить это как правонарушение и выписать штраф в размере 20% от суммы дохода (ст. 129.13 НК РФ).

Если нужно сформировать чек за прошедшую дату, старайтесь сделать это до конца текущего месяца. Но даже если прошло больше времени, чек все равно нужно сформировать — так как за каждый день просрочки уплаты налога будет капать пеня.

Закон предъявляет к чекам набор строгих требований. Их легко соблюдать, если знать, что и как оформить. В нашей статье мы рассмотрели, что должно быть в чеке, как его сформировать и что будет, если не оформить чек.

В каких случаях нельзя применить ставку НПД к доходам

Деятельность самозанятых сопряжена с рядом ограничений, установленных законом. Например, исполнитель не может нанимать сотрудников, или заниматься перепродажей товаров (п. 2 ст. 4 ФЗ № 422 от 27.11.2018).

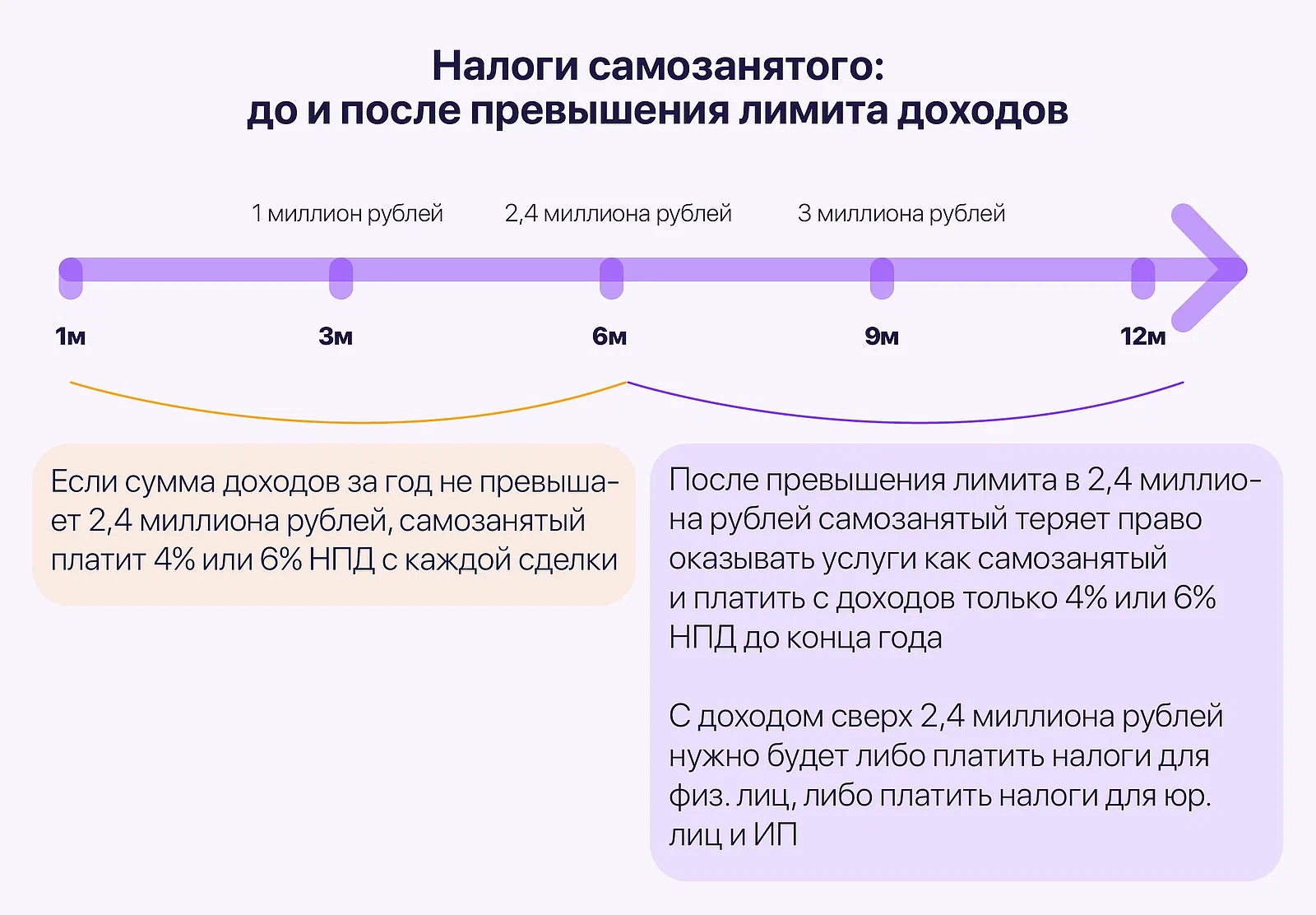

Одним из ограничений для самозанятых является лимит доходов. Если человек за год заработает больше 2,4 миллиона рублей, то до конца года потеряет возможность получать доход в качестве самозанятого (п. 2 ст. 4 ФЗ № 422 от 27.11.2018).

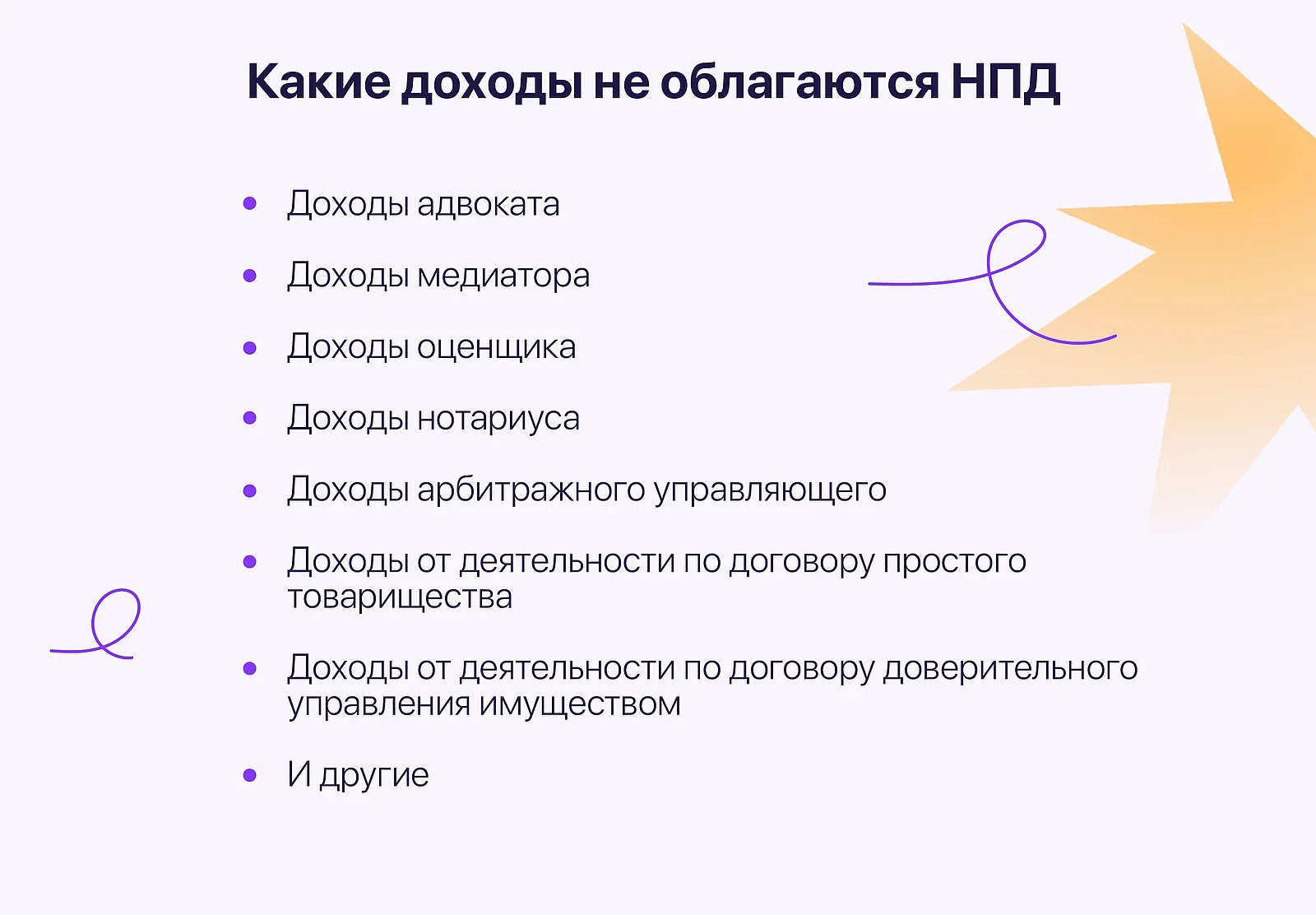

Другая ситуация, когда с доходов нельзя платить 6% НПД — если деятельность не подпадает под закон о самозанятых. Так, нельзя продавать товары, подлежащие маркировке, или заниматься адвокатской деятельностью (п. 2 ст. 6 ФЗ № 422 от 27.11.2018).

Из этого правила есть исключение. Адвокаты, нотариусы и другие специалисты могут быть самозанятыми, но ставку НПД они могут применять только к доходу от другой деятельности.

Пример. Леонид работает адвокатом, а в свободное время пишет статьи для юридического журнала. С доходов от адвокатской деятельности он должен платить 13% НДФЛ, потому что эти доходы не подпадают под закон о самозанятых. А вот с гонорара за статьи он может платить 6% НПД как самозанятый.

Все нюансы работы в качестве самозанятого собрали в одной статье. Помимо указанных выше особенностей, рассмотрели, как совмещать работу по трудовому договору и самозанятость, какие нужны документы для ведения деятельности и за что самозанятых могут оштрафовать.