В статье расскажем про особенности работы самозанятым, какие есть ограничения и штрафы, а в конце распишем плюсы и минусы данного налогового режима. Ответим на вопросы: нужно ли сдавать какую-то отчетность, какие налоги нужно платить, являются ли они официальными работниками.

Оглавление

Что такое самозанятость

«Налог на профессиональный доход» (НПД) или «самозанятость» — это одновременно и название специального налоговый режим и самого налога. Люди, применяющие данный режим, платят со своих доходов не НДФЛ, а НПД.

Чаще всего этот режим выбирают лица, которые самостоятельно мастерят какие-то предметы или оказывают услуги. Это могут быть:

репетиторы

копирайтеры,

гончары

и подобные им специалисты

Получите 1000 ₽

с бесплатной Альфа-Картой

Получить

Одним из плюсов НПД является низкая налоговая ставка. Обычные физлица должны платить со своих доходов минимум 13% НДФЛ, в свою очередь плательщики НПД платят только 4% или 6%.

Еще одна особенность этого налогового режима состоит в том, что доход можно получать только по сделкам гражданско-правового характера (ГПХ). Им не нужно трудоустройство, они сами выбирают заказчиков, определяют условия и цену своих услуг.

Чем может заниматься самозанятый

Самозанятые могут заниматься практически любым видом деятельности. В законе всего несколько ограничений, среди которых:

продажа подакцизных товаров

продажа товаров, подлежащих обязательной маркировке

добыча и реализация полезных ископаемых

деятельность в интересах другого лица по агентскому договору

деятельность, которая не облагается НПД

перепродажа чужих товаров

Рассмотрим некоторые из этих ограничений подробнее.

Заниматься продажей подакцизных и маркируемых товаров нельзя, потому что для этого нужно быть юрлицом или ИП. Об этом прямо сказано в ст. 179 НК РФ. Запрет также распространяется на ИП, которые являются плательщиками НПД.

Запрет на добычу и реализацию полезных ископаемых связан с другим правовым нюансом — для этой деятельности нужна лицензия, а лицензии выдают только ИП и юрлицам. (ст. 1 ФЗ «О лицензировании отдельных видов деятельности»).

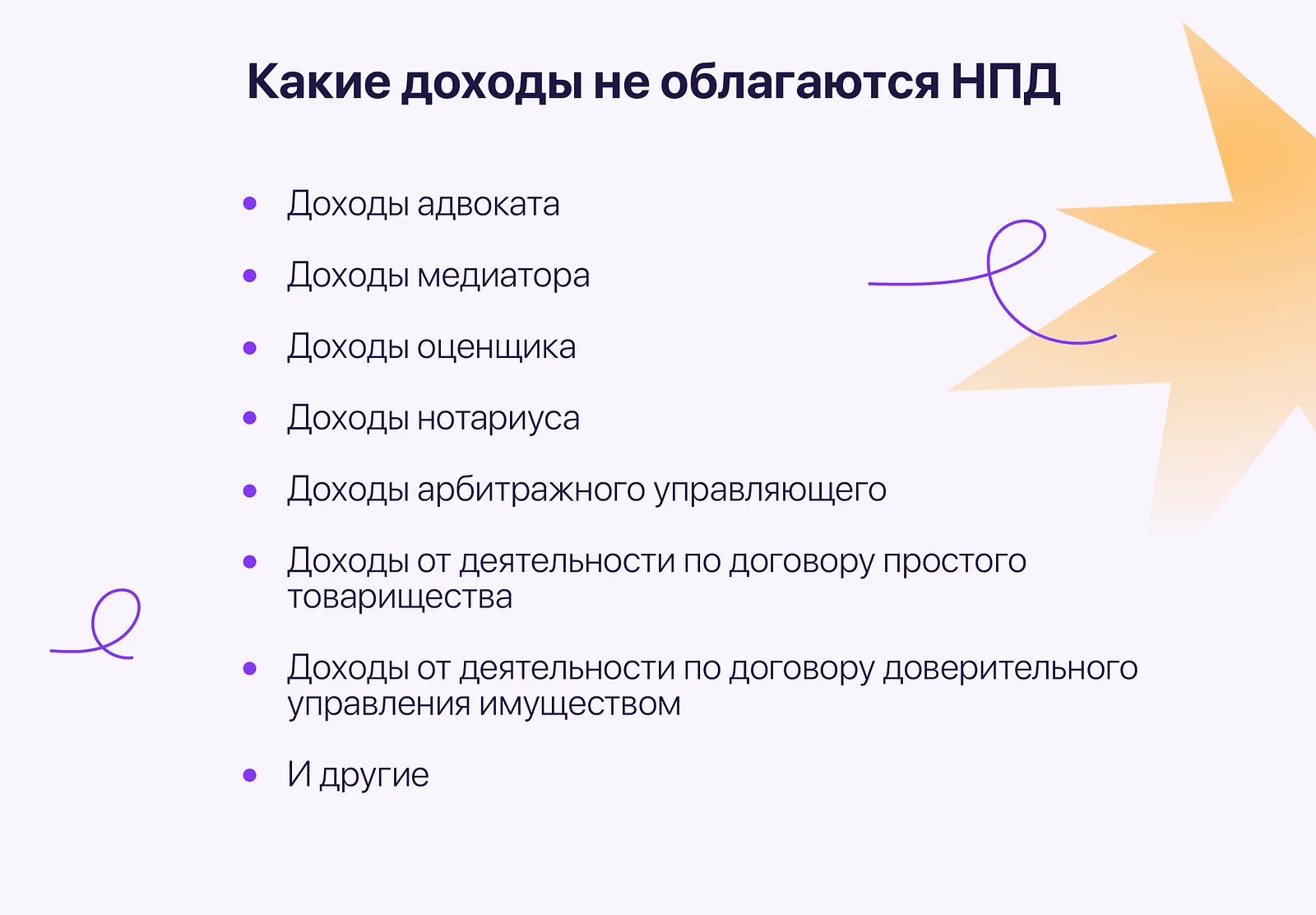

По закону доход от некоторых видов деятельности не облагается НПД. Поэтому адвокаты, нотариусы и некоторые другие специалисты обязаны платить 13% НДФЛ, а не 6% или 4% НПД (ст. 6 ФЗ от 27.11.2018 года № 422).

Закон запрещает плательщикам НПД перепродавать чужие товары. Это значит, что нельзя купить партию готовых деревянных ложек и продать ее. Зато можно купить древесину, самостоятельно сделать из нее ложки и продавать их. Еще можно доработать или переработать готовый товар и продавать его в качестве совершенно нового объекта. Например, если кондитер купит готовые коржи и сделает из них торт, он сможет его продать.

Внимание!

Закон запрещает продавать товары, подлежащие обязательной маркировке, даже если изготовить их самостоятельно. Маркировать нужно одежду, обувь, молочные продукты и другие товары (Распоряжение Правительства РФ от 28.04.2018 N 792-р).

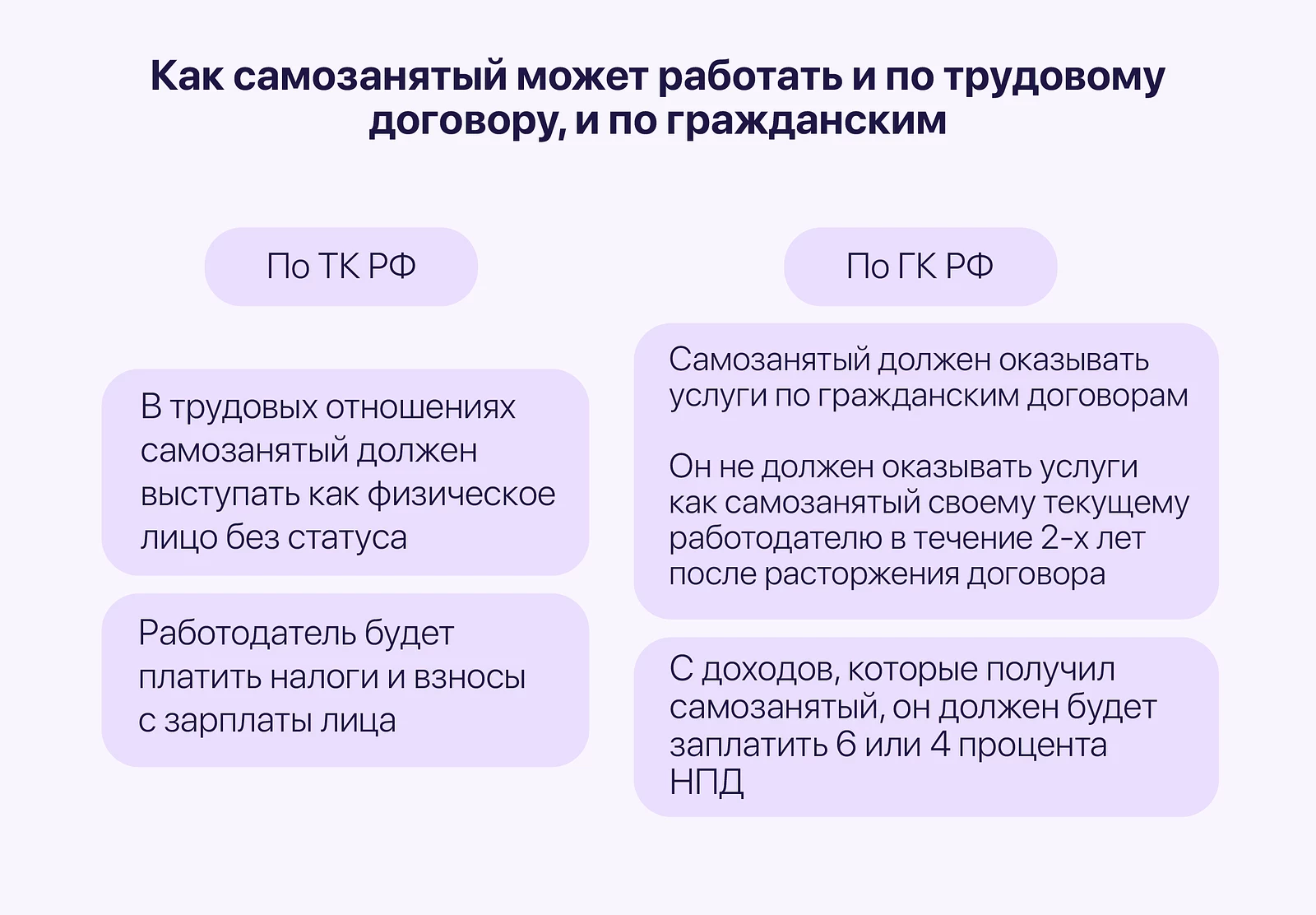

Можно ли на НПД работать по трудовому договору

В законе прямо указано, что исполнитель не может получать доход от трудовых отношений и от сотрудничества со своим последним работодателем в течение 2-х лет после увольнения. (п.1 и 8 ст. 6 ФЗ от 27.11.2018 № 422).

Однако, плательщики НПД могут одновременно и быть трудоустроенными в одном месте, и оказывать услуги в другом. Но учтите, что налоги от деятельности по ТК и от самозанятости формируются по-разному.

Пример

Учитель, трудоустроенный в школе, еще может заниматься репетиторством в статусе самозанятого. Тогда с зарплаты учителя работодатель заплатит 13% НДФЛ и страховые взносы. А с доходов от репетиторства, учитель самостоятельно заплатит 6 или 4 процента НПД.

Считается ли работа по договорам ГПХ официальной

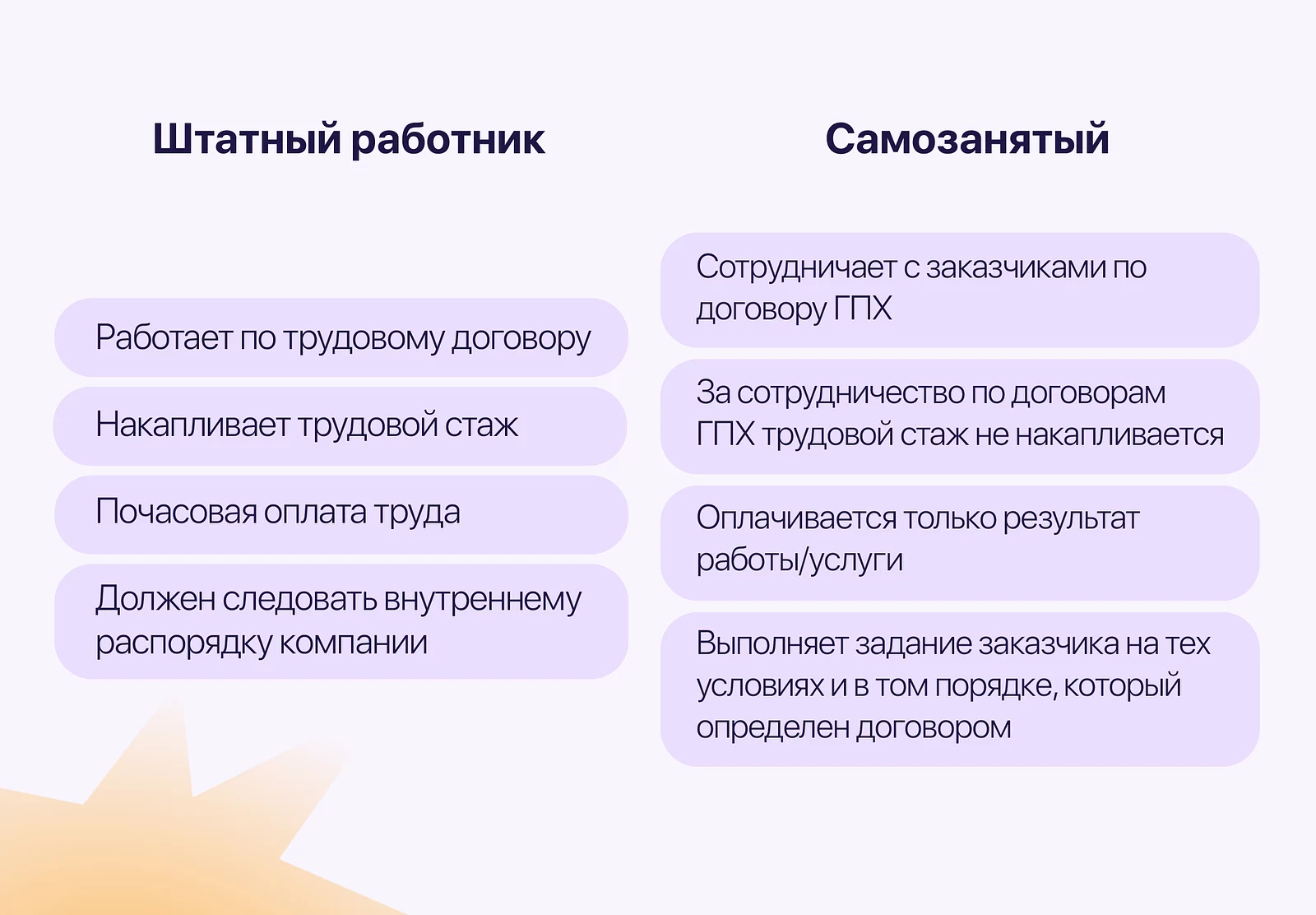

Плательщики НПД не могут работать по трудовым соглашениям, поэтому они заключают с заказчиками договоры ГПХ в качестве альтернативу трудоустройству. Эти сделки имеют такую же юридическую силу как и трудовые, но отличаются по назначению, условиям, правам и обязанностям сторон.

У самозанятых нет ряда льгот, доступных трудоустроенным гражданам: страховых вычетов, оплачиваемых отпусков и больничных, а их деятельность не засчитывается в трудовой стаж.

Самозанятые в отличие от штатных сотрудников не выполняют функции, а реализуют конкретные задания. Ключевым в гражданских правоотношениях является результат, а не процесс. Например, разгрузить 1000 коробок, а не разгружать коробки 8 часов.

Поэтому самозанятые не являются именно трудовыми работниками, но в рамках гражданских правоотношений они действуют официально. Соглашения, которые они заключают с компаниями имеют полную юридическую силу, на них стоит подпись и печать представителей компании и исполнителя.

Мы подготовили набор самых основных договоров с исполнителями: аренды оказания услуг, договора с курьером, бухгалтером, юристом-самозанятым и другие. Будет полезно, если планируете сотрудничать с исполнителями, или сами работает в качестве самозанятого.

Подборку шаблонов договоров с самозанятыми

Как устроена работа по гражданским договорам

По общему правилу самозанятые осуществляют деятельность по гражданско-правовым договорам. Разберемся, всегда ли нужно заключать такие документы или можно работать без них.

Гражданский кодекс предусматривает две формы соглашений: устную и письменную. В устной форме можно заключать договоры с физическими лицами на сумму до 10 000 ₽. Если сумма больше, то нужно оформлять договор письменно.

С компаниями можно не заключать договор только в одном случае, если сделка исполняется при ее совершении. Например когда исполнитель по заданию заказчика доставляет документы. Но стороны могут заключить сделку письменно, даже если по закону это не обязательно.

В отличие от традиционных форм трудоустройства, сотрудничество с самозанятыми предполагает заключение различный временных сделок. Самые основные из них — договор подряда и договора оказания услуг. В своем блоге мы уже выпустили статью, где подробно рассмотрели, для чего нужны разные договоры ГПХ и как их составить.

Плательщики НПД не могут нанимать работников, но зато они могут привлекать других людей в качестве подрядчиков. Такая возможность должна быть прямо прописана в соглашении. Важно, чтобы подрядчик привлекался не на бессрочный период, а для выполнения определенного задания на конкретном проекте.

Главный принцип работы самозанятого — все доходы нужно отражать в чеках, которые формируются вручную или через приложение «мой налог». Плательщикам НПД не нужна касса или специальные отчеты, все делается через приложение «Мой налог».

Чек нужно оформить в тот же день, когда исполнитель получил деньги. Если по какой-то причине он забыл это сделать вовремя, в приложении «Мой налог» можно выбрать нужную дату и оформить чек задним числом.

Какие налоги платит самозанятый

Единственный налог, который нужно платить самозанятому, — НПД. Каждый раз, когда исполнитель получает деньги от заказчиков, он должен оформить чек и указать в нём статус заказчика: физлицо или организация/ИП. От этого будет зависеть ставка налога за доход с конкретной сделки. За доход от сделки с физическим лицом, нужно заплатить 4% от дохода, а за доход от юрлица 6%.

Пример

Копирайтер за месяц написал семь статей по 1000 ₽. Пять из них он написал для юридических лиц, а две — для физических. Налоговая будет рассчитывать НПД с каждой отдельной сделки, совершенной за месяц.

У самозанятых есть специальный вычет в размере 10 000 ₽. Он работает таким образом, что пока сумма вычета не истрачена, налоговая ставка с 6% и 4% уменьшается до 4% и 3% соответственно.

У самозанятых есть лимит доходов — 2,4 млн ₽ в год. Превысив его, человек теряет право до конца года получать доход от самозанятости и платить с него НПД. Например, если у физического лица нет статуса самозанятого, заказчик должен будет заплатить за него 13% НДФЛ и страховые взносы.

За что самозанятый может получить штраф

У самозанятого есть две главные обязанности: платить НПД и оформлять чеки сразу после получения денег от заказчика. Неисполнение любой из этих обязанностей, будет являться нарушением закона.

Если плательщик НПД вовремя не уплатит налог, то должен будет заплатить пеню за каждый день просрочки. Размер пени зависит от количества просроченных дней и ключевой ставки ЦБ РФ (п. 4 ст. 75 НК РФ)

Пример

Если на 30 дней просрочить уплату 2000 ₽ НПД, то сумма пени составит 15,47 ₽. Удобнее всего посчитать пеню в специальном калькуляторе.

Другая обязанность самозанятого — формирование чека по каждой сделке, с которой он получил доход. Эта обязанность напрямую связана с уплатой налогов.

Налоговая требует оформлять чеки, потому что это самый простой способ посчитать НПД. Если исполнитель не создаст чек, то налоговая не увидит, что он получил какой-то доход и рассчитает ему НПД в меньшем размере.

Налоговая в любом случае узнает о доходах плательщика НПД из отчётности его заказчиков, подписанных договоров и актов. Из документов будет видно, что заказчик заплатил деньги исполнителю, а он, получив доходы, скрыл это от налоговой.

За сокрытие доходов самозанятому выпишут штраф, а также обяжут уплатить налог и пеню с дохода, который он скрыл. Размер штрафа равен 20% от суммы сокрытого дохода. Например, если исполнитель не оформит чек по сделка, с которых он в сумме получил 10 000 ₽, то ему выпишут штраф в размере 2 000 ₽. (ст. 129. 13 НК РФ).

Плюсы и минусы работы внештатником

Разберем основные риски самозанятых и преимущества работы самозанятым.

Плюсы

Небольшая налоговая ставка: 6 и 4 процента

Можно добровольно платить пенсионные взносы, чтобы потом получать страховую пенсию

Не нужно заполнять сложные налоговые документы: все за пару минут делается в приложении «Мой налог»

Все расчеты можно проводить по банковской карте и выдавать электронные чеки через приложение

Минусы

Нельзя сотрудничать с предыдущим работодателем в течение двух лет после увольнения;

Отсутствие налоговых вычетов для физлиц: на дом, машину, обучение

Отсутствие оплачиваемых больничных и отпусков, включая декретные

Лимит дохода в 2,4 миллиона рублей

Нельзя нанимать работников.