Разбираемся в вопросах заключения договоров ГПХ с самозанятыми: правовые нюансы, отличия от других видов сделок и многое другое.

Оглавление

- Кто такие самозанятые и зачем компаниям с ними сотрудничать

- Можно ли с исполнителями на НПД заключить договор ГПХ

- Как отличить сделку ГПХ от трудового договора

- Как налоговые органы выявляют подмену трудовых отношений по договорам ГПХ

- Какие договоры ГПХ с самозанятыми можно заключить

- Какие сделки нельзя заключать с исполнителями

- Что проверить перед сделкой с внештатником

- Что учитывать при оформлении сделок с плательщиками НПД

Кто такие самозанятые и зачем компаниям с ними сотрудничать

Самозанятые — это физические лица, которые зарегистрированы в ФНС в качестве плательщика налога на профессиональный доход (НПД).

Сотрудничество с ними имеет для компаний много плюсов.

Снижается налоговая нагрузка — налог с доходов самозанятые платят за себя сами, а компания может уменьшить налоговую базу по налогу на прибыль либо по налогу на спецрежиме.

Не нужно перечислять страховые и пенсионные взносы с вознаграждения по договору ГПХ с самозанятым.

Не нужно вести кадровый документооборот, гораздо меньше отчетности при работе с плательщиками налога на профессиональный доход.

Какие налоги и взносы у плательщиков НПД

Самозанятые платят только один налог — налог на профессиональный доход (НПД). Если дохода нет, платить ничего не нужно. Если доход есть, то он облагается налогом по самым низким ставкам:

4%, если доход получен от физлиц,

6%, если доход получен от ИП и компаний.

Эти ставки налога зафиксированы в законе и не изменятся до 2029 года (п. 2, 3 ст. 1 ФЗ № 422). По договорах ГПХ с самозанятыми платить налоги и взносы, помимо НПД, исполнителям не нужно. Это также значит, что компаниям не нужно платить налог НДФЛ по сделкам ГПХ.

В статье «Работа по договору ГПХ с самозанятым и физлицом: что лучше» мы подробно разбирали, почему компаниям выгоднее сотрудничать по договорам ГПХ с плательщиками НПД, чем с физлицами без статуса, и откуда берется экономия на налогах и страховых взносах.

Компании обычно сотрудничают с плательщиками НПД в двух случаях: при проектной работе или нерегулярной нагрузке.

Проектная работа. Если компании нужно покрасить стены, убрать офис после ремонта, запустить корпоративный блог или сделать рекламный проект можно не брать на работу сотрудника, а привлечь внештатного исполнителя. В этом случае можно заключить договор ГПХ с плательщиком НПД на выполнение конкретной задачи, оплатить работу и прекратить сотрудничество.

Нерегулярная нагрузка. Если штатные работники обычно имеют регулярную нагрузку, то исполнителей на НПД можно привлекать время от времени и заключать договоры ГПХ с ними — в зависимости от сезона или масштаба проекта. Например, для курьерской доставки, строительства, бухгалтерских или юридических услуг.

Особенности работы по договору ГПХ для самозанятого:

налогообложение: 4% или 6% НПД;

лимит по доходам — до 2,4 млн ₽ в год;

закрывающие документы — акт и чек;

ограничения для работы с заказчиками: нельзя работать с единственным заказчиком и с бывшим работодателем в течение 2 лет после увольнения.

Можно ли с исполнителями на НПД заключить договор ГПХ

Компании сотрудничают с самозанятым именно по договору гражданско-правового характера (ГПХ). Так называют сделки, которые регулируются Гражданским кодексом РФ (ГК РФ). При этом самозанятый самостоятельно платит налог на профессиональный доход по ставке 4% или 6%. Это выгодно компании-заказчику, так как не нужно уплачивать за исполнителя налоги и взносы.

Договоры ГПХ обычно противопоставляются трудовым договорам, которые регулируются Трудовым кодексом РФ (ТК РФ). Если сделки по ГПХ регулируют отношения между заказчиком и исполнителем, то трудовые — между работником и работодателем.

ФНС и Трудовая инспекция следит, чтобы компании не подменяли договор ГПХ трудовым при сотрудничестве с плательщиками НПД.

Налоговой важно, чтобы бизнес не получал необоснованную налоговую выгоду. Так, по договорам ГПХ с исполнителем на НПД компания не платит за него НДФЛ и страховые взносы. Налоговая следит, чтобы компании не извлекали налоговую выгоду, подменяя договор ГПХ с самозанятым другим.

Трудовой инспекции важно защитить права работников. Работники по ТК РФ имеют гораздо больше социальных гарантий, чем исполнители по ГПХ: их нельзя уволить без причины, им за работу выплачивается стабильная заработная плата два раза в месяц и предоставляются отпуска, больничные и декретные, их деятельность идет в трудовой стаж. Трудовая инспекция следит, чтобы все исполнители, с которыми по факту имеются трудовые отношения, получали все предусмотренные законом гарантии.

За каждого исполнителя, с которым отношения ГПХ будут переквалифицированы в трудовые, компании придется доплатить страховые взносы, НДФЛ-взносы, пени на сумму задолженности, штрафы за неуплату налогов и взносов. Штрафы для должностных лиц составят от 10 000 ₽ до 20 000 ₽, для ИП — от 5 000 ₽ до 10 000 ₽, для юридических лиц — от 50 000 ₽ до 100 000 ₽.

Можно ли физлицу заключить сделку ГПХ с самозанятым

Да, можно. Никаких запретов на договор ГПХ между плательщиком НПД и физическим лицом нет.

Как отличить сделку ГПХ от трудового договора

Чтобы не нарваться на штрафы и проверки от ФНС и Трудовой инспекции, нужно понимать, чем отличается трудовой договор от договора ГПХ.

Физлица, работающие по трудовому договору выполняют определенную трудовую функцию. Исполнители на НПД по договору ГПХ с самозанятым всегда выполняют конкретные задания заказчиков. Если в трудовых отношениях важен процесс, то в договорах ГПХ — важен результат.

Договор ГПХ | Трудовой договор |

|---|---|

Прописываются конкретные задания и результат | Нет конкретных заданий, обычно прописывают обязанности и трудовая функция |

Исполнитель получает вознаграждение за выполнение конкретных заданий по акту выполненных работ | Работник получает заработную плату не за выполненные задания, а за выполнение трудовой функции. Зарплата перечисляется стабильно два раза в месяц |

Лицо не подчиняется правилам внутреннего трудового распорядка организации, сам определяет способ и график выполнения задания | Работник подчиняется правилам внутреннего трудового распорядка, работает под управлением и контролем работодателя |

Исполнитель может перепоручить выполнение задания другому лицу, если это не противоречит условиям сделки | Работник выполняет работу лично |

Плательщик НПД сам несет расходы для выполнения заданий, у него нет рабочего места | Работник имеет рабочее место, расходы по его оборудованию берет на себя работодатель |

Внештатник может иметь несколько заказчиков | Работник, как правило, имеет одного работодателя, с которым он сотрудничает длительное время |

Если вы хотите заключить договор ГПХ с самозанятым, важно его правильно составить. Условия сделки ГПХ не должны указывать на трудовые отношения.

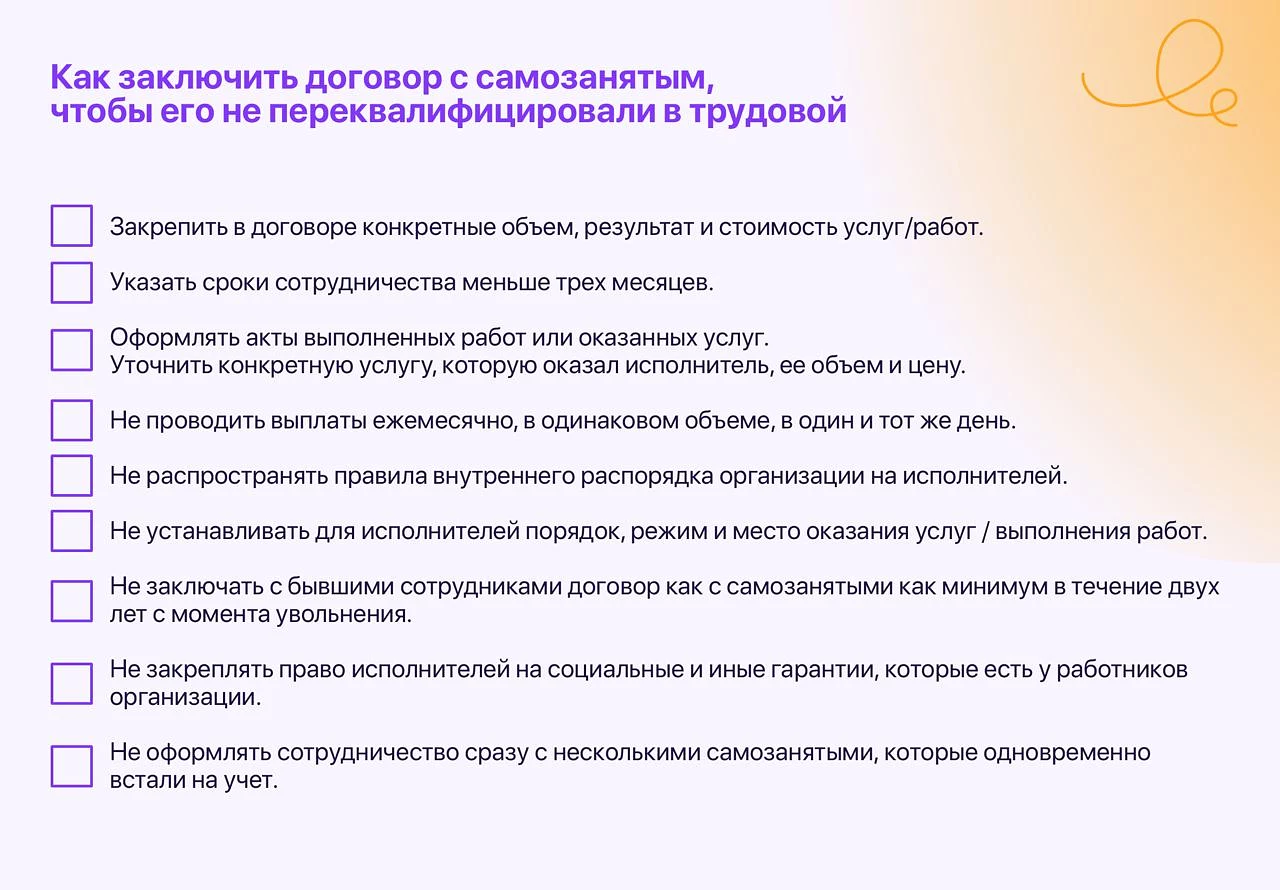

Мы подготовили чек-лист, который поможет избежать риска переквалификации.

Юристы Консоль проверили тысячи сделок с исполнителями по договорам ГПХ с самозанятыми. В статье «8 типичных ошибок при работе с самозанятыми» юристы собрали самые распространенные ошибки, которые допускают компании при заключении договоров. Ознакомьтесь со списком и проверьте, нет ли таких ошибок в ваших документах ГПХ.

Может ли исполнитель на НПД работать по трудовому и гражданско-правовому договору одновременно

В законе прямо указано, что лицо не может одновременно быть работником по трудовому договору в компании и сотрудничать с ней же как самозанятый по договорах ГПХ (п. 1 и 8 ст. 6 ФЗ от 27.11.2018 № 422).

Должно пройти минимум два года с момента увольнения, чтобы компания могла сотрудничать со своим бывшим работником как с исполнителем на НПД по договору ГПХ. Если времени прошло меньше, бывший или нынешний работодатель может заключить сделку с исполнителем как с физлицом без статуса. Но в этом случае компании придется платить за исполнителя НДФЛ и страховые взносы.

В то же время, можно совмещать работу по трудовому договору в одной компании и сотрудничество по гражданско-правовым сделкам в с другой. Поэтому ответ на вопрос, можно ли исполнителю на НПД работать по трудовому и гражданско-правовому договору одновременно, будет зависеть от того, речь идет об одной и той же компании или нет.

Другие нюансы сотрудничества плательщиков НПД и юрлиц читайте в отдельной статье.

Как налоговые органы выявляют подмену трудовых отношений по договорам ГПХ

Если выбрали сотрудничество с плательщиком НПД и заключаете договор ГПХ с ним, то учитывайте риски переквалификации гражданско-правовых отношений в трудовые. Для этого у налоговой есть специальное ПО, которое автоматически проверяет каждую компанию и присваивает ей риск-балл.

Если баллы превышают установленные показатели, ФНС отправляет компании уведомление с требованием объяснить характер своих правоотношений по заключенным договорам с исполнителями.

Такое уведомление не значит, что вас обязательно оштрафуют. Например, если плательщик НПД сотрудничает только с вашей компанией и налоговая просит это объяснить, можно сказать, что у исполнителя нет запрета сотрудничать с другими заказчиками, и его просто устраивает вознаграждение и нравится заказчик.

По этим факторам налоговая будет оценивать, есть ли у вас трудовые отношения с исполнителями по заключенным договорам:

продолжительность сотрудничества — самозанятый оказывает услуги или выполняет работы три и больше месяцев при отсутствии письменных заданий;

единственный источник дохода — например, у самозанятого долгое время только один заказчик и только он переводит ему вознаграждение;

самозанятый в течение предыдущих двух лет работал по трудовому договору у работодателя, а теперь перешел на сотрудничество с ним и заключил договор ГПХ;

вознаграждение похоже на зарплату — компания платит одинаковые суммы дважды в месяц и делает это регулярно;

самозанятых в одной компании массово регистрируют с одного устройства;

название задания в чеке — в чеке может быть абстрактная формулировка или название деятельности, которой заниматься в статусе самозанятого нельзя. В обоих случаях налоговая заинтересуется и может прийти с проверкой. Например, исполнитель может написать: «Сдача гаража в аренду». Гараж — это нежилое помещение, налоговая сразу увидит, что самозанятый заплатил налог по ставке 4% или 6% за деятельность, которая не подпадает под специальный налоговый режим.

Кроме того, заподозрить подмену трудовых отношений могут, если обнаружится, что у ООО или ИП минимальное количество штатных работников при значительном числе привлеченных исполнителей. Или при массовом переходе сотрудников из одной компании в другую, но уже в качестве исполнителей на НПД, и при этом одна организация подконтрольна другой. В этом случае высок риск более тщательных проверок со стороны инстанций, направленных на сбор доказательств подмены трудовых отношений гражданско-правовыми.

Если совпадает что-то одно, то это нестрашно, а вот если совпадений больше, стоит задуматься. Лучше заранее проверить все заключенные договоры с исполнителем и поменять формат правоотношений, если потребуется. Даже если налоговая вызовет вас и сотрудников для дачи показаний и запросит документы, это еще не значит, что отношения обязательно переквалифицируют.

Справочно. Какие штрафы за переквалифицию договора ГПХ в трудовой предусмотрены в законе

Если инспекторы обнаружат, что между заказчиком и исполнителем — трудовые отношения, несмотря на заключенный договор ГПХ, тогда первого Государственная инспекция труда (ГИТ) посчитает работодателем, а второго — работником компании. Штраф составит от 50 тыс. до 100 тыс. руб. (ч. 4 ст. 5.27 КоАП).

Придраться к заказчику могут и налоговики. Тогда проверяющие доначислят страховые взносы, которые, по их мнению, не заплатил заказчик, будучи на самом деле работодателем.

Какие договоры ГПХ с самозанятыми можно заключить

Компании могут заключать множество разных сделок с самозанятыми. Самые распространенные — договор подряда и возмездного оказания услуг, но есть и другие. В таблице ниже собрали самые распространенные.

✅Договор оказания услуг | ✅Договор подряда | ✅Договор авторского заказа | ✅Договор аренды |

|---|---|---|---|

Подойдет, если нужно оказать услуги. Например, провести мастер-классы или дать консультации | Подойдет, если нужно выполнить работы. Например, написать 10 статей в блог компании, сделать сайт или починить сантехнику в офисе. | Подойдет, если нужно выполнить творческие задания, результат которых — произведения науки, литературы и искусства. | Подойдет, если исполнитель на НПД передает компании имущество во временное пользование за плату. Например, автомобиль. |

Юристы Консоль.Про подготовили подборку самых основных договоров с исполнителями. Заключайте договоры ГПХ с самозанятыми по нашим шаблонам.

Шаблоны сделок с самозанятыми

А в статье «Договор подряда с самозанятым: что важно учесть» подробно рассказали, как правильно заключить договор ГПХ с самозанятым на подрядные работы.

Какие сделки нельзя заключать с исполнителями

Не все юридические конструкции, предусмотренные ГК РФ, подходят для сотрудничества с плательщиками НПД. Есть ряд ограничений на деятельность, которой могут заниматься плательщики НПД. Самое главное ограничение предусмотрено п. 5 ч. 2 ст. 4 ФЗ № 422 — нельзя работать в интересах других лиц по агентским договорам, комиссии и поручения. Есть и другие запреты.

В таблице ниже мы привели несколько видов сделок, которые нельзя заключать с самозанятыми.

🚫Договор поручения | 🚫Договор комиссии | 🚫Агентский договор | 🚫Договор купли-продажи подакцизных товаров |

|---|---|---|---|

Плательщики НПД не могут быть поверенными по договору поручения. Владелец недвижимости не может поручить такому лицу сдавать его дом в аренду и заниматься его обслуживанием от своего имени. | Плательщики НПД не могут быть комиссионерами по договору комиссии. Нельзя поручить плательщику НПД продать автомобиль компании и получить за это комиссионное вознаграждение. | Плательщики НПД не могут быть агентами по агентским договорам. Молочный завод не может поручить исполнителю на НПД закупать молоко для него у местных фермеров. | Плательщики НПД не могут продать компании товары, которые считаются подакцизными (табак, алкоголь) — даже если они произвели их сами. |

Кроме того, по закону доход от некоторых видов деятельности не облагается НПД. Вот список, с каких доходов нельзя платить НПД:

с зарплаты,

с вознаграждений от бывших работодателей, если прошло меньше двух лет с увольнения,

дохода от ценных бумаг,

дохода по договору простого товарищества или доверительного управления имуществом,

доходов в натуральной форме (когда за работу рассчитываются не деньгами, а продукцией),

доходов от завещания, дарственной или авторского договора,

денег от продажи личных вещей и недвижимости,

денег от продажи долей в уставном капитале,

денег от передачи имущественных прав на недвижимости и уступки прав требований.

В этих случаях НПД не применяется, а значит компании должны будут заплатить с соответствующих вознаграждений НДФЛ и страховые взносы — так, как если бы они сотрудничали с физлицами без статуса.

Подробнее о том, какие доходы не облагаются НПД и что в этом случае делать компаниям, мы писали в статье «Полный гайд: оплата налогов самозанятыми».

Как правильно оформить договор с самозанятым, чтобы избежать ошибок

Перед заключением договора с самозанятым убедитесь:

у исполнителя действующий статус плательщика НПД;

исполнитель не является вашим бывшим сотрудником;

отношения с самозанятым не содержат признаки трудовых.

Что проверить перед сделкой с внештатником

Сотрудничество с исполнителями на НПД создает для компании определенные риски, поэтому перед началом работы нужно провести проверку.

Проверьте статус исполнителя как плательщика НПД

Если окажется, что выбранный исполнитель не имеет статуса самозанятого, а вы переведете ему деньги как обычному физлицу, заказчику придется заплатить налоги за исполнителя — в размере до 60% от переведенной суммы. Проверка статуса защитит компанию от этих последствий.

Подробнее, о том, как проверить статус исполнителя мы писали в статье «Как проверить статус самозанятого».

Проверьте, не является ли исполнитель действующим или бывшим сотрудником компании

Нельзя сотрудничать с исполнителем на НПД, если он работает или работал в компании по ТК. Должно пройти минимум два года с момента увольнения. Если прошло меньше времени, то заключать договор ГПХ с самозанятым нельзя, но можно заключить сделку как с обычным физлицом без статуса. В этом случае за физическое лицо придется уплатить страховые взносы и НДФЛ с вознаграждений.

Что учитывать при оформлении сделок с плательщиками НПД

Сделка с самозанятым ничем не отличается от аналогичной сделки с физлицом, но есть нюансы. Нужно немного скорректировать привычный шаблон договора ГПХ с самозанятым.

Пропишите, что исполнитель по договору — самозанятый.

Так вы зафиксируете, что компания не должна платить налоги и страховые взносы за исполнителя.

Пропишите обязанность самозанятого предоставлять чеки и ответственность за их непредоставление.

Чеки самозанятых — самый важный документ для отчета компании перед налоговой. Если у компании не будет чека, она не сможет отчитаться за расходы перед налоговой — придется платить за исполнителя налоги и страховые взносы.

Важно, что чек формирует и передает компании сам плательщик НПД, а значит, есть риск, что исполнитель после получения вознаграждения откажется передавать чек.

Штраф поможет замотивировать исполнителя вовремя передать чек. Даже если это не сработает, у компании будет законный способ взыскать с исполнителя штраф, который покроет издержки.

Пропишите обязанность самозанятого сообщать об утере статуса.

Если плательщик НПД утратит статус, а компания продолжит с ним сотрудничать, ей придется заплатить НДФЛ и страховые взносы.

Примеры формулировок из пунктов выше и другие советы для составления сделок ищите в статье «Как правильно заключить договор с самозанятым».

Справочно. На какие условия в договоре ГПХ с самозанятым обращают внимания судьи

Есть несколько критериев, на которые обязательно обратят внимания судьи при экспертизе договора ГПХ компании с плательщиком НПД. Это те самые признаки, из которых можно переквалифицировать отношения в трудовые:

Заказчик контролирует деятельность исполнителя.

Исполнитель подчиняется ПВТР, графику работы организации.

Заказчик обеспечивает исполнителя инвентарем, инструментами, которые необходимы, чтобы выполнять работы.

Заказчик оплачивает расходы исполнителя на поездки.

У исполнителя есть допгарантии, которыми обладают штатные работники организации.

Заказчик признает право исполнителя на еженедельные выходные дни и ежегодный отпуск.