Компаниям удобно сотрудничать с внештатными исполнителями при проектной работе и нерегулярной нагрузке. В статье разбираемся, кого выгоднее привлекать к задачам по договору гражданско-правового характера: самозанятого или исполнителя без статуса.

Оглавление

Два вида исполнителей

Сотрудничать по договору гражданско-правового характера можно с разными типами исполнителей, в том числе, с самозанятыми и «обычными» физлицами без статуса.

Самозанятые — это физические лица, которые зарегистрированы в ФНС в качестве плательщика налога на профессиональный доход (НПД). В этой статье мы будем называть физлицами тех, у кого нет специального налогового статуса, а самозанятыми — тех, у кого он есть.

Поэтому когда спрашивают, что выгоднее ГПХ или самозанятый, имеют в виду обычное физлицо и физлицо со статусом самозанятости.

И с самозанятыми, и с физлицами без статуса компании заключают договор ГПХ. Сами ГПХ договоры могут быть идентичными, отличия самозанятости от ГПХ договора с физлицом без статуса в формулировках документа не будет.

Далее мы разберем плюсы и минусы сотрудничества с самозанятыми и обычными физлицами. Наш разбор поможет понять, кто лучше подойдет компании — физлицо без статуса по договору ГПХ или самозанятый.

Плюсы сотрудничества с самозанятыми

Компаниям в большинстве случаев удобнее и выгоднее работать с самозанятыми, чем с физлицами без статуса. И вот почему.

Снижается налоговая нагрузка

Первое отличие самозанятого от ГПХ договора с физлицом без статуса — в налогах.

Самозанятые, в отличие от обычных физлиц, освобождены от уплаты НДФЛ в отношении профессиональных доходов. Это значит, что при сотрудничестве с самозанятыми компаниям не нужно платить за исполнителя НДФЛ. Налог с доходов самозанятые платят за себя сами, при этом компания может уменьшить налоговую базу по налогу на прибыль либо по налогу на спецрежиме.

Если же компания сотрудничает с физлицами без статуса, она обязана удерживать сумму НДФЛ и затем перечислять в налоговую.

О том, что лучше гпх и самозанятый для сотрудника в плане налоговой нагрузки, мы писали в статье «Полный гайд: оплата налогов самозанятым в 2023 году».

Так, сегодня самозанятость — один из самых выгодных и точно самый простой налоговый режим. Если дохода нет, платить вообще ничего не нужно. Если доход есть, то он облагается налогом по самым низким ставкам:

4%, если доход получен от физлиц,

6%, если доход получен от ИП и компаний.

Эти ставки зафиксированы в законе и не изменятся до 2029 года (п. 2, 3 ст. 1 ФЗ № 422). Платить НДФЛ и страховые взносы самозанятым не нужно.

Сравним налоги, которые придется заплатить компании при сотрудничестве с самозанятым и физлицом. Например, компания заключила два одинаковых договора на оказание услуг на 10 000 ₽, один — с самозанятым, другой с физлицом без статуса. Разница между ГПХ и самозанятым договором будет следующей.

При сотрудничестве с физлицом без статуса компания будет считаться налоговым агентом, а значит, должна будет начислить и передать в налоговый орган НДФЛ — 13% от суммы вознаграждения. Так, сверху вознаграждения компания заплатит 1300 ₽ НДФЛ. При сотрудничестве с самозанятым компании нужно будет только выплатить вознаграждение. Налоги самозанятый будет платить за себя сам.

Не нужно перечислять страховые взносы

Сотрудничество с физлицом по договору ГПХ и самозанятый в чем разница — разница в том, что за физлиц без статуса компания обязана платить страховые взносы. В тоже время, компании не платят за самозанятых страховой взнос.

Так, при сотрудничестве с физлицом без статуса, компания должна заплатить с выплаченного вознаграждения 22% пенсионных взносов и 5,1% медицинских взносов. При сотрудничестве с плательщиком НПД компания ничего из этого не платит.

Меньше отчетности

Компаниям нужно сдавать меньше отчетности при работе с самозанятыми. Единственный обязательный документ — чек, полученный от плательщиков НПД. Его формирует сам самозанятый после получения вознаграждения и передает в компанию.

Поскольку компании не платят за самозанятых страховые отчисления, они не сдают и страховую отчетность, в том числе персонифицированные сведения КНД по форме 1151162, расчет по страховым взносам. Так как компании не платят за самозанятых НДФЛ, им не нужно сдавать и 6-НДФЛ.

При сотрудничестве с физлицами без статуса бизнесу придется сдавать страховую отчетность, 6-НДФЛ, а еще — отчет по форме ЕФС-1. В этот отчет включают всех исполнителей — физлиц без специального статуса, с которыми заключен договор ГПХ.

Минусы сотрудничества с самозанятыми

Несмотря на все плюсы сотрудничества с самозанятыми, компании не всегда могут заключить договор ГПХ с плательщиками НПД. Отсюда и все минусы работы с самозанятыми.

Не все иностранцы смогут получить статус плательщика НПД

Стать самозанятым могут россияне, а также граждане Украины, Беларуси, Армении, Казахстана и Киргизии. Так что если вы хотите привлечь для оказания услуг самозанятого гражданина Германии или ЮАР, ничего не выйдет — граждане этих стран не смогут получить статус плательщика НПД.

Не получится сотрудничать с самозанятыми — сотрудниками компании

Нельзя сотрудничать с самозанятым, если он работает или работал в компании по трудовому договору. Должно пройти минимум два года с момента увольнения. Если прошло времени меньше, выход один — сотрудничать с ним как с физлицом без статуса.

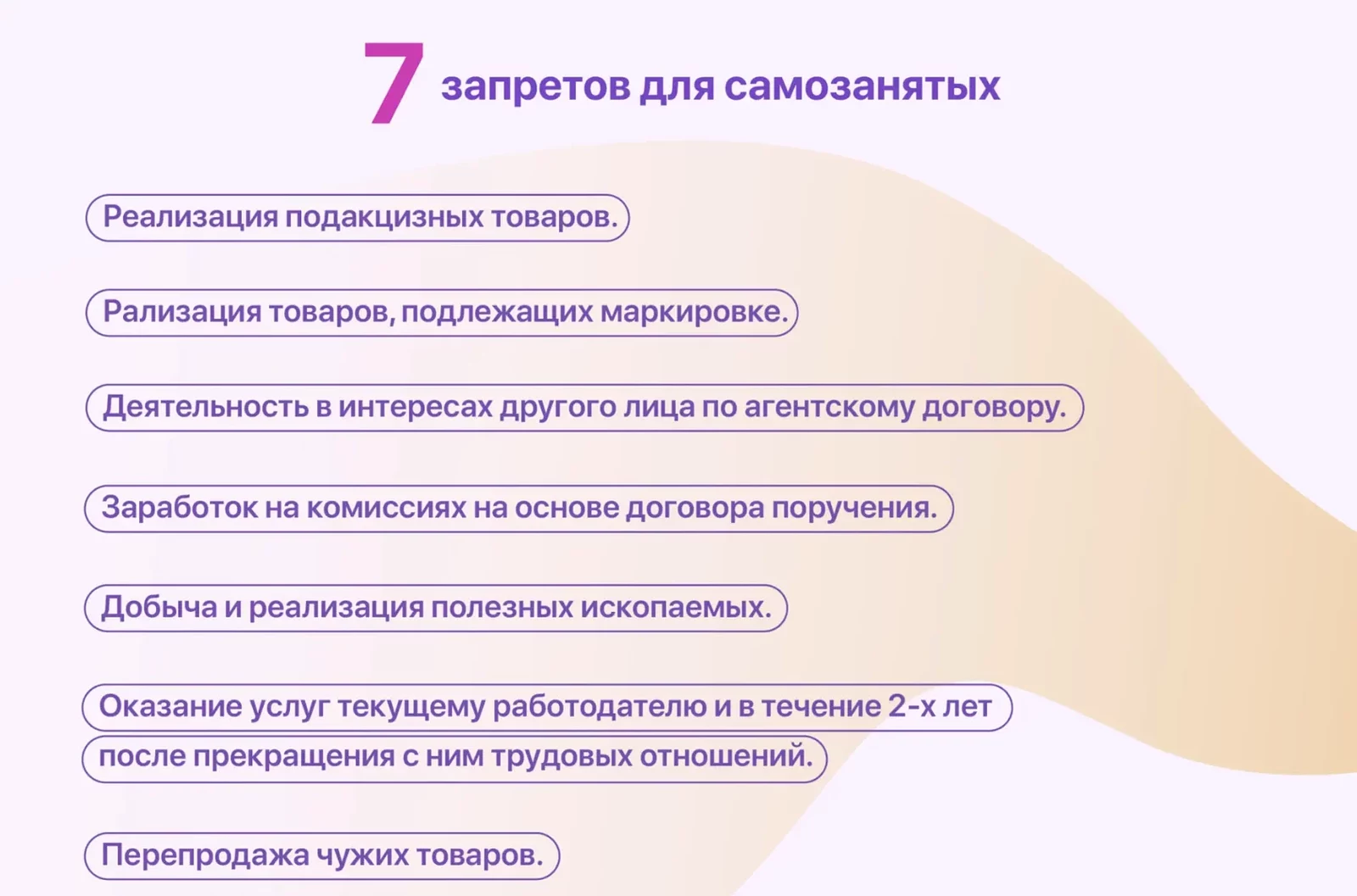

Не все задачи можно поручить самозанятым

Есть список работ и услуг, которыми самозанятые заниматься не могут.

Если самозанятый будет заниматься запрещенной деятельностью, негативные последствия будут и у компании, и у самозанятого. Статус самозанятого будет аннулирован, а значит, вы сотрудничали с физлицом без статуса — этого достаточно для начисления налогов и взносов. Поэтому всегда лучше проверять, можно ли на работу привлекать самозанятых граждан.

Самозанятый может получать только до 2,4 млн ₽ в год

Использовать специальный налоговый режим могут только те, чьи доходы не превышают 2,4 млн ₽ в год (п. 8 ст. 4 ФЗ № 422). Если самозанятый превысит лимит по доходам, он потеряет право на уплату НПД до конца календарного года. На все доходы сверх лимита компании нужно будет уплатить НДФЛ по ставке 13%, а также все страховые взносы. В следующем календарном году физическое лицо снова может стать плательщиком НПД.

Налоговая может переквалифицировать ГПХ договор с самозанятым в трудовой

ФНС следит, чтобы компании не подменяли гражданско-правовой договор трудовым договором при сотрудничестве с внештатными исполнителями. Но внимание налоговой чаще обращено на те компании, которые сотрудничают с самозанятыми.

Налоговые органы следят, чтобы бизнес не получал необоснованную налоговую выгоду, а один из способов ее получения — подмена трудовых отношений гражданско-правовыми с самозанятыми. Договоры ГПХ с физлицами без статуса не привлекают такого внимания налоговиков, поскольку компании платят за физлиц налоги и страховые взносы — а значит, никакой экономии на налогах у них в принципе нет.

За каждого плательщика НПД, с которым по факту имеются трудовые отношения, бизнесу придется доплатить страховые взносы, НДФЛ-взносы, пени на сумму задолженности, штрафы за неуплату налогов и взносов. Штрафы для должностных лиц составят от 10 000 ₽ до 20 000 ₽, для ИП — от 5 000 ₽ до 10 000 ₽, для юридических лиц — от 50 000 ₽ до 100 000 ₽.

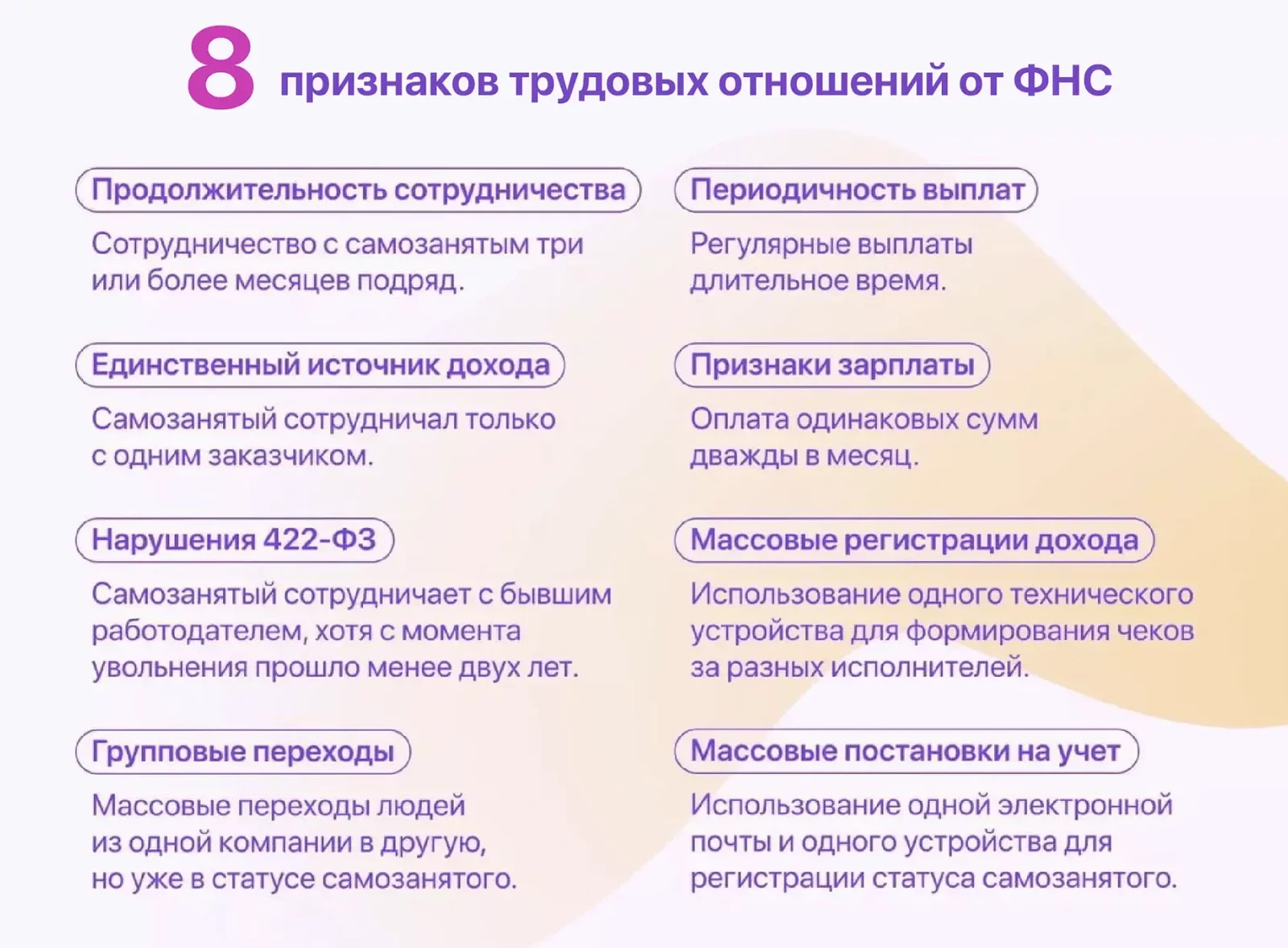

У налоговой службы есть список признаков, когда она может переквалифицировать отношения между бизнесом и самозанятым в трудовые.

Если вы обнаружили какой-либо из этих признаков, лучше не рисковать. Иногда взять специалиста в штат по ТК РФ, предоставить ему рабочее место будет лучшим решением.

Выводы: кого выбрать для сотрудничества компаниям

Компании зачастую проще и выгоднее сотрудничать с самозанятыми, чем с физлицами без статуса: за плательщиков НПД не нужно платить налоги и страховые взносы, нужно сдавать гораздо меньше отчетности.

Даже если у исполнителя, с которым вы хотите сотрудничать, пока нет специального статуса — его всегда можно попросить оформить. Зарегистрироваться в ФНС исполнителю можно онлайн, никуда идти не надо. Весь процесс занимает не больше часа.

Подробнее о том, как зарегистрироваться в ФНС в качестве плательщика НПД, мы писали в статье «Получаем статус самозанятого: пошаговая инструкция».

Есть всего несколько случаев, когда компаниям лучше сотрудничать с физлицами без статуса:

Исполнитель, которого вы хотите привлечь — иностранец. Самозанятыми могут быть только жители России, Киргизии, Казахстана, Украины, Беларуси и Армении.

Исполнитель, которого вы хотите привлечь — ваш бывший или действующий сотрудник. С момента увольнения должно пройти как минимум два года.

Вы планируете привлечь исполнителя для деятельности, которой нельзя заниматься в статусе самозанятого.

Исполнитель, которого вы хотите привлечь, превысил лимит по доходу в 2,4 млн ₽ в этом календарном году. С таким исполнителем до конца календарного года вы сможете сотрудничать только как с физлицом без статуса.