Государство предоставляет плательщикам НПД разные льготы и субсидии. Однако это не значит, что налоговая не привлечет к ответственности самозанятого в случае нарушения им своих обязанностей. В статье разберем, за что могут привлечь к ответственности и какие штрафы для самозанятых предусмотрены.

Оглавление

Как должны работать самозанятые

Самозанятый должен работать по определенной схеме, чтобы не нарушить закон и не быть привлеченным налоговой к ответственности:

заключить гражданско-правовой договор с заказчиком. При этом надо проследить, чтобы в договоре не было трудовых формулировок. Иначе налоговая переквалифицирует отношения в трудовые;

получить доход за выполненную работу;

внести информацию о выполненной работе и оплате в приложение «Мой налог»;

сформировать чек и предоставить его заказчику;

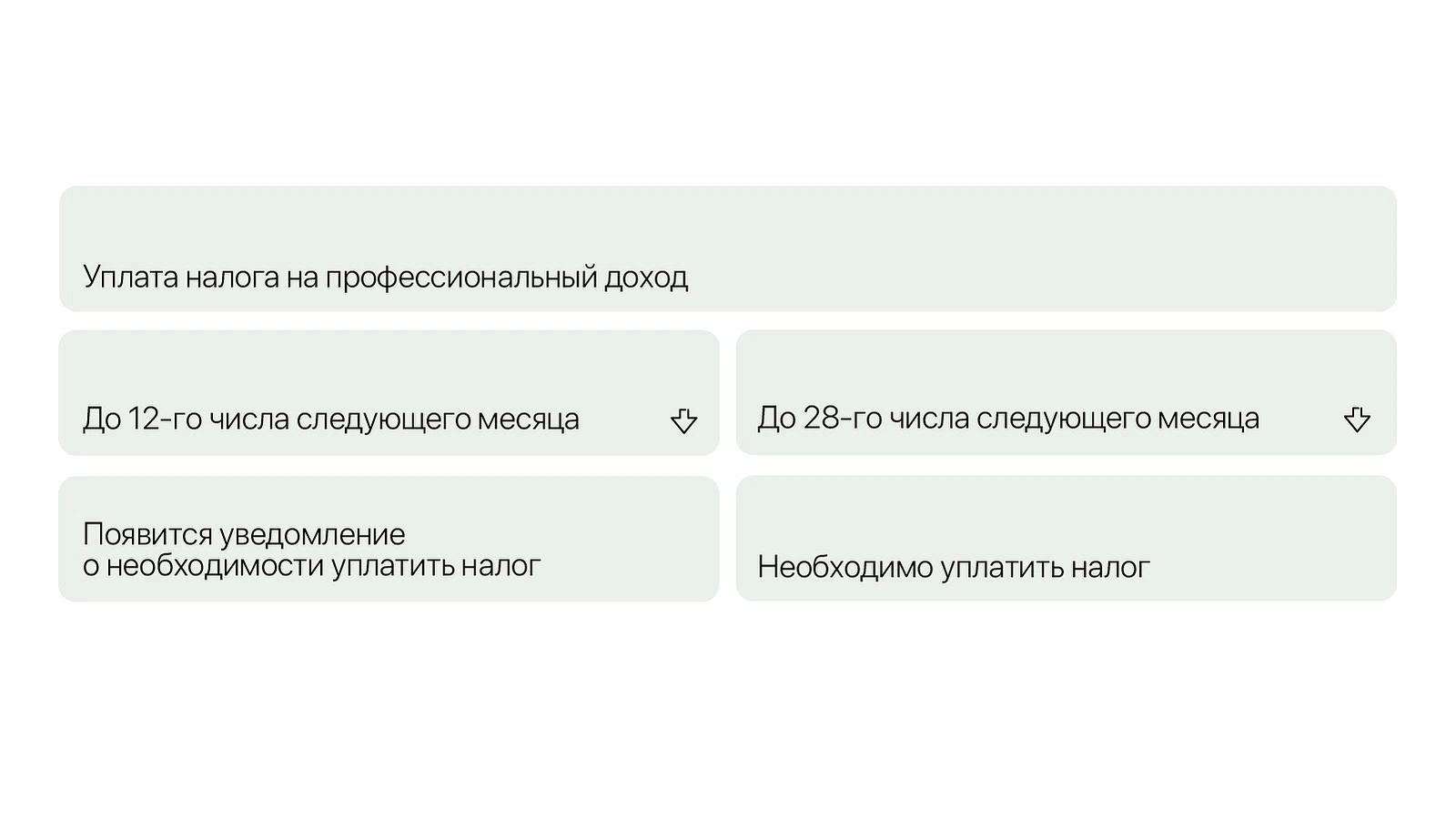

оплатить налог на профессиональный доход до 25-го числа следующего месяца.

Если самозанятый соблюдает вышеуказанный алгоритм во время выполнения заказа, у налоговой не будет оснований его оштрафовать. Однако отклонение повлечет за собой ответственность за неуплату налогов самозанятыми или за другие нарушения.

Получите 1000 ₽

с бесплатной Альфа-Картой

Получить

Какие штрафы предусмотрены для самозанятых

Ниже рассмотрим, какие штрафы самозанятый получит от налоговой при нарушении налогового режима.

Не указали в приложении весь доход

Самозанятый может надеяться, что если он укажет не весь доход, налоговая об этом никак не узнает. Однако рано или поздно налоговая об этом узнает — решит проверить самозанятого, например, путем контрольной закупки или из жалобы заказчика.

Ответственность за это нарушение предусматривает НК. Если самозанятый скроет часть доходов, ему грозит налоговая ответственность в виде штрафа:

20% от суммы расчета — если нарушили порядок и сроки передачи в налоговую сведений о расчете. Например, утаили доход от налоговой или поздно сформировали чек в приложении.

100% от суммы расчета — если повторно совершили то же нарушение в течение шести месяцев.

Пример

Иван оформил самозанятость и заработал 20 000 рублей. Когда он указывал доход для налоговой, в чеке указал только 15 000 рублей. Когда налоговая обнаружила сокрытие доходов, она начислила Ивану штраф в размере 20% от всей суммы — 4 000 рублей. Через два месяца налоговая обнаружила то же нарушение. Теперь уже штраф будет в размере 100% — 20 000 рублей.

Не сформировали чек в приложении

Статус самозанятого обязывает его формировать чеки и передавать их контрагенту. При этом момент передачи зависит от способа оплаты услуги:

если оплатили наличными или по номеру банковской карты — чек необходимо передать сразу после того, как получили денежные средства;

если получили деньги по реквизитам расчетного счета или через посредника — до 9-го числа следующего месяца после оплаты.

Совет

Оформите отдельную банковскую карту, куда будут приходить все доходы от деятельности в качестве самозанятого. Если вы привяжите банковскую карту к приложению, налог будут рассчитывать с учетом всех входящих платежей от профессиональной деятельности.

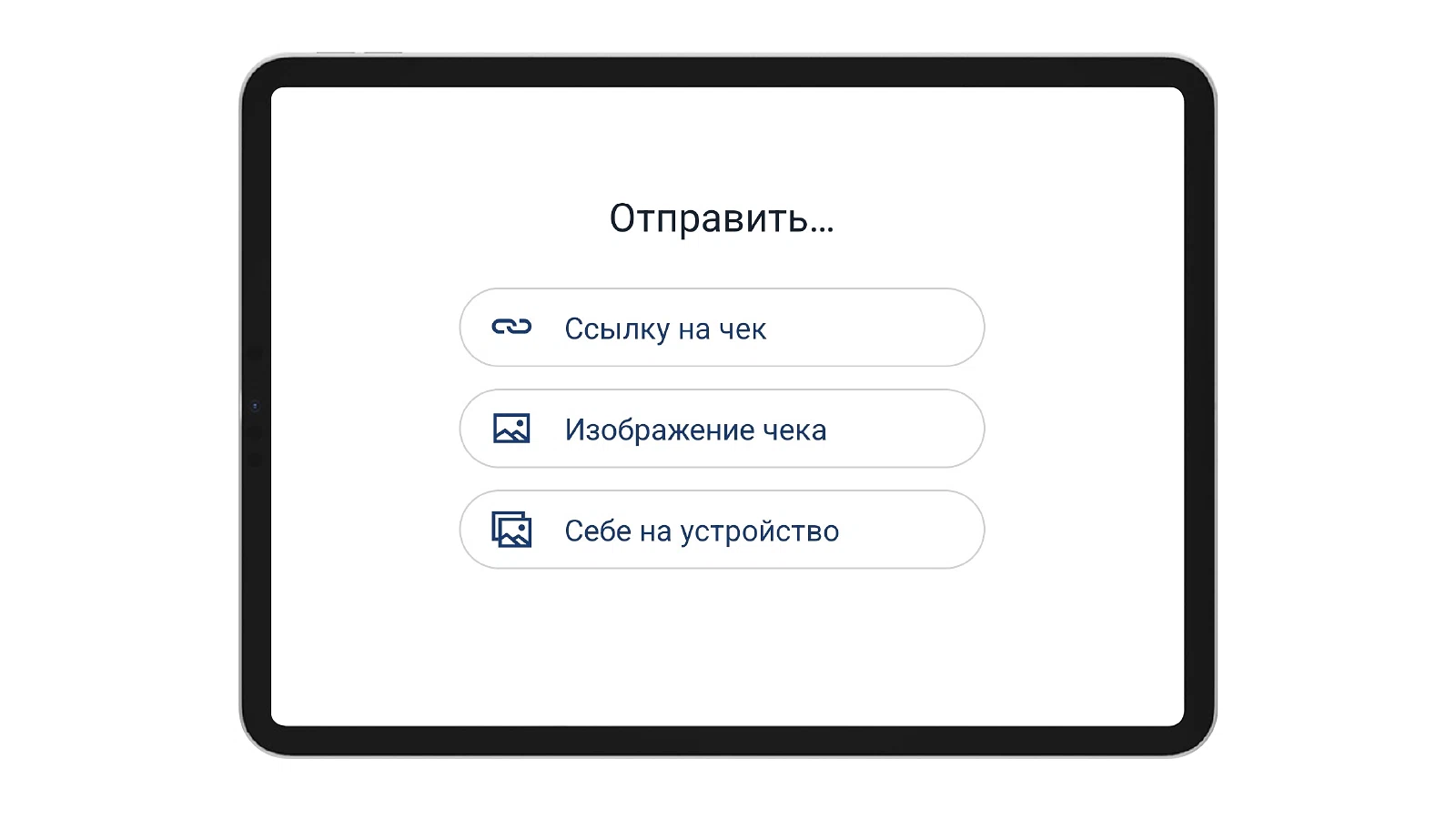

Как передавать чек контрагенту неважно. Можно отправить документ в мессенджер, на почту или показать QR-код. Штраф самозанятому за непробитие чека также предусмотрен НК. Если не выписать чек или выписать его несвоевременно, самозанятый получит штраф 20% от суммы расчета и 100% — если повторит нарушение в течение шести месяцев. Рекомендуем всегда отправлять чек контрагенту, даже если он не просит. Так вы сможете обезопасить себя, если вдруг у налоговой возникнут вопросы по поводу вашей деятельности.

Не провели оплату налога вовремя

В приложении налог рассчитывается автоматически по каждому чеку отдельно. Это связано с тем, что у самозанятого две налоговые ставки:

4% — если доход получили от физических лиц;

6% — если доход получили от юридических лиц.

Размер налога не зависит от того, в какой области или городе работает самозанятый. В каждой области налог одинаковый. Размер зависит от источника дохода — юридическое или физическое лицо.

Если самозанятый не заработал ничего в течение месяца, платить ничего не надо. Также если сумма налога самозанятого менее 100 рублей, то оплата налога переносится на следующий месяц. Ознакомьтесь со статьей «Мой налог»: инструкция по использованию приложения самозанятыми, чтобы разобраться, как оплачивать в приложении налог.

Если самозанятый не оплатил налог вовремя, его оштрафуют. В течение десяти дней налоговая посчитает задолженность налога самозанятого и потребует произвести оплату налога. За каждый календарный день просрочки будет капать пеня — 1/300 ставки рефинансирования ЦБ от суммы задолженности. Просрочка начнется с 29 числа и до того момента, пока самозанятый не произведет уплату налога. Сумму задолженности можно будет увидеть в приложении. Если не выплатить налог и пеню, придется разбираться с налоговой в судебном порядке.

Иногда информация о том, что вы произвели уплату налога не сразу доходит до налоговой, поэтому в приложении еще какое-то время может висеть долг. Не переживайте, если уверены, что деньги списали. Также, чтобы не думать — что будет, если не оплатить налог в мой налог, рекомендуем подключить автоплатеж в приложении, налог будет оплачиваться автоматически с банковской карты ежемесячно. Когда средства дойдут до налоговой, плательщику НПД придет уведомление об уплате налога. Как самозанятому подключить автоплатеж читайте в статье «Полный гайд: оплата налогов самозанятым в 2024 году».

Осуществляют деятельность без регистрации в качестве самозанятого

Налоговая оштрафует за ведение предпринимательской деятельности без регистрации. В таком случае грозит налоговая ответственность, а если ущерб будет в крупном или особо крупном размере — уголовная. Во-первых, придется стать плательщиком НДФЛ и уплатить налог за все доходы, которые лицо получило от своей деятельности. Во-вторых, грозят штрафы:

от 20 до 40% от неуплаченной суммы налога. Размер зависит от умысла;

5% от суммы налога за то, что не подали декларацию 3-НДФЛ. При этом сумму рассчитывают от того дохода, который должны были указать в декларации. Максимум — 30% от налога;

от 500 до 2 000 рублей за незаконную предпринимательскую деятельность.

Также лицу грозит уголовная ответственность по ст. 171 УК. За незаконное предпринимательство оштрафуют до 300 000 рублей или в размере зарплаты или иного дохода за период до двух лет, либо обязательные работы до 480 часов, либо арест на срок до шести месяцев.

Юридическая поддержка бизнеса в работе с самозанятыми

Профессиональный юрист поможет навести порядок в сотрудничестве с самозанятыми

Получить консультациюЧто делать, если лишили статуса самозанятого

Самозанятых могут лишить статуса, если они нарушают налоговый режим. К таким нарушениям относят:

превысили лимит дохода в 2,4 млн рублей за год. Если в течение года самозанятый превысит лимит дохода, налоговая доначислит НДФЛ и страховые взносы;

занимались деятельностью, которая запрещена для самозанятого;

совмещали НПД с другими налоговыми режимами;

наняли сотрудника по трудовому договору.

Доход, который получил самозанятый после потери статуса, будет облагаться другими налогами. Самозанятый получит статус физического лица, станет плательщиком НДФЛ. Либо ему надо будет перейти на другой налоговый режим. При этом налоговая не лишает статуса за неуплаченные налоги и пени.

Если у вас возникают вопросы, как самозанятому не платить налог, ответ — если хотите вести законную деятельность — никак.

Важно! В последнее время государство ужесточило правила по обработке персональных данных. Рекомендуем ответственно относиться к работе с персданными и получать все согласия на обработку персональных данных. Какие согласия на обработку персональных данных необходимо получить, читайте в статье «Как организовать работу с персональными данными самозанятых».

Обсуждение 2