Иногда бизнес ищет возможность не платить НДС и находит способ, после которого к нему обязательно нагрянет с проверкой ФНС. Чтобы такого не произошло, в статье расскажем, как снизить НДС законно и не привлечь внимание налоговой. Также узнаете, какие опасные способы оптимизации НДС нельзя использовать в работе.

Оглавление

Что такое НДС

НДС — это налог на добавленную стоимость. Этим налогом облагают разницу между выручкой от оказания услуг или продажи товаров и затратами на них.

Пример

ИП решил заняться мягкими игрушками и прошел регистрацию бизнеса. Себестоимость одной игрушки — 5 000 рублей. В эту сумму он уже включил стоимость ткани, фурнитуры и работы. Чтобы получить доход, лицо делает надбавку 50% к себестоимости — 2 500 рублей. С этих 2 500 рублей лицо будет платить НДС в налоговую.

НДС — косвенный налог. Это значит, что компании не выплачивают его напрямую из своих доходов. Налог включают в стоимость товара или услуги и, получив деньги от покупателя или заказчика, оплачивают оттуда НДС. Простыми словами, НДС платит конечный потребитель, но отчитываются за него в налоговую — компании. Налоговый период по НДС — квартал.

Платить НДС должны:

все компании и ИП на ОСН или ЕСХН, которые не освобождены от НДС;

импортеры товаров из других стран вне зависимости от системы налогообложения;

те, кто становятся налоговыми агентами по НДС, например, покупают товары у иностранного лица, который не зарегистрирован в РФ в качестве налогоплательщика.

Иногда компании считают, что вывоз товаров также облагается налогом на добавленную стоимость. Однако при вывозе товаров из РФ налог не платят и в ТД не заявляют. Узнайте, должны ли платить НДС самозанятые из статьи «Самозанятые и НДС: какие ставки и когда платить».

Важно!

С 2025 года юридические лица и ИП на УСН будут платить налог на добавленную стоимость, если их годовой доход превысит 60 млн рублей. Например, в сентябре 2025 года у ИП на УСН годовая выручка превысила 60 млн рублей. Значит с октября, ИП должен будет выставлять счета-фактуры с выделенным налогом и платить налог на добавленную стоимость.

Если лицо совмещает УСН и ПСН, в лимите будут учитывать доходы и по УСН, и по ПСН. Например, по УСН лицо получило 25 млн рублей, а по ПСН — 30 млн рублей, значит налог платить придется.

Сейчас этот налог платят лишь некоторые категории лиц на УСН:

выставили покупателю счет-фактуру с выделенным налогом;

выполняют функции налогового агента. Например, ИП на УСН приобретает товар у иностранной компании, которая не зарегистрирована в налоговой РФ;

ввозят товары из других стран;

осуществляют операции по договору доверительного управления имуществом.

При этом налоговая допускает, что лицо на УСН может по своему желанию платить налог, даже если выручка менее 60 млн рублей в год.

Как уменьшить НДС к уплате

Ниже расскажем подробнее о законных способах уменьшить налог к уплате либо вовсе не платить его. Собрали лишь только самые популярные и те, которые не привлекут внимание налоговой. Учтите, что минимизация НДС — это риск, поэтому даже при законных способах важно соблюдать все требования государства.

Бесплатный онлайн-курс

Как начать работать с самозанятыми

Получить доступРаботать на спецрежиме

Бизнес может не платить НДС, если будет работать на спецрежиме: УСН, ПСН, ЕСХН, НПД. Тогда придется платить один налог по установленной ставке. При этом учтите, что каждый спецрежим имеет свои ограничения по количеству участников, виду деятельности, стоимости основных средств.

Важно помнить, что клиентам из сферы крупного бизнеса может быть невыгодно сотрудничать с компаниями на спецрежиме, так как они не смогут получить вычет НДС.

Платить налог по пониженным ставкам

По общим правилам ставка НДС — 20%. Ее применяют в отношении товаров и услуг, которые не облагаются ставками 10% и 0%. 10% налога применяют при импорте и продаже товаров, например, продукты питания, товары для детей, книжная продукция и т. д. Это предусматривает статья НК РФ — п. 2 ст. 164.

Нулевую ставку налога применяют в случаях, которые указаны в п. 1 ст. 164 НК, например, при экспорте товаров. При этом нулевая ставка налога не освобождает от ведения документации. Надо будет также выставлять счета-фактуры, заполнять и сдавать декларации по НДС.

Воспользоваться льготами

В Налоговом кодексе для некоторых категорий налогоплательщиков предусмотрели льготу — не платить НДС. Способы освобождения от налога предусмотрели в статьях 145, 145.1 и 149 НК. Среди них:

компании и ИП.

Все компании и ИП на ОСНО, могут воспользоваться освобождением от НДС. Для этого они должны соблюсти условие — выручка без НДС от реализации товаров или услуг за три предыдущих календарных месяца не превысила 2 000 000 рублей.

Освобождение от НДС распространяется только на операции по реализации не подакцизных товаров. Поэтому, если компания реализует и подакцизные, и неподакцизные товары, тогда учет выручки необходимо раздельно.

общепит.

В 2024 году общепит должен соответствовать трем условиям. Первое — доход за прошлый год не превышает 2 млрд рублей. Второе — процент доходов, которые получили только от общепита за прошлый год, не менее 70%. Третье — среднемесячная оплата труда за прошлый год должна быть не ниже установленного регионального минимума, определяемого деятельности ОКВЭД 56.

Компании, которые только прошли регистрацию бизнеса, освобождаются от НДС с момента создания. Однако, чтобы получить льготу в следующем году, условия соблюсти все-таки придется с момента создания.

Какие виды доходов общепита могут быть освобождены от НДС

Есть три категории доходов общепитов, которые освобождаются от налога:

услуги питания в ресторане, кафе, баре, столовой и других местах, которые оборудовали места для приема пищи;

продажа готовых блюд в отделах кулинарии;

реализация готовых к употреблению продуктов и напитков навынос.

компании, которые участвуют в проектах «Сколково» и инновационных научно-технологических центрах.

Такие компании могут не платить налог на добавленную стоимость в течение 10 лет со дня получения статуса участника. При этом, если выручка за год — более 1 млрд рублей, то льгота на налог действует до тех пор, пока прибыль с начала года не превысит 300 млн рублей.

Вести правильно бухгалтерский учет

Размер налога на добавленную стоимость, который вы сможете заявить к вычету, зависит от грамотного ведения бухгалтерского учета. Поэтому внимательно относитесь к документам, учитывайте все накладные, счета-фактуры, входящие акты. Проверяйте, что все счета-фактуры от поставщиков проведены в системе. Если вы будете пристально следить за бухгалтерским учетом, в конце квартала вы не получите завышенную сумму налога.

Иногда бизнес не успевает грамотно вести бухгалтерский учет, тогда он может прибегнуть к аутсорсингу бухгалтерии. Это значит, что бизнес обращается к специализированной компании за ведением бухгалтерии и оказанием других бухгалтерских услуг.

Интересно! По данным Росстата к бухгалтерским услугам чаще всего прибегают средний и крупный бизнес. Малый бизнес реже прибегает к аутсорсингу бухгалтерии.

Преимущества прибегать к услугам бухгалтерии для ООО, ИП или других организаций, очевидны. Во-первых, бизнес уменьшает затраты на содержание отдела бухгалтерии. Сотрудникам необходимо предоставлять рабочее место, компьютерную технику, уплачивать заработную плату ежемесячно и страховые взносы. В случае если услуги бухгалтерии для ООО и ИП оказывает специализированная компания, не надо тратиться на обустройство рабочего места и страховые взносы.

Во-вторых, минимизирована возможность ошибок. Компания, которая специализируется на бухгалтерских услугах, своевременно узнает обо всех изменениях в налогах и имеет большой опыт в работе. В-третьих, при некачественных бухгалтерских услуг для ИП или ООО, ответственность понесет аутсорсер. Все штрафы выплачивать будет не бизнес. Также такие компании помогают пройти регистрацию ИП и ООО.

Работать с плательщиками налога на добавленную стоимость

Если вы платите налог на НДС, вам выгодно сотрудничать с компаниями, которые тоже платят этот налог. Например, вы закупили ремни у производителя с НДС, он произвел уплату налога. Значит, когда вы продадите ремни конечному покупателю, вы перечислите в налоговую меньшую сумму налога.

Если же поставщик не заплатит налог, вам откажут в вычете НДС. Также налоговая не признает расходы, которые уменьшают налогооблагаемую базу по налогу на прибыль. Поэтому важно проверить контрагента, например, попросить необходимые документы у него. Среди них — копия последней декларации об уплате налога, книга продаж, регистрационные бумаги.

Перенести сроки авансов

По закону вы должны платить налог с выручки, в том числе с аванса. Однако можно перенести сроки уплаты налога на три месяца позже. Вы можете договориться с контрагентом, что заключите договор в конце квартала, а аванс получите уже в следующем квартале. Важно подтвердить перенос счетом-фактурой, платежкой на аванс и условием о предоплате в договоре.

Пример

ООО и ИП заключили сделку. Компания выступает продавцом и попросила будущего покупателя перенести аванс на начало следующего квартала. Обратите внимание на то, что такая схема выгодна только для продавца. Поэтому использовать такой метод налоговой оптимизации лучше с теми, кто работает на спецрежиме либо не уплачивает налог по другим причинам. Тогда покупателю будет не важно, когда перечислять аванс, ему не нужен вычет по налогу на добавленную стоимость.

Если компания выступает в роли покупателя, то ей выгоднее перечислять аванс до конца текущего квартала. Так она сможет получить быстрее вычет налога на НДС.

Заменить часть оплаты за товар процентами коммерческому кредиту

Проценты по коммерческому кредиту не включают в налогооблагаемую базу по налогу. В договоре бизнес может предоставить покупателю отсрочку или рассрочку платежа. То есть предоставить ему коммерческий кредит. Например, компания реализует товар по цене ниже рыночной, а его полную стоимость компенсирует процентами, которые покупатель уплачивает за коммерческий кредит. Рекомендуем сильно не снижать стоимость товара, чтобы не вызвать вопросы от налоговой. Иначе налоговая посчитает сделку фиктивной и аннулирует договор. Таким образом, этот способ также является методом оптимизации налога.

Однако, если покупатель находится на УСН, ему данная схема может быть невыгодна. Так как проценты по коммерческому кредиту он должен будет признать в расходах в течение всего периода использования денег.

Сделать вознаграждение, которое изменяет цену

Иногда компании делают покупателю бонусы или премии за выполнение определенных условий договора. В таком случае бизнес может оформить вознаграждение, которое изменяет цену товара. Этот способ должен быть прописан в договоре. Если цена будет ниже, продавец сможет уменьшить налог на добавленную стоимость. Важно также правильно составить счет-фактуру, если скидку предоставили после передачи товара.

Покупателю этот способ выгоден, если он находится на УСН или не платит налог. В остальных случаях он не сможет принять к вычету входной налог со всей стоимости товара без скидки.

Какие способы не применять для уменьшения налога

Оптимизация налога на добавленную стоимость зачастую опасна. Бизнес считает, что сможет обхитрить ФНС и не платить налог или платить его в меньшем размере. Однако налоговая не смотрит положительно на схемы ухода от налога. Ниже кратко расскажем про самые популярные методы, которые не стоит применять.

Важно! Будьте осторожны: мошенники научились получать доступ к персданным на Госуслугах еще быстрее. В итоге незаконно обрабатывают персональные данные ИП и других исполнителей, которых привлекаете для бизнеса. Как не допустить незаконную обработку персональных данных самозанятых, читайте в статье: «ФНС предупреждает: появилась новая мошенническая схема». А о том, как обрабатывать персональные данные самозанятых, узнаете из статьи «Как организовать работу с персональными данными самозанятых».

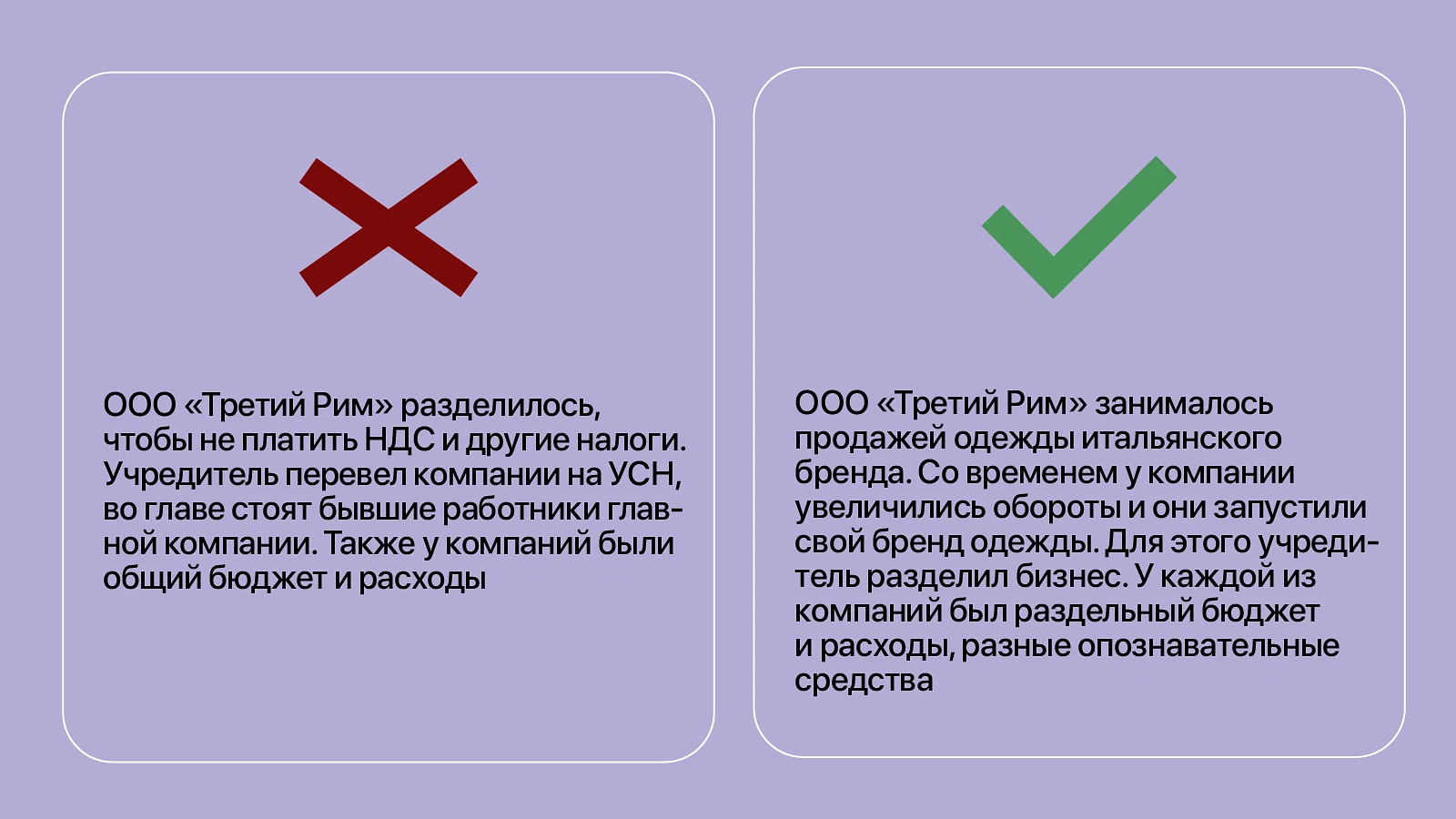

Дробить бизнес

Часто компании решают разделить бизнес, чтобы уложиться в лимиты, которые устанавливают для режима. Например, ООО на УСН превысил лимит в 150 млн рублей. Чтобы не переходить на ОСН, директор компании решил открыть еще одно юридическое лицо на УСН с тем же руководителем, с таким же видом деятельности. Так ему не придется платить НДС, налог на прибыль и на имущество, страховые взносы. Однако ФНС давно уже раскрывает эти схемы и привлекает к ответственности нарушителей.

Иногда дробление бизнеса законно. В таком случае руководители компаний должны быть независимы, у каждой компании есть собственные средства и они самостоятельно несут затраты за свою деятельность. Также у каждой компании есть свои опознавательные средства — логотипы, номера телефонов, сайты, соцсети. Например, руководитель ООО создал еще одно юридическое лицо на УСН, чтобы оно занималось другим видом деятельности. Второе юридическое лицо независимо и действует самостоятельно, имеет свой бюджет и самостоятельно выплачивает налоги.

Оформить заем вместо аванса

Чтобы не платить налог, бизнес при получении аванса может получить от покупателя заем. В ответ на заем вы отгружаете покупателю товары. Например, покупатель и продавец заключили два договора — займа и поставки. По договору займа покупатель передает денежные средства продавцу. В таком случае налог продавец платить не должен. После по договору поставки продавец передает товары покупателю. С этой сделки налог будет начислен. После стороны могут произвести взаимозачет требований.

Однако налоговая может посчитать, что договор займа — притворная сделка. В таком случае ФНС может доказать этот факт — привлечь продавца к ответственности и доначислить налоги.

Использовать агентские договоры

Самая распространенная схема — бизнес на ОСН реализует товары через агента на УСН. Например, бизнес на ОСН заключил договор поставки со школой. Чтобы не платить налог, бизнес заключил агентские договоры с компанией на УСН. Теперь компания на УСН поставляет продукцию школе, а бизнес лишь поставляет продукцию агенту. Налог возникает только с вознаграждения агента.

Однако налоговая давно уже вычисляет эти схемы. Например, по регистрации принципалов по адресу налогоплательщика.