Налогоплательщики на упрощенке ежегодно подают налоговую декларацию в ФНС. Чтобы это было удобно, налоговые органы предоставили возможность отчитаться через личный кабинет налогоплательщика. В статье узнаете, как ИП подать налоговую декларацию, получить электронную подпись и идентификатор абонента. С помощью инструкции ниже, вы быстро подадите налоговую декларацию ИП через личный кабинет и не приложите больших усилий.

Оглавление

Когда ИП надо подать налоговую декларацию

Налоговую декларацию предприниматель на упрощенке должен подать не позднее 25 апреля (п. 2 ч.1 ст. 346.23 НК). Отчитываться надо за предыдущий календарный год. Если последний день сдачи документа выпадает на выходной или нерабочий день, то его переносят на ближайший рабочий день.

Важно! Если предприниматель на упрощенке не вел деятельность и не имел доходов в течение года либо находится на налоговых каникулах, он подает в ФНС нулевую декларацию.

При прекращении деятельности ИП или утрате права на упрощенку, подать декларацию надо досрочно. Подготовить документ и отправить в налоговую через личный кабинет надо не позднее 25-го числа месяца, следующего за кварталом, в котором лицо нарушило условия применения упрощенки (письмо Минфина от 14.07.2015 № 03-11-09/40378). Необходимо указать, что ФНС имеет право проводить обработку персональных данных без согласия налогоплательщика. Как заполнить декларацию читайте в статье.

Вопрос. Хочу отследить статус отчета. Где найти декларации в личном кабинете?

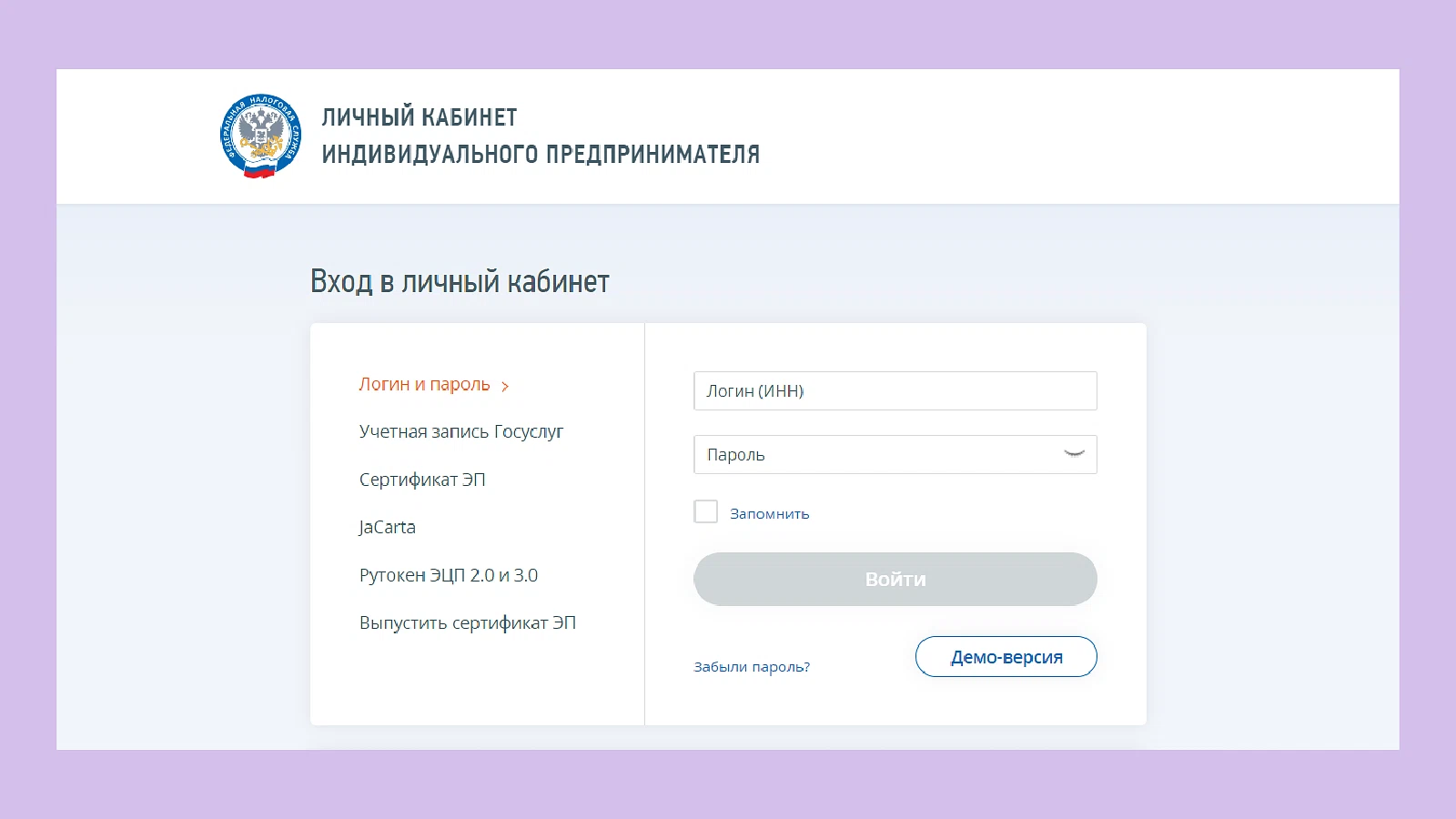

Ответ. Отследить статус отчета, можно в личном кабинете налогоплательщика. Для входа в личный кабинет налогоплательщик может использовать:

логин и пароль от портала Госуслуг, если регистрацию лицо проходило ранее;

учетную запись от личного кабинета, если регистрацию лицо проходило ранее;

электронную подпись.

После того как налогоплательщик зашел в личный кабинет, он может найти раздел «Камеральные проверки». В разделе по датам отправки он сможет отследить статус налоговой декларации.

Как отправить декларацию в налоговую

Чтобы предприниматель мог онлайн сдать налоговую бухгалтерскую отчетность, ФНС подготовил сервис. Однако прежде чем это сделать, необходимо получить электронную подпись и скачать специальную программу с сайта ФНС. В инструкции ниже расскажем о регистрации ИП на упрощенке в сервисах для сдачи декларации через ИФНС ИП личный кабинет налогоплательщика.

Важно! Часто предпринимателей на УСН интересует, могут ли они совмещать УСН и НПД. Чтобы ответить на этот вопрос, читайте статью «ИП на УСН и НПД: как сочетать».

Получить квалифицированную электронную подпись

Прежде чем подать декларацию в электронном виде, ИП необходимо получить квалифицированную электронную подпись. Для этого он должен обратиться в Удостоверяющий центр ФНС либо к доверенному лицу ФНС. Например, доверенными лицами являются ПАО «Сбербанк», АО «Тинькофф Банк». Найти ближайший к вам Удостоверяющий центр можно на сайте Минцифры, а полный перечень доверенных лиц смотрите тут.

Для выпуска электронной подписи с собой надо принести документы: паспорт, копии или оригиналы СНИЛС и ИНН. Помимо этого, надо будет приобрести сертифицированный USB-носитель для хранения электронной подписи. После того как ФНС проведет обработку персональных данных, предприниматель получит ключ.

Проверить ключ электронной подписи

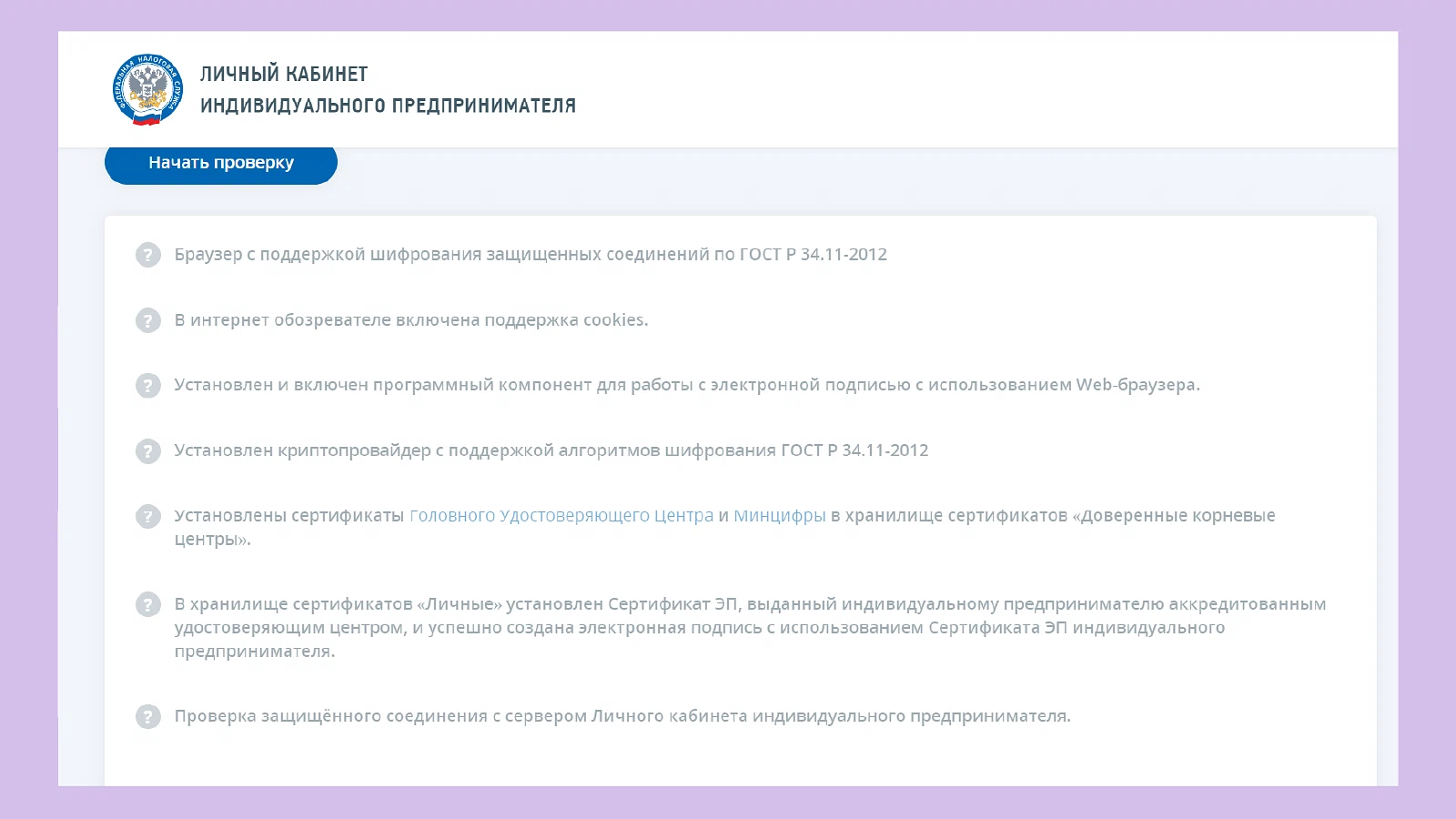

Подать отчет через личный кабинет ИП возможно только с действующей электронной подписью. Для этого необходимо подсоединить USB-носитель с квалифицированной электронной подписью к компьютеру. При входе в личный кабинет налогоплательщика выбрать пункт «Сертификат ЭП».

После откроется страница «Доступ с помощью Сертификата ЭП» с инструкцией. Выберите третий пункт «Выполните проверку условий подключения к Личному кабинету индивидуального предпринимателя». На открывшейся странице прочтите инструкцию и скачайте сертификаты из нее. Также установите сертификат ЭП, который выдали в УЦ. Далее нажмите внизу «Начать проверку». Система проверит выполнение условий доступа и укажет, что еще необходимо будет установить.

После проверки система выделит зелеными галочками те требования, которые налогоплательщик выполнил. Если все сделать правильно, он сможет пройти регистрацию в личном кабинете с помощью электронной подписи и подать декларацию.

Получить идентификатор абонента

Чтобы подать декларацию предприниматель должен пометить ее уникальным идентификатором абонента. Его присваивает ФНС при регистрации электронной подписи. Без него сдать налоговую бухгалтерскую отчетность через личный кабинет ИП невозможно.

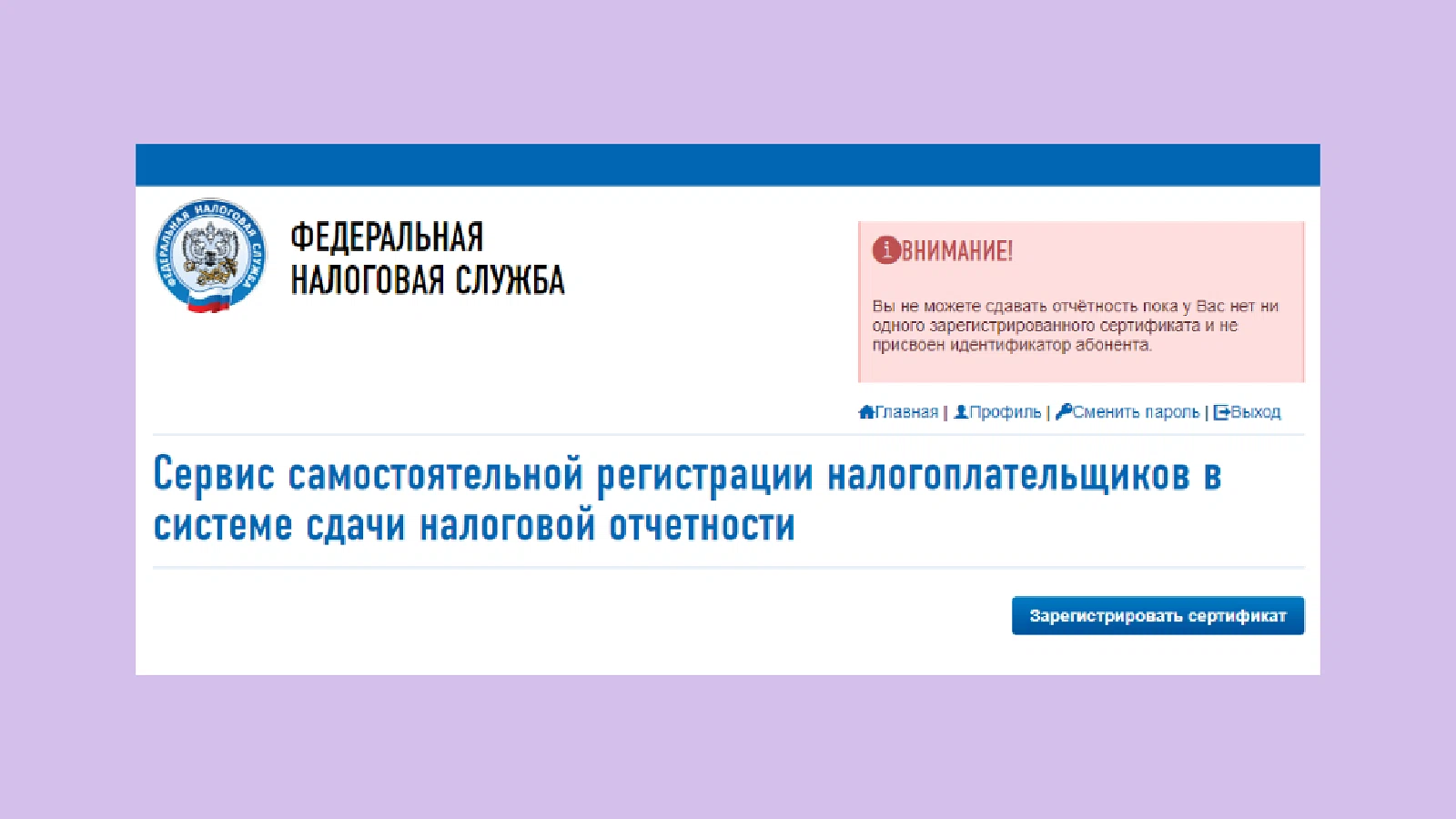

Для получения идентификатора абонента необходимо зарегистрироваться в «Сервисе самостоятельной регистрации налогоплательщиков в системе сдачи налоговой отчетности». После регистрации лицо должно подтвердить свою почту. Когда он зайдет в сервис, на экране выйдет уведомление, что у него нет идентификатора, так как ни один сертификат не зарегистрирован.

Далее для регистрации предприниматель должен будет отправить сертификат ЭП, чтобы присвоить ему свой идентификатор абонента. Чтобы зарегистрировать сертификат КЭП, необходимо выгрузить файл с ним из программы криптографической защиты — Crypto-Pro. Для этого надо:

Перейти в «Панель управления», найти и запустить КриптоПро CSP.

На вкладке «Сервис» нажать кнопку «Просмотреть сертификат в контейнере».

В открывшемся окне нажать «Обзор» и выбрать контейнер для просмотра. После необходимо нажать «Далее».

Выйдет информация о сертификате, нажать на кнопку «Свойства» ⭢ «Состав» ⭢ «Копировать файл».

В окне «Мастер экспорта сертификатов» нажать кнопку «Далее».

Выбрать «Нет, не экспортировать закрытый ключ» и нажать «Далее».

В окне «Формат экспортируемого файла» выбрать «Файлы X.509 (.CER) в кодировке DER» и нажать «Далее».

Нажать на кнопку «Обзор», указать путь для сохранения файла и сохранить.

Нажать кнопки «Далее» ⭢ «Готово».

Выйдет окно, что экспорт прошел успешно.

После того как налогоплательщик создал файл, необходимо вернуться в сервис самостоятельной регистрации налогоплательщика в личном кабинете. Нажать на «Зарегистрировать сертификат», найти и загрузить созданный файл. Если сделать все правильно, на электронную почту придет письмо об успешной регистрации сертификата. После регистрации налогоплательщик может приступать к подготовке отчетности и подаче через личный кабинет.

Подготовить отчетность

Сформировать декларацию и проверить ее на ошибки можно в бесплатной программе «Налогоплательщик ЮЛ». Скачать ее можно в разделе «Программные средства» сайта ФНС. После установки и регистрации предприниматель должен ознакомиться с аннотацией и инструкцией к программе.

При первом запуске программы надо выбрать профиль налогоплательщика и указать о нем информацию. Далее в левой части окна, необходимо найти раздел «Документы» и выбрать пункт — «Налоговая отчетность». В появившемся списке нажмите на декларацию УСН. Некоторые поля декларации надо будет заполнить вручную, а некоторые будут уже заполнены автоматически. Автоматически заполненные поля проверьте — правильно ли провели обработку персональных данных. Чтобы рассчитать сумму налога на верхней панели необходимо нажать кнопку «Р», а для проверки правильности заполнения формы по контрольным соотношениям — кнопку «К».

После проверки система может выдать сообщение, что проверка пройдена и ошибок нет. Если ошибки есть, она укажет, в каких полях они допущены. Когда ИП заполнит декларацию, ее надо будет выгрузить в виде файла с транспортным контейнером. Для этого необходимо нажать кнопку в верхнем меню. Предпринимателю понадобится указать путь для сохранения файла, идентификатор абонента и отчетность будет загружена в указанную папку.

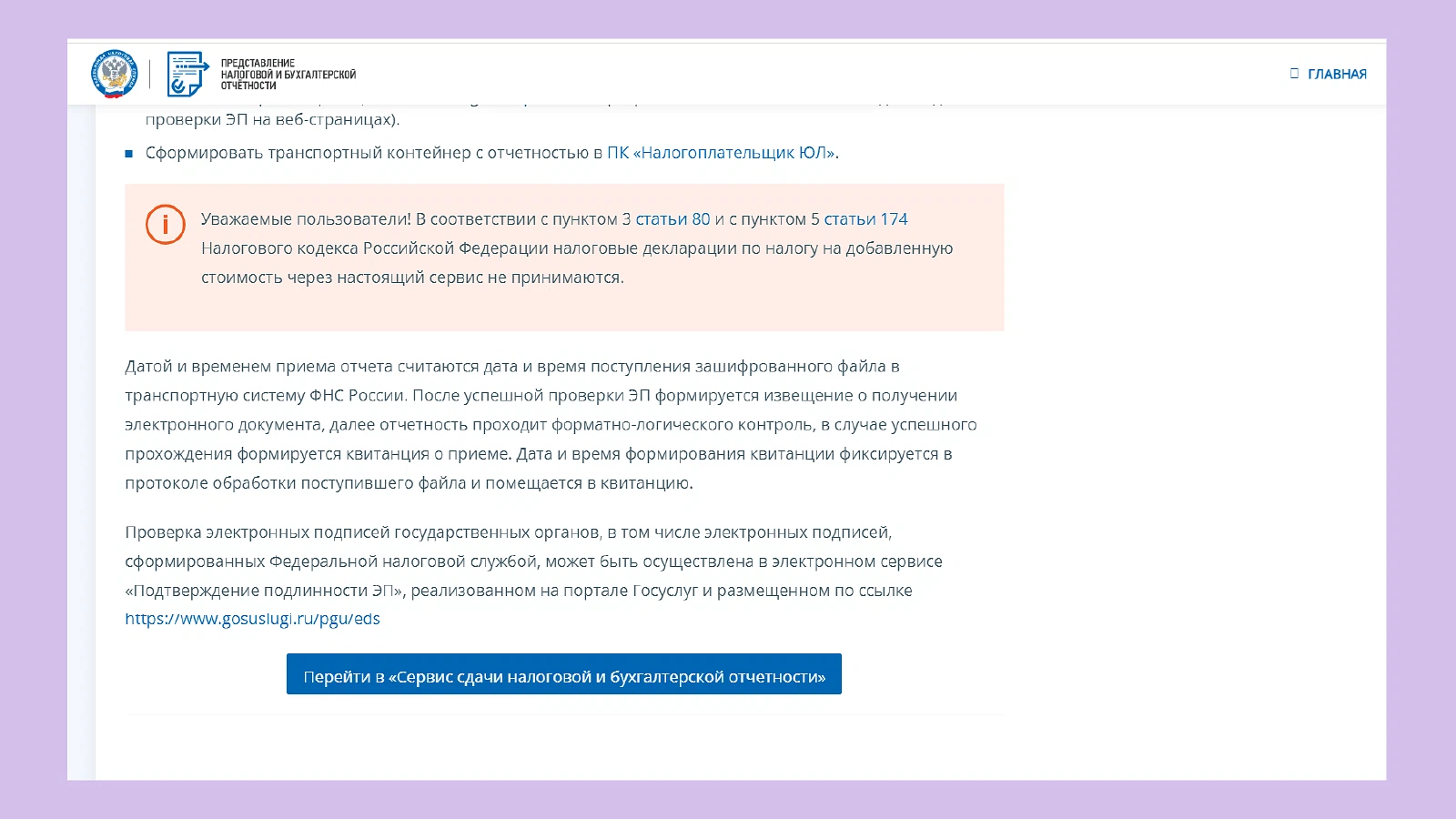

Подать декларацию

Последний шаг — сдача отчетности. Для этого необходимо через личный кабинет ИП отправить отчет. Предприниматель должен перейти в личном кабинете на страницу сервиса «Представление налоговой и бухгалтерской отчетности в электронной форме». Откроется страница с инструкцией о действиях, которые должен был выполнить предприниматель перед сдачей отчета.

В конце инструкции необходимо нажать на кнопку «Перейти в Сервис сдачи налоговой и бухгалтерской отчетности». Загрузите файл контейнера и нажмите «Отправить». Когда лицо сдаст отчетность, он увидит свой документ в списке переданных файлов со статусом «В ожидании». Если статус сменился на «Завершено», документ будет считаться представленным.

Какая ответственность наступит за неподачу декларации

Если не сдать отчет по упрощенной системе налогообложения или сделать это не вовремя, ИП понесет ответственность по ст. 119 НК. Штраф составит 5% от суммы неуплаченного налога за каждый месяц просрочки. При этом штраф не может быть меньше 1000 рублей и больше 30% от неуплаченного в срок налога. Также за несдачу отчета ФНС может заблокировать расчетные счета предпринимателя.