Каждый год ИП обязаны заявить о своих доходах и подать декларацию 3-НДФЛ. Предлагаем инструкцию, чтобы вы смогли заполнить документ за 30 минут без ошибок. Также узнаете, в какие сроки необходимо подать декларацию 3-НДФЛ для ИП, какая ответственность за неподачу и увидите образец заполнения.

Оглавление

Кто должен сдавать декларацию 3-НДФЛ и в какие сроки

ИП обязан заполнять декларацию НДФЛ, если он:

работает на общей системе налогообложения. Если в отчетном году не было дохода, он подает нулевую декларацию 3-НДФЛ;

в течение года утратил право на спецрежим и перешел на ОСНО;

получил доход в течение отчетного года, не связанный с предпринимательской деятельностью, например, от реализации личного имущества.

Декларация 3 НДФЛ для ИП на ОСНО или УСН подается по итогам отчетного года. Срок представления документа — 30 апреля года, следующего за отчетным. Чтобы понять, когда ИП сдает 3 НДФЛ на УСН или ОСНО, проверьте календарь. Если 30 апреля выпадает на выходной день, то крайний срок переносится на ближайший следующий за ним рабочий день (ст. 6.1 НК). В 2025 году 30 апреля выпадает на рабочий день, поэтому переносов не будет. Если ИП прекращает свою деятельность до окончания года, декларацию надо сдать в течение пяти рабочих дней со дня исключения ИП из ЕГРИП (п. 3 ст. 229 НК).

Для получения налоговых вычетов и возврата НДФЛ, декларацию 3-НДФЛ можно подать в течение трех лет по окончании года, в котором возникло право.

Каким способом можно подать декларацию 3-НДФЛ

Есть несколько способов подачи налоговой декларации:

подать лично или через представителя в ФНС или МФЦ. По просьбе ИП на копии налоговой декларации инспектор обязан проставить отметку о принятии и дату ее получения, регистрационный номер и свою подпись (п. 4 ст. 80 НК);

послать почтой России. Отправлять документы необходимо ценным письмом с описью вложения в двух экземплярах. После отправки один из экземпляров описи вернут налогоплательщику, как подтверждение отправки документов;

в электронном виде по телекоммуникационным каналам связи. Подключиться к ТКС можно у специализированных операторов связи. Их список разместили на сайте ФНС;

через личный кабинет налогоплательщика на сайте ФНС.

Если у ИП среднесписочная численность сотрудников за предыдущий год превысила 100 человек, декларацию 3-НДФЛ можно подать только в электронной форме по ТКС (ст. 80 НК).

Важно!

Датой подачи налоговой декларации в электронной форме считается дата ее отправки.

Как заполнить налоговую декларацию 3-НДФЛ

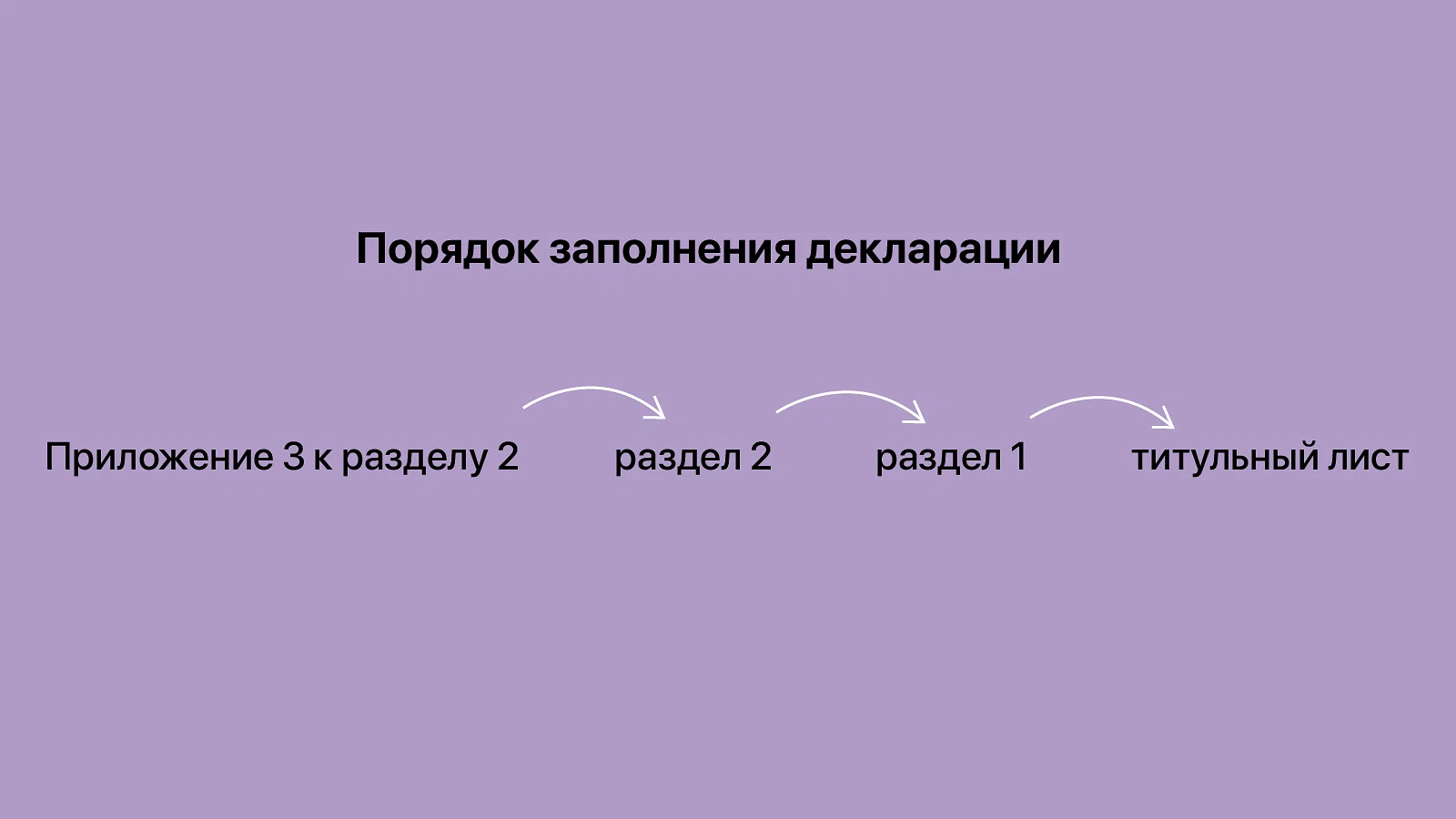

Форму декларации 3-НДФЛ утвердили приказом ФНС №ЕД-7-11/903 от 15.10.2021. Она действует с 1 января 2024 года. Все налогоплательщики обязательно заполняют:

титульный лист;

раздел 1;

раздел 2;

приложение 3.

Приложения к разделам декларации 3-НДФЛ надо заполнять, если есть соответствующие показатели.

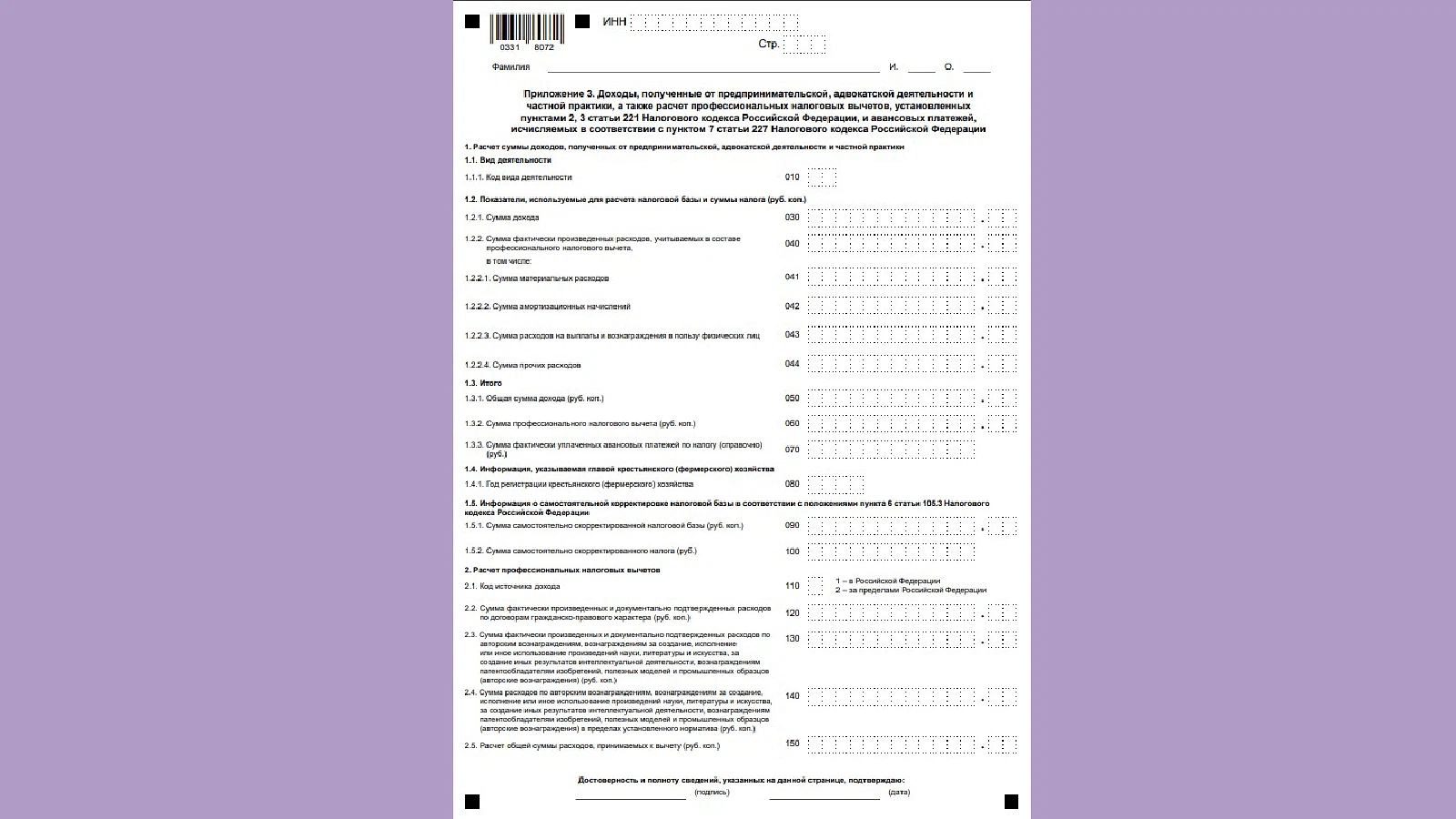

Приложение 3 к разделу 2

В приложении 3 к декларации 3-НДФЛ отразите доходы от предпринимательской деятельности за отчетный год, расчеты профессиональных налоговых вычетов и авансовых платежей. На каждый вид деятельности надо заполнять отдельный экземпляр приложения.

В строке 010 укажите код вида деятельности из Приложения № 4 к Порядку, утвержденному приказом ФНС от 15.10.2021 № ЕД-7-11/903@. Для ИП — 01. В поле 030 внесите сумму доходов от предпринимательской деятельности, а в 040 — сумму фактически произведенных расходов. В 041-044 укажите сумму расходов по видам. Проверьте, чтобы сумма этих строк совпадала с суммой из строки «040».

В строке 050 внесите сумму доходов за отчетный год по всем видам деятельности. В 060 укажите сумму профессионального налогового вычета, которая рассчитывается как сумма значений строки «040» по каждому виду деятельности. Если вы не можете подтвердить расходы, воспользуйтесь стандартным вычетом — 20% от доходов. В таком случае в строке укажите сумму равную 20% от строки 030. В поле 070 напишите сумму фактически уплаченных авансовых платежей по налогу.

Пункт 2 приложения 3 декларации 3-НДФЛ заполняют только ИП, которые за отчетный год помимо предпринимательской деятельности, работали по гражданско-правовым договорам. В строке «110» укажите 1 — если доход за год получили от источника в РФ, 2 — если доход за год получили от источника за пределами РФ. В «120-140» впишите сумму расходов в зависимости от договора, а в «150» укажите сумму расходов, которые принимают к вычету. Для этого сложите значения из строк «120-140».

В пункте 3 приложения 3 ИП производит расчет авансовых платежей по НДФЛ, которые он перечислял в налоговую. В пункте 3.1. укажите сумму доходов нарастающим итогом — за I квартал, полугодие и 9 месяцев. В пунктах 3.2. и 3.3. впишите суммы учтенных профессиональных и стандартных налоговых вычетов за I квартал, полугодие и 9 месяцев. В пункте 3.4. впишите в строки налоговую базу для расчета НДФЛ. Например, за I квартал рассчитайте базу по формуле: строка 190 = строка 160 — строка 170 — строка 180. Аналогично сделайте за полугодие и 9 месяцев.

В пункте 3.5. впишите сумму исчисленного аванса по НДФЛ, который ИП должен был перечислить в течение отчетного года. Строку «190» умножьте на 13% НДФЛ. Сумму укажите в строке «200». Строку «191» умножьте на 13% НДФЛ, результат впишите в строку «201». Аналогично посчитайте строку «202» — 192×13%.

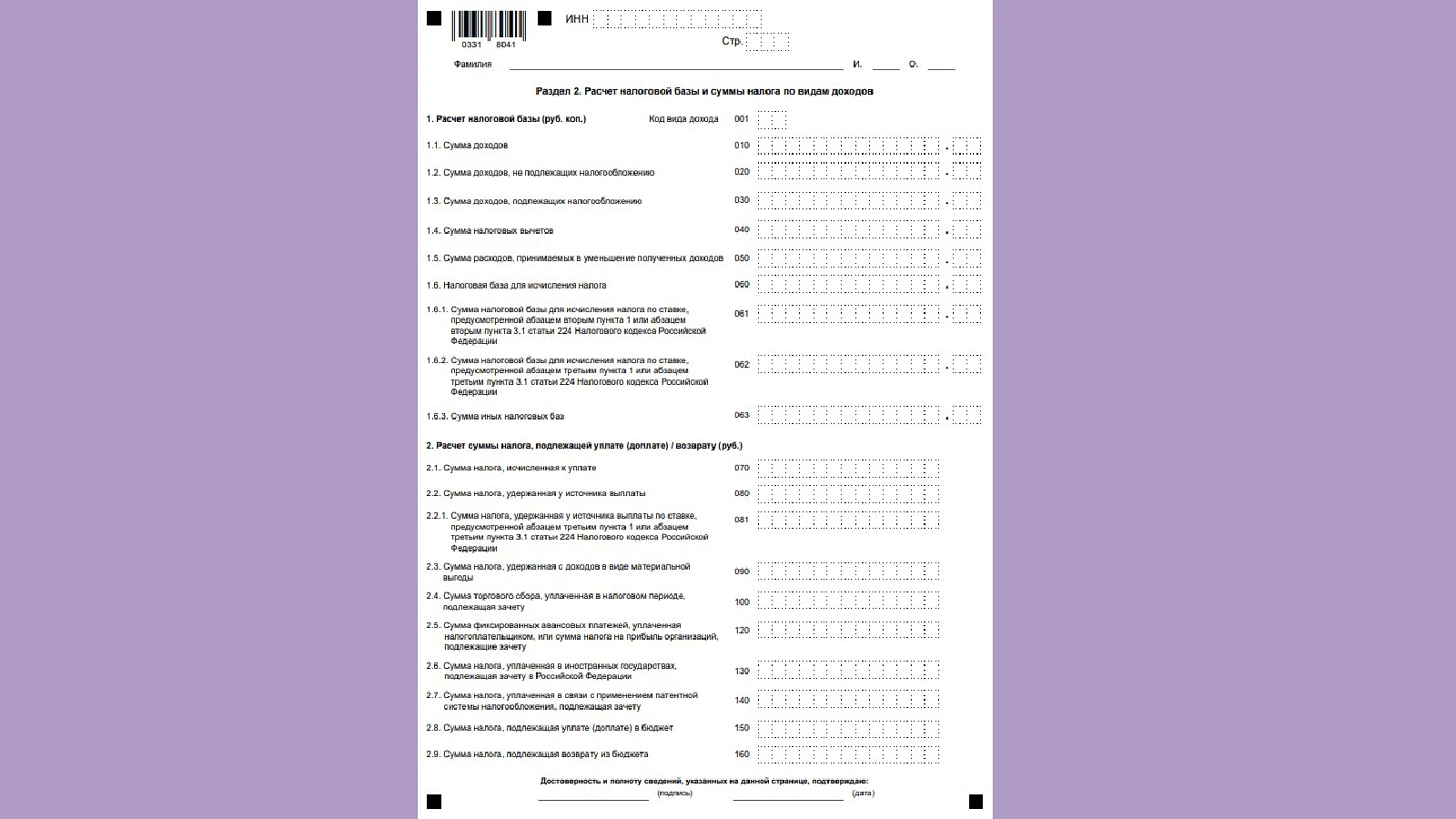

Раздел 2

Во втором разделе декларации 3-НДФЛ ИП необходимо произвести расчет НДФЛ, который нужно доплатить по итогам отчетного года.

Строки необходимо заполнить так:

001 — код вида дохода из приложения № 3 к Порядку, утвержденному приказом ФНС от 15.10.2021 № ЕД-7-11/903@. Для ИП — 7. На каждый вид дохода заполняйте отдельную страницу раздела 2 декларации НДФЛ.

010 — сумма доходов. Она должна соответствовать строке 050 приложения 3.

020 — сумма доходов, которые не подлежат налогообложению.

030 — сумма доходов, которые подлежат налогообложению. Здесь примените формулу: 010 — 020 = 030.

040 — общая сумма налоговых вычетов. Чтобы рассчитать сумму для ИП, сложите строки 060 и 150 приложения 3, строки 070, 181, 200, 210 и 230 приложения 5, строки 160 приложения 6, строки 120, 121, 130, 131, 150 и 160 приложения 7.

050 — сумма расходов, принимаемых в уменьшение полученных доходов. Здесь указывают расходы по операциям с ценными бумагами, например. Эту строку заполните, если указали код вида дохода 03.

060 — налоговая база для исчисления налога. Чтобы ее посчитать, воспользуйтесь формулой: строка 030 — (строка 040 + строка 050). Проставьте 0 в строке, если значение получилось отрицательным или равным нулю.

061-063 — расшифровка налоговой базы по ставкам НДФЛ. В строке 161 напишите налоговую базу, с которой налог исчисляется по ставке 13% для кодов видов дохода «01» — «16». База не должна превышать 5 000 000 рублей. В строке 062 — укажите значения для кодов вида доходов — с 01 по 16 по ставке налога 15%. База в данном случае превышает 5 000 000 рублей. В строке 063 указывают сумму иных налоговых баз, ее заполняют только для видов дохода «17»–«25». Она будет равна строке 060.

070 — сумма налога. Ее надо вычислить по формуле — строка 061×13% + строка 062×15%.

080 — сумма налога, которую удержал налоговый агент. Она соответствует сумме строк 080 всех приложений 1 по аналогичной налоговой ставке. А в строке 081 выделите сумму НДФЛ, которую налоговый агент удержал по ставке 15%.

100 — сумма торгового сбора, которую заплатили в отчетном году. Сумма в строке 100 не может превышать сумму в строке 070.

130 — общая сумма налога, которую заплатили в иностранных государствах за отчетный год, если эти платежи принимаете к зачету в России.

140 — сумма налога по патентной системе, которую можно зачесть. Сумма не может быть больше суммы в строке 070.

150-160 — сумма налога, которую нужно доплатить в бюджет и вернуть в бюджет.

Вопрос. Может ли ИП отразить в декларации 3-НДФЛ плату за патент, если он перешел из ПСН на ОСНО?

Ответ. Если ИП потерял право на патент, он переходит на другую систему налогообложения с начала действия патента. Сумму, которую заплатили за патент, государство не возвращает. Однако ИП может уменьшить НДФЛ при переходе на другую систему налогообложения. Указывать сумму патента необходимо в строке 140 раздела 2 декларации 3-НДФЛ. Уплаченный налог на ПСН можно учесть при расчете НДФЛ к уплате в строке 150 раздела 2. А сумму НДФЛ к возврату или зачету по строке 160 раздела 2 рассчитывайте без налога ПСН.

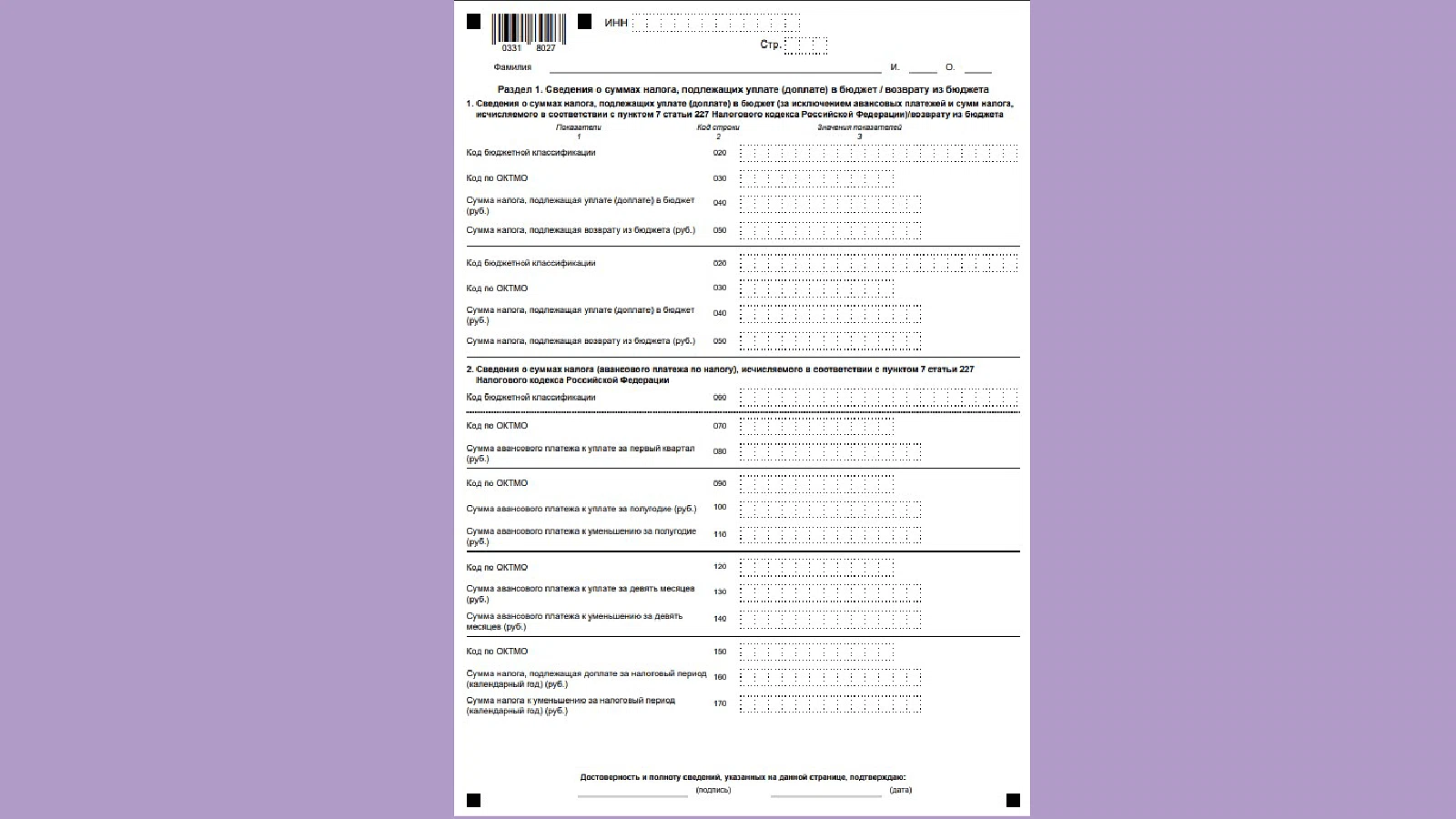

Раздел 1

В разделе 1 декларации 3-НДФЛ приведите информацию об уплаченных авансах и налогах к доплате. ИП заполняют строки 060-170.

В строке 060 укажите КБК налога, который уплачивают ИП — 182 1 01 02020 01 1000 110. В 070, 090, 120, 150 — ОКТМО территории, где ИП состоит на учете в налоговой. В остальные строки внесите суммы авансовых платежей и налогов к уплате за соответствующий период или к уменьшению.

Если вы уплатили лишний НДФЛ по итогам года или есть вычет, который перекрывает уплаченные авансы, заполните Приложение к Разделу 1.

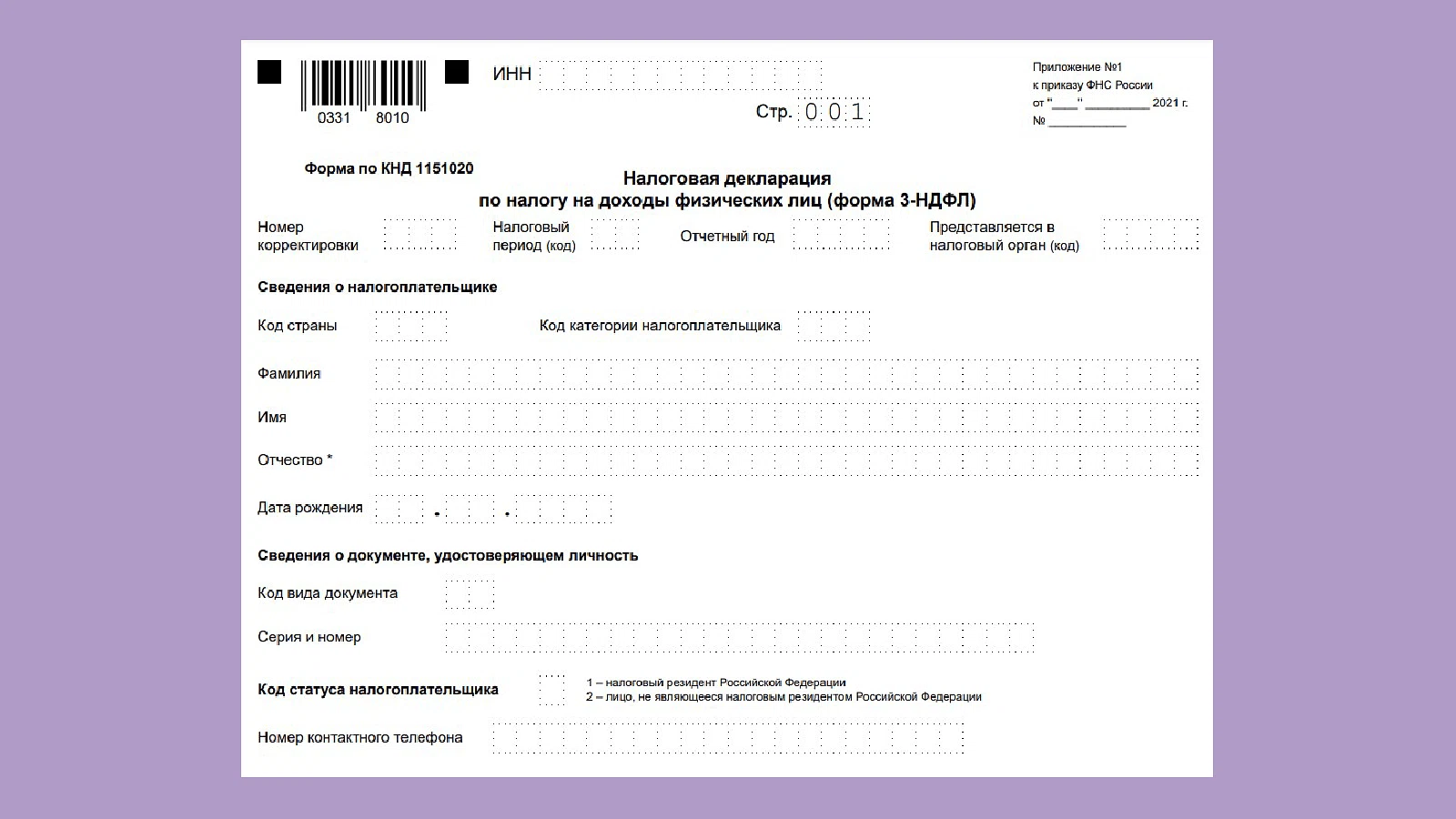

Титульный лист 3-НДФЛ

На титульном листе декларации 3-НДФЛ необходимо указать общие сведения о налогоплательщике и лице, которое представило декларацию в налоговую.

В строке «ИНН» введите свой ИНН. Если сдаете декларацию 3-НДФЛ впервые в поле «Номер корректировки» поставьте цифру 0. В случае подачи отчетности с исправленными ошибками или уточнениями укажите порядковый номер корректировки. Например, для первой — 1, для второй — 2.

В поле «Налоговый период (код)» укажите 34, если подаете декларацию за год и 86 при прекращении деятельности ИП. В поле «Представляется в налоговый орган (код)» укажите четырехзначный код своей налоговой инспекции по месту жительства. Узнать код можно с помощью сервиса на сайте ФНС.

В поле «Отчетный год» укажите год, за который предоставляете декларацию. Это год, в котором получили доход. Далее укажите код страны и код категории налогоплательщика. Для граждан России код страны — 643. Если у налогоплательщика нет гражданства, он указывает код страны, который выдал документ, удостоверяющий его личность. Код категории налогоплательщика можно узнать из приложения № 1 к Порядку, утвержденному приказом ФНС от 15.10.2021 № ЕД-7-11/903@. Для ИП код налогоплательщика — 720.

Укажите Ф.И.О. полностью и без сокращений и дату рождения. Далее напишите код вида документа, который удостоверяет личность. Код можно найти в приложении № 2 к Порядку, утвержденному приказом ФНС от 15.10.2021 № ЕД-7-11/903@. Например, паспорт гражданина РФ — 21, вид на жительство в РФ — 12. Ниже укажите серию и номер паспорта или другого документа. При этом знак «№» не проставляют, серию и номер документа отделите пробелом, например, 4374 463768.

В строке «Код статуса налогоплательщика» поставьте цифру 1, если вы резидент, 2 — нерезидент. Резидентом лицо становится, если находится на территории РФ не менее 183 календарных дней за последний год. Укажите номер контактного телефона.

Заполните левый нижний блок. Если поставите 2, укажите Ф.И.О. представителя и реквизиты доверенности. Ниже напишите дату сдачи декларации и подпись. Правый нижний блок декларации 3-НДФЛ заполняет сотрудник налоговой.

Какие требования предъявляют к заполнению декларации 3-НДФЛ

Форму декларации по налогу на доходы физических лиц заполняют на бумажном носителе от руки либо распечатывают на принтере с использованием чернил синего или черного цвета. Двусторонняя печать документа запрещена. Не допускаются исправления и корректировки. Нельзя деформировать штрихкод в верхнем левом углу при распечатке и заполнении бланка.

Денежные показатели указывают в рублях и копейках. Если копеек менее 50, их не записывают при заполнении. Если более 50 — округляют до полного рубля. Если ИП заполняет бланк на компьютере, все цифры надо выравнивать по правому краю, а если от руки — по левому краю. Если нет какого-либо показателя, в соответствующем поле ставят прочерк. При распечатке на принтере возможно отсутствие прочерков для незаполненных ячеек. Заполняют декларацию 3-НДФЛ шрифтом Courier New высотой 16-18 пунктов.

Вопрос. Что такое нулевая декларация 3-НДФЛ для ИП?

Ответ. Нулевая декларация по налогу на доходы физических лиц — форма 3-НДФЛ, где сумма налога к уплате или возврату равна нулю. Ее подают чаще всего при остановке деятельности, отсутствии доходов и расходов, продаже имущества. Нулевая 3-НДФЛ для ИП образец такой же, как и в обычной декларации. Только в строках необходимо указывать нули. При этом приложение 3 декларации 3-НДФЛ можно не заполнять.

Какая ответственность за неподачу налоговой декларации 3-НДФЛ или неуплату налога

Если ИП не подаст декларацию НДФЛ за отчетный год в установленный срок, налоговая его оштрафует. Размер штрафа — 5% не уплаченной в установленный срок суммы налога за каждый полный или неполный месяц. Максимальный размер штрафа — 30% от указанной суммы налога, минимальный — 1000 рублей. Например, ИП Иванов в 2023 году вел предпринимательскую деятельность. Декларацию 3-НДФЛ за 2023 год он представил 16 июля 2024 года. Сумма налога к уплате по декларации — 65 000 рублей. Срок подачи декларации за 2023 год — 2 мая 2024 года. По расчету — (3 мес. х (65 000 р. х 5%)) — размер штрафа составит 9 750 рублей.

Если ИП не укажет часть доходов, он заплатит не менее 20% от суммы неуплаченного налога, а если налоговая докажет умышленное сокрытие доходов — 40% от суммы налога (ст. 122 НК). Также будут начисляться пени, если 3-НДФЛ по налоговой декларации не оплачен. Сумма пени — 1/300 от ставки ЦБ РФ за каждый день просрочки.