Каждый год ИП на УСН обязаны подавать налоговую декларацию индивидуального предпринимателя. Узнаете, как заполнить декларацию по актуальной форме и сдать отчетность, чтобы у налоговой не возникло вопросов. Еще расскажем о сроках предоставления отчетности и уплаты налога на упрощенке.

Оглавление

- Кто и в какой форме обязан подавать налоговую декларацию УСН

- Как заполнять налоговую декларацию на УСН «Доходы»

- Как заполнять налоговую декларацию на УСН «Доходы минус расходы»

- Как подавать декларацию в налоговую ип

- В какие сроки надо сдать декларацию в налоговую и уплатить налоги

- Какие штрафы есть за неподачу налоговой декларации ИП за год или неуплату налога

Кто и в какой форме обязан подавать налоговую декларацию УСН

Налоговую декларацию УСН должны сдавать все ИП без исключения. Если в течение года не вели деятельность или не было доходов, все равно в следующем году придется сдать налоговую декларацию УСН (письмо ФНС № 20-21/021912@ от 17.02.2021). Если ИП находится на налоговых каникулах и не платит налог, он подает нулевую декларацию по УСН.

Есть два вида упрощенной системы налогообложения: «Доходы» и «Доходы минус расходы». На УСН «Доходы» — налоговая ставка до 6% от суммы всей выручки ИП, расходы не учитываются. Исключение: страховые взносы ИП за себя и сотрудников, а также торговый сбор. Их указывают в декларации, так как они уменьшают налог. На УСН «Доходы минус расходы» налог до 15% от полученной разницы доходов и расходов.

Вопрос. Где находится налоговая декларация ИП УСН?

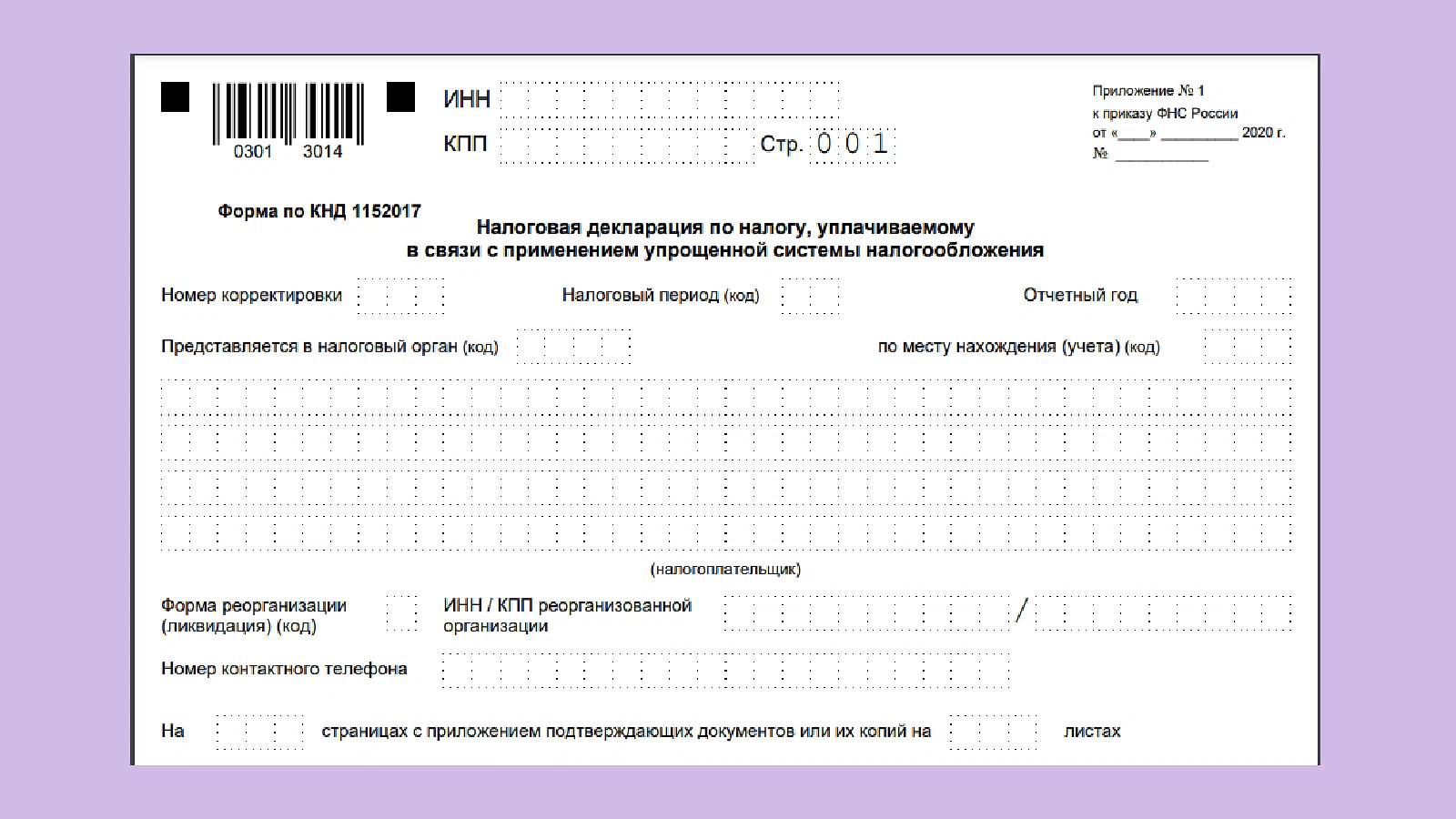

Ответ. Форму декларации по УСН, инструкции по заполнению и электронный формат утвердили Приказом ФНС России от 25.12.2020 № ЕД-7-3/958@ (с изменениями от 01.11.2022). Форма отчетности для УСН «Доходы» и УСН «Доходы минус расходы» одинаковая. Отличается только состав и порядок заполнения.

Как заполнять налоговую декларацию на УСН «Доходы»

ИП на УСН «Доходы» заполняет титульный лист и разделы:

Раздел 1.1 — сумма налога к уплате / уменьшению.

Раздел 2.1.1 — расчет налога.

Раздел 2.1.2 — расчет суммы торгового сбора, которая уменьшает налог. ИП заполняет раздел, если есть основания.

Раздел 3 — отчет по целевому использованию имущества. ИП заполняет раздел, если есть основания.

Титульный лист

В поле «ИНН» титульного листа впишите свой ИНН. «КПП» у ИП нет, поэтому в этом поле поставьте прочерк. В «Номер корректировки» укажите «0», если сдаете декларацию в этом году впервые. Когда подаете уточненную декларацию, поставьте «1», «2» и так далее — зависит от номера корректировки.

«Код налогового периода» для годового отчета «34». Если декларация за последний налоговый период при ликвидации или реорганизации «50». В поле «Код налоговой инспекции» укажите код налогового органа, куда сдаете отчетность. Найти его можно на сайте ФНС. В поле «Код местонахождения» поставьте код «120».

Ниже укажите ваше Ф.И.О. Фамилию, имя и отчество пишите отдельно с новой строки. Поля с кодом формы реорганизации и ИНН реорганизуемой организации оставьте пустыми, если не было указанных обстоятельств. В поле «Номер контактного телефона» впишите номер телефона без тире и пробелов. Ниже впишите количество страниц отчетности с приложениями.

Если декларацию за вас сдает представитель, в левой нижней части титульного листа, необходимо указать код «2», Ф.И.О. представителя и реквизиты доверенности. Доверенность в этом случае необходимо приложить к декларации. Если вы сдаете отчет самостоятельно, поставьте код «1». При самостоятельной подаче повторно свое Ф.И.О. не заполняйте. В нижней части титульного листа поставьте подпись и дату.

Бесплатный онлайн-курс

Как начать работать с самозанятыми

Получить доступРаздел 2.1.1

В строке 101 впишите код «1», если в течение года платили налог 6%. При повышенной ставке — 8%, поставьте код «2».

Важно! Налог в размере 8% ИП платит, если превысит лимит дохода в 188,55 миллиона рублей или работников в 100 человек, но не более 251,4 миллиона рублей и не более 130 работников.

В строке 102 необходимо указать код признака налогоплательщика. Если нет наемных работников, поставьте код «2», если наемные работники есть — код «1». В строки 110-113 укажите доходы с начала года. Строка 110 — за первый квартал, 111 — за полугодие, 112 — за девять месяцев, 113 — за год. Например, за январь–март ИП получил 40 000 рублей, за апрель–июнь — 80 000 рублей. В строке 111 будет указано 120 000 рублей. В строках 120-123 укажите ставку налога. Если вы находитесь на налоговых каникулах в форме укажите ставку 0%.

В строке 124 укажите обоснование применения пониженной ставки, если она есть. В первой части формы напишите код из Приложения 5 к Приказу ФНС от 25.12.2020 № ЕД-7−3/958@, во второй части формы — номер, пункт и подпункт регионального закона. В пустые клетки впишите нули, точка занимает при этом отдельную клетку. В строках 130-133 впишите сумму авансовых взносов. Для этого вам надо доходы из строк 110-113 умножить на налоговую ставку.

В строки 140-143 нарастающим итогом внесите записи о суммах страховых взносов, больничных и платежей по добровольному личному страхованию за первый квартал, полугодие, девять месяцев и год. ИП, который имеет наемных работников, может снизить платеж по упрощенке за счет взносов не более чем на 50%. Значит, если сумма вычета больше половины от авансового платежа, в строках укажите половину от авансового платежа.

Пример

ИП Иванов в первом квартале получил доход 300 000 рублей, авансовый взнос по ставке 6% составил 18 000 рублей. Если у него нет наемных работников, в строке 140 ИП Иванов может указать не больше 18 000 рублей. Если работники есть, то не больше 50%, то есть максимум 9 000 рублей.

Раздел 1.1

Раздел 1.1. считается сводным, поэтому заполнить его надо после отражения данных в последующих разделах. В строках 010, 030, 060, 090 укажите код ОКТМО. Если вы не меняли инспекцию и находитесь по прежнему адресу, заполните только строку 010. Код ОКТМО может занимать не все клеточки в строке, в таком случае в пустых клетках поставьте прочерк. Например, «12345678---». Узнать код ОКТМО можно на сайте ФНС.

Важно! Код ОКТМО показывает, в каком муниципальном образовании зарегистрирован бизнес.

В строке 020 внесите сумму авансового платежа по налогу за первые три месяца года, т. е. первый квартал. Это разница между рассчитанным авансом и вычетами, на которые его можно уменьшить. Для этого из строки 130 раздела 2.1.1 вычтите строку 140 раздела 2.1.1. Если вы платите торговый сбор, также вычтите строку 160 раздела 2.1.2. Строку 020 не заполняйте, если получится 0. Оплатите аванс в срок не позднее 28 апреля.

В строке 040 посчитайте сумму авансового платежа по налогу за полугодие. Для этого из строки 131 раздела 2.1.1 вычтите строку 141 раздела 2.1.1, а также, если есть торговый сбор из строки 161 раздела 2.1.2. Из получившейся суммы вычтите авансовый платеж за первый квартал по строке 020. Если разница положительная, впишите ее в строку 040, если отрицательная — в строку 050. Отрицательная разница бывает, если ИП в первом квартале не платил страховые взносы, не уменьшал налог, а во втором квартале заплатил, и у него получилась переплата с учетом вычета. Оплатить авансовый платеж необходимо в срок не позднее 28 июля. Строки 040 и 050 не заполняйте, если аванс за второе полугодие равняется нулю.

В строку 070 внесите сумму аванса к уплате за 9 месяцев. Необходимо рассчитать ее аналогично алгоритму по строке 040. Аванс необходимо уплатить не позднее 28 октября. В строке 100 впишите общую сумму налога на УСН к доплате за год. Если получился итоговый налог к уменьшению, его укажите в строке 110. В таком случае переплату вы можете вернуть по заявлению на свой расчетный счет или зачесть в счет будущих платежей.

Строку 101 заполните, если вы применяли патентную систему налогообложения, но перешли на УСН «Доходы». Укажите в ней сумму, которую вы заплатили за патент. Ее зачтут в счет упрощенного налога.

Раздел 2.1.2

Этот раздел заполните только если платите торговый сбор и уменьшаете на него налог. В строках 110-113 заполните доход от деятельности, по которому платите торговый сбор за первый квартал, полугодие, 9 месяцев и год. В строках 130-133 укажите исчисленные авансы и налог за год с таких доходов. Если вели только деятельность, которая облагается торговым сбором, эти суммы совпадут с суммами строк 110-113 раздела 2.1.1.

В строках 140-143 укажите суммы страховых взносов, которые уменьшают налог. А в строках 150-153 — суммы уплаченного торгового сбора. В строки 160-163 впишите сумму торгового сбора, который делает налог меньше и авансы к нему. Обратите внимание, что если оставшаяся сумма больше уплаченного торгового сбора за этот период, необходимо указать сумму торгового сбора, а если меньше — указать надо только разницу между налогом и взносами.

Раздел 3

В разделе 3 декларации УСН отразите целевое финансирование и аналогичные поступления. В строке 1 укажите код вида полученных средств. Его найдете в приложении 6 к Порядку, утвержденному приказом ФНС №ЕД-7-3/958 от 25.12.20. В строках 2 и 5 напишите дату получения средств и срок их использования. Не заполняйте эти строки, если срок использования не установлен. В строках 3 и 6 укажите сумму денежных средств или стоимость имущества за текущий период и с неистекшим сроком. В строках 4 и 7 заполните суммы средств, которые использовали по назначению и не по назначению.

Как заполнять налоговую декларацию на УСН «Доходы минус расходы»

ИП на УСН «Доходы минус расходы» заполняет титульный лист и разделы:

Раздел 1.2 — сумма налога к уплате / уменьшению.

Раздел 2.2 — расчет налога, в том числе минимального.

Раздел 3 — отчет по целевому использованию финансирования.

Титульный лист и раздел 3 ИП на УСН «Доходы минус расходы» заполняет аналогично, как и на УСН «Доходы».

Раздел 1.2

В строках 010, 030, 060, 090 укажите ОКТМО. Заполните только строку 010, если ОКТМО не менялся в течение года. В строки 020, 040, 070 укажите авансовые взносы, которые начислили по итогам первого квартала, полугодия, 9 месяцев. Если за полугодие или девять месяцев сумма налога была к уменьшению, ее отражают в строке 050 или 080.

В строке 100 заполните сумму налога, которая подлежит доплате за налоговый период. Если сумма налога рассчитана к уменьшению, то укажите ее в строке 110. В строку 101 впишите сумму за патент, если вы ИП, который утратил право на патент. Учтите ее при расчете суммы налога.

В строке 120 обозначьте сумму минимального налога — 1% от дохода. Например, у ИП Иванов доход — 20 000 рублей, а расходы — 19 500 рублей. Значит налог к уплате у ИП Иванов будет 75 рублей. Если рассчитать минимальный налог, получится 200 рублей (20 000×1%). При этом прежде чем заплатить минимальный налог, надо уменьшить его на суммы авансов. Если у ИП были авансы в размере 25 рублей, то в строке необходимо указать 175 (200 — 25). Проставьте прочерк в строке 120, если авансы по итогам трех кварталов превышают минимальный налог.

Раздел 2.2

Поставьте «1» в строке 201, если ставка УСН стандартная или пониженная по закону субъекта. «2» укажите, если ставка 20% из-за превышения лимитов по доходам или численности работников. В строках 210-213 укажите доходы нарастающим итогом за первый квартал, полугодие, 9 месяцев и год. Аналогично заполните строки 220-223, но укажите расходы нарастающим итогом. Строку с кодом 230 заполните, если есть убыток за минувшие налоговые периоды. Так вы сможете снизить налоговую базу.

В строках 240-243 укажите положительную разницу между доходами и расходами. Если доходы меньше расходов, в строках 240-243 поставьте прочерк, а в строках 250-253 укажите убытки. В строках 260-263 укажите ставку налога за каждый отчетный период и год. Заполните строку 264, если есть основания для применения пониженной ставки. Не заполняйте эту строку, если ставка обычная или повышенная. Строки с кодами 270-273 — авансы по налогу за первый квартал, полугодие, девять месяцев и год. В строке с кодом 280 необходимо указать сумму минимального налога. Рассчитайте его как доходы из строки 213 умноженные на 1%.

Как подавать декларацию в налоговую ип

Декларацию нужно сдать в налоговую по месту регистрации ИП (ч. 3 ст. 80 НК РФ). Способ подачи декларации зависит от количества сотрудников. Если среднесписочная численность работников за предыдущий календарный год до 100 человек, декларацию можно сдать и в электронном виде, и в бумажном. Когда сотрудников больше чем 100 человек за прошлый календарный год, то заполнение налоговой декларации ип и ее подача может быть только в электронном виде.

Воспользуйтесь инструкцией, чтобы сдать декларацию в налоговую в электронном виде «Налоговая декларация ИП: как подать через личный кабинет налогоплательщика».

В какие сроки надо сдать декларацию в налоговую и уплатить налоги

ИП должен подготовить и сдать декларацию в налоговую в срок до 25 апреля следующего года за отчетным (ст. 364.23 НК РФ). Если крайний срок сдачи отчетности выпадает на выходной или рабочий день, срок сдачи переносят на ближайший следующий рабочий день.

Иногда отчетность нужно сдать в другие сроки. Если ИП завершил деятельность, сдать декларацию надо до 25-го числа следующего месяца после закрытия ИП. В случае когда ИП переводит бизнес в этом квартале на ОСНО, срок сдачи отчетности — до 25-го числа месяца после квартала, в котором было потеряно право на упрощенку. Также ИП может прекратить бизнес на упрощенной системе налогообложения. В таком случае он должен подать в налоговую декларацию УСН не позднее 25-го числа следующего месяца за тем, в котором прекратили бизнес.

Налог при УСН нужно платить четыре раза в год — по итогам первого квартала, полугодия, девяти месяцев и года.

К сведению. Что такое нулевая декларация УСН

Нулевую декларацию сдают в налоговую ИП, которые не вели бизнес и у которых нет доходов и расходов. Например, нулевую отчетность надо подготовить тем, кто:

зарегистрировались в конце года и не начали деятельность. Они стоят на учете в ФНС, обязаны сдать отчетность, но доход за отчетный год не получили.

приостановили свою деятельность или отказался от бизнеса, но официально не сняли себя с учета.

ведут деятельность на патенте и имеют вторую систему налогообложения — УСН.

находятся на налоговых каникулах (ст. 346.20 НК РФ). Они ведут бизнес, поэтому декларацию УСН должны подавать, но налога к уплате не будет.

Какие штрафы есть за неподачу налоговой декларации ИП за год или неуплату налога

За непредставление отчетности или подачу ее с просрочкой срока ИП получит штраф минимум 1000 рублей, но не более 30% (п.1 ст. 119 НК РФ). 200 рублей штрафа ИП заплатит за нарушение установленного формы представления отчетности. Например, декларацию подал в бумажной форме, а надо только в электронной (ст. 119.1 НК РФ).

Налоговая начислит бизнесу пени за каждый календарный день просрочки. Они зависят от ставки рефинансирования. Также ФНС за неуплату или неполную уплату налога может взыскать штраф в размере 20% от неуплаченной суммы налога. Если налоговая выяснит, что действия бизнеса были умышленными, то штраф могут взыскать в размере 40% (ст. 122 НК РФ).

Вопрос. Что будет, если ИП вовремя не уплатит страховые взносы?

Ответ. Если ИП своевременно не выплатит страховые взносы, то ему будут начислять пени за каждый день просрочки от ставки рефинансирования. Также налоговая может взыскать штраф:

Если на счете ИП нулевое или отрицательное сальдо ЕНС.

Если ИП намеренно занизил сумму страхового взноса.

Если сумму страхового взноса рассчитали неправильно.

В остальных случаях за просрочку срока уплаты страховых взносов начислят только пени. За неуплату страхового взноса бизнесу грозит штраф в размере 20 или 40% от суммы неуплаченного взноса. В 2024 году сумма фиксированных страховых взносов для ИП — 49 500 рублей. Дополнительные взносы в размере 1% платят ИП с доходом больше 300 000 рублей. Эта дополнительная сумма страховых взносов идет на пенсионное страхование.