Физическому лицу плательщик НПД предоставляет только чек об оказанной услуге. Но при работе с юридическими лицами одного чека недостаточно. Чтобы разобраться, какие документы может предоставить самозанятый юридическому лицу, читайте статью. Еще узнаете, какие нестандартные положения зафиксировать в договоре между сторонами.

Оглавление

Зачем юрлицам дополнительные документы

Юридические лица могут учесть затраты на услуги самозанятых в расходы и уменьшить налогооблагаемую базу при расчете налога на прибыль или УСН. Для этого самозанятый должен:

подтвердить статус плательщика НПД;

заключить договор;

оказать услугу;

составить акт выполненных работ;

выдать чек.

Какие документы нужно предоставить

Самозанятый для ООО или любого другого юридического лица, должен предоставить пять документов:

справку о самозанятости,

подписанный договор,

акт выполненных работы,

счет на оплату,

чек.

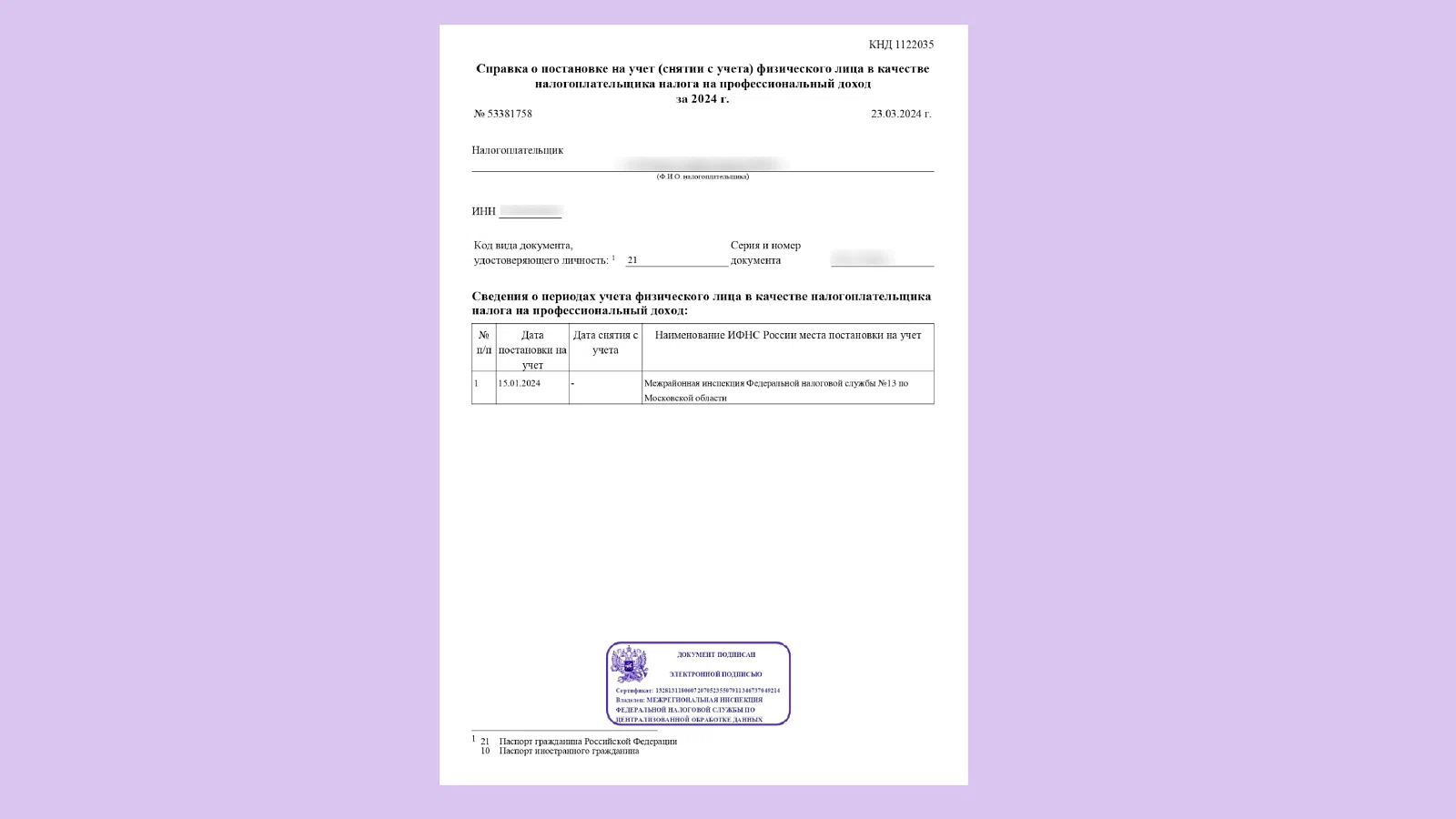

Справка о самозанятости

Чтобы юридическое лицо могло проверить, действительно ли исполнитель находится на специальном налоговом режиме и является плательщиком НПД, последний должен предоставить справку о самозанятости. Есть два способа. Первый — самозанятому необходимо зайти в приложение «Мой налог». Далее перейти в «Прочее» ⭢ «Справки» ⭢ «Справка о постановке на учет». После этого нужно выбрать год и нажать на «Сформировать справку».

Справка сформируется автоматически и ее можно будет направить сразу из приложения заказчику в любой мессенджер или на электронную почту. В справке будут указаны дата формирования, данные плательщика, дата регистрации самозанятым. В графе «Дата снятия с учета» должен стоять прочерк, это значит, что лицо имеет статус самозанятого.

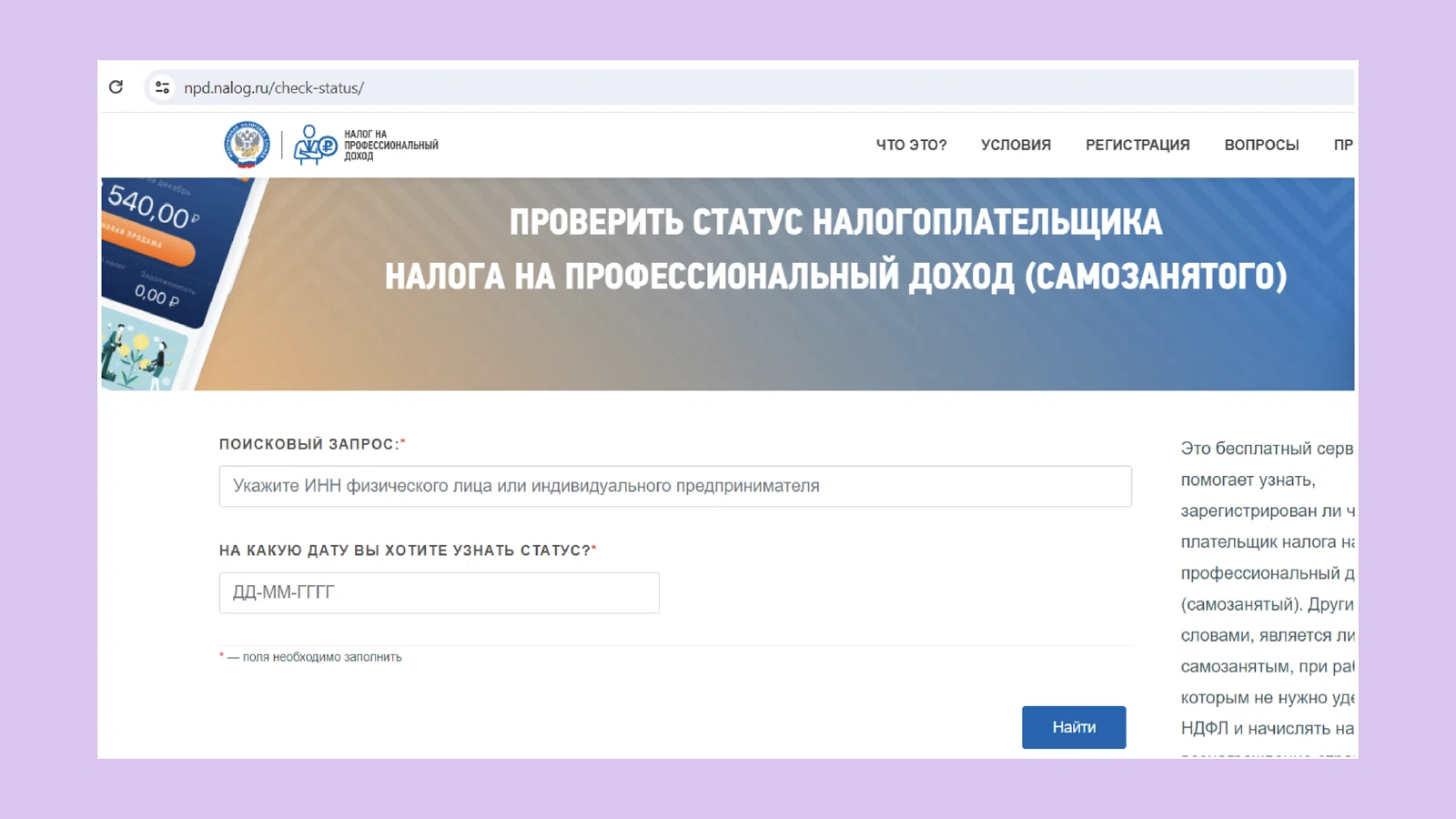

Второй способ — проверить статус через специальный сервис ФНС. Для этого понадобится указать ИНН самозанятого и дату, на которую нужно узнать статус.

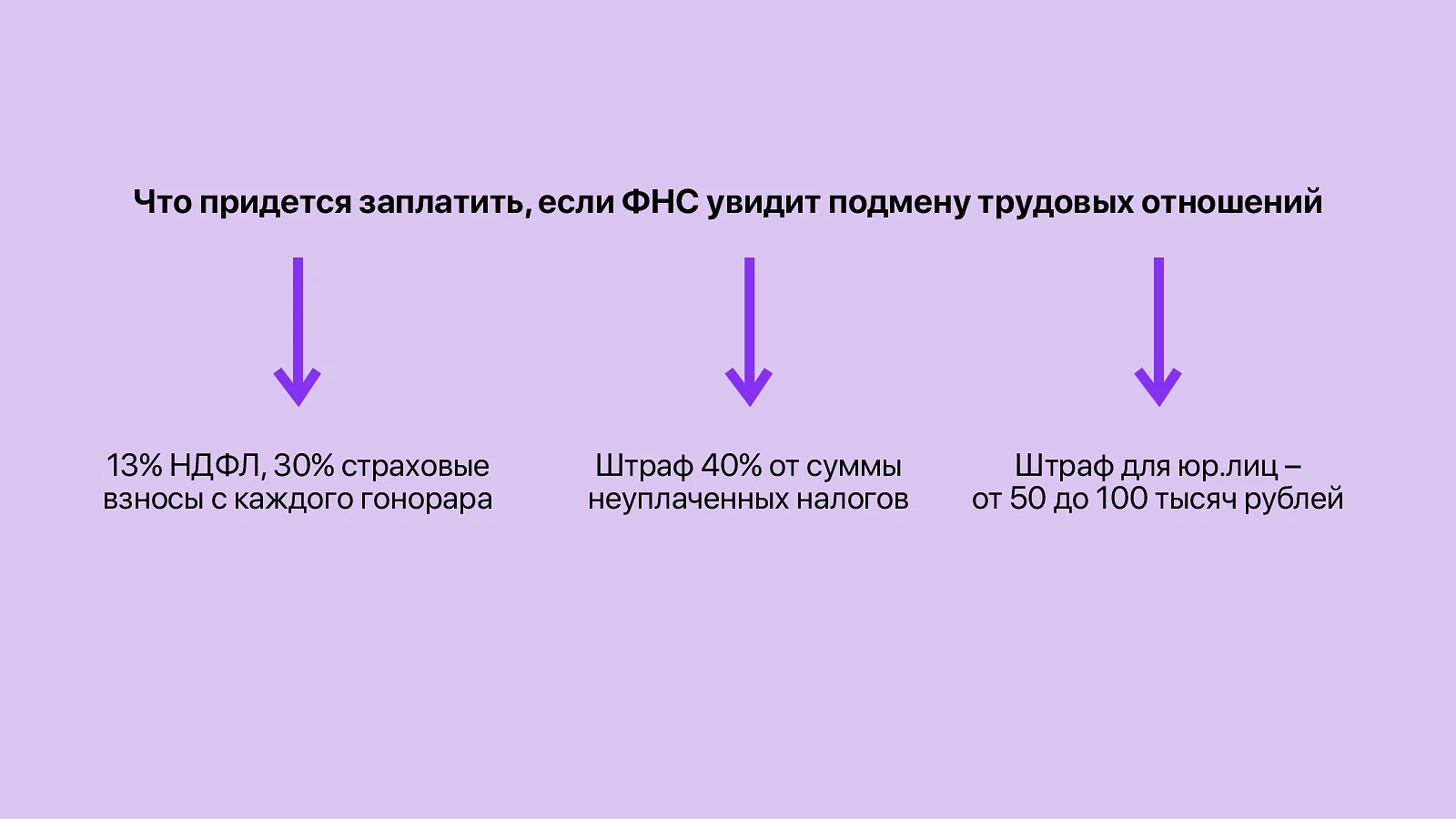

Важно! Если юридическое лицо оформит договор с самозанятым, а в реальности он будет обычным физическим лицом, компании придется заплатить НДФЛ, страховые взносы и даже штрафы.

Договор

Заключение договора в устной форме возможно, если сделка совершается в момент договоренности, а ее стоимость не превышает 10 000 рублей. Во всех остальных случаях договор нужно заключить в письменной форме. Чтобы налоговая не переквалифицировала договор ГПХ в трудовой, нужно избегать формулировок — работник, сотрудник, оплата труда, заработная плата, рабочее время, аванс и другие. Иначе налоговая начислит НДФЛ, страховые взносы и назначит штраф.

Составлять договор самозанятости с налоговой не нужно — уплата налогов происходит без каких-либо деклараций и договоров самозанятости в приложении «Мой налог». С помощью приложения налог можно оплатить в пару кликов.

Помимо стандартных пунктов, в договоре нужно учесть особенности из-за работы самозанятого:

исполнитель — плательщик НПД;

Пример

Исполнитель является плательщиком налога на профессиональный доход.

в договоре необходимо назвать работу или услугу, которую должен оказать самозанятый и предусмотреть ее объем;

Пример

Исполнитель обязуется оказать услугу видеосъемки по заданию Заказчика, а Заказчик обязуется принять результат и произвести оплату услуги Исполнителя.

нельзя прописывать в договоре график работы. Налоговая посчитает это подменой трудовых отношений. Можно указать срок выполнения;

Пример

Исполнитель обязуется произвести видеосъемку мероприятия с 30 марта по 31 марта.

нужно указать срок и способ оплаты услуг;

Пример

Заказчик обязуется оплатить Исполнителю услуги в срок не позднее 7 банковских дней с момента подписания Акта сдачи-приемки. Оплата услуг по Договору осуществляется наличными денежными средствами.

в договоре желательно предусмотреть ответственность исполнителя за неуведомление о потере статуса самозанятого;

Пример

Исполнитель обязуется в течение 2 дней уведомить Заказчика письменно о снятии с учета в качестве плательщика НПД.

важно зафиксировать ответственность сторон за невыполнение условий договора.

Пример

Если Исполнитель не исполнил обязанность об уведомлении Заказчика о снятии с учета как плательщика налога на профессиональный доход, Исполнитель обязан компенсировать убытки Заказчика.

К договору можно составить приложения, если работа предполагает большой объем работы. В них можно подробно описать услуги и прописать требования.

Акт выполненных работ

Акт — основание последующего расчета за выполненные работы. В нем подтверждают отсутствие претензий у сторон по качеству и объему работ. Еще в документе можно зафиксировать нарушение срока или некачественное исполнение. В дальнейшем заказчик сможет ссылаться на этот документ и требовать исправить недочеты.

В акте надо подробно описать услуги и их содержание. Если предусмотрена поэтапная сдача результатов, акт можно составлять по каждому этапу. При этом в договоре важно прописать условия, когда стороны составляют акт.

Счет на оплату

Счет на оплату — это документ, по которому заказчик переводит деньги за оказанную услугу. Юридическое лицо может перевести оплату и по реквизитам из договора, но для удобства бухгалтерского учета часто требуется счет на оплату. Все операции, которые проходят по расчетному счету компании, должны быть обоснованы документами.

В счете самозанятый сообщает заказчику свои банковские реквизиты для перечисления вознаграждения, стоимость услуг или товаров, их количество, а также срок, в течение которого нужно произвести оплату. Плательщик НПД не обязан выставлять счет, но может это сделать, если об этом просит заказчик.

Выставить счет на оплату можно через приложение «Мой налог»:

Сначала проверьте, чтобы у вас был выбран способ безналичной оплаты. Для этого перейдите в «Прочее» в правом нижнем углу. Нажмите на «Платежи» ⭢ «Получение средств». Здесь нужно выбрать либо по расчетному счету для ИП на НПД, либо по номеру телефона во всех остальных случаях.

После того как выбрали способ безналичной оплаты, перейдите на главную страницу. На ней нажмите на «Новая продажа».

В открытом окне заполните поля «Наименование товара/услуги» и «Стоимость». Если услуг или товаров было несколько, нажмите на кнопку «Добавить».

Ниже выберите тип клиента «Юридическому лицу или ИП» и укажите сведения о нем — наименование и ИНН.

Проверьте правильность введенных данных и нажмите на «Выдать счет».

В конце готовый счет можно отправить прямо из приложения.

Важно!

Счет на оплату не заменяет чек. Последний можно сформировать прямо из счета. Для этого откройте нужный документ, нажмите на кнопку с тремя точками и выберите «Создать чек».

Чек

Чек — документ, который самозанятый должен передать заказчику после того, как оказал услугу и получил оплату. Сформировать его можно через приложение «Мой налог». Практически все поля заполняются автоматически. Чек можно сформировать в приложении на основе счета в один клик, если ранее самозанятый выдавал заказчику счет на оплату.

Есть закон — ФЗ от 27 ноября 2018 г. № 422, где указали срок выдачи чека. Его выдают непосредственно при расчете, если исполнитель получает наличные деньги или перевод на банковскую карту либо до 9-го числа следующего месяца, если применялись иные формы безналичной оплаты.

В чеке обязательно должны быть указаны данные:

название расчетного документа;

дата и время расчетов;

ФИО и ИНН самозанятого, название льготного налогового режима;

наименование товара или услуги;

размер вознаграждения;

ИНН заказчика;

QR-код, через который можно считать запись о расчете в АИС ФНС;

ИНН уполномоченного банка или оператора электронной площадки, если они участвуют в проведении расчетов;

уникальный номер документа в автоматизированной информационной системе налоговиков.

Исполнитель может отправить чек юридическому лицу из приложения «Мой налог». в электронной форме в виде ссылки на документ или в формате изображения на электронную почту или мессенджер.

Вопрос. Что будет, если в чеке допустили ошибку?

Ответ. Если в чеке сделали ошибку, например, в названии услуги или сумме платежа, его нужно аннулировать. А после можно будет сформировать новый документ на ту же дату.

Чтобы аннулировать чек, нужно зайти в приложение «Мой налог» или в личный кабинет самозанятого на сайте ФНС. Далее выбрать причину из списка: «Чек сформирован ошибочно».

Если самозанятый не сформировал чек, юридическое лицо может напомнить ему об ответственности за невыдачу документа. За первое нарушение налоговая оштрафует на 20% от суммы платежа, за повторное в течение 6 месяцев — на 100%. Но есть одно исключение — техническая поломка. Например, нельзя оплатить через приложение налог или не работает приложение и личный кабинет плательщика НПД на сайте ФНС. В таком случае оформить документ можно в течение суток после устранения неполадок. Если напоминание не поможет, юридическое лицо может подать жалобу в налоговую. И тогда самозанятого оштрафуют за занижение налоговой базы.

После того как самозанятый предоставит все документы, получит оплату, он должен будет заплатить налог. Подробнее о том, как оплатить через приложение налог самозанятому, мы писали в статье «Как оплатить НПД через „Мой налог“: краткая шпаргалка».