Разобрались, не приостановят ли социальные доплаты к пенсии и индексацию в этих случаях, как стать самозанятым, если вы пенсионер, и какие есть ограничения.

Пенсионерам сейчас необязательно жить только за счет пенсии — можно устроиться на работу или зарегистрироваться в качестве плательщика налога на профессиональный доход. Найти заказы после регистрации можно в сервисе Консоли.

Оглавление

- Могут ли пенсионеры зарегистрироваться в качестве плательщиков НПД

- Условия и ограничения для самозанятых пенсионеров

- Можно ли пенсионеру совмещать работу и самозанятость

- Получают ли самозанятые пенсию

- Получают ли самозанятые доплату к пенсии и другие льготы

- Какие документы и приложения нужны самозанятым пенсионерам для ведения деятельности

- Какие налоги нужно платить самозанятому пенсионеру

- Как пенсионеру получить статус самозанятого

Могут ли пенсионеры зарегистрироваться в качестве плательщиков НПД

НПД — это специальный налоговый режим, вести деятельность на котором могут физлица и ИП. Лица, зарегистрировавшиеся в качестве плательщиком НПД, являются самозанятыми. Они оказывают услуги и выполняют работы по гражданско-правовым договорам.

Получите 1000 ₽

с бесплатной Альфа-Картой

Получить

Их основное отличие от наемных работников заключается в системе сотрудничества с заказчиком — они получают вознаграждение за фактически выполненные работы или оказанные услуги, фиксированных дней выплат нет, а заказчик не обязан оплачивать больничные, давать отпуск или каким-либо иными образом организовывать деятельность самозанятых.

В соответствии с законом от 27.11.2018 № 422-ФЗ самозанятым может стать любой гражданин России, Беларуси, Армении, Казахстана, Кыргызстана и Украины по достижении 18 лет.

С 14 до 18 лет можно зарегистрировать в качестве плательщика НПД с письменного разрешения родителей или органа опеки. А после 16 лет можно еще и вступить в брак или по решению суда получить полную дееспособность.

При этом верхней возрастной границы нет, то есть любой пенсионер без исключений может зарегистрироваться в этом статусе. Подробнее о регистрации мы писали в блоге.

Условия и ограничения для самозанятых пенсионеров

На пенсионеров, как и на остальные категории граждан, распространяются все общие требования к самозанятым. Нюансы, связанные с начислением пенсии и социальных доплат к ней, рассмотрим в других разделах.

Нужен смартфон, стационарный компьютер или ноутбук. Безусловно, это не прямое требование закона, но самозанятые взаимодействуют с налоговой и с контрагентами электронно. Все чеки и акты, даже оформленные изначально на бумаге, нужно продублировать в приложении «Мой налог» — налоговые органы берут информацию для исчисления налога только оттуда.

Декларации подавать не надо, направлять в налоговую платежки тоже — все происходит онлайн. Для пенсионеров это может оказаться сложным, но льгот в данном случае для них не предусмотрено.

Не стоит сотрудничать с бывшим работодателем. В течение двух лет с даты увольнения. В первую очередь, такое сотрудничество несет риски для самого работодателя — отношения могут признать трудовыми и доначислить налоги.

Можно заниматься не любой деятельностью. Например, нельзя быть адвокатом или нотариусом — у них по закон особый статус. Также не получится перепродавать товары, которые произвел кто-то другой, или оказывать образовательные и другие услуги, для которых нужна лицензия.

Нельзя нанимать себе сотрудников. То есть нельзя устраивать людей к себе на работу по трудовому договору — для этого придется как минимум открыть бизнес, то есть зарегистрироваться в качестве индивидуального предпринимателя. А вот сотрудничать с обычными физлицами или с другими самозанятыми по договорам ГПХ можно — в законе ограничений нет.

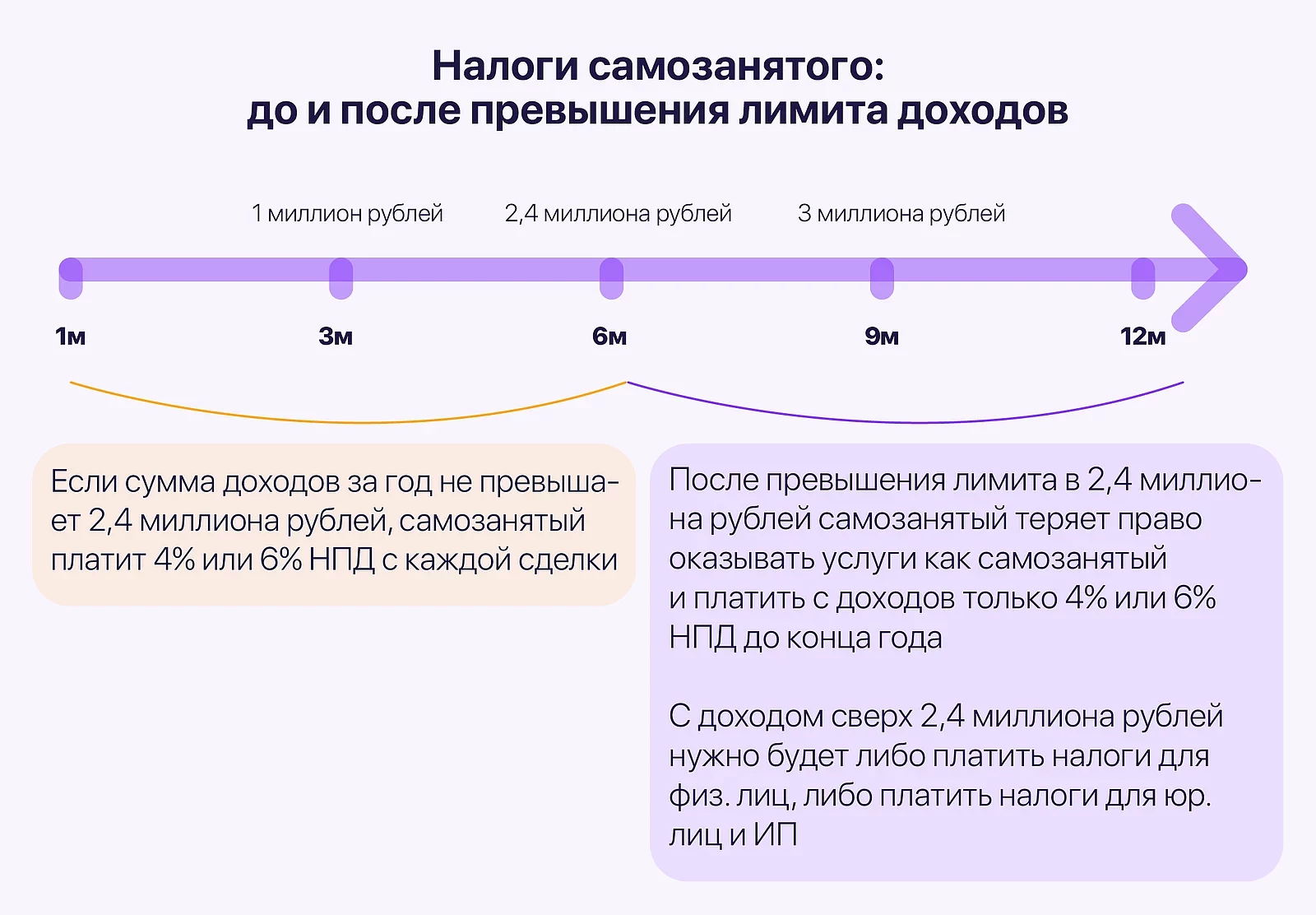

Максимальный годовой доход — 2,4 млн ₽. Если человек превысит лимит, то потеряет статус до конца года, а с доходов свыше лимита придется заплатить НДФЛ по ставке 13%. Также можно оформить ИП и начать вести бизнес, если доходы стабильно высокие.

Можно ли пенсионеру совмещать работу и самозанятость

Можно, в законе запрета нет, но нужно учесть налоговые особенности. С зарплаты пенсионер будет платить НДФЛ по ставке 13%, а с доходов по самозанятости — НПД по ставке 4−6%.

Разница в ставках связана с тем, что на работу пенсионер устраивается как обычное физическое лицо и заключает трудовой договор. В качестве самозанятого же он может заключать только гражданско-правовые договоры — такой порядок оформления сотрудничества с заказчиками возникает из-за специального налогового режима.

Как это работает

Николай — учитель английского языка. Он работает в школе по трудовому договору и получает зарплату. Школа как работодатель платит за него налоги, страховые взносы, предоставляет ему социальные гарантии, например, оплачиваемые отпуска и больничные.

В свободное от работы в школе время он в качестве самозанятого занимается репетиторством. С доходов от этой деятельности он самостоятельно платит налог на профессиональный доход по ставке 4%, поскольку сотрудничает с физическими лицами.

Трудовая деятельность Николая и его деятельность в качестве самозанятого не пересекаются. Он получает доходы из разных источников и, соответственно, платит с этих доходов налоги по разным ставкам. А если он уволится из школы, он еще 2 года не сможет сотрудничать со своим бывшим работодателем в качестве самозанятого.

Получают ли самозанятые пенсию

Зависит от нескольких факторов.

Во-первых, для начисления пенсии важно, накоплен ли у человека страховой стаж, то есть платили ли за него взносы в ПФР и впоследствии в СФР.

Во-вторых, имеет значение, делает ли самозанятый добровольные взносы в СФР, покупая себе пенсионный стаж.

Если человек заработал достаточный страховой стаж для получения пенсии, и за него платили страховые взносы, то пенсию он получать может, несмотря на самозанятость. Это подтвердила ФНС в своих разъяснениях.

Если хотите узнать больше о пенсии для самозанятых, можете почитать нашу статью, где мы разобрали как самозанятому оформить пенсию, сколько платить взносов и как узнать пенсионные баллы.

Получают ли самозанятые доплату к пенсии и другие льготы

Доплата, индексация пенсии и другие льготы зависят от того, считается ли пенсионер работающим, а также от уровня его дохода.

Пенсионер на НПД, который не устроен по трудовому договору, не считается работающим — на это ФНС также указала в специальных разъяснениях. Соответственно, он сохраняет право на индексацию пенсии и на социальную доплату к пенсии, если она ниже прожиточного минимума.

Если же пенсионер одновременно с самозанятостью работает по трудовому договору в какой-либо компании или добровольно платит за себя страховые взносы в СФР, он считается работающим — социальная доплата до прожиточного минимума к пенсии, индексация пенсии и льготы ему не положены.

Пример

Вернемся к учителю английского языка Николаю. Ему 65 лет, с 20 лет он работал в школах, и за него платили страховые взносы. Он накопил достаточно страхового стажа и пенсионных баллов и теперь имеет право на пенсию.

Но Николай не хочет терять учеников — как мы помним, он не только учитель, но и востребованный самозанятый репетитор. Если Николай решит уволиться из школы, но продолжит преподавать на дому, он будет получать и пенсию, и вознаграждение от учеников по гражданско-правовым договорам. Закон этого не запрещает, а пенсию продолжат индексировать и даже доплатят до прожиточного минимума, если пенсия его не достигает.

Что касается льгот для пенсионеров, некоторые из них зависят не только от права на получение пенсии, но и от общего дохода пенсионера. Например, субсидия на оплату коммуналки — ее рассчитывают исходя из всех поступлений на счет пенсионера, включая вознаграждение по гражданско-правовым договорам.

Все подработки нужно учесть при расчете доли расходов на коммуналку от общего числа доходов. Пенсионеры при подаче заявления на получения субсидии должны сообщить не только о пенсии, но и о чеках, которые они формировали в приложении «Мой налог».

Доходы от самозанятости могут повлиять на назначение субсидии. И если расходы на оплату коммуналки находятся в пределах нормы за счет вознаграждения по подработкам, в субсидии могут отказать.

Какие документы и приложения нужны самозанятым пенсионерам для ведения деятельности

Набор документов и приложений для самозанятого пенсионера ничем не отличается от стандартного. И даже хотя вы не всегда будете заключать с заказчиком договоры, мы все равно рекомендуем делать это в максимальном количестве кейсов — так спокойнее и безопаснее, в первую очередь, для вас.

Итак, для ведения деятельности в качестве самозанятого пенсионеру потребуются:

Договор — виды могут отличаться в зависимости от того, что именно вы делаете для заказчика: пишете статью, изготавливаете комод или сдаете квартиру;

Акт — тип акта зависит от предмета договора, например, копирайтер и заказчик подписывают акты сдачи-приемки оказанных услуг;

Приложение «Мой налог» — единственное приложение для коммуникации с налоговой;

Чек — нужно выставлять каждый раз после получения вознаграждения.

Расскажем о необходимых атрибутах деятельности самозанятого пенсионера подробнее.

Договор. Заключать или не заключать договор — дело ваше и заказчика. Если вы сотрудничаете с физическими лицами, можете спокойно обойтись без договора при сумме сделки до 10 000 ₽.

С юридическими лицами и ИП устные сделки лучше не заключать. Во-первых, подписывать договор на бумаге обязывает ГК РФ, а во-вторых, в бумажном договоре можно прописать все необходимые гарантии и обязательства, чтобы при исполнении обязательств возникало как можно меньше споров.

Мы подробно рассказывали в блоге о правилах заключения договора с самозанятыми, а также описывали самые частые виды договоров, которыми оформляется сотрудничество с ними.

Если вы не знаете, какой именно контракт заключить, и у вас нет юриста, с которым можно посоветоваться, можете использовать наш шаблон договора оказания услуг. Разработали его вместе с юристами Консоль.Про — он учитывает права и интересы обеих сторон, а также особый налоговый статус исполнителя.

Шаблон договора оказания услуг с самозанятым

Акт. Это необязательный документ, особенно при сотрудничестве с физическими лицами. В акте стороны обычно указывают, какой объем услуг или работ выполнен, на какую сумму и в какие сроки, а также подтверждают, что у них нет взаимных претензий.

В договоре можно предусмотреть отсутствие акта, но юридические лица в большинстве случаев его все-таки оформляют — так спокойнее с точки зрения налогового учета.

Также в договоре можно предусмотреть и автоматическое признание акта подписанным, если одна из сторон не сделала этого в течение определенного срока.

Приложение «Мой налог». Без него самозанятый не сможет формировать чеки и платить налоги, ведь ФНС отслеживает его доходы именно через него.

В приложении самозанятые добавляют счета, если нужно, и чеки за все исполненные обязательства. В дополнение к приложению «Мой налог» можно использовать и приложения некоторых банков. Они дублируют часть функций, но удобнее отслеживать свои доходы и общаться с налоговой все еще через «Мой налог».

Чек. Самозанятым не нужна кассовая техника и специальные счета в банке. Получать переводы и наличные от физлиц и юрлиц можно на обычный расчетный счет, а чеки — формировать в приложении «Мой налог».

По закону самозанятый обязан отправлять заказчикам сформированные чеки после получения вознаграждения. С помощью чека заказчик может подтвердить свои расходы на оплату услуг самозанятых и учесть их при расчете налогов.

Какие налоги нужно платить самозанятому пенсионеру

Самозанятые пенсионеры являются плательщиками налога на профессиональный доход. Они платят с каждой сделки 4% налога, если получили доход от физлица, и 6%, если доход поступил от юрлица или ИП. Налоговые декларации при этом подавать не нужно, ФНС сама считает налог и уведомляет самозанятого о сроке для оплаты. Никаких других налогов кроме НПД, самозанятому платить не нужно.

Когда пенсионер впервые регистрируется в качестве самозанятого, ему единоразово выдают налоговый бонус в размере 10 000 ₽.

Пока самозанятый не исчерпал бонус, ставка налога уменьшается с 4 или 6 процентов, до 3 или 4 процентов. А сам налоговый бонус расходуется на то, чтобы покрыть разницу между обычной и пониженной налоговой ставкой.

Например, если самозанятый получит 1000 ₽ от юрлица, то должен будет заплатить 6% НПД, или 60 ₽. Но если у самозанятого остался налоговый бонус, он заплатит только 4%, или 40 ₽, а разницу в 20 ₽ покроет бонус.

Как пенсионеру получить статус самозанятого

Удобнее и быстрее зарегистрироваться в качестве самозанятого онлайн — для этого есть сразу три способа.

В приложении «Мой налог». Для этого:

Скачайте приложение в AppStore, Google Play, RuStore или AppGallery — зависит от операционной системы вашего смартфона

Выберите способ регистрации по паспорту — удобно, если у вас нет доступа к личному кабинету налогоплательщика

Укажите номер телефона и выбрать регион ведения деятельности

Отсканируйте паспорт и проверьте корректность заполненных данных

Сделайте фотографию в приложении

Отправьте заявку на регистрацию

По закону у налоговой есть от 1 до 6 дней на регистрацию, но обычно процесс занимает не больше пары часов. О результате вам пришлют пуш-уведомление в приложении.

Через Госуслуги. Зарегистрироваться в качестве самозанятого можно и через портал Госуслуг. Регистрация занимает немного времени и не требует ввода персональных данных, вся информация подгружается из Госуслуг автоматически.

Как зарегистрироваться

Зайдите на Госуслуги — можно сделать это с компьютера или со смартфона

Выберите услугу «Регистрация в качестве самозанятого»

Подтвердите корректность паспортных данных и ИНН

Выберите регион ведения деятельности

Отправьте заявление в ФНС

Регистрация может занять больше времени, чем через приложение «Мой налог» — сведения чуть медленнее передаются в налоговую. Но у регистрирующего органа все еще максимум 6 дней.

Через приложение банка. Некоторые банки позволяют зарегистрироваться через свое приложение и сразу предоставляют вам интерфейс и для создания чеков. Это так же удобно и быстро, как и другие дистанционные способы.

Если же вы хотите стать самозанятым офлайн, вы можете обратиться в отделение банка, в котором у вас оформлена карта. Сотрудники помогут подать заявление и заполнят все данные за вас.https://smz.konsol.pro/offers