Государство принимает дополнительные меры для борьбы с нелегальной занятостью.

Так, с 1 марта 2024 года Федеральная налоговая служба (ФНС) не только сама анализирует сотрудничество компаний, штатных работников и самозанятых, но также передает сведения о таком взаимодействии в специальные межведомственные комиссии. Они обладают широкими полномочиями: могут осматривать рабочие места, вызывать и заслушивать работников организаций и даже передавать материалы правоохранителям (пп. 2-4 ст. 67 ФЗ от 12 декабря 2023 года № 565).

После новостей об усилении налогового контроля появилось много ложной информации о том, что теперь опасно сотрудничать с самозанятыми. Многие компании стали просить исполнителей переходить с самозанятости на другие налоговые режимы, например ИП или ИП на УСН. Также появилась информация о том, что если компания платит самозанятому больше 20 000 ₽ в месяц, то гражданско-правовые отношения с подрядчиком обязательно переквалифицируют в трудовые.

На самом деле все эти выводы преждевременны и не имеют под собой основания. В статье подробно рассказываем о новых правилах контроля за самозанятыми и объясняем, что на самом деле изменится для компаний.

Оглавление

Важно!

Передача сведений о компании в специальную межведомственную комиссию не означает, что отношения с самозанятым автоматически переквалифицируют в трудовые и организации начислят штрафы.

Комиссия — просто дополнительный этап контроля. Получается, что теперь сотрудничество между компаниями и самозанятыми находится под более пристальным вниманием со стороны государства.

Государство усиливает контроль

Налоговая узнает о сотрудничестве компании и самозанятого когда тот выбьет первый чек с ИНН организации. Это обычный процесс финансового регулирования.

Чтобы компании не уклонялись от налогов, ФНС разработала скоринговую систему. Она анализирует чеки и проверяет, правда ли компания сотрудничает с самозанятыми или прикрывает этим статусом трудовые отношения. ФНС смотрит на несколько показателей, в том числе на длительность сотрудничества, количество источников дохода самозанятого и регулярность вознаграждений. Подробнее об этом читайте в статье «На каких этапах сотрудничество с самозанятыми привлекает внимание ФНС».

С конца 2023 года эта система начала ужесточаться — налоговая усилила контроль за трудоустройством штатных работников под видом самозанятых для снижения налогов, передает издание «Ведомости». Инспекции стали чаще направлять работодателям уведомления с требованием разъяснить характер сотрудничества с плательщиками НПД.

Так, в начале февраля этого года московская налоговая инспекция по результатам проверки направила компании, оказывающей образовательные услуги, два требования о предоставлении документов и пояснений. В первом письме инспекция попросила раскрыть личные сведения самозанятых и пояснить, зачем компания пользуется их услугами и как находит таких исполнителей. Во втором — налоговая предупредила о возможной переквалификации гражданско-правовых отношений с исполнителями в трудовые, если госорган обнаружит признаки сотрудничества по ТК.

Такая активная деятельность ФНС может быть связана с популярностью режима НПД: по состоянию на февраль 2024 года, в России зарегистрировано 9 719 285 самозанятых.

К контрольной деятельности подключился и Минтруд: он установил, что налоговая может передавать ряд сведений о заказчиках в межведомственные комиссии по противодействию нелегальной занятости (Приказ от 2 февраля 2024 года № 40н). Речь идет трех типах данных.

Информация о работодателях, которые платят физлицам без специального налогового статуса по договорам ГПХ ниже МРОТ, который в 2024 году составляет 19 242 ₽ в месяц. Госорганы будут обращать внимание на компании, которые сотрудничают по ГПД минимум с 10 физлицами. Важно, чтобы доля этих исполнителей превысила 10% от общего числа работников.

Сведения о заказчиках, которые подменяют трудовые отношения гражданско-правовыми.

Информация о компаниях и ИП, которые дольше трех месяцев платят 10 и более самозанятым от 20 000 ₽ в месяц.

Кроме того, по запросу комиссий ФНС будет передавать информацию о работодателях, имеющих отклонение среднемесячной суммы оплаты труда более 35% от среднего значения этого показателя в регионе. Еще по запросу будут отправлять сведения об организациях (ИП), применяющих контрольно-кассовую технику.

Важно!

Налоговая может передавать в межведомственные комиссии информацию, которая составляет налоговую тайну (законопроект № 533106-8).

Зачем это нужно

С помощью обмена информацией между ведомствами государство планирует контролировать компании, которые выплачивают «серую» зарплату и избегают уплаты налогов путем заключения не трудового, а договора ГПХ.

Но сам приказ Минтруда, который вызвал большой ажиотаж среди заказчиков и работодателей, касается только механизма передачи информации между госорганами. Он не направлен на ужесточение правил сотрудничества с самозанятыми и не увеличивает риск переквалификации гражданско-правовых отношений с подрядчиком в трудовые.

То есть контроль за взаимодействием компаний, самозанятых и штатных работников существовал и ранее. Но сейчас для выполнения этой задачи сформировали отдельную комиссию.

Полномочия межведомственных комиссий

По плану специальные межведомственные комиссии по противодействию нелегальной занятости будут состоять из представителей региональных властей, МВД, ФНС, Роструда, СФР, прокуратуры, объединений работодателей и профсоюзов (Законопроект Минтруда «О межведомственных комиссиях субъектов Российской Федерации по противодействию нелегальной занятости» ID 145470).

У комиссий будет несколько основных функций.

Изучение финансовых показателей. Комиссии будут анализировать финансово-хозяйственную деятельность работодателей с минимальным количеством работников. Это касается организаций, которые уплачивают минимальные НДФЛ и взносов, не отчитываются в налоговую. Сейчас эти показатели компании раскрывают по своему желанию.

Осмотр рабочих мест, беседа с работниками и исполнителями. Комиссия может спрашивать об уровне дохода, о характере услуг, о длительности деятельности в рамках НПД, об условиях договора оказания услуг.

За отказ сотрудничать с комиссией работодатель получит штраф. Санкции грозят тем, кто не явится на заседание комиссии, не предоставит документы по запросу или будет препятствовать осмотру рабочих мест.

Кроме того, обо всех найденных нарушениях комиссия будет сообщать в правоохранительные органы.

Что делать заказчикам: четыре обязательных шага

Усиление контроля за деятельностью самозанятых не значит, что заказчикам следует отказаться от сотрудничества с такими исполнителями. Кроме того, не стоит паниковать и резко менять формат сотрудничества: например, трудоустраивать самозанятых в штат или просить их стать ИП. Такие действия могут возыметь противоположный эффект и привлечь внимание налоговой.

При этом лучше все-таки перестраховаться и убедиться, что все процессы в вашей организации соответствуют требованиям законы. Для этого нужно предпринять несколько шагов.

Подсчитайте количество самозанятых и физлиц без статуса, которые работают по договору ГПХ в вашей организации, в численном и процентном показателе.

Если число физлиц без статуса, которые работают по договору ГПХ, превышает 10% от общего числа работников, убедитесь, что сумма выплат одному исполнителю в месяц превышает МРОТ.

Бывают ситуации, когда это требование соблюсти сложно. Например, в издании по договору ГПХ работает журналист, который делает репортажи о чрезвычайных ситуациях. За каждый материал исполнитель получает вознаграждение 5000 ₽. Происшествия случаются нерегулярно, поэтому обычно месячное вознаграждение журналиста не достигает МРОТ.

Если вы оказались в подобной ситуации, то заранее сформируйте свою позицию по этому вопросу для ФНС, внимание которой могут привлечь низкие вознаграждения. Например, можно сослаться на то, что стороны договора ГПХ свободны в установлении стоимости услуг. Также приложите доказательства сдельных отношений: договор, задания, акты выполненных работ.

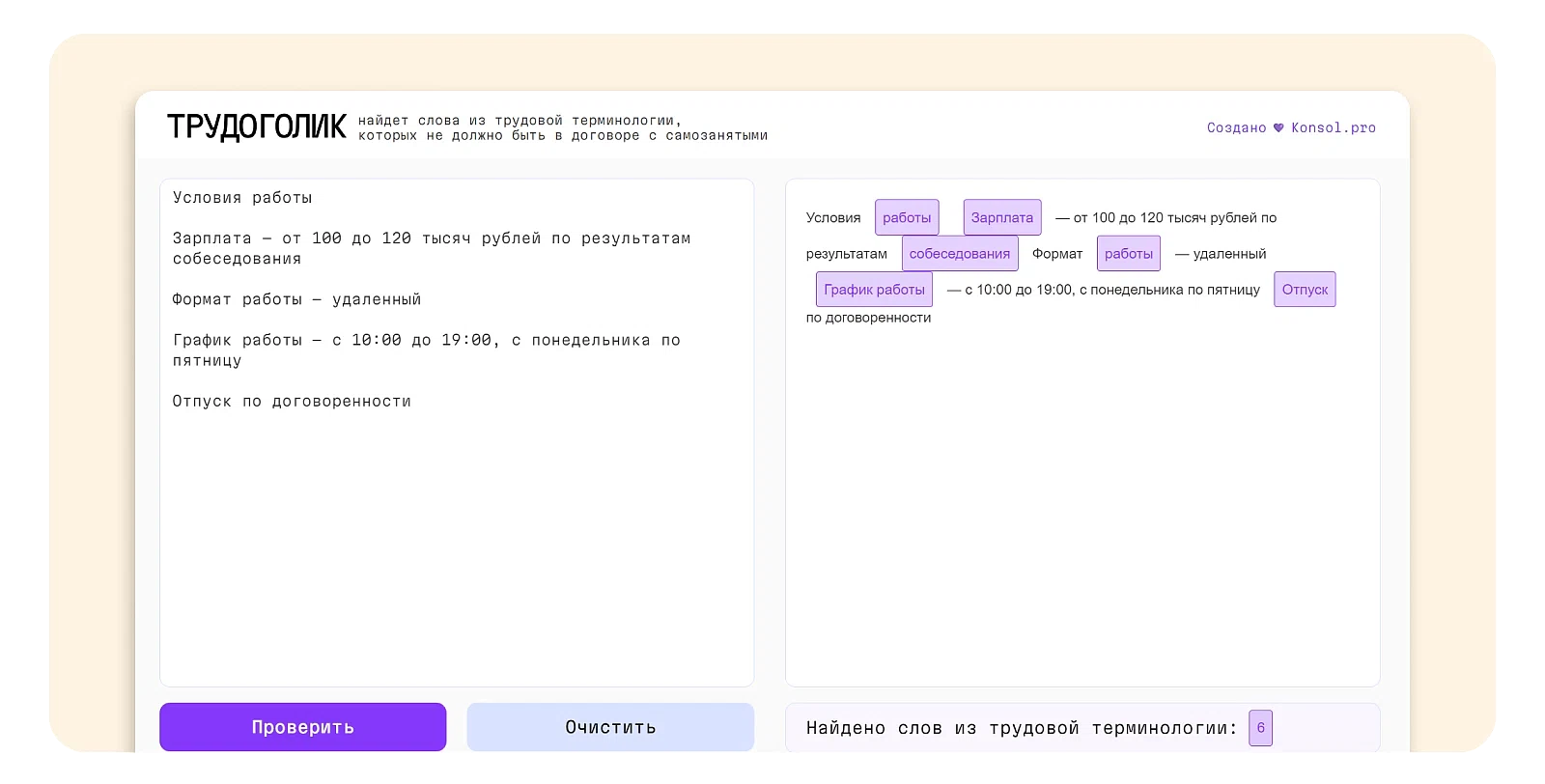

Проверьте свои документы на наличие трудовой терминологии.

Отношения между заказчиком и самозанятым строятся на основе гражданско-правового договора. Соответственно, в нем не должно быть терминологии из Трудового кодекса. Поэтому вместо «работодатель» и «работник» следует писать «заказчик» и «исполнитель», а вместо «зарплата» — «вознаграждение».

Проанализировать документы можно с помощью бесплатного сервиса от платформы Консоль.Про — «Трудоголик».

Чтобы проверить свой документ, в левое окно вставьте его текст. В правом окне получите результат — «Трудоголик» подсветит фиолетовым цветом термины из Трудового кодекса. Их лучше заменить на лексику из гражданско-правовой сферы.

Про другие популярные ошибки, которые заказчики допускают при оформлении документации с исполнителем, мы рассказали в статье «8 типичных ошибок в договоре с самозанятым».

Следите за риск-баллами, которые ФНС отслеживает с помощью контрольно-аналитической подсистемы.

В том числе речь идет о таких показателях:

компания сотрудничает с самозанятыми больше 3 месяцев;

самозанятые ранее были работниками в контролирующей или подконтрольной организации;

у самозанятого только один источник дохода;

исполнитель получил статус самозанятого по инициативе компании;

вознаграждение приходит исполнителям регулярно два раза в месяц в одни и те же числе и в одинаковых суммах.

Самостоятельно контролировать эти показатели трудно. Автоматизировать работу можно с помощью модуля «Информатор» от Консоль.Про, который смотрит на правоотношения с исполнителями глазами налоговой и показывает факторы риска. Также можно воспользоваться услугой «Анализ рисков». Юристы Консоль.Про изучат документацию компании, выявят риски и дадут рекомендации по работе с ними.