Если вы неправильно оформляете отношения с самозанятыми, суд, налоговая или трудовая инспекция могут переквалифицировать их из гражданско-правовых в трудовые, а также доначислить страховые взносы и НДФЛ.

Рассказали, как избежать переквалификации, и составили инструкцию, которая поможет перевести исполнителя в статус работника, если отношения все-таки признали трудовыми.

Оглавление

Какие признаки отношений с исполнителями ведут к переквалификации

Консоль.Про уже несколько лет помогает организациям и ИП безопасно оформлять сотрудничество с исполнителями, которые платят налог на профессиональный доход. За это время наши юристы проверили тысячи договоров и выявили типичные ошибки, которые допускают компании.

Многие заказчики неосознанного подменяют трудовые отношения гражданско-правовыми, то есть неправильно оформляют гражданско-правовые договоры и выстраивают сотрудничество с исполнителями по примеру взаимодействия с работниками.

Это опасно — проверяющие органы могут обнаружить признаки подмены и обязать организации или ИП оформить с исполнителем трудовые отношения в соответствии с требованиями федеральных законов. Помимо этого, ей доначислят страховые взносы и НДФЛ со всего дохода самозанятого, оформленного некорректно. Не имеет значения, что исполнитель уже уплатил с этих сумм налог на профессиональный доход.

Чтобы избежать финансовых потерь, проверьте, что в вашем взаимодействии с самозанятым нет следующих признаков:

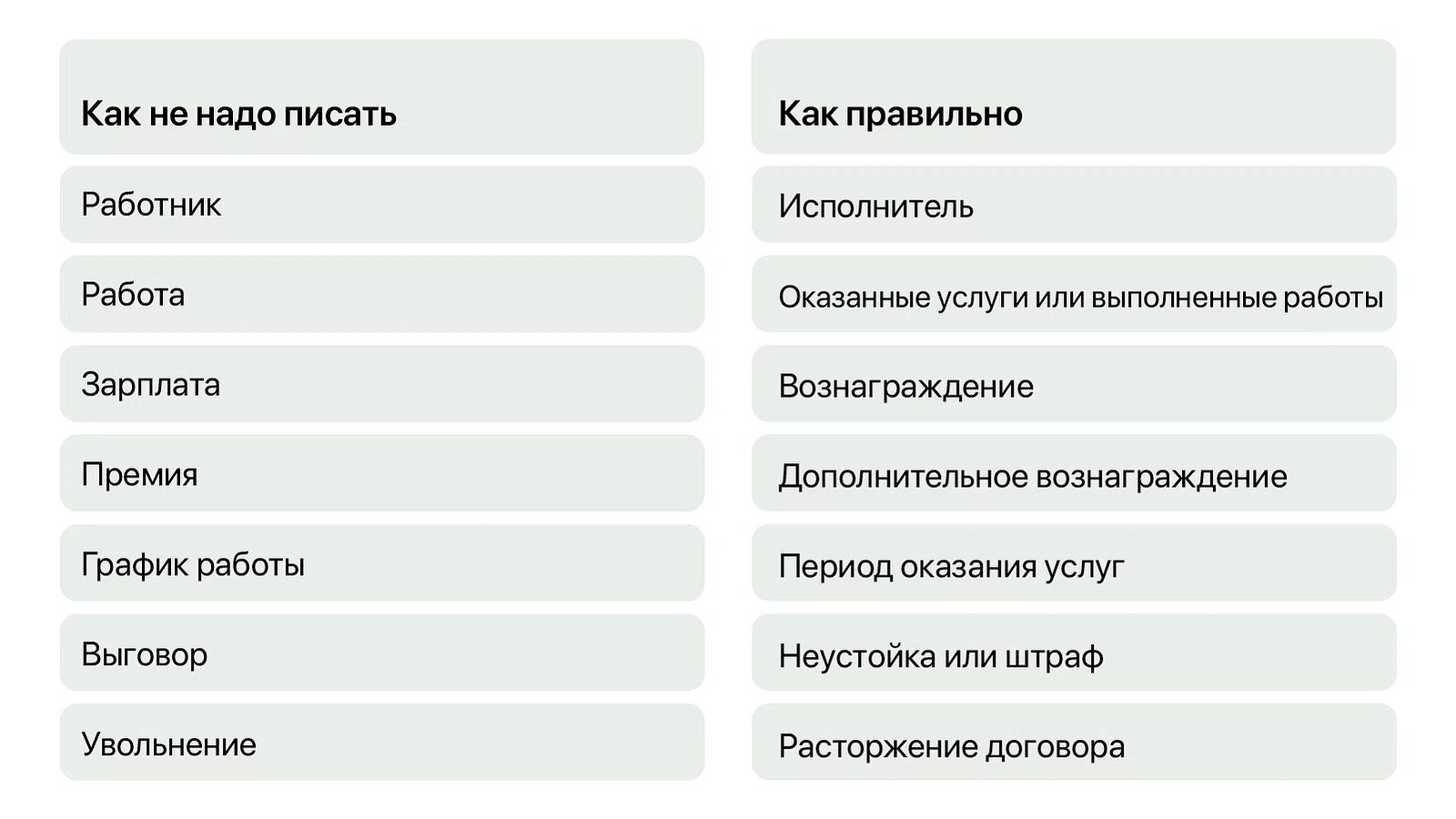

Термины из трудового законодательства. В гражданско-правовом договоре с исполнителем можно использовать только гражданско-правовые термины: вместо работодателя лучше писать заказчик, а вместо должности — вид услуг

Выплаты в одни те же даты. Рекомендуем оплачивать услуги исполнителя по гражданско-правовому договору в зависимости от фактического объема. Также платите не в конкретные дни месяца, а после выполнения каждого конкретного задания. И точно не указывайте в договоре даты получения дохода, например, 10 и 25 число месяца

Четкий график работы. Графика работы, в принципе, не существует в гражданско-правовых отношениях — этот термин используется только в трудовом законодательстве. Исполнитель вправе выполнять задания в любое удобное время, но в рамках периода оказания услуг, согласованного в договоре или в задании к нему.

Оплата отпусков и больничных. Эти выплаты по гражданско-правовому договору не предполагаются, исполнитель получает только вознаграждение.

Указание на трудовую функцию и должность. В договоре с исполнителем не нужно обобщенно описывать его обязанности и указывать должность. Обобщенное описание сферы деятельности допустимо, только если в будущем вы будете оформлять приложения или задания к договору, в которых укажете конкретные задачи. Если же отношения регулируются только договором, опишите эти задачи сразу в предмете. Чем конкретнее задача, тем безопаснее гражданско-правовой договор с точки зрения риска переквалификации.

О других распространенных ошибках, которые допускают заказчики при сотрудничестве с исполнителями, читайте на нашем сайте в статье «8 типичных ошибок в договоре с самозанятым».

Бывший работник стал самозанятым: можно ли с ним сотрудничать

В соответствии с ч. 2 ст. 6 закона № 422-ФЗ компании не могут сотрудничать с бывшими сотрудниками, которые стали самозанятыми, в течение 2 лет с даты увольнения. Это касается:

оказания профессиональных услуг, например юридических или бухгалтерских;

сдачи в аренду недвижимого и движимого имущества, например, помещения или авто;

реализации товаров.

Таким образом, ФНС не должна видеть, что самозанятый платит налог на профессиональный доход с поступлений от бывшего работодателя в течение 2 лет с даты увольнения.

Пример

Юрист Игорь уволился из московской компании и переехал в Екатеринбург. Там он встал на учет в качестве плательщика налога на профессиональный доход и купил две квартиры. В одной Игорь живет сам, а другую сдает на специальном сайте.

Через год Антон, бывший коллега Игоря, собрался в командировку в Екатеринбург на судебное заседание. Он обратился к Игорю с просьбой сдать квартиру посуточно — чтобы не искать дополнительные варианты, да и человек знакомый.

Но Игорь отказался и направил Антона посоветоваться в бухгалтерию — ведь компания не вправе платит ему как самозанятому в течение 2 лет с даты увольнения.

Вероятнее всего, данный запрет появился в законодательстве, чтобы компании не экономили на уплате страховых взносов и НДФЛ и не увольняли сотрудников, предлагая им продолжить сотрудничество, но уже по гражданско-правовому договору.

Отношения признали трудовыми: как сделать исполнителя работником

Составили подробную инструкцию вместе с юристами, как провести прием на работу самозанятого по трудовому договору.

Шаг 1. Заключите с бывшим исполнителем трудовой договор и составьте приказ о приеме на работу

Если отношения переквалифицировали в трудовые, считается, что дата начала работы — это дата начала действия гражданско-правового договора (ст. 19.1 ТК РФ, п. 24 постановления Пленума ВС от 29 мая 2018 года № 15). Именно за период с этого дня налоговая доначислит страховые взносы и налог на доходы физических лиц.

После решения суда о переквалификации или постановления трудовой инспекции заказчик становится работодателем. В соответствии со ст. 67 ТК РФ он должен заключить трудовой договор с бывшим исполнителем, гражданско-правовой договор при этом нужно расторгнуть.

Однако, если заказчик уклоняется от заключения трудового договора, исполнитель может продолжать работать по гражданско-правовому, только теперь к нему будут применяться все гарантии из федерального трудового законодательства — отпуска, больничные и прочее. Этот вывод подтверждается судебной практикой, например, определением Седьмого кассационного суда общей юрисдикции от 13 сентября 2022 года по делу № 2−2511/2021.

Одновременно с заключением трудового договора издайте приказ о приеме на работу. В обоих документах важно правильно указать даты:

трудовой договор подпишите текущей датой, но добавьте ретроспективную оговорку — «Действие договора распространяется на отношения сторон, возникшие с _________». В пропуске укажите дату заключения гражданско-правового договора;

в приказе укажите дату заключения гражданско-правового договора в качестве даты приема на работу.

Шаг 2. Заведите трудовую книжку, если ее нет

Трудовой кодекс возлагает на работодателя ряд обязанностей. Одна из них — ведение трудовой книжки сотрудника. Если у сотрудника трудовой книжки нет, работодатель обязан ее завести. Если книжка есть, в нее нужно внести запись о приеме на работу.

В трудовой книжке укажите:

дату приема на работу — это дата заключения гражданско-правового договора;

дату приказа о приеме на работу.

Саму запись можно сделать текущей датой, ведь вы вносите ее на основании приказа. А приказ издан в соответствии с решением суда или контролирующего органа.

Шаг 3. Направьте в СФР сведения о трудоустройстве сотрудника

При этом следует ориентироваться на дату заключения гражданско-правового договора:

если договор ГПХ был заключен до 1 января 2023 года, то в СФР нужно подать форму СЗВ-ТД;

если договор ГПХ был заключен после 1 января 2023 года — нужна форма ЕФС-1. Документы датируют 2023 годом, даже если они относятся к 2022 году. Соответственно, нужно подготовить подраздел 1.1 ЕФС-1.

Шаг 4. Подайте уточненную отчетность по налогам и страховым взносам

Работодатель обязан исправить налоговую отчетность и отчетность по страховым взносам за весь период с даты заключения договора ГПХ с бывшим исполнителем.

Нужно составить уточненки:

по всем зарплатным отчетам (РСВ, 6-НДФЛ, 4-ФСС) — за периоды до 1 января 2023 года

по ЕФС-1 — за периоды после 1 января 2023 года.

Если отношения с плательщиком налога на профессиональный доход переквалифицировал суд, который доначислил зарплату, ее тоже надо включить в уточненные отчеты по страховым взносам.

По решению суда исполнитель, который стал работником, также вправе получить компенсацию за задержку выплат по вине компании (постановление КС от 11 апреля 2023 года № 16-П).

Подавать уточненки не надо в одном случае — если взносы или налог на доходы физических лиц доначислены в рамках проверки налоговой проверки, а также оформлены актом и решением.

Шаг 5. Доплатите налоги и страховые взносы

Достаточно пополнить единый налоговый счет на доначисленную сумму. Отдельное уведомление о зачете этих выплат подавать не нужно. Налоговая сама спишет деньги по акту проверки или после получения уточненной отчетности.

Если компании доначислили налог на доходы физических лиц после проверки ФНС, то их нужно выплатить из своих средств в соответствии с п. 10 ст. 226 НК РФ. Из дохода работника доначисленный НДФЛ вычитать нельзя. В остальных случаях налог на доходы физических лиц можно удержать из ближайших выплат работнику.

Еще работодатель должен доначислить страховые взносы на случай травматизма. Их можно выплатить обычной платежкой.

Что делать с налогом на профессиональный доход, который платил самозанятый

Как показывает судебная практика, исполнитель не может взыскать уплаченный налог на профессиональный доход с компании как убытки.

При этом излишне уплаченный налог можно зачесть в счет предстоящих платежей по налогу на профессиональный доход или вернуть их по заявлению согласно ст. 79 НК РФ. Это подтверждает и ФНС в письме от 11 января 2023 года № КЧ-4−8/105.

Шаг 6. Подайте кадровые отчеты

Составьте СЗВ-М, СЗВ-СТАЖ за периоды до 1 января 2023 года и сведения о стаже и персонифицированные сведения за периоды после 1 января 2023 года.

За информацию, которая была подана с опозданием, могут оштрафовать — взыщут до 500 ₽ за каждый не сданный вовремя СЗВ-М.

Чтобы избежать штрафа, можно подать ходатайство в СФР с описанием причин опоздания. К ходатайству можно приложить решение суда, ФНС или трудовой инспекции, на основании которого отношения были переквалифицированы.

Если бывший самозанятый — пенсионер, то у компании есть риск понести дополнительные финансовые потери. Дело в том, что пока пенсионер официально не работает, СФР перечисляет ему доплату к пенсии. А раз отношения самозанятого пенсионера и заказчика признали трудовыми, то эти доплаты госорган потребует назад. Возмещать их будет не исполнитель, а компания.

Отчет о стаже нужно подавать только в том случае, если работник:

был в отпуске по уходу за ребенком в возрасте от полутора до трех лет, в отпуске без сохранения заработной платы;

имел периоды простоя или отстранения от работы;

проходил военную службу, на время которой действие договора приостанавливали.

За неподачу персонифицированных сведений максимально возможный штраф — 200 ₽ (ст. 126 НК РФ). Но не факт, что его придется платить, ведь компания сдала отчет, но просто не включила в него конкретного работника, который ранее сотрудничал с организацией или ИП как плательщик налога на профессиональный доход.

Избежать переквалификации, бумажной волокиты и финансовых потерь поможет платформа Консоль.Про. У нас на сайте есть бесплатный сервис «Трудоголик», который проверит наличие трудовых терминов в договоре с самозанятым.

Также можно воспользоваться комплексной услугой «Анализ рисков» от юристов Консоль.Про. Эксперты проанализируют документацию, проверят ее на соответствие федеральным законам и подготовят правовое заключение о существующих рисках и дадут рекомендации по их минимизации.

Чеклист по переквалификации