В статье разберем, может ли ИП работать на самозанятости, как предпринимателю сменить налоговый режим, как самозанятому стать ИП, а также какие налоги и взносы платить при совмещении самозанятости и ИП.

Оглавление

Стать плательщиком налога на профессиональный доход, может как физлицо без статуса, так и предприниматель. Важно соблюдать годовой лимит дохода, не заниматься запрещенными видами деятельности, не нанимать работников и другие ограничения и запреты по закону.

Также ИП может совмещать предпринимательство и работу по найму.

Можно ли работать ИП и самозанятым одновременно

Самозанятый может совмещать ИП и самозанятость. То есть закон позволяет как предпринимателю вести бизнес в качестве плательщика НПД, так и самозанятому становиться ИП на НПД. Главное — учитывать требования к таким исполнителям, в том числе ИП на НПД, а также ограничения и запреты по видам деятельности. Это предусмотрено в федеральном законе — ФЗ от 27.11.2018 № 422-ФЗ.

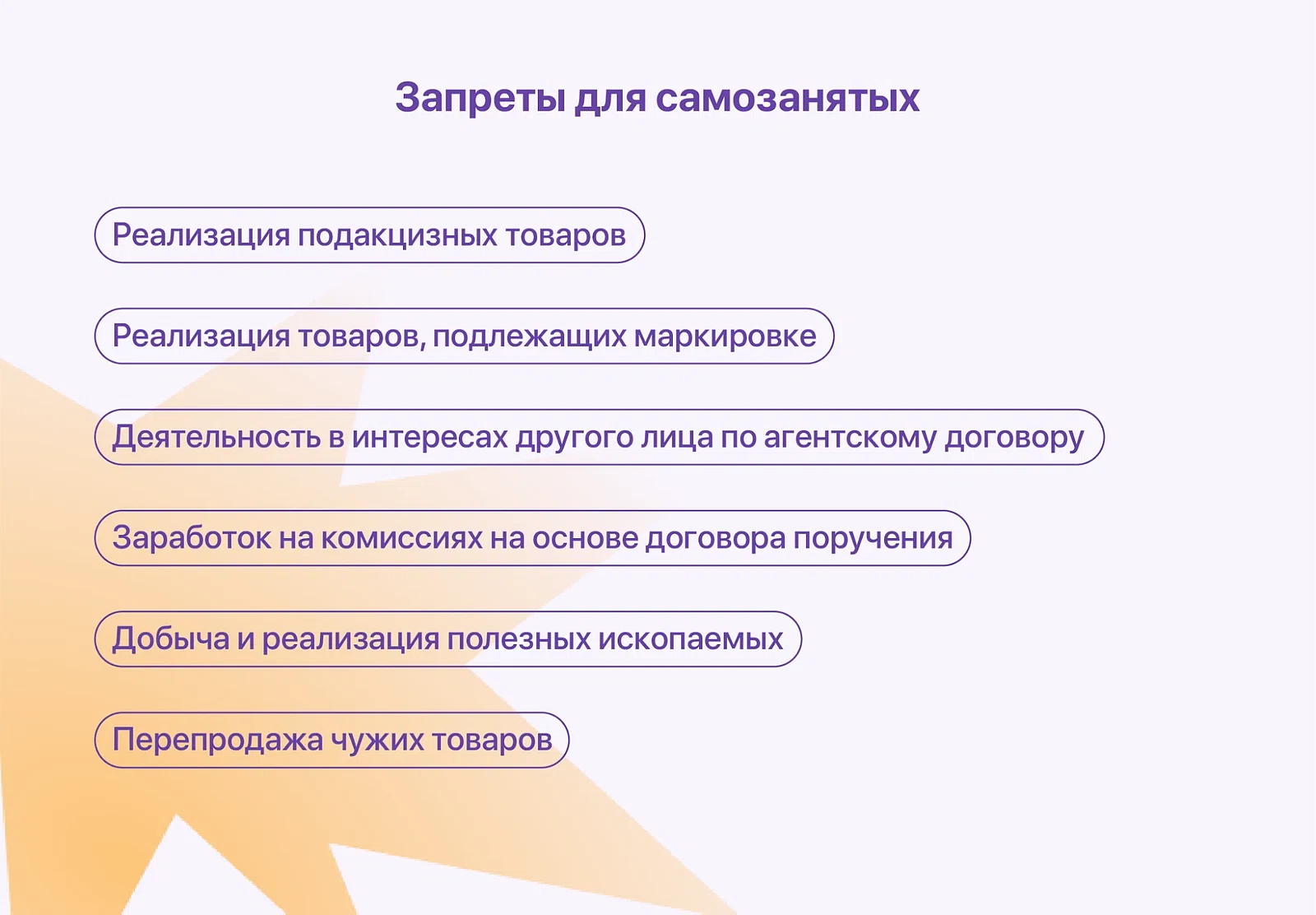

Например, самозанятый может продавать только товары собственного производства, а купить товар на рынке дешевле и продать самому дороже — нельзя. Также нельзя оказывать агентские услуги, например, в качестве туроператора. Такие же ограничения и для ИП на НПД. Подробнее о запретах и ограничениях по видам деятельности читайте ниже.

В каких случаях выгодно быть ИП на НПД

Совмещать ИП и самозанятость может быть удобно для бизнеса. Например, для бизнеса ИП это выгодно по таким причинам:

не нужно платить страховые взносы за себя;

размер налога может быть меньше, даже чем на спецрежиме;

нет необходимости покупать кассовый аппарат;

отсутствует налоговая отчетность, в том числе не нужно вести книгу учета доходов и расходов.

Статус ИП позволяет открыть расчетный счет и подключить эквайринг. Через расчетный счет в банке удобнее рассчитываться контрагентам: им не нужно ждать, пока выпишут чек, своевременно передадут этот чек, и только потом оплачивать. Клиентам и покупателям физлицам тоже удобнее платить на расчетный счет. Достаточно приложить банковскую карточку к терминалу, и оплата спишется и поступит на расчетный счет исполнителю.

Может ли предприниматель оформить самозанятость

Перечень лиц, имеющих право зарегистрировать бизнес в рамках самозанятости, указан в статье 5 Федерального закона от 27.11.2018 № 422-ФЗ. Перейти на спецрежим вправе граждане РФ, иностранные граждане из стран-участниц ЕАЭС и граждане Украины. При этом выбрать эту систему налогообложения вправе физлица без статуса, а также ИП, которые зарегистрировали самозанятость. Ликвидировать ИП для этого не обязательно.

Чтобы вести бизнес в рамках самозанятости, ИП обязан соблюдать пять условий:

пройти регистрацию самозанятости;

работать самостоятельно и не нанимать в штат работников по трудовому договору;

вести виды деятельности, с учетом запретов и ограничений по закону № 422-ФЗ;

соблюдать годовой лимит дохода в 2,4 млн руб.;

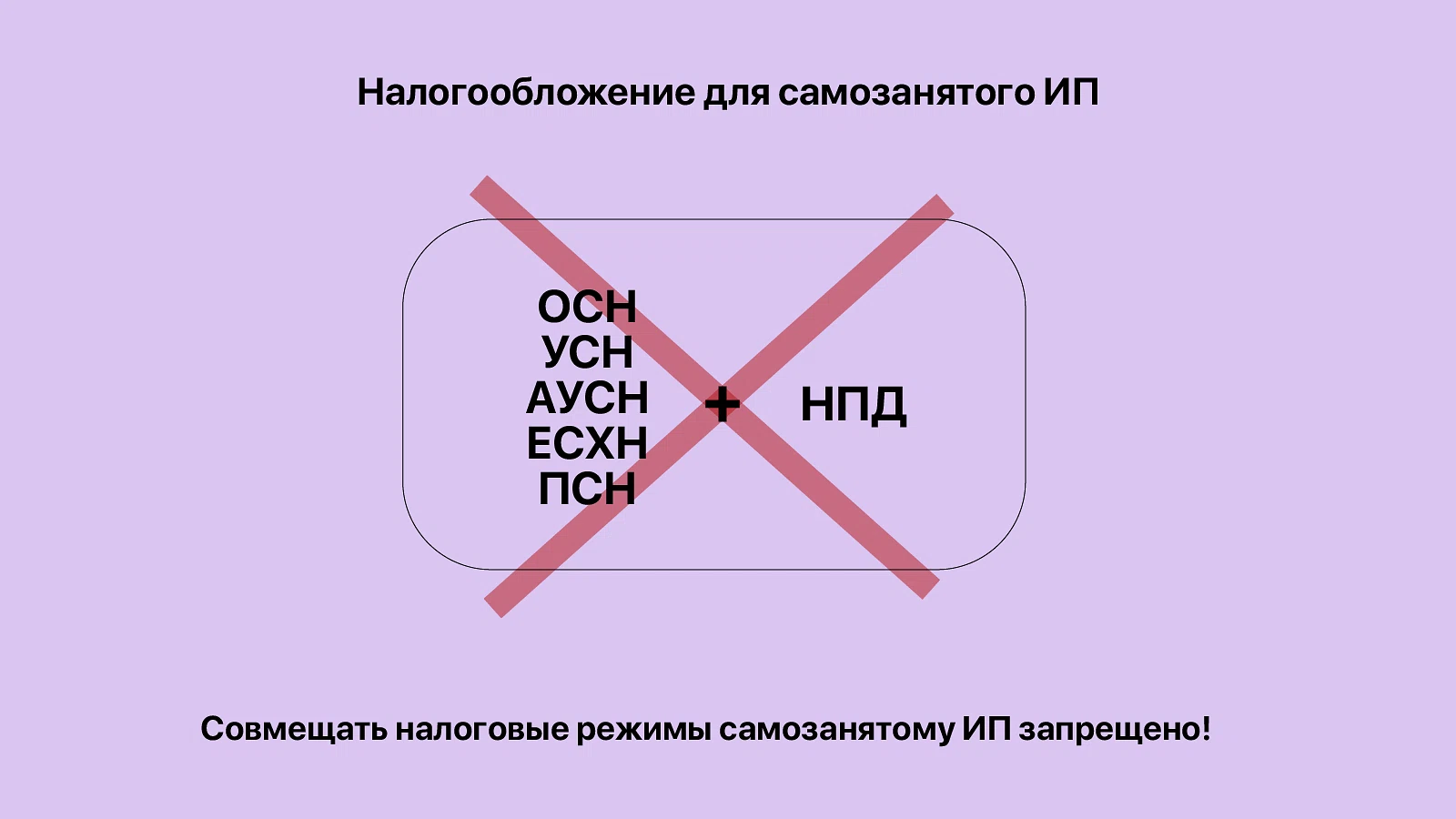

не совмещать самозанятость с другими налоговыми режимами.

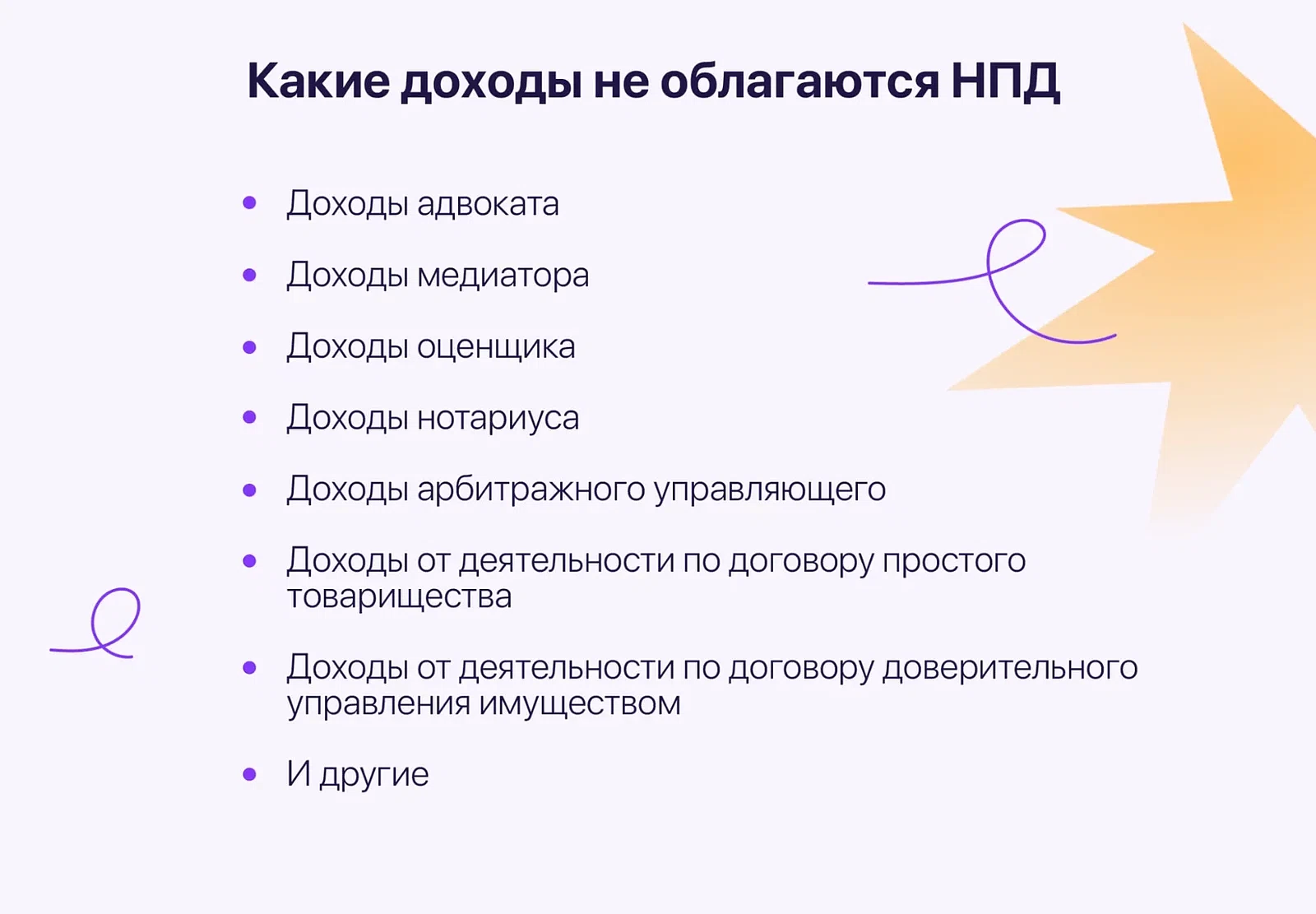

Какие виды деятельности запрещены по Федеральному закону № 422-ФЗ, в том числе в статусе ИП, перечислили в памятке. Также привели виды деятельности, доход от которых не облагается НПД. Значит, с него придется заплатить 13% НДФЛ, а не 6% или 4% НПД (ст. 4 и 6 Федерального закона от 27.11.2018 № 422-ФЗ).

Как ИП оформить самозанятость

Для перехода на налоговый режим НПД индивидуальному предпринимателю нужно выполнить шесть шагов:

оплатить страховые взносы и налоги;

сдать декларации и отчеты;

расторгнуть трудовые договоры с сотрудниками, при их наличии;

снять с учета онлайн-кассу;

оформить самозанятость;

отказаться от прежней системы налогообложения.

Оформить самозанятость можно в любое время через мобильное приложение, личный кабинет налогоплательщика или банк. Подробнее о процедуре регистрации писали в статье «Получаем статус самозанятого: пошаговая инструкция».

Ключевое условие для бизнеса ИП, который решил работать на самозанятости — это запрет на совмещение льготных систем налогообложения со спецрежимом самозанятости. Запрет на работу по НПД также у предпринимателей, которые уплачивают НДФЛ (подп. 7 п. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ). Поэтому при оформлении самозанятости дальнейшая работа возможна только на НПД.

Если ИП применяет УСН или ЕСХН, то в течение месяца после оформления самозанятости предприниматель обязан направить уведомление о прекращении деятельности на спецрежимах (п. 4 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ).

Форму уведомления о прекращении применения УСН нужно взять в приказе ФНС от 02.11.2012 № ММВ-7-3/829. Зарегистрироваться в качестве самозанятого можно в любой день. Ждать окончания налогового периода по УСН не нужно.

Уведомление о прекращении деятельности на ЕСХН направляют по форме № 26.1-7 из приказа ФНС от 28.01.2013 № ММВ-7-3/41.

Запрет на совмещение налоговых режимов коснулся и предпринимателей на патенте. Они также вправе оформить самозанятость, но только когда закончится действие патента. Или придется отказываться от деятельности на ПСН (письмо Минфина от 17.07.2020 № 03-11-11/62552).

Быть ИП по НПД, который ранее применял ОСНО, можно. Подавать уведомление об отказе от ОСНО предпринимателю не нужно. В Законе об НПД такой обязанности нет.

Совмещать налоговые режимы на самозанятости нельзя, даже если разграничить виды деятельности

Предприниматели часто ошибаются, когда считают, что в бизнесе можно совмещать разные режимы налогообложения. Например, если одни виды деятельности вести на налоговом режиме УСН, а другие — на НПД. То есть там, где нельзя применять НПД, применять другой налоговый режим для бизнеса. Так нельзя — в Законе четко обозначили запрет на применение НПД тем, кто применяет иные режимы налогообложения (подп. 7 п. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ).

Если выбираете какой-то один вариант бизнеса — на самозанятости или ИП, то читайте статью журнала Консоль «ИП или самозанятость: что выбрать».

Может ли самозанятый стать ИП

Любой гражданин вправе стать индивидуальным предпринимателем. Как правило, ИП регистрируют для того, чтобы вести бизнес, который разрешен только предпринимателям и юрлицам. Например, лицензируемые виды деятельности — оказание услуг по перевозке пассажиров и грузов, выполнение медицинского массажа и т. д.

Если самозанятый ИП нарушит условия спецрежима и утратит право на уплату НПД, то он обязан снять с учета самозанятость. А дальше в течение 20 календарных дней подать уведомление о переходе на УСН по форме КНД 1150094. Как заполнить и подать уведомление, чтобы перейти на УСН при утрате права на применение НПД, подробно расписали в статье журнала Консоль.

Как самозанятому стать ИП

Чтобы зарегистрировать статус ИП, прежде всего необходимо подать заявление о регистрации ИП в налоговую. Способов подачи несколько: через Госуслуги или сервис ФНС, а также на личном приеме в налоговой или МФЦ. Какие документы нужны, чтобы открыть ИП, и как подавать заявление, читайте в отдельной статье.

Будьте осторожны: мошенники научились получать доступ к персданным на Госуслугах еще быстрее. В итоге незаконно обрабатывают персональные данные ИП и других исполнителей. Как не допустить незаконную обработку персональных данных, читайте в статье.

На этом процесс регистрации заканчивается. Если ИП открывали для того, чтобы заниматься лицензируемыми видами деятельности, то после регистрации можно подать документы на получение необходимых лицензий. А также открыть расчетный счет. Потому что оплату работ и услуг ИП оплачивают на расчетный счет.

Какие налоги и страховые взносы платит самозанятый ИП

Какой налог платит ИП как самозанятый и платит ли самозанятый ИП страховые взносы — основные вопросы, с которыми нужно разобраться, если совмещать самозанятость и ИП.

Самозанятые ИП платят только НПД. Обязанности уплачивать страховые взносы по закону нет.

НПД

Ставка одинаковая как для самозанятых-физлиц, так и со статусом ИП. Она зависит от источника дохода: 4%, если доход получен от физлиц и 6%, если доход получен от ИП и компаний (ст. 10 Федерального закона от 27.11.2018 № 422-ФЗ).

Есть несколько способов уплаты:

через личный кабинет самозанятого в приложении,

через портал Госуслуг,

в мобильном приложении банка — по платежным реквизитам из квитанции или по QR-код из нее,

лично в любом банке, банкомате или платежном терминале.

Оплата через приложение происходит наиболее быстро и удобно. С каких доходов нужно платить НПД, как его рассчитывать и уплачивать, читайте в статье.

НДФЛ

Если гражданин применяет самозанятость, то его доходы освобождают от НДФЛ в рамках этого спецрежима. Потому платить НДФЛ не нужно.

Если привлекать к работе подрядчиков по договорам ГПХ, то придется уплатить НДФЛ и страховые взносы за них. Потому что такой исполнитель становится налоговым агентом для подрядчиков (п. 8, 10 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ).

НДС

На самозанятости не платят НДС в общем случае. Исключение — уплата НДС при ввозе товаров в РФ (п. 9 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ).

Подробнее об особенностях уплаты НДС читайте в статье «Самозанятые и НДС: какие ставки и когда платить».

Страховые взносы

На самозанятости платить страховые взносы не нужно, даже со статусом ИП. Исполнители освобождены от этой обязанности.

ИП без самозанятости платят фиксированные взносы

Все ИП, кроме предпринимателей на НПД и АУСН, уплачивают за себя фиксированные взносы на обязательное пенсионное страхование и обязательное медицинское страхование. Вносить их нужно даже тогда, когда ИП фактически не ведет деятельность, или бизнес не приносит доход.

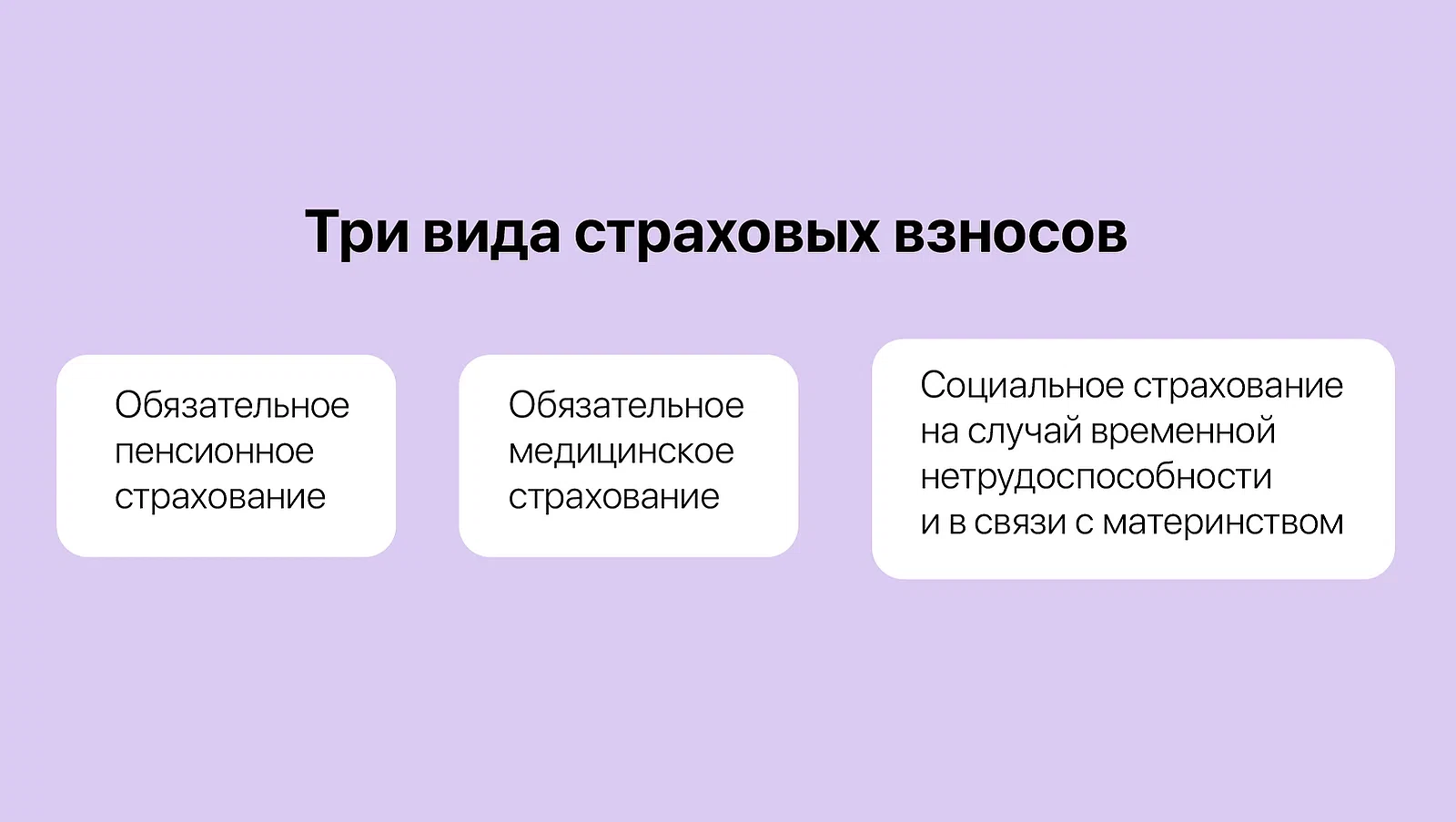

Всего существует три вида страховых взносов: на обязательное пенсионное страхование, обязательное медицинское страхование, и на социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Так вот, взносы на медстрахование уже включены в НПД: 37% уходит на обязательное медицинское страхование, а 63% — в бюджет региона, где открыта самозанятость. Дополнительные взносы платить не нужно.

На пенсионное страхование делать взносы с дохода не нужно. Поэтому получать пенсию смогут только те, кто делал это добровольно в течение налогового года (ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ). Если не платить эти добровольные взносы, то можно рассчитывать только на минимальную социальную пенсию. Выплачивать такую пенсию начинают на пять лет позже страховой: в 65 лет для женщин и 70 лет для мужчин.

Как добровольно платить пенсионные взносы

Чтобы накопить страховой стаж и пенсионные баллы, можно заключить договор на добровольное страхование с СФР.

Способов подачи заявления четыре: в личном кабинете СФР, через приложение «Мой налог», лично в местном отделении СФР и почтовым отправлением. Оптимальный способ платить пенсионные взносы — это через приложение.

Чтобы получать больничные и детские пособия, можно уплачивать взносы на социальное страхование. Для этого заключают договор с Социальным фондом и делают взносы на соцстрахование, но только если помимо самозанятости иметь и статус ИП (письмо ФСС от 28.02.2020 № 02-09-11/04.06.4346).

Как платить взносы по ВНиМ

ИП-плательщики НПД могут вступить в добровольные отношения по социальному страхованию, чтобы получать больничные или декретные выплаты. Чтобы заключить договор по добровольному соцстрахованию необходимо подать в территориальное отделение Социального фонда:

заявление;

копию паспорта (лицевую сторону и прописку);

копию ИНН, ОГРНИП и листа записи ЕГРИП.

Больничный оплачивает СФР. Размер платежа зависит от минимального размера оплаты труда (МРОТ) по формуле: МРОТ × 2,9% (тариф страховых взносов) × 12 месяцев.

Если сделать взнос в этом налоговом году, больничные листы начнут оплачивать только в 2025 году. Месяц постановки на учет значения не имеет. СФР расторгнет соглашения, если не внести всю сумму, и вернет средства.

Размер пособия по временной нетрудоспособности зависит от количества лет уплаты взносов и больничных дней. На взнос влияет и районный коэффициент.

Все подробности о случаях и порядке уплаты страховых взносов читайте в статье «Страховые взносы: какие и как платить».