Исполнитель теряет право использовать НПД, когда нарушает условия спецрежима. Если ИП на НПД теряет статус, то его могут перевести на общий режим, а еще доначислить налоги и взносы. Рассказываем, какие еще режимы существуют, как перейти с НПД на УСН, что писать в уведомлении и как не оказаться на общем режиме налогообложения.

Оглавление

Когда теряют право применять НПД

Чтобы быть плательщиком НПД, нужно заниматься разрешенной деятельностью и зарабатывать не более 2,4 миллиона рублей в течение года.

Исполнитель теряет право применять этот специальный режим, если:

продает подакцизные товары, например, алкоголь, и товары, которые обязательно маркировать по закону, например, молочную продукцию или лекарства;

перепродает чужие товары;

действует в роли агента другой компании или ИП;

доставляет чужие товары и принимаете за них оплату — этим можно заниматься, только если вы проводите платежи не через свою кассу, а через онлайн-кассу продавца;

нанимает работников по трудовым договорам.

На какие налоговые режимы можно заменить НПД

Оптимальный вариант — перейти на УСН Доходы или Доходы минус расходы, зависит от вашего бизнеса и от того, тратите ли вы деньги на ведение текущей деятельности, например на расчеты с поставщиками.

Помимо этого, можно рассмотреть патент — подходит не для всех видов бизнеса. Перечень разрешенных вариантов зависит от региона, ищите его на сайте региональной налоговой.

Патент нужно продлевать ежегодно, а налог — это стоимость патента. Другие налоги платить не придется. Есть ограничение по годовому доходу — не больше 60 млн рублей.

Ставки

УСН Доходы | 6% |

|---|---|

УСН Доходы минус расходы | 15% минус расходы, в некоторых регионах может быть ниже |

Патент | 6% |

Почему невыгодно оставаться на общей системе налогообложения

Высокая налоговая нагрузка

На ОСН предприниматель платит сразу несколько налогов: НДС, налог на прибыль, НДФЛ и дополнительные взносыСложная бухгалтерия и отчетность

На ОСН нужно вести полноценный бухгалтерский учет, сдавать отчетность по каждому налогу, правильно учитывать НДС, работать с большими объемами документов. Это требует времени или расходов на бухгалтераПовышенное внимание налоговой

Проверки, требования по документам и деталям операций на этой системе налогообложения чаще и жестчеНеобходимость начисления и уплаты НДС

Это может отпугивать клиентов-физлиц, которые не уменьшают налоговую базу за счет НДС, а также усложняет расчеты

Что делать, если вы утратили право применять НПД

В зависимости от того, хотите ли вы продолжать деятельность или нет, есть три основных варианта.

Вариант 1. Вы не хотите продолжать деятельность ни в каком статусе

В таком случае вам нужно просто сняться с учета в качестве самозанятого и уведомить об этом банк, если вы регистрировали НПД через него. При этом неважно, снимаетесь вы с учета в конце или в середине года — самозанятые в любом случае не должны подавать декларации и отчитываться по итогам года.

Чтобы сняться с учета:

Откройте приложение «Мой налог».

Перейдите в раздел «Прочее».

Откройте вкладку «Профиль».

Пролистайте страницу вниз и нажмите на кнопку «Сняться с учета НПД».

Следуйте инструкциям в приложении.

После этого напишите в банк, если вы регистрировались в качестве самозанятого через него — например, можно сообщить о снятии с учета в чате банковского приложения.

Вариант 2. Вы хотите продолжать деятельность, и у вас есть ИП

В этом случае вам нужно изменить налоговый режим — с НПД на УСН. Чтобы сделать это:

Снимитесь с учета в качестве самозанятого в порядке, который мы описали в варианте 1.

В течение 20 календарных дней с даты снятия с учета подайте в налоговую уведомление о переходе на УСН по форме КНД 1150094 — как заполнять форму, мы подробно расскажем ниже.

Вариант 3. Вы хотите продолжать деятельность, но у вас пока нет ИП

В таком случае после снятия с учета в качестве самозанятого зарегистрируйте ИП и при регистрации вместе с заявлением подайте уведомление по форме КНД 1150094.

Как зарегистрировать ИП, мы уже рассказывали в блоге.

Как заполнить уведомление о переходе с НПД на УСН

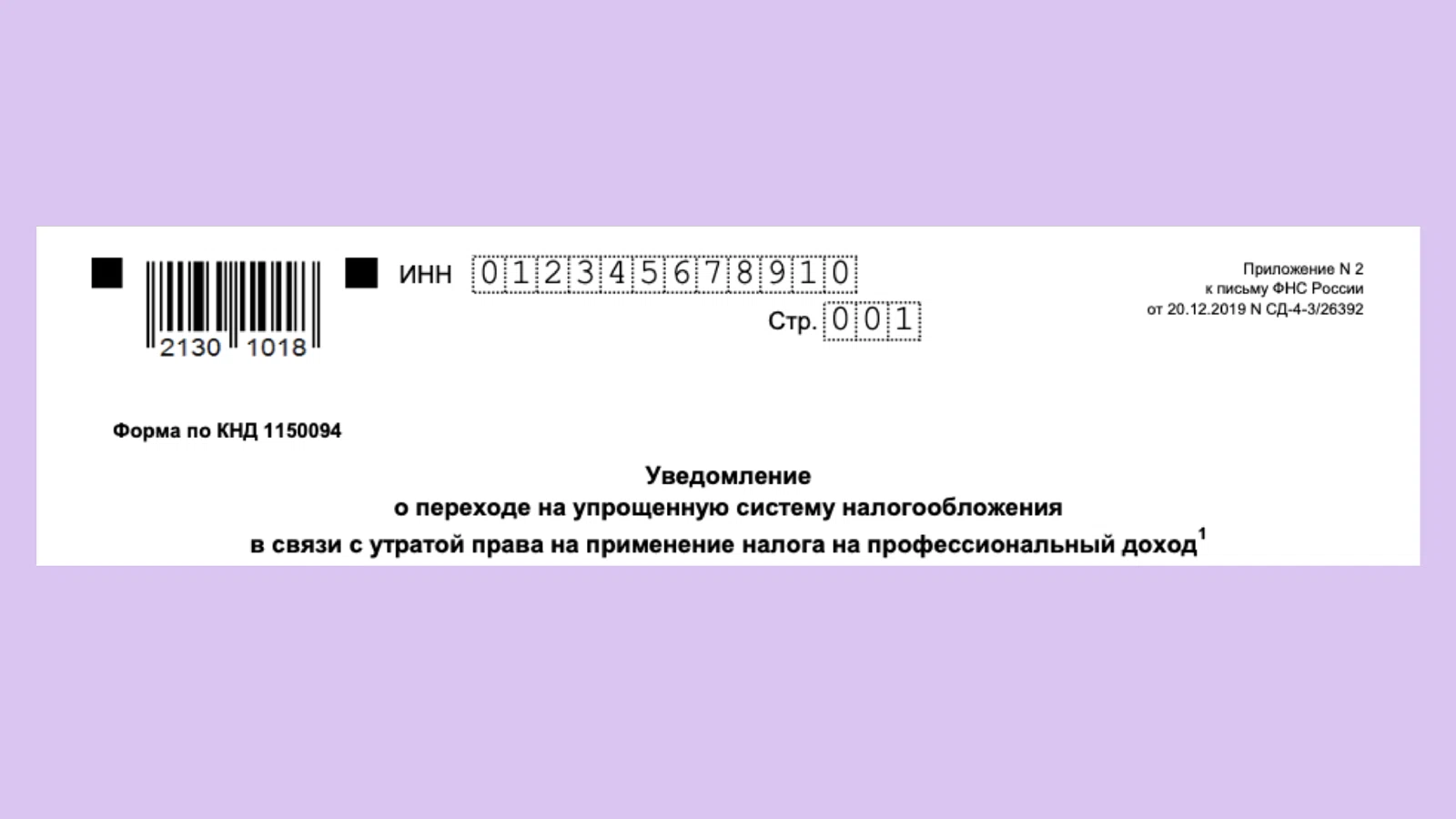

Шаг 1. Скачайте форму уведомления.

Форма уведомления о переходе с НПД на УСН

Шаг 2. Заполните ИНН и укажите порядковый номер страницы в формате 00Х, где Х — номер.

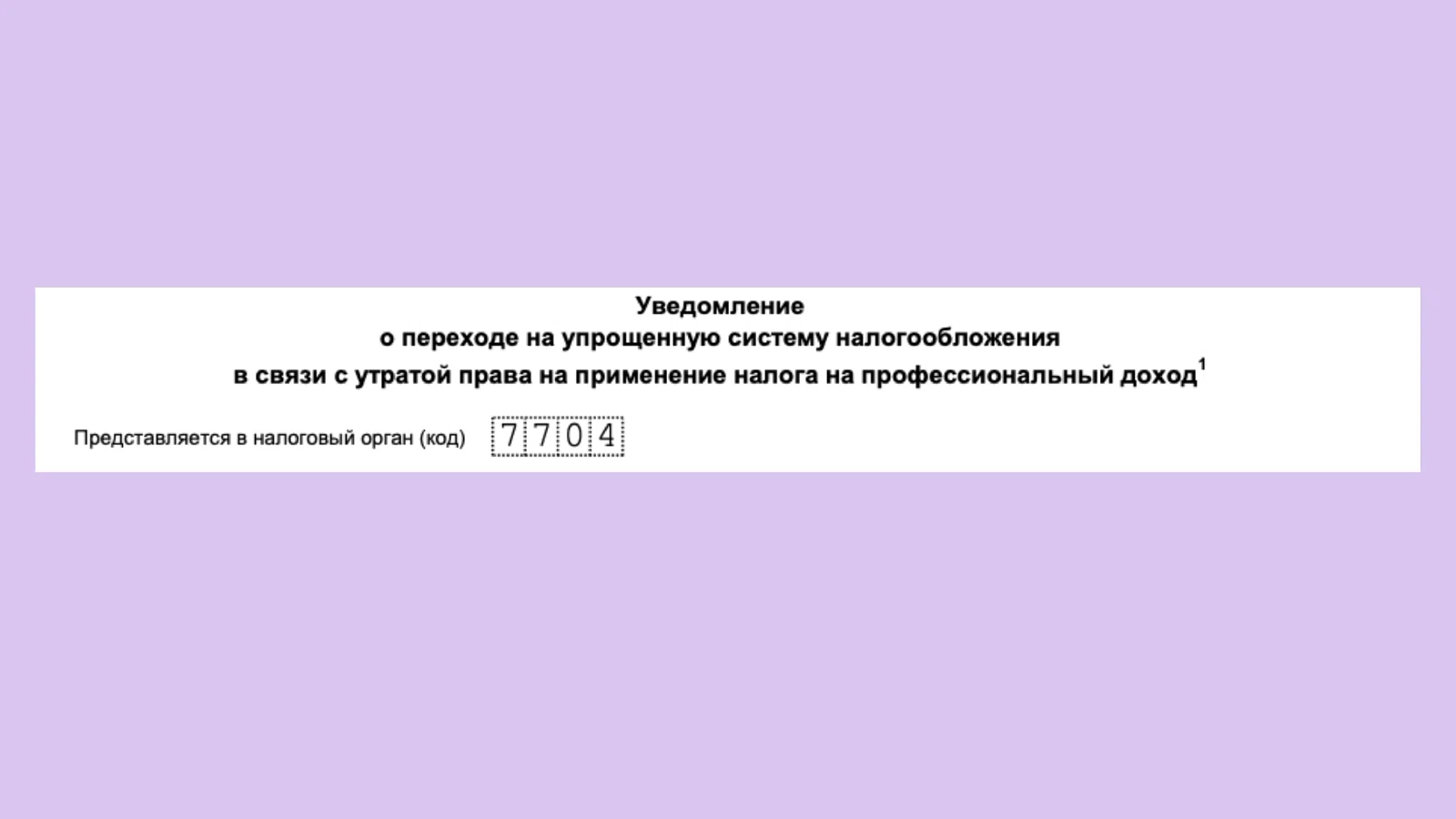

Шаг 3. Укажите код налогового органа, в который вы подаете заявление.

Подавать заявление нужно в налоговую, к которой относится ваш адрес регистрации по месту жительства.

Как найти правильный налоговый орган

Перейдите по ссылке.

Выберите тип налогоплательщика «Физическое лицо / индивидуальный предприниматель».

Введите адрес регистрации в поле «Адрес».

Выберите из выпадающего списка субъект федерации, в котором вы зарегистрированы.

На сайте вы увидите адрес и код налогового органа, код состоит из четырех цифр. Его и нужно вписать в уведомление.

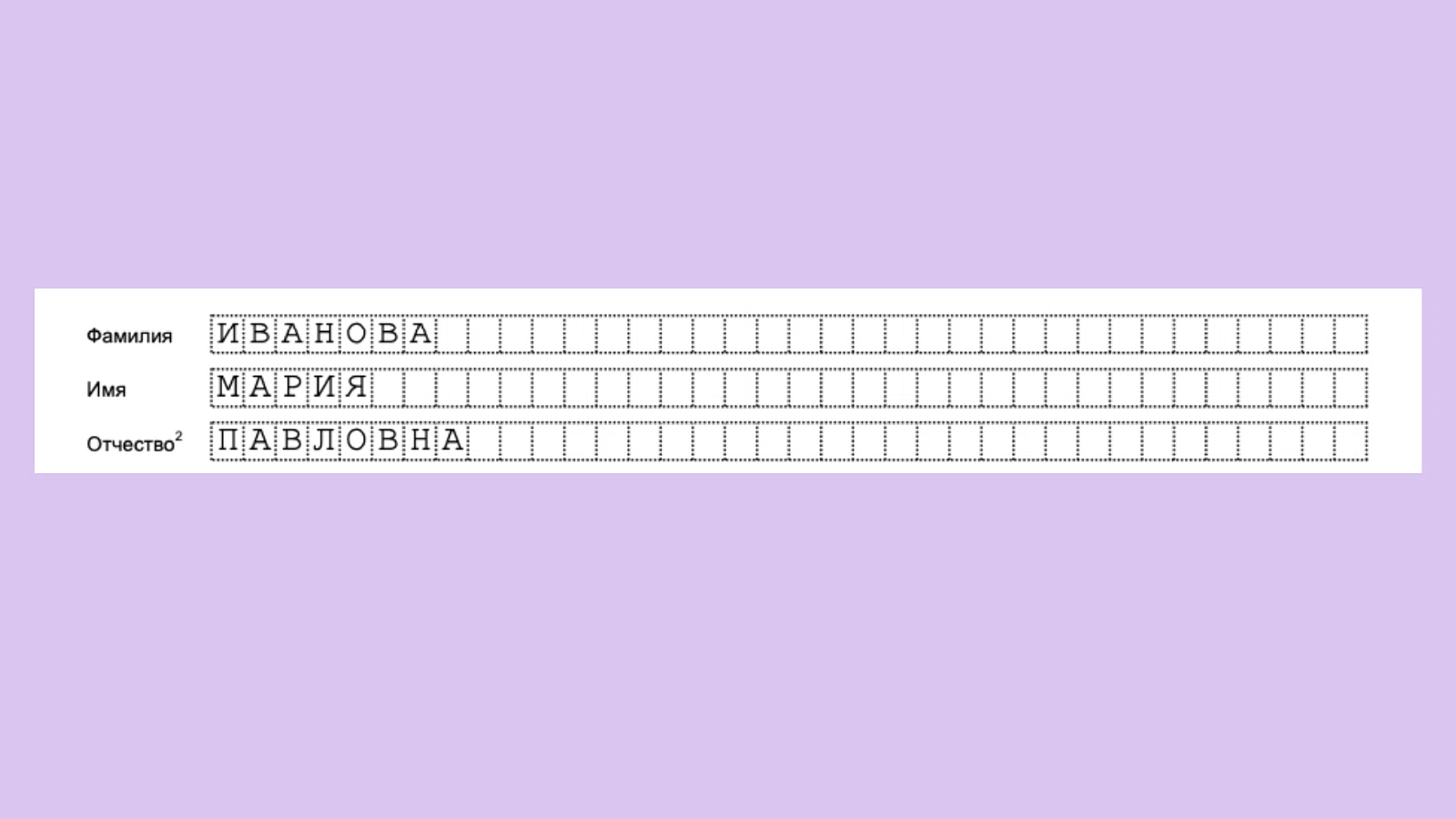

Шаг 4. Заполните ФИО.

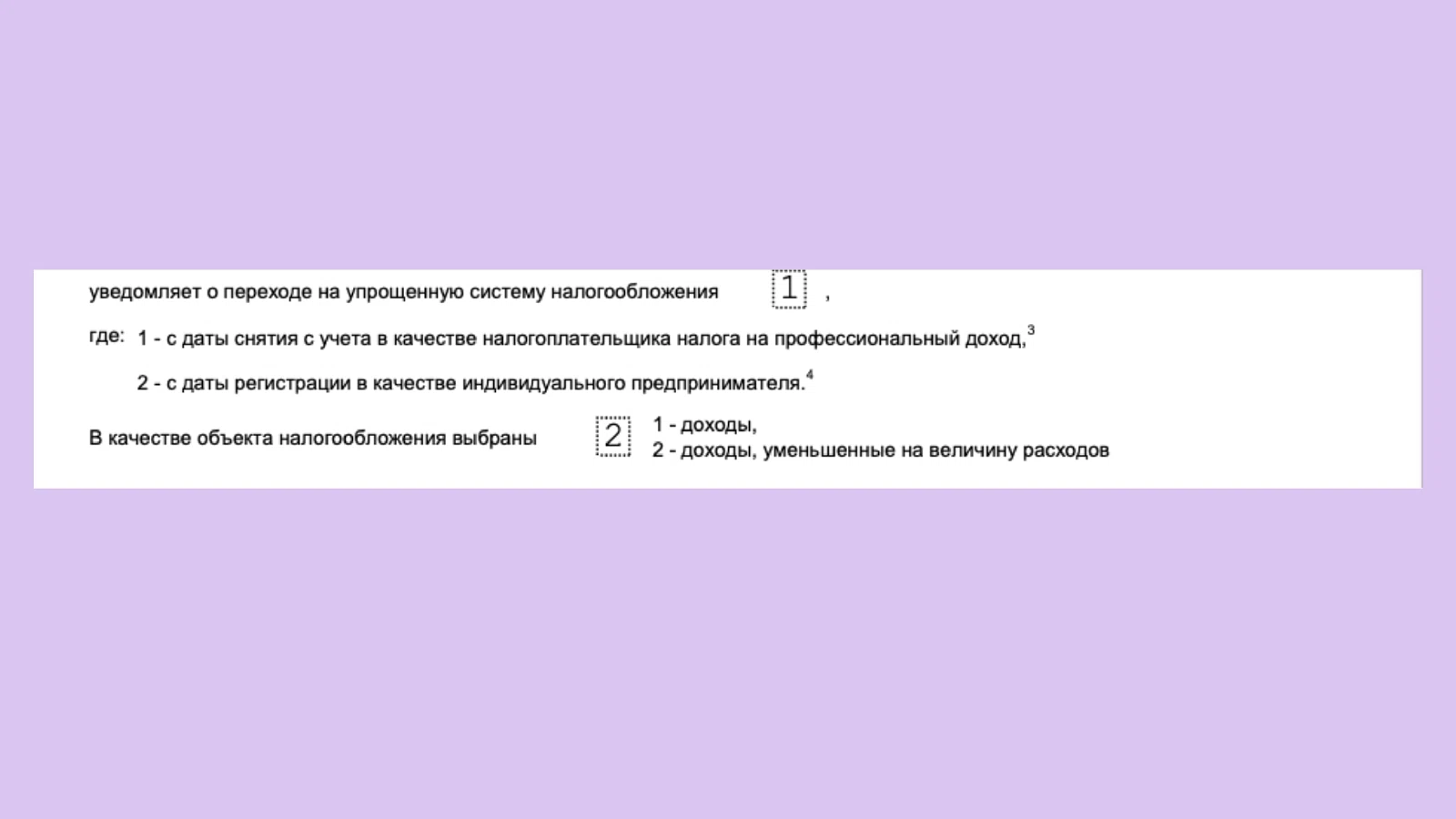

Шаг 5. Заполните условия перехода на УСН.

Если у вас уже есть ИП, поставьте в графе «Уведомляет о переходе на упрощенную систему налогообложения» цифру 1 — так мы сделали в образце. Если вы собираетесь регистрировать ИП, поставьте в этой графе цифру 2.

Выберите вид УСН — «доходы» (цифра 1) или «доходы, уменьшенные на величину расходов» (цифра 2). Они отличаются сложностью в учете и максимальной налоговой ставкой.

На режиме «Доходы», как правило, удобнее работать тем, у кого расходы составляют незначительную часть бюджета, например, у ИП, которые дают юридические консультации. Максимальная ставка — 6%.

На режиме «Доходы, уменьшенные на величину расходов» удобнее работать ИП с большим количеством трат, например, общепиту или магазинам. Максимальная ставка — 15%, но на практике она зачастую оказывается даже ниже, чем на режиме «Доходы». Льготные условия по ставкам предоставляют регионы, например, в Тюменской области ставка составляет 5%.

Проверить свою ставку по региону можно на сайте ФНС.

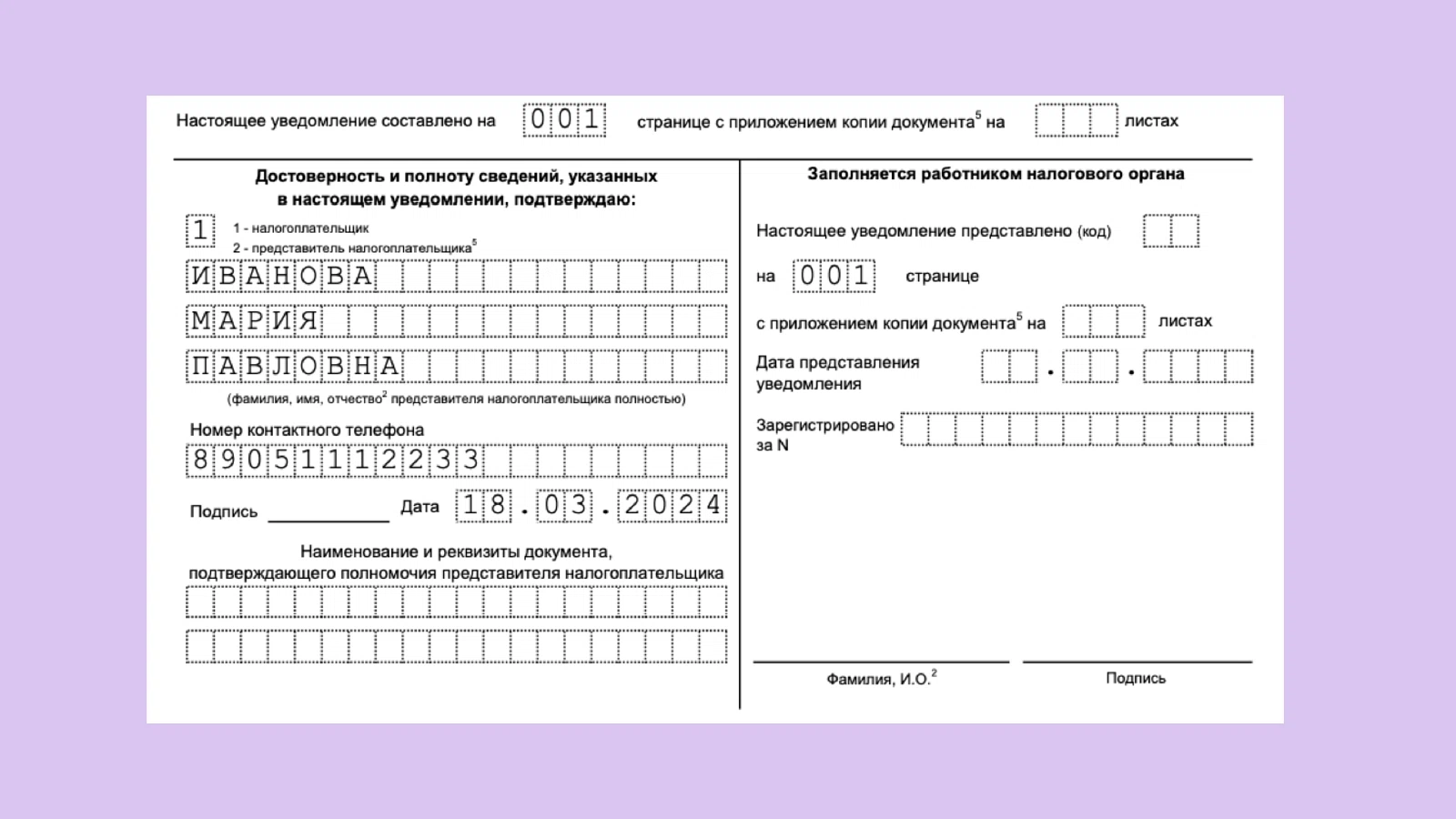

Шаг 6. Заполните контактные данные — свои ФИО или ФИО представителя, номер телефона, по которому с вами можно связаться, номер и дату доверенности, если документ подает представитель, и дату подачи.

Как подать уведомление о переходе с НПД на УСН

Выбирайте удобный вам способ:

Лично или через представителя в отделение налоговой по месту регистрации.

Заказным письмом по почте — лучше направлять с уведомлением, чтобы вы могли отследить движение письма.

Через личный кабинет налогоплательщика на сайте ФНС, если у вас есть электронная подпись.

Налоговая обработает ваше уведомление, и если все заполнено корректно, вас переведут на УСН с даты снятия с учета в качестве плательщика налога на профессиональный доход.