Чек — обязательный документ, который исполнитель передает заказчику после того как выполнил задание и получил оплату. В первую очередь документ важен для налогового учета компании. А еще чек — первичный бухгалтерский документ и его надо правильно оформить.

В статье рассмотрим нюансы бухучета и разберемся, как загрузить чек самозанятого в «1С». Также ответим на вопросы о том, как самозанятому выдать чек юридическому лицу.

Оглавление

Когда нужен чек от самозанятого

Вопросов о том, должен ли самозанятый предоставлять чек заказчику и когда это делать, не должно возникать. Ведь если компания сотрудничает с самозанятым, то обязана вести соответствующий документооборот, одна из обязательных бумаг — чек от исполнителя.

Чек нужен компании для отчетности перед налоговой. С его помощью заказчик показывает, что официально взаимодействует с самозанятым исполнителем и не уклоняется от уплаты налогов.

Выдача чеков самозанятыми должна контролироваться компанией. Если организация не получит отчетный документ, то рискует финансовыми потерями. Во время проверки налоговая может посчитать, что компания уклоняется от оформления трудового договора и переквалифицировать отношения между сторонами из гражданско-правовых в трудовые. Тогда заказчику придется выплачивать НДФЛ и страховые взносы за исполнителя, штрафы и пени.

На практике часто возникает вопрос о том, должен ли самозанятый выдавать чек физическому лицу. Ответ однозначный — да. Чек — обязательный отчетный документ как в случае сотрудничества с компаниями, так и в случае взаимодействия с обычными физлицами.

Чек от самозанятого не нужен только в одном случае: если компания перечислила деньги исполнителю, но он не успел передать отчетный документ, потому что умер. Подробнее об этом читайте в статье «ЧП в компании: сравниваем ответственность перед самозанятым и работником по ТК».

Как получить чек

Закон обязывает самозанятого передать компании чек (ст. 14 ФЗ от 27 ноября 2018 г. № 422). Но недобросовестные исполнители могут пренебрегать этим требованием.

Если вы не получили чек от исполнителя, то напомните ему о возможных штрафах:

если исполнитель совершил нарушение впервые, то размер штрафа — 20% от платежа;

если исполнитель совершил повторное нарушение в течение полугода, то размер штрафа — 100% от полученной суммы (ст. 129.13 НК).

В случае, когда напоминание о штрафах не подействовало, можно отправить жалобу в налоговую. Главное — не ждать проверок и санкций от контролирующего органа.

Если самозанятый так и не передал чек, то вознаграждение, которое ему выплатили, следует оформить как расчет с физлицом. А это значит, что компании придется заплатить недоимку по страховым взносам, НДФЛ и пени за каждый день просрочки, а также предоставить уточненную отчетность в налоговую и страховые фонды.

Как самозанятым предоставлять чеки: информация для юрлиц

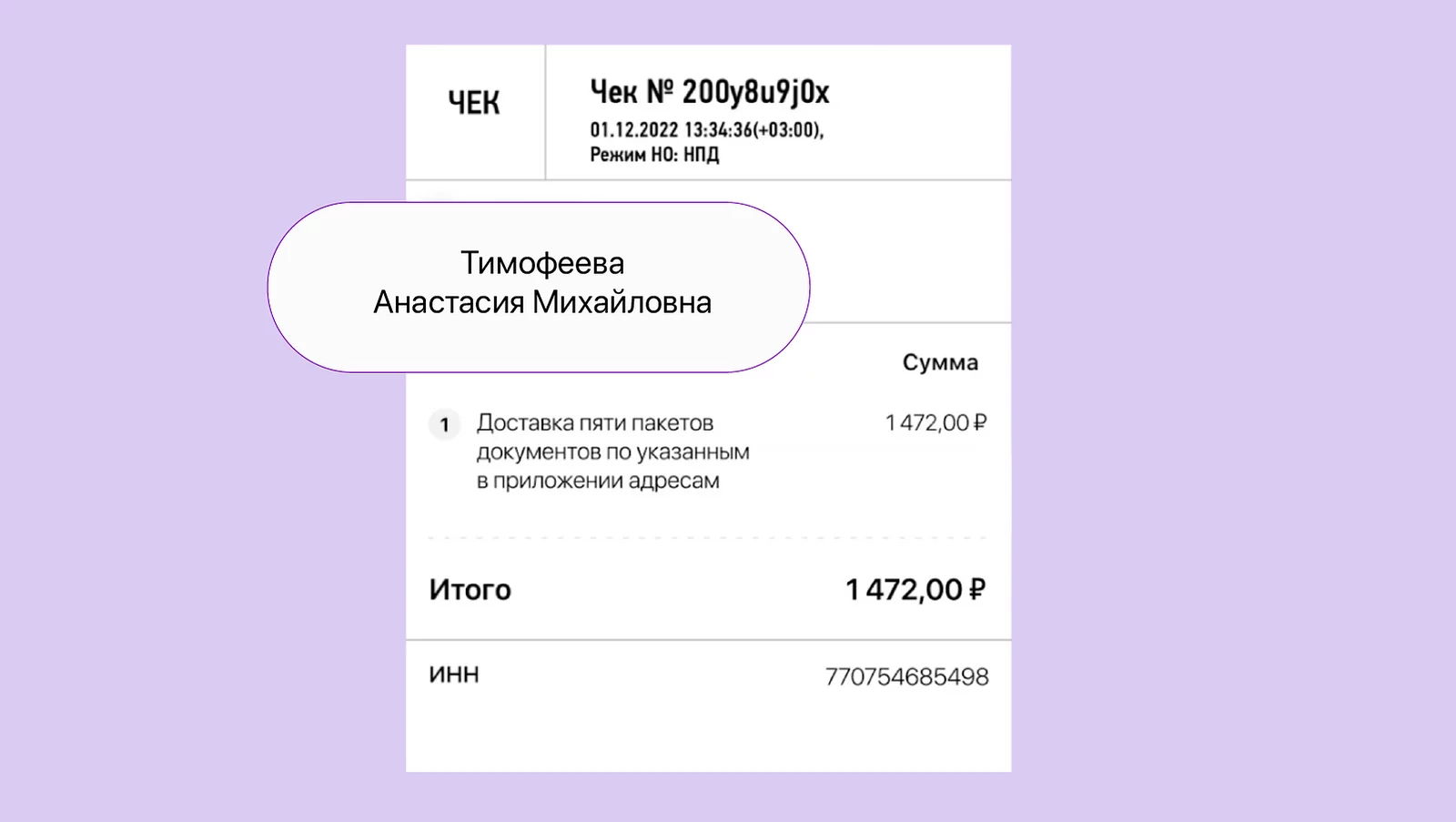

Самозанятый предоставляет чек об оплате, чтобы зафиксировать свой доход, который облагается налогом на профессиональный доход. Сформировать чек можно на сайте или в приложении «Мой налог».

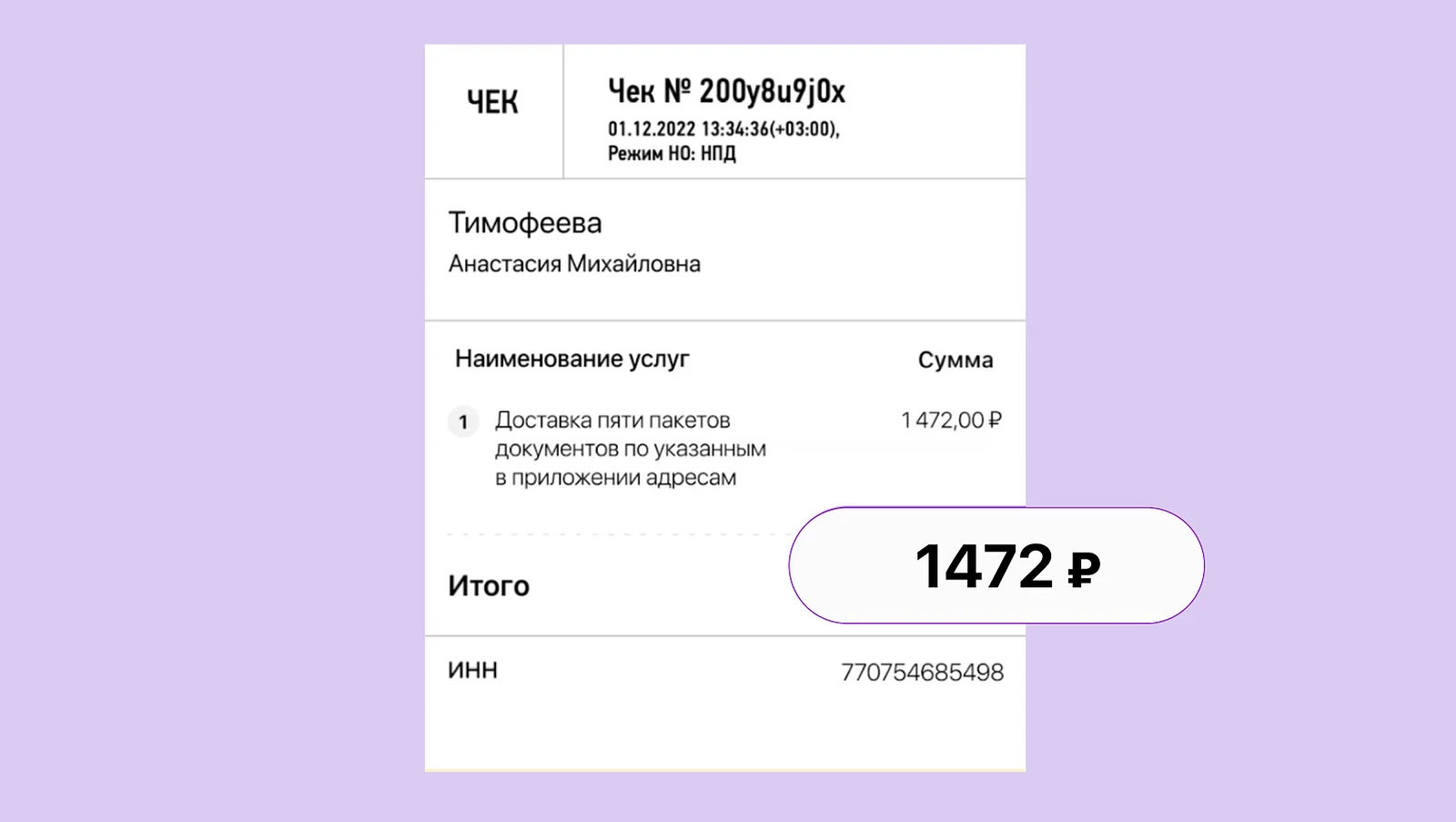

Образец чека от самозанятого для юридического лица

Срок предоставления чека устанавливает ст. 14 ФЗ от 27 ноября 2018 г. № 422. Так, чек надо сформировать и передать заказчику в момент расчета наличными деньгами или с использованием электронных средств платежа. Чек при безналичной оплате надо сформировать и передать не позднее 9-го числа месяца, следующего за налоговым периодом, в котором произошел расчет.

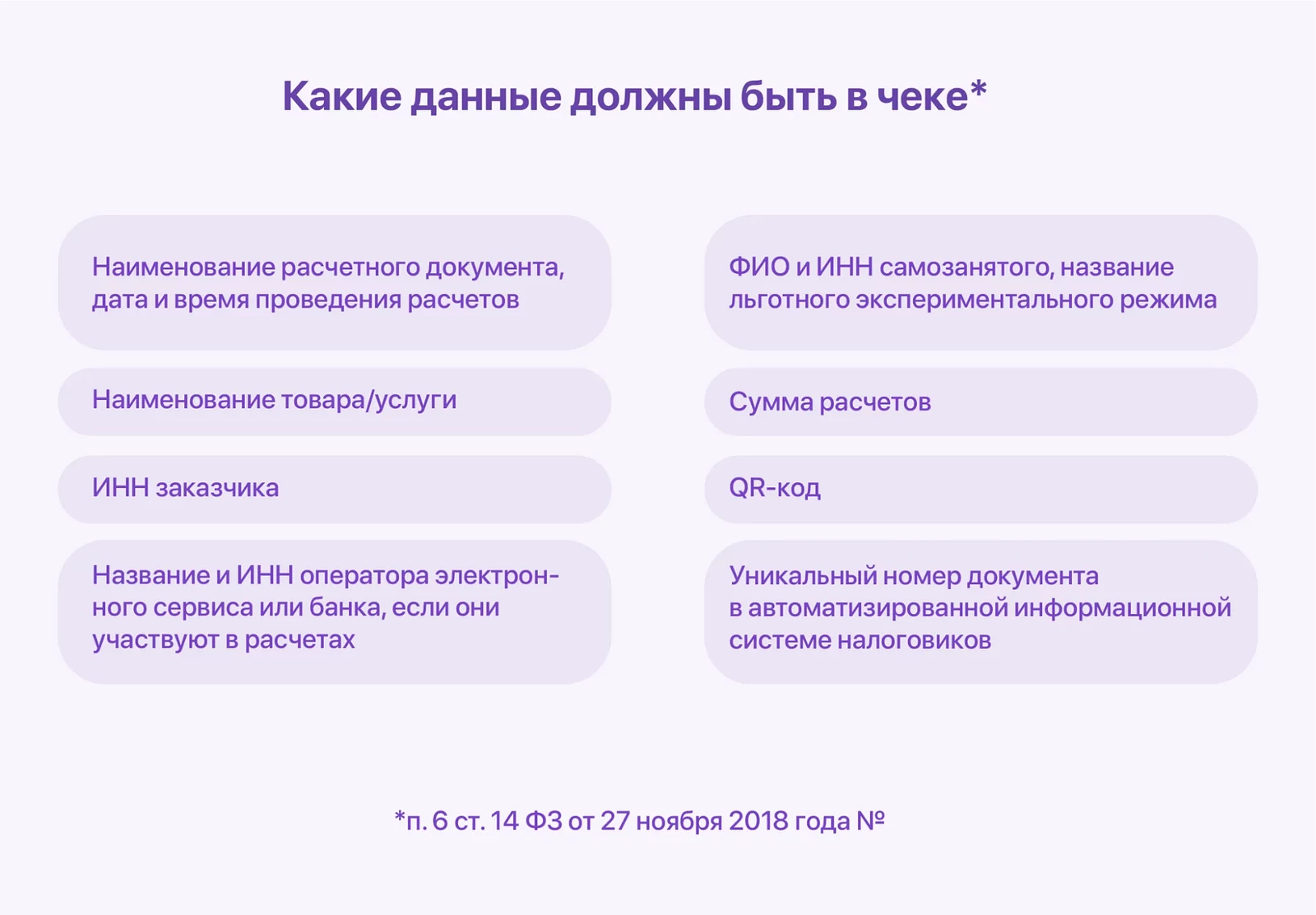

Важно, чтобы самозанятый внимательно заполнял данные в чеке.

Как проверить чек перед учетом

В первую очередь надо удостовериться, что чек настоящий. Для этого отсканируйте QR-код на документе. Если чек подлинный, такой же документ откроется на сайте lknpd.nalog.ru. Если страница не откроется или появится ошибка, чек недействителен.

Если чек подлинный, то нужно проверить правильность данных в отчетном документе. Большинство полей в чеке формируются автоматически, но есть пункты, которые исполнитель заполняет самостоятельно. Их следует проверять с особой внимательностью.

ИНН компании. Если ИНН указан неправильно, то компании придется доказывать, что самозанятый оказывал услуги именно ей.

Сумма чека. Надо писать сумму вознаграждения без вычета НПД. Если в чеке сумма выплаты будет меньше, чем в декларации о расходах компании, у налоговой появятся вопросы и она может доначислить налог на разницу.

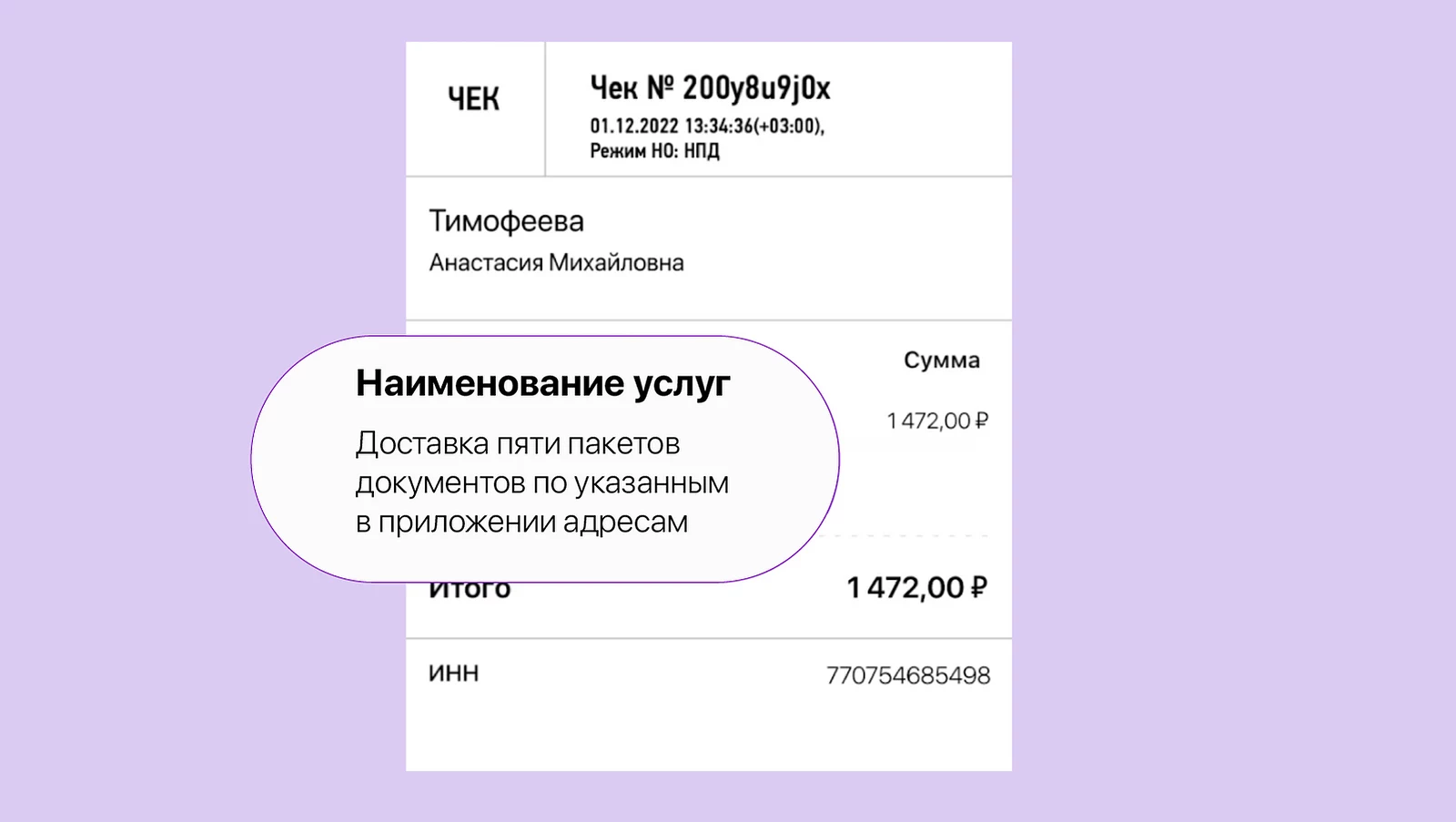

Наименование товара и услуги. Важно, чтобы был указан не процесс, а конкретный результат деятельности. Нельзя использовать терминологию Трудового кодекса, например, слова «работа», «оклад», «график», «премия».

Советуем проверять чек дважды.

Сразу после получения. Исполнителя можно тут же попросить аннулировать некорректный чек и сформировать новый.

Перед закрытием отчетного периода и передачей отчетности в налоговую.

Если самозанятый все-таки допустил ошибку, попросите его аннулировать неправильный чек и сформировать новый.

Что грозит компании за ошибку в чеке или его отсутствие

Рассмотрим негативные последствия, которые могут наступить для компании, если самозанятый оформит чек с ошибками или вообще не передаст его.

ФНС откажется признавать расходы. А это значит, что при расчете налоговой базы компания не сможет учесть в расходах вознаграждение, которое выплатила самозанятому. Это важно юрлицам и индивидуальным предпринимателям на общей системе налогообложения, упрощенной системе «Доходы минус расходы» и едином сельскохозяйственном налоге. В итоге размер налога будет больше.

Компанию ждут штрафы за занижение базы налогообложения. Удерживается 20% от налоговой недоимки. Если ФНС докажет умышленное занижение, то штраф увеличится до 40% от недоимки (ст. 122 НК).

ФНС переквалифицирует отношения с самозанятым в трудовые. Тогда компании придется выплачивать НДФЛ и страховые взносы за исполнителя за весь период сотрудничества. А трудовая инспекция выпишет штраф — до 100 000 ₽ (ст. 5.27 КоАП).

Заказчику грозят штрафы за грубое нарушение правил бухучета. За однократное нарушение размер штрафа — 10 000 ₽, за повторное — 30 000 ₽ (ст. 120 НК).

Если самозанятый неверно отразил в чеке доход за минусом своих накладных расходов или суммы НПД, то вы должны исключить разницу из состава расходов — из-за отсутствия документального подтверждения затрат (п. 1 ст. 252 НК). Возникшую из-за ошибки переплату нужно отнести на финансирование за счет чистой прибыли, оставшейся после уплаты налогов.

Как принять к учету чек от самозанятого

В этом разделе мы разберемся, как провести чек от самозанятого в «1С». Если у ваших сотрудников возникают вопросы о том, как пробить чек в приложении и

чек от самозанятого как принять к учету, то предложите им изучить эту информацию.

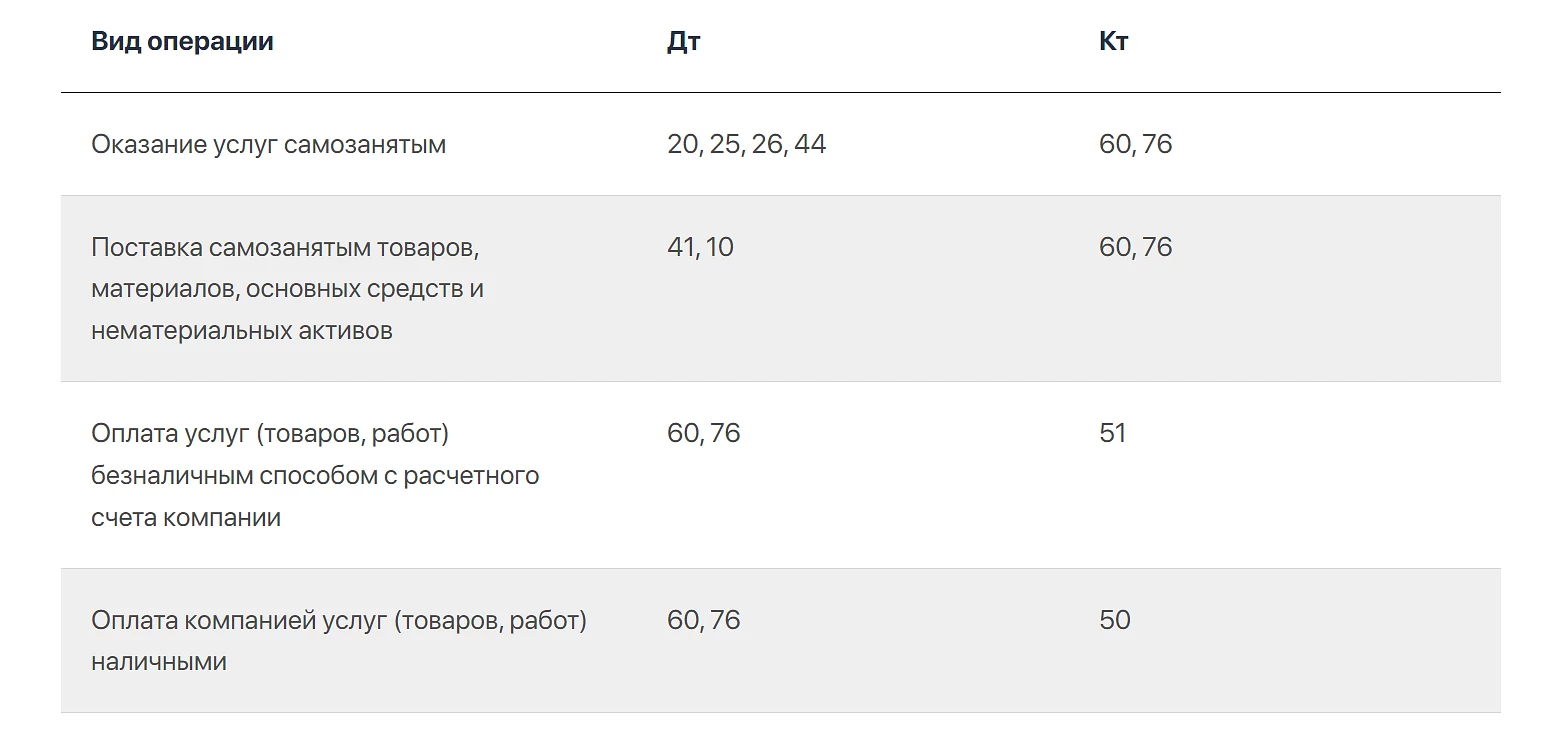

Режим самозанятости не вносит каких-либо новшеств в отражение операций в бухгалтерском учете. Формируемая корреспонденция счетов аналогична сотрудничеству с предпринимателями-неплательщиками НДС. Самозанятых нужно учитывать на субсчетах активно-пассивных счетов 60 и 76 в качестве поставщиков либо прочих дебиторов и кредиторов. Определяющие критерии для разграничения — не статус гражданина, а вид затрат для вас как юрлица.

Бухгалтерские проводки по операциям с плательщиками НПД выглядят так.

В состав оборотных или необоротных активов в бухгалтерском учете можно включить только продукцию собственного производства самозанятого, поскольку закон запрещает ему перепродажу.

Провести чек от самозанятого несложно, но часто бухгалтеры допускают такую ошибку: отражают операции с самозанятыми в документах для расчетов со штатным персоналом, например, в платежных ведомостях. Или собирают всех плательщиков НПД на отдельном субсчете. Это упрощает работу бухгалтерии, но и привлекает внимание налоговых органов. Подобное отражение в сгруппированных учетных регистрах может вызвать подозрение в трудовом характере отношений. Особенно если самозанятых больше, чем штатных сотрудников.

Чеки — это первичные документы, компаниям их нужно хранить 5 лет в электронном или бумажном виде.

Как упростить работу с чеками

Если на учет чеков от самозанятых уходит слишком много времени и трудовых ресурсов, то можно воспользоваться системой автоматизации. В таком случае не придется разбираться, как самозанятому выставить чек юрлицу, что писать в чеке самозанятому репетитору, инженеру или другому специалисту.

Консоль.Про уже три года помогает компаниям наладить безопасное сотрудничество с самозанятыми. В том числе мы можем оказать услугу по автоматизации работы с чеками. Поговорим об этом подробнее.

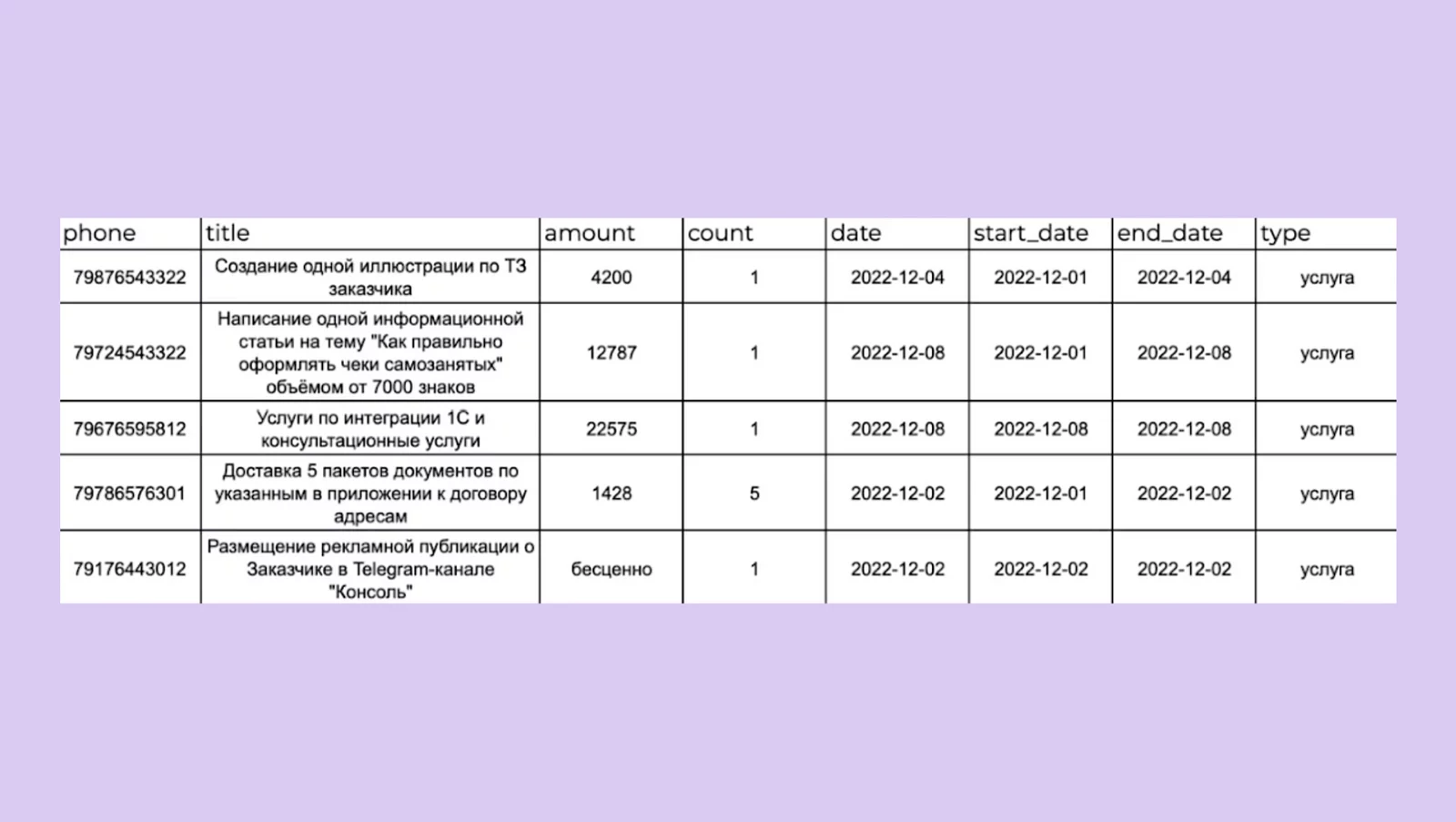

Чтобы сформировать чеки для десятков самозанятых на платформе, бизнес заносит данные исполнителей в специальную таблицу.

Данные из каждой графы идут в чек. Разберемся, как их заполнять.

Phone

Здесь нужно ввести номер телефона самозанятого. Исполнители записаны на платформе по номеру, поэтому если перепутать номер, то в чеке будет неправильные ФИО.

Title

По сути, это наименование услуги, которую компании оказал самозанятый. То есть в этой графе надо вписать вид услуги или конкретный результат, которого достиг исполнитель.

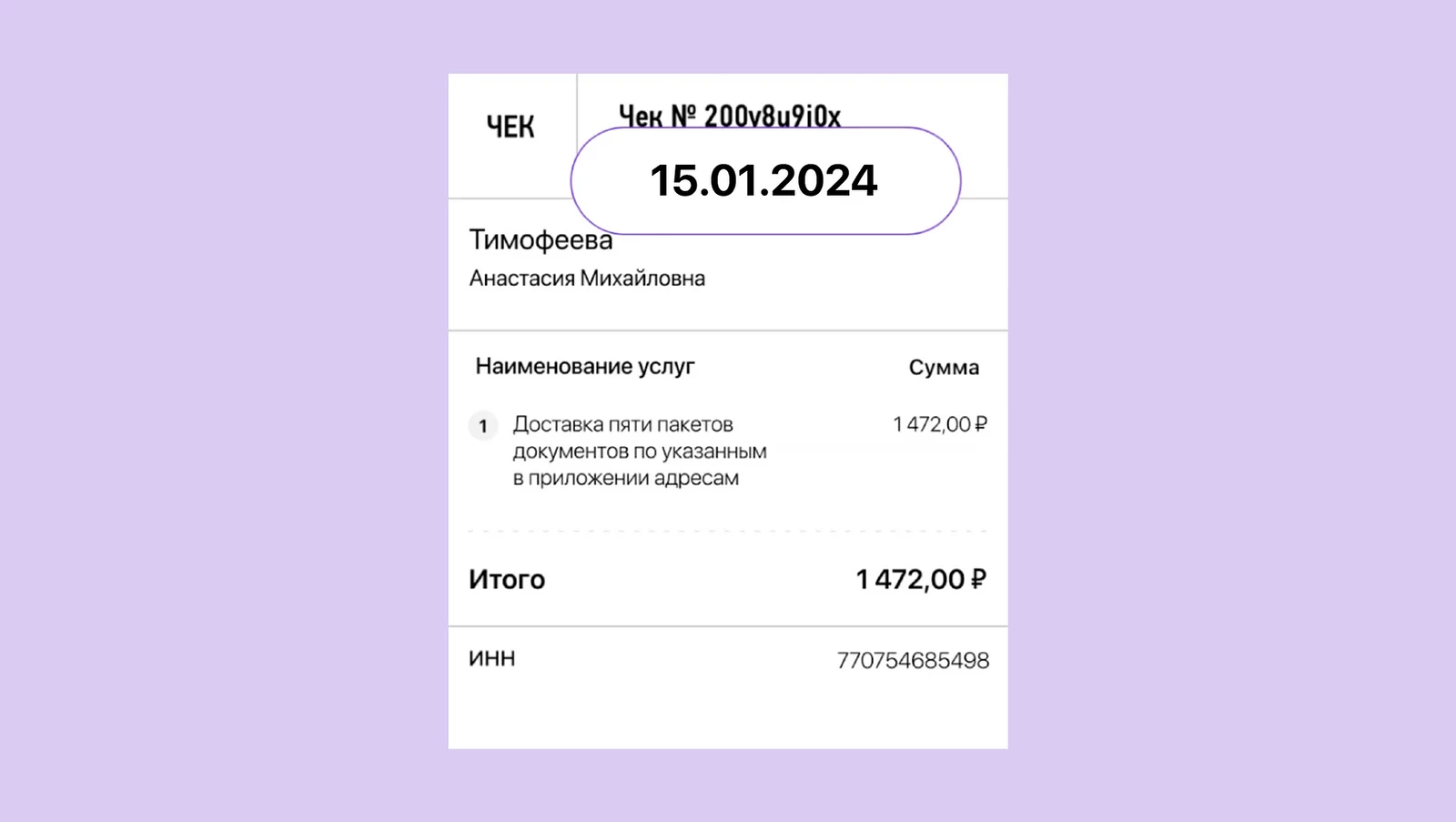

Допустим, вы привлекли курьера для доставки документов. Тогда в графе Title вы должны написать либо «Услуги доставки документов» (вид услуги), либо «Доставка пяти пакетов документов по указанным в приложении адресам» (конкретный результат).

Amount

Это общая сумма выплат, тут главное не ошибиться в числе.

Count

Это количество услуг. Если курьер доставил шесть заказов, то пишем цифру шесть, если дизайнер сделал три презентации — пишем три.

Date

Можно вписать сегодняшнюю дату.

Start Date // End Date

Это начало и окончание периода оказания услуги. Если ваш курьер подписал с вами договор 20 ноября, а последний пакет документов доставил 28 ноября, впишите эти даты в Start и End соответственно.

Type

Просто напишите «Услуга».