В статье расскажем о режимах налогообложения, самозанятости для репетиторов и поделимся лайфхаками.

Репетиторство — популярный способ подработок для учителей и других специалистов. Иногда они постоянно работают в школах и университетах, а в свободное от работы время помогают ученикам подготовиться к экзаменам или поступлению в вузы или подтянуть знания по конкретному предмету. А иногда репетиторством занимаются специалисты в профильных областях знаний, которые хотят поделиться своими знаниями с теми, кому эти знания нужны.

Репетиторская деятельность — это классическое оказание услуг, за которые исполнители получают вознаграждение. Она, как и другие подобные деятельности, облагается налогами. У репетитора есть возможность выбрать один из доступных налоговых режимов, удобных ему в зависимости от схемы деятельности и потенциального заработка.

Оглавление

Какой налоговый режим выбрать репетитору

От системы налогообложения и формы ведения деятельности зависит, по какой ставке репетитору нужно платить налоги с дохода и какие обязательства по отчетности у него возникнут.

Есть несколько режимов, доступных для репетитора:

Общая система налогообложения — репетитор будет платить НДФЛ по ставке 13%

Этот режим подходит тем, кто не хочет ничего менять в текущей деятельности. Репетитор остается обычным физическим лицом и по закону обязан платить 13% со всех доходов, которые он получает от учеников.

Получите 1000 ₽

с бесплатной Альфа-Картой

Получить

Общая система налогообложения не слишком прозрачна для ФНС, более того, у нее могут возникнуть вопросы, особенно если репетитор не заключает договоры с учениками, а просто получает регулярные переводы на карту.

Упрощенная система налогообложения — репетитор будет платить 6% либо 15% в зависимости от выбранного типа системы. Кроме того, ему придется зарегистрироваться в статусе ИП — обычное физлицо не может перейти на упрощенку.

Плюсы перехода на ИП и упрощенной системы налогообложения в том, что репетитор экономит на налогах благодаря ставке. Однако у него появляются и новые обязанности — нужно будет открыть бизнес-счет, заключать с клиентами договоры, закрывать их актами и сдавать отчетность в ФНС.

Более того, если репетитор планируется масштабироваться: открывать, например, свою школу и вести образовательную деятельность, ему все равно придется открывать ИП. Физлицо лицензию получить не может по закону.

Патентная система налогообложения — подходит индивидуальным предпринимателям, которые оказывают услуги в сфере дошкольного образования и дополнительного образования детей и взрослых.

Патент выдается на срок до года, его нужно регулярно продлевать, но это выгодно с точки зрения налога — ставка всего 6%.

Налог на профессиональный доход или самозанятость — одна из самых удобных систем налогообложения для обычных физических лиц, которые не хотят регистрировать ИП, но при этом планируют вести деятельность официально и экономить на налогах.

Поскольку репетитор обычно оказывает услуги физическим лицам, ставка составит 4%, отчетность сдавать не нужно. Обязательно только перейти на НПД и регулярно выставлять чеки за полученное вознаграждение от учеников.

В целом, если репетитор уже зарегистрировался в качестве индивидуального предпринимателя, он может продолжать деятельность в статусе самозанятого ИП — закон не запрещает совмещать этот режим и предпринимательство.

Обязательно ли оформлять самозанятость репетитору

Как мы уже рассказали выше, у репетитора есть несколько возможностей для ведения деятельности, и самозанятость — только одна из них.

Плюсы регистрации в качестве самозанятого

небольшая налоговая ставка — 4% или 6%;

не нужно заполнять декларации и другую отчетность, все за пару минут можно сделать в приложении «Мой налог»;

все расчеты можно проводить по обычной карте физического лица и выдавать электронные чеки через приложение;

есть возможность выбирать, где и с кем сотрудничать;

свободный график — можно выполнять задачи и оказывать услуги в удобное время;

не нужно вести книгу учета доходов.

Самозанятыми могут быть не все репетиторы, важно соответствовать минимальным требованиям:

получать доход от самостоятельной деятельности — сотрудников нанимать не получится, но можно заключать гражданско-правовые договоры с другими физическими лицами или компаниями, если нужно;

работать на себя — без трудового договора с работодателем;

не заниматься запрещенными видами деятельности — они перечислены в п. 2 ст. 4 закона о самозанятости;

получать не больше 2,4 млн ₽ в год.

Например, учитель, который работает в школе по трудовому договору, дополнительно может заниматься репетиторством в статусе самозанятого. Тогда с зарплаты педагога работодатель заплатит 13% НДФЛ и страховые взносы. А с доходов от репетиторства учитель самостоятельно выплатит 4% или 6% налога на профессиональный доход.

Какие ограничения есть у самозанятого репетитора

Кроме лимита заработка, о котором мы писали в предыдущем разделе, самозанятые не могут оформить налоговые вычеты для физических лиц со своего дохода: на дом, машину, лечение и образование. Причина — они не платят НДФЛ, а вычеты оформляются именно из налоговых поступлений по нему.

Также у них нет отпусков, больничных и других социальных гарантий, которые предоставляются по трудовому договору.

Вопрос: Какие взносы включены в налог на профессиональный доход?

Ответ: Государство уже включило в налог на профессиональный доход взносы по ОМС. 37% из НПД уходит на обязательное медицинское страхование, а 63% — в бюджет региона, в котором самозанятый ведет свою деятельность.

А вот на пенсионное страхование самозанятые не обязаны вносить средства с дохода, поэтому получать пенсию смогут только, если делали это добровольно в течение налогового периода. Или если у репетитора есть основное место работы в школе или вузе.

Что касается выплат на случай временной нетрудоспособности, самозанятый их не выплачивает, следовательно, СФР не оплатит его больничный. Можно заключить договор добровольного медицинского страхования с любой организацией — это даст гарантию на случай болезни.

Обязанности самозанятых репетиторов

Выставление чека. Это одна из основных обязанностей самозанятого. На любую сумму, которую ученики или их родители платят за урок, репетитор должен выставить чек в приложении «Мой налог». В чеке указывается сумма, описание услуги и статус заказчика — физлицо или юрлицо.

Вопрос: Как выдать чек родителям или ученикам?

Ответ: Для формирования чека добавьте в приложении «Мой налог» новую продажу, укажите наименование услуги и ее стоимость.

После этого сформируйте чек и отправьте заказчику. Можно:

отправить чек на мобильный телефон или электронную почту;

распечатать и передать лично;

дать возможность считать камерой телефона родителя такой код с экрана смартфона педагога.

Проверить чек самозанятого заказчик сможет по QR-коду. Если чек подлинный, такой же документ откроется на сайте. Если страница не откроется или появится ошибка, чек недействителен.

Налоговая требует оформлять чеки, потому что это самый простой способ посчитать НПД. Если самозанятый не создаст чек, то налоговая не увидит, что он получил какой-то доход и рассчитает ему НПД в меньшем размере.

Вопрос: Как налоговая узнает о доходах самозанятого?

Ответ: Налоговая проверяет поступления на счет самозанятого, который он указал при регистрации. Поэтому даже если вы не будете выставлять чеки, риск, что налоговая найдет ваши доходы и оштрафует за отсутствие чеков, достаточно большой.

Размер штрафа равен 20% от суммы сокрытого дохода. Например, если самозанятый не оформит чек по сделкам, с которых он в сумме получил 10 000 ₽, то ему выпишут штраф в размере 2000 ₽.

Уплата налога. Репетиторы должны платить налог на профессиональный доход с каждого поступления. Ставка налога зависит от статуса заказчика — 4% для физлиц и 6% для юрлиц. Репетиторы обычно сотрудничают именно с обычными людьми.

Если самозанятый вовремя не уплатит налог, то налоговая может начислит пеню за каждый день просрочки. Согласно п. 4 ст. 75 НК РФ размер пени зависит от количества просроченных дней и ключевой ставки ЦБ РФ на момент просрочки.

Обязательно включите пуши в приложении «Мой налог» — тогда вам не придется следить за календарем, чтобы не пропустить дату уплаты налога. Вам придет уведомление, когда налог будет начислен. Если вы ничего не заработали за конкретный месяц, платить налоги с дохода не придется.

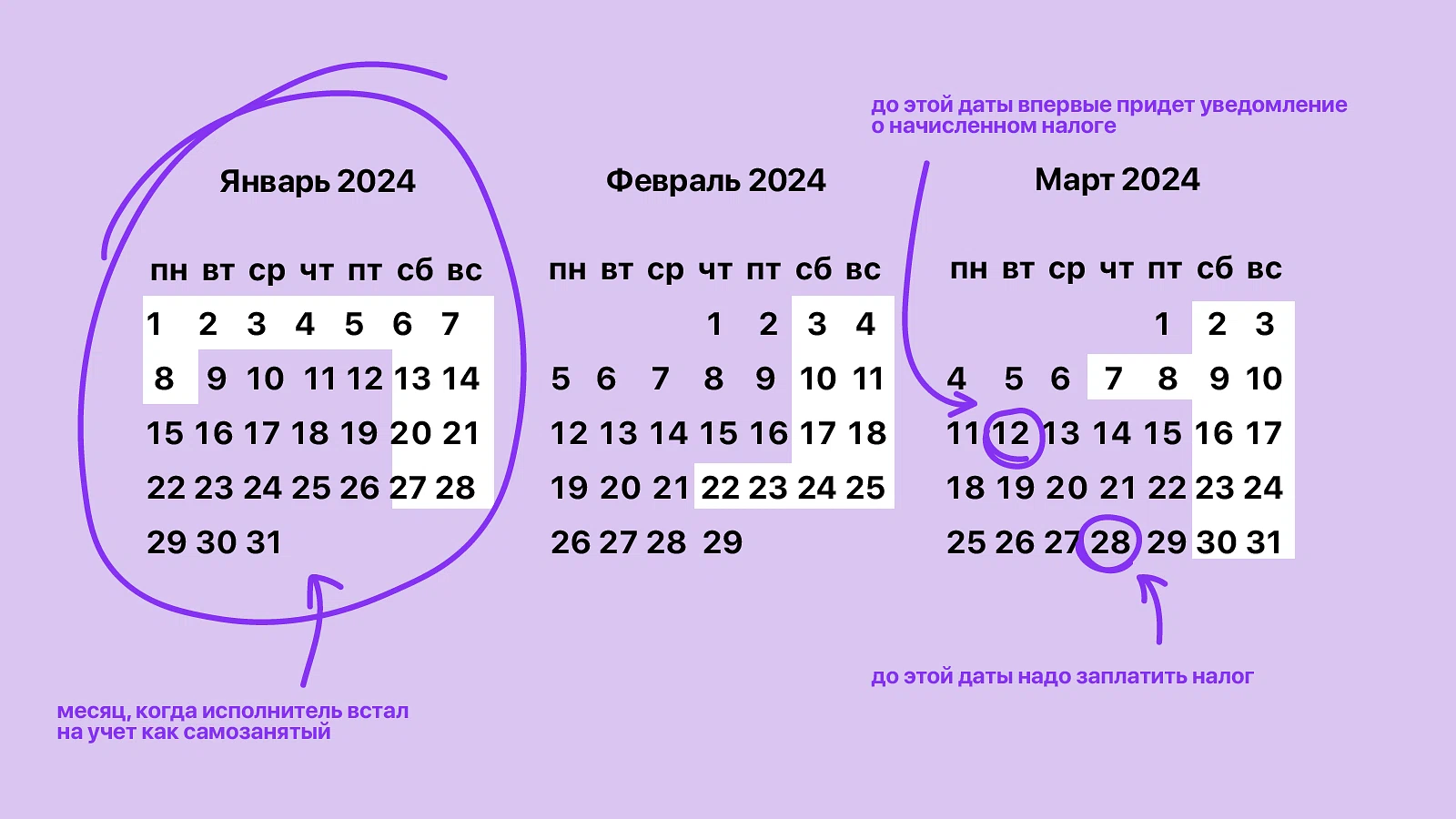

Первый налоговый период считают со дня регистрации и до конца следующего месяца.

Заплатить можно в приложении «Мой налог», через Госуслуги или в приложении банка — выбирайте любой удобный способ.

Оформление договора. Это не обязанность репетитора по закону, но договор поможет вам зафиксировать все существенные условия услуг и ссылаться на них в случае спора с заказчиком.

Обязательно укажите в договоре:

предмет обучения,

общее количество часов,

длительность и формат занятия — онлайн или офлайн;

описание программы обучения, если есть;

стоимость занятия;

порядок отмены и переноса.

Шаблон договора оказания репетиторских услуг

Лайфхаки для самозанятого репетитора

Есть несколько ключевых правила, которые позволяют репетиторам выглядеть профессионально в глазах заказчика, привлекать новых учеников и удерживать старых.

Следите за внешним видом во время занятий. Рекомендуем выбирать деловой стиль одежды и не вести уроки в пижаме, растянутой майке или совсем без видео.

Будьте вежливы и пунктуальны. Это позволит избежать недопонимания и панибратства, держать необходимую профессиональную дистанцию с ребенком и его родителем.

Вопрос: Можно ли заниматься частным репетиторством с учеником на территории школы, в которой работает педагог? Посчитают ли это конфликтом интересов?

Ответ: Можно, но рискованно. Ответственность педагога за репетиторство не предусмотрели. Доказать конфликт интересов в такой ситуации сложно. Чтобы его признали, должны совпасть два условия.

Первое — педагог заинтересован получить материальную выгоду или иное преимущество. Второе — педагог недобросовестно исполняет свои обязанности или рискует не исполнить их из-за противоречий между личной заинтересованностью, интересами учеников и родителей.

При этом директор школы может привлечь учителя к дисциплинарной ответственности — вынести ему замечание или выговор, если педагог занимался частным репетиторством в рабочее время.

Проработайте презентацию в интернете. О репетиторах потенциальные заказчики узнают или от друзей, родственников, или из сети. Можно создать профили на сайтах с предложениями услуг — например, на «Профи.ру», «Авито».

Также полезно завести отдельные страницы в соцсетях, где будет только профессиональная информация, вести блог с лайфхаками, учебными материалами, смешными видео и мемами по предмету, который вы преподаете.

Продумайте способы оплаты. Вашим преимуществом может стать гибкий способ оплаты. Можете предложить заплатить вам наличными, переводом и даже с помощью QR-кода.

Если в QR-код зашифровать банковские реквизиты, то при сканировании он будет переводить на страницу оплаты. Самозанятый может попросить произвести расчет таким способом, если хочет моментально получить деньги. QR-код работает быстрее, чем перевод между банковскими счетами.

Как это работает

Репетитор направляет заказчику в мессенджере или показывает с экрана телефона QR-код. Заказчик сканирует код с помощью камеры, банковского приложения или приложения СБПэй и переводит стоимость занятия.

О других полезных подробностях мы рассказали в статье «Как оплатить услуги самозанятого по QR-коду».

Уделите внимание обработке персональных данных учеников. Следите за хранением персональных данных — ФИО, телефон, адрес электронной почты. Не размещайте их в открытых источниках, чтобы избежать утечки.Если данные украдут с вашего аккаунта, родители учеников могут пожаловаться на нарушение вами правил обработки персональных данных в Роскомнадзор.