Законы строго регулируют расчеты в наличных между юрлицами и ИП. Чтобы расплатиться с самозанятым наличными, нужно соблюдать ограничения и регламенты, оформлять бухгалтерские документы. В противном случае можно получить штраф от налоговой.

В статье разберемся, можно ли плательщику НПД платить наличными, какие ограничения есть на операции с наличными и как заплатить исполнителю наличными и не получить штраф.

Оглавление

- Могут ли самозанятые получать оплату наличными

- Что нужно учесть при оплате услуг самозанятого наличными

- Как оплатить услуги самозанятого наличными

- Как самозанятому принимать наличную оплату

- Учет доходов, полученных наличными, и их налогообложение

- Чек-лист: что нужно сделать до и после расчета с самозанятым наличными:

Могут ли самозанятые получать оплату наличными

Да, плательщики НПД могут получать оплату наличными. Это прямо следует из закона, где сказано, что с такими лицами могут рассчитаться наличными денежными средствами или перевести оплату на банковский расчетный счет или банковскую карту. Закон не делает различий между наличной и безналичной формой оплаты для плательщиков налога на профессиональный доход (НПД). (ст. 7 и 14 ФЗ от 27.11.2018 № 422).

Принимать оплату наличными плательщики НПД могут как от физических лиц, так и от ИП и юрлиц. Исключение есть только для бывших работодателей. Самозанятые не могут сотрудничать и получать оплату от бывшего работодателя в течение двух лет после увольнения. (п. 8 ст. 6 ФЗ от 27.11.2018 № 422).

Помните, сотрудничать с плательщиками НПД можно только в рамках гражданско-правовых отношений. С самозанятыми нельзя работать по трудовому договору или использовать трудовую терминологию в договоре ГПХ.

У оплаты наличными есть свои нюансы, которые зависят от того, кто передает деньги исполнителю: физическое лицо или организация. Подробнее этот вопрос мы раскрыли в третьей главе. А о том, как оформить платежку и провести оплату самозанятому в безналичной форме уже рассказали в нашем блоге.

Что нужно учесть при оплате услуг самозанятого наличными

Заключайте договор, чтобы подтвердить свое сотрудничество с самозанятым. Договор поможет доказать, что между заказчиком и плательщиком НПД были именно гражданские правоотношения, а не трудовые. Кроме того это хороший способ прописать все права и обязанности сторон, чтобы в будущем не возникали споры и разногласия.

Не превышайте лимит на операции с наличными. Для юрлиц и ИП установлен лимит при расчетах наличными по одной сделке — сто тысяч рублей. Поэтому если одной из сторон сделки будет ИП, применяющий НПД, то выдать ему больше ста тысяч наличными не получится. Обратите внимание: если самозанятый не имеет статуса ИП, а является просто физическим лицом на НПД, то этот лимит в 100 000 рублей при расчетах с ним для юрлица или ИП не применяется. (Указание Банка России от 09.12.2019 N 5348-У).

За нарушение этого ограничения ИП получит штраф до 5000 рублей, а юр лицо до 40.000 рублей. (п. 1 ст. 15.1 КоАП РФ)

Соблюдайте кассовую дисциплину. Все компании и ИП должны соблюдать порядок работы с наличными, который установлен Банком России.

Если организация хочет выдать исполнителю наличные средства, бухгалтер должен сформировать расходный кассовый ордер (РКО). В нем указываются данные получателя денег, основание и сумма наличных. Также исполнитель должен поставить свою подпись в РКО, иначе компания не сможет выдать денег. После этого данные о наличном расчете должны быть занесены в кассовую книгу. (Указание Банка России от 11.03.2014 N 3210-У)

Проверяйте лимит дохода самозанятого. У плательщиков НПД есть годовой лимит доходов в 2.4 миллиона рублей. Если он получит больше, то до конца года потеряет возможность применять специальный налоговый режим. Это значит, что сотрудничая с таким исполнителем, заказчик должен будет выполнить обязанности налогового агента: уплатить за исполнителя НДФЛ и страховые взносы. (пп. 8. п. 2 ст. 4 ФЗ от 27.11.2018 № 422)

Чтобы проверить лимит, можно попросить у исполнителя выписку о доходах. Ее можно оформить за минуту через приложение «Мой налог». Лучше делать это перед каждой выплатой самозанятому, особенно если суммы значительные или сотрудничество длительное.

Как оплатить услуги самозанятого наличными

Порядок действия зависит от того, кто оплачивает услуги самозанятого.

Оплата самозанятому от физического лица самая простая. В этом случае можно не заключать договор, если сумма сделки не больше 10 000 рублей. К тому же не нужно оформлять бухгалтерские бумаги и делать записи в кассовой книге. Достаточно просто передать деньги за услуги или работы.

К ИП и юрлицам закон предъявляет больше требований. Сначала нужно заключить договор с самозанятым, проверить статус исполнителя и лимит его доходов. После того, как плательщик НПД окажет услугу, бухгалтер или кассир должен оформить расходный кассовый ордер и сделать запись в кассовой книге. Только после этого исполнителю можно выдать деньги наличными.

Также нужно не забывать про лимит в 100 000 рублей. Он действует на все расчеты в рамках одного договора. Например, если разбить оплату наличными исполнителю на несколько частей, то заплатить больше 100 000 все равно не получится.

Как самозанятому принимать наличную оплату

Наличные и безналичные расчеты принимаются одинаково. Первое, что нужно сделать исполнителю — сформировать чек и указать дату поступления денег и данные заказчика. Это его главная обязанность как плательщика налога на профессиональный доход (НПД).

Именно чек, сформированный в приложении «Мой налог», является официальным подтверждением вашего дохода для налоговой инспекции. Никаких дополнительных кассовых аппаратов или сложных отчетов не требуется — вся фиксация дохода происходит через приложение.

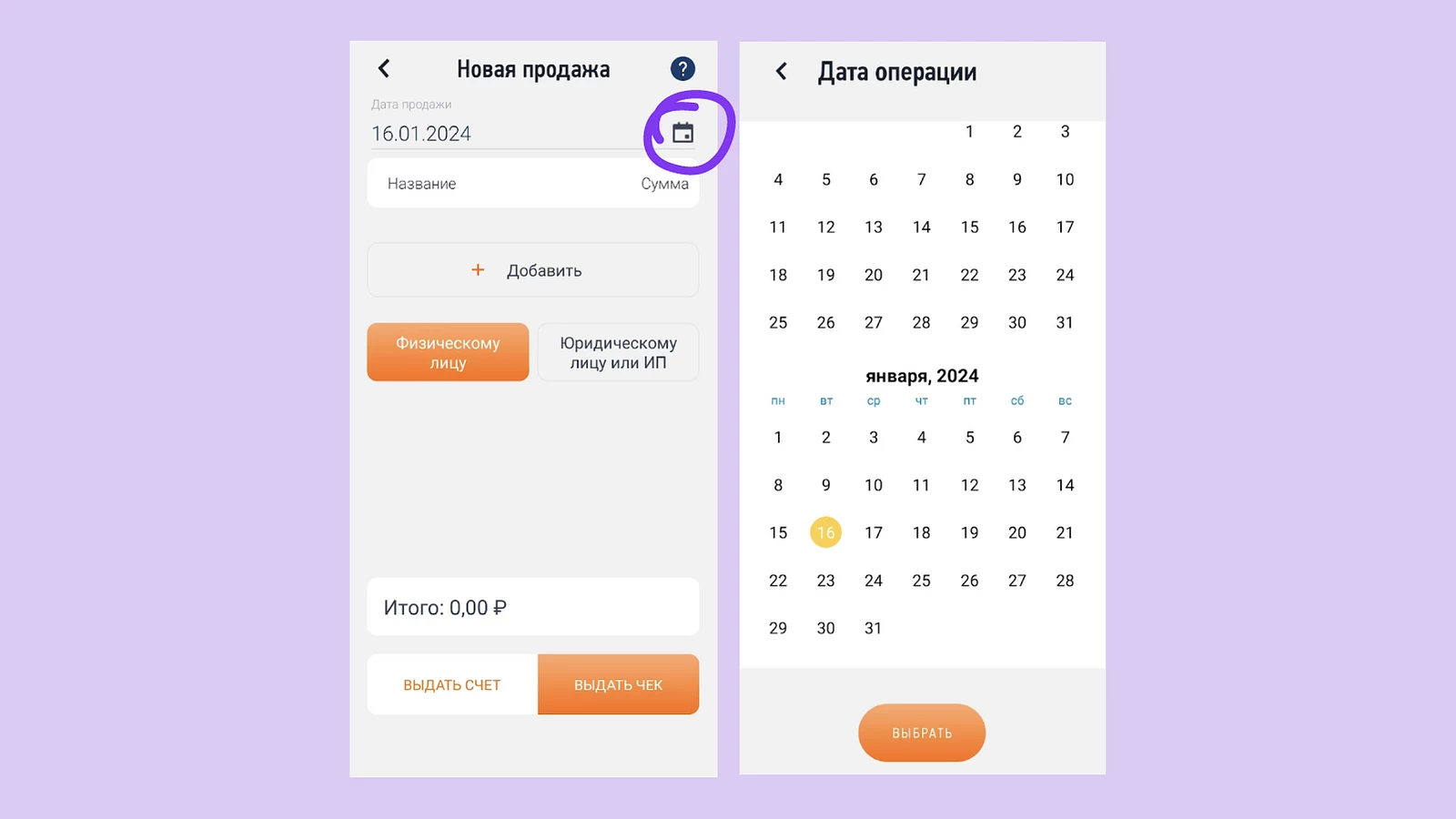

Оформить чек нужно в тот же день, когда плательщик НПД получил деньги. Если он не успел вовремя отправить чек, то в приложении «Мой налог» можно сформировать чек за прошедшую дату. По умолчанию там всегда стоит текущая, но ее можно изменить. Однако лучше фиксировать доход день в день, чтобы избежать путаницы и не просрочить уплату налога.

Если исполнитель получает аванс или предоплату, то для каждого такого платежа нужно формировать отдельный чек. Неважно, пришла оплата наличными или на карту, например, карту МИР или карты других систем — чек нужен на каждое поступление средств, связанное с вашей профессиональной деятельностью. И вне зависимости от того, получил плательщик НПД доход по безналичной оплате или наличными, ему нужно будет заплатить налог.

Учет доходов, полученных наличными, и их налогообложение

Все чеки, созданные в приложении, автоматически суммируются. Это помогает исполнителю следить за общим доходом и не превысить годовой лимит в 2,4 миллиона рублей.Если лимит будет превышен, возможность применять НПД теряется, и налоги резко вырастут. Приложение удобно тем, что не нужно самому складывать цифры — все видно в реальном времени.

Налог на профессиональный доход рассчитывается автоматически. Ставка зависит от заказчика: 4%, если деньги пришли от физического лица, и 6% — от юридического лица или ИП. Налоговая служба сама формирует счет на оплату и присылает его до 12 числа следующего месяца, а оплатить его можно до 28 числа следующего месяца. Например, за доходы октября счет придет до 12 ноября, а уплатить его можно будет до 28 ноября.

Помимо чеков в приложении, плательщику НПД стоит вести собственный учет наличных поступлений. Это не обязательно, но крайне полезно. Простая таблица в тетради или файл в Excel с датами, суммами и источниками доходов спасет при проверке. Если вы случайно забудете сформировать чек, внутренний учет поможет быстро найти ошибку и выписать корректный чек.

Дата | Сумма | Заказчик | Ссылка на проект |

|---|---|---|---|

20.04.2025 | 15 000 ₽ | ИП Денисов | |

20.04.2025 | 10 000 ₽ | ООО «Мак» |

Все наличные доходы должны быть отражены в чеках. Если этого не сделать, налоговая расценит это как умышленное сокрытие доходов. За занижение или сокрытие доходов, плательщик НПД может получить штраф от налоговой в размере 20% от гонорара по чеку. Также ФНС доначислит ему неуплаченный налог и добавит пени за просрочку.

Чек-лист: что нужно сделать до и после расчета с самозанятым наличными:

Заключить договор с самозанятым. Договор поможет сторонам защитить свои права, а также покажет, что они сотрудничают в рамках гражданских правоотношений;

Проверить лимит доходов. Если самозанятый превысит лимит дохода, то лишиться статуса. А значит, компании за него нужно будет платить НДФЛ и страховые взносы

Посмотреть сумму оплаты. Если исполнитель зарегистрирован как ИП, она не должна превышать 100 000 Р. Выплата самозанятому не должна быть выше лимита.

Заполнить бухгалтерские документы. Все операции с наличными должны быть оформлены в расходном кассовом ордере и записаны в кассовой книге;

Получить чек от самозанятого. После получения денег самозанятый должен сформировать чек в тот же день. Без чека компания не сможет подтвердить свои расходы.