Организациям и ИП часто приходится затрачивать деньги на покупку телефона, оплату сотовой связи, организации встреч с партнерами в ресторанах. Поэтому остро стоит вопрос: можно ли учесть в налоговых расходах ужин в ресторане или покупку смартфона. Подготовили разъяснения, какие требования в 2025 году предъявляют к представительским расходам и как их учитывать при расчете налога на прибыль и НДС.

Оглавление

Что можно учесть в налоговых расходах

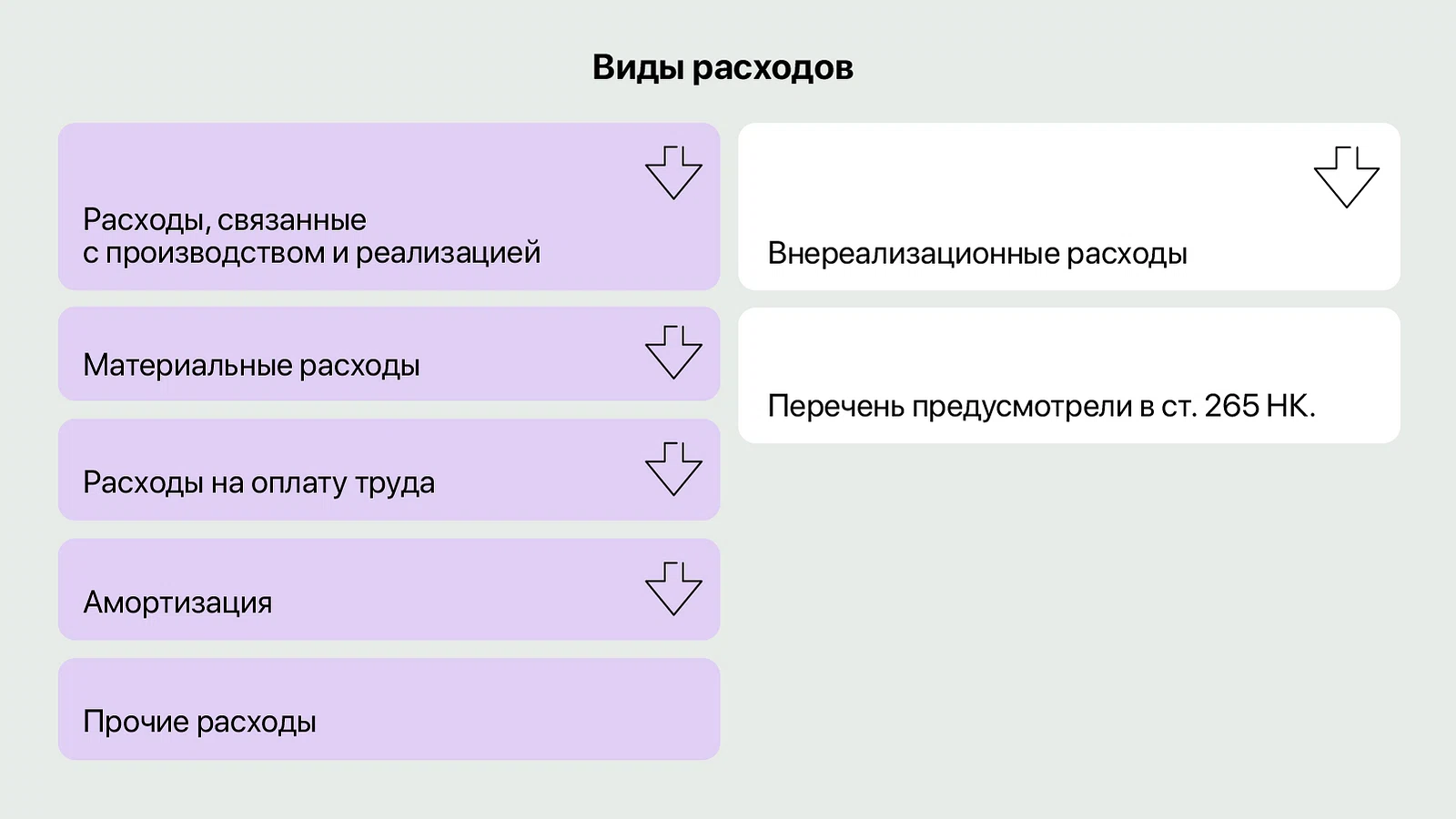

Налоговые расходы — это затраты компании или ИП в процессе ведения своей деятельности. В НК предусмотрели два требования к расходам: они должны быть обоснованы и документально подтверждены (п. 1 ст. 252 НК). Смотрите схему ниже.

Как учитывать расходы на ужин в ресторане

Ситуация. Организация по разработке электронных устройств провела рабочую встречу с представителями компании-покупателя в ресторане. Расход в ресторане был в размере — 30 000 рублей. Помимо основных блюд были заказаны и алкогольные напитки.

Представительские расходы — это расходы, которые организации производят, чтобы наладить деловые контакты и найти новых партнеров. Ужины в ресторанах относятся к представительским расходам. Это официальные приемы, в том числе буфетное обслуживание, расходы на транспорт до места встречи и обратно, оплата услуг внештатных переводчиков. Перечень закрытый, однако НК не содержит детального описания, что можно признать представительскими расходами.

Не все встречи с партнерами будут считаться официальными приемами. Важно разделять, чтобы не включать в налоговый учет затраты, которые не будут считаться представительскими расходами. Можно опираться на примерные критерии, которые сложились на основе судебной практики:

встреча подтверждена документально. Она была заранее организована, руководитель издал приказ, подготовили план вопросов для обсуждения;

встреча носит официальный формат.

Важно! Представительские расходы не принимаемые в расчете налога на прибыль — расходы на развлечения, отдых, профилактику или лечение заболеваний (п. 2 ст. 264 НК). К примеру, организация устраивает развлекательное мероприятие на теплоходе для укрепления сотрудничества с деловыми партнерами.

При этом суды сошлись на мнении, что необязательно достижения положительного результата на встрече, чтобы учесть представительские расходы. Чтобы не возникло вопросов со стороны ФНС, можно составить отчет и указать, что соглашение на встрече не достигли.

Можно ли затраты на алкоголь учесть как представительские расходы?

Алкоголь также могут включить в представительские расходы. Однако необходимо обосновать такую покупку, например, если в практике деловых встреч с конкретными партнерами принято употреблять алкоголь. ФНС не всегда признает правомерность приобретения спиртного, и компаниям может потребоваться отстаивать свою позицию в суде.

В каком размере учитывать представительские расходы

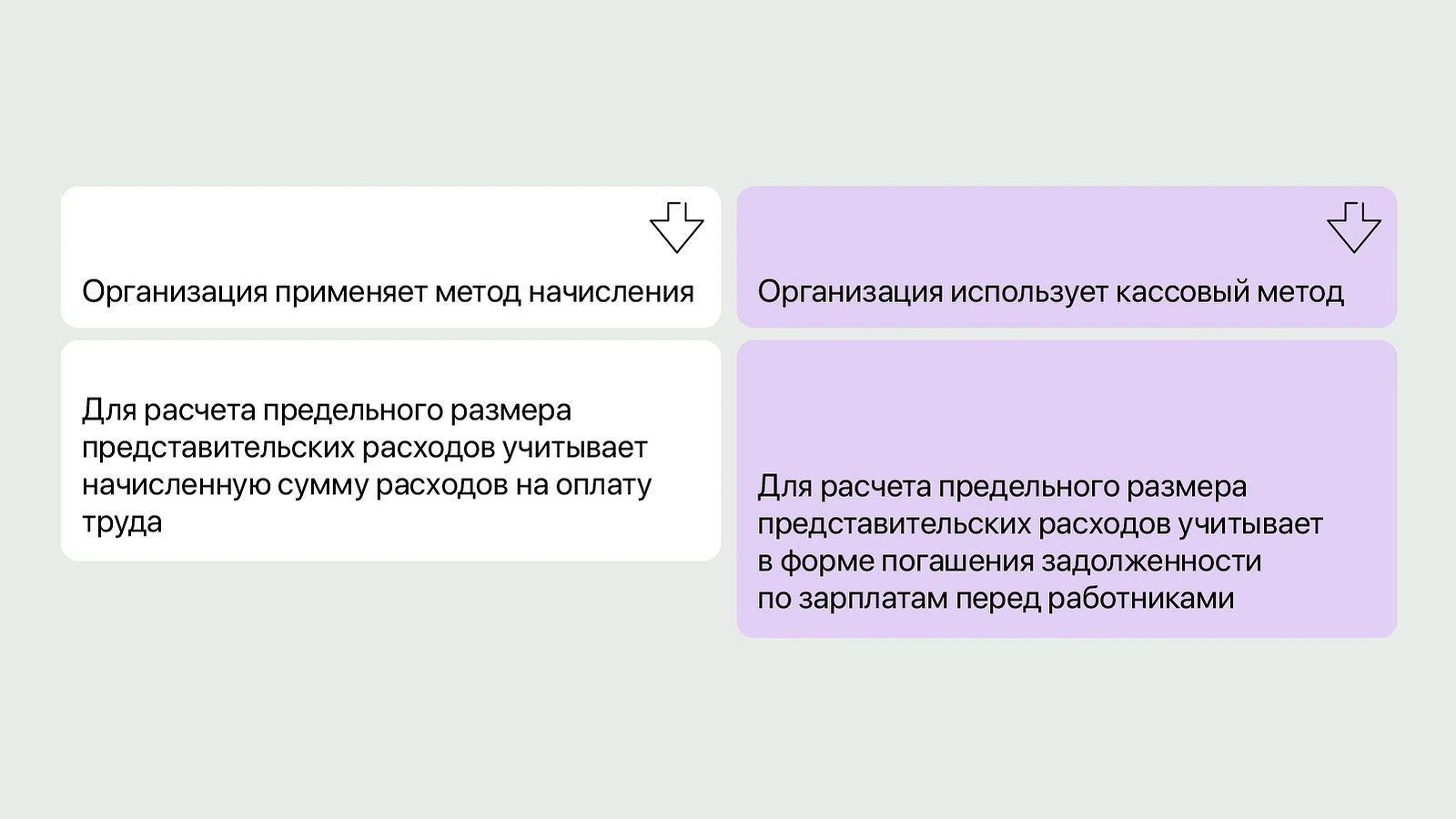

Государство не разрешает учитывать при расчета налога на прибыль представительские расходы в полном размере. В 2025 году норматив по представительским расходам в целях налогообложения прибыли составляет — 4%. Его учитывают от расходов на оплату труда за тот налоговый период, в котором их производили.

Если организация не использовала максимум по представительским расходам, она может перенести остаток на другое время в рамках налогового периода. В случае превышения установленного лимита, компания может компенсировать перерасход в следующем отчетном периоде. В таком случае компания может списать часть нормируемых затрат, которая не была учтена в расходах в предыдущем отчетном периоде в пределах норматива по итогам текущего периода.

Пример

Компания в 1-м квартале организовала официальный прием в ресторане и потратила 57 000 рублей, в том числе НДС — 9 500 рублей. Во 2-м квартале таких расходов у компании не было. Траты на оплату труда в 1-м квартале составили — 800 000 рублей, 2-м квартале — 1 500 000 рублей. Далее считаем норматив за первый квартал — 800 000 рублей х 4% = 32 000 рублей. Получается, что затраты на официальный прием были больше, чем норматив. При расчете налога на прибыль учитываем 32 000 рублей, к вычету по НДС принимаем 6 400 рублей (32 000×20%).

За 6 месяцев норматив — 1 500 000 рублей х 4% = 60 000 рублей. Это превышает сумму представительских расходов. Организация может признать остаток расходов в размере 25 000 рублей и остаток по НДС — 9 500 — 6 400 = 3 100.

Чтобы подтвердить представительские расходы, необходимо подготовить документы. Например, накладные, кассовые чеки из ресторанов, акты оказания услуг. Все расходы должны быть отражены в авансовом отчете. Больше о нем можно прочитать в статье.

Важно! Если в организации есть переводчик, расходы на внештатного переводчика нельзя будет считать представительскими расходами.

По налогу на прибыль представительские расходы входят в состав прочих расходов в размере, который не превышает 4% от расходов на оплату труда. Входной НДС принимайте по тем расходам, которые учли для налога на прибыль по нормативу. Чтобы вернуть НДС, надо правильно оформить счет-фактуру. Нельзя вычесть НДС без счета-фактуры.

ТОП 5 ошибок, которые совершают при учете представительских расходов

Учитывают развлекательные мероприятия в качестве представительских расходов.

Не составляют список приглашенных лиц, перечень вопросов, которые можно обсудить на встрече, отчет по представительским расходам по проведению встречи.

Учитывают подарки, которые сделали второй стороне, в представительские расходы. Исключение — на подарке изображена фирменная символика организации, которая проводит официальный прием.

Не соблюдают принцип разумности. Организации проводят приемы в дорогих ресторанах, заказывают много алкоголя и разных блюд. В таком случае можно сделать вывод, что цель встречи — не деловая, а развлекательная.

Учитывают в представительские расходы оплату гостиниц, виз, билетов второй стороне.

Можно ли учитывать расходы на смартфон

Ситуация. Руководитель компании приобрел сотовый телефон в служебных целях. Стоимость смартфона — 110 000 рублей. Теперь он может уменьшить налог на прибыль и принять к вычету НДС покупку смартфона.

Организации могут приобретать сотовые телефоны, чтобы использовать их в своем бизнесе. При расчете налога на прибыль необходимо обосновать, что покупка экономически обоснована и смартфон будут использовать в бизнесе.

Для начала руководитель должен издать приказ. В документе следует перечислить работников, которые получат телефоны и будут подключены к сотовому оператору. Только после этого можно начинать закупку смартфонов.

Налог на прибыль

Телефоны, цена которых превышает 100 000 рублей и эксплуатационный период составляет более одного года, должны учитываться в расходах посредством амортизации. Начисление амортизации происходит с момента ввода телефона в эксплуатацию. Модели, чья стоимость не превышает 100 000 рублей, должны учитываться в составе материальных затрат.

Чтобы учесть покупку смартфона при расчете налога на прибыль, необходимо подтвердить его использование в бизнесе. Например, приказы с руководителями, договор с оператором, должностные инструкции работника, где указали, что ему необходимо использовать телефон для работы.

НДС

В 2025 году компания может принять к вычету НДС, если применяет общие требования к вычету:

налог предъявил поставщик;

телефон используют в облагаемой НДС деятельности;

есть счет-фактура;

телефон принят на учет.

НДС — это один из самых тяжелых налогов к расчету. Чтобы разобраться в нем и не привлечь внимание ФНС, предлагаем статью «Оптимизация НДС: как уменьшить размер налога и не привлечь внимание ФНС».

УСН

У организаций на УСН с объектом налогообложения «Доходы», расходы на смартфон на расчет налога на прибыль не влияют. Если же компания на УСН применяет «Доходы минус расходы», надо учитывать стоимость телефона. Более 100 000 рублей — учитывайте покупку смартфона в состав основных средств, менее 100 000 рублей — как материальные расходы.

В работе с УСН в 2025 году произошли изменения. Чтобы работать по-новому и ничего не упустить, читайте статью «Изменения по УСН с 2025 года: стоит ли оставаться на упрощенке».