Компании на УСН и ОСНО, которые сотрудничают с самозанятыми, могут принять понесенные расходы к вычету и уменьшить сумму налогов к уплате. Но далеко не все расходы на самозанятых можно учесть.

В статье рассмотрим, какие документы нужны, чтобы принять к вычету расходы на самозанятых, как учесть расходы компаниям на УСН и ОСНО и какие положения можно добавить в договора с самозанятыми, чтобы обезопасить сотрудничество с самозанятыми.

Оглавление

Какую отчетность должны сдавать компании по самозанятыми

Самозанятые, неважно ИП это или физлица, сами платят за себя налоги и страховые взносы. Поэтому компаниям не нужно отчитываться в СФР (Социальный Фонд России) о сотрудничестве с ними, заполнять ЕФС-1, 6-НДФЛ и другие отчеты для налоговой, которые обычно заполняют при сотрудничестве с физлицами без статуса самозанятого.

При этом нужно, чтобы были соблюдены три условия:

Условие 1: у исполнителя есть действующий статус самозанятого. Лишиться статуса можно по многим основаниям:

если применять другие специальные налоговые режимы

если нанимать сотрудников по трудовым договорам

если продавать подакцизные товары

если заработать за год больше 2,4 миллиона рублей

и другие, указанные в законе. (п. 2 ст. 4 ФЗ № 422)

Проверить статус самозанятого можно через сайт налоговой по ИНН исполнителя, но если таких много, то делать все вручную неудобно. Платформа Консоль.Про автоматически проверяет статус самозанятого перед оплатой и заблокирует сделку, если самозанятый потерял статус.

Условие 2: исполнитель раньше не работал с вами по трудовому договору. В противном случае он не может в течение следующих 2-х лет сотрудничать с вами как самозанятый. И должен выступать в правоотношениях с вами как обычное физлицо. За него нужно будет заплатить НДФЛ и страховые взносы. (пп. 8, п. 2 ст. 6 ФЗ № 422)

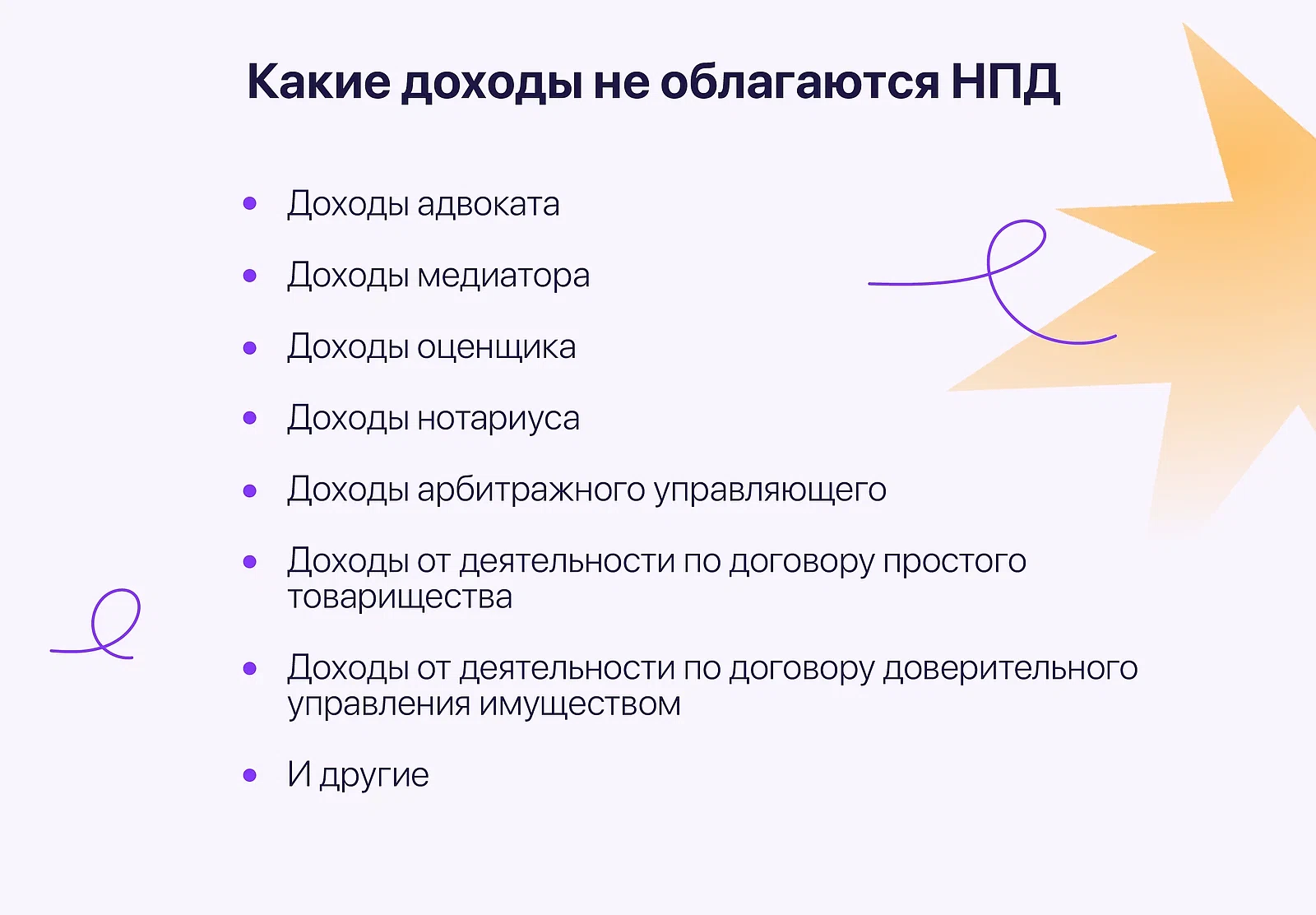

Условие 3: самозанятый осуществляет деятельность, которая не запрещена ФЗ № 422. Есть виды деятельности, которые не облагаются налогом для самозанятых (НПД), поэтому с такого дохода исполнитель должен заплатить НДФЛ. (п. 2 ст. 6 ФЗ № 422)

Если хоть одно из условий будет нарушено, сделка будет считаться совершенной с обычным физлицом без статуса самозанятого. А это значит, что компания должна будет выплатить из вознаграждения физлица НДФЛ и страховые взносы.

Чтобы принять расходы к вычету, компаниям нужно получить чек от самозанятого. Чек является первичным документом, он подтверждает расходы компании на самозанятого и показывает, что они провели сделку.

При сотрудничестве через Консоль.Про, платформа автоматически формирует чеки за самозанятых и отправляет их самозанятым и компаниям. Это экономит время и компаниям не нужно постоянно дергать самозанятых, чтобы они не забывали присылать чеки.

Узнайте, как учесть в налоговых расходах ужин в ресторане или смартфон

Как принять к вычету расходы на УСН

К вычету на УСН доходы-расходы можно принять ряд расходов. В Налоговом кодексе перечень расходов закрытый, это значит, что если какой-то категории расходов нет в перечне, принять ее к вычету нельзя.

Среди расходов, которые применимы к самозанятым, можно назвать:

расходы на достройку, модернизацию и ремонт основных средств (пп.1 и 3, п. 1 ст. 346.16 НК РФ)

расходы на приобретение материалов и инструментов (пп. 5, п. 1 ст. 346.16 НК РФ)

расходы на оплату бухгалтерских, аудиторских и юридических услуг (пп. 15, п. 1 ст. 346.16 НК РФ)

расходы на оплату рекламы (пп. 20 п. 1 ст. 346.16 НК РФ)

расходы на покупку товаров для последующей перепродажи (пп. 23, п. 1 ст. 346.16 НК РФ)

и другие.

Чтобы принять расходы на самозанятых к вычету, они также должны быть экономически обоснованны и подтверждены документам. Согласно закону, компании на ОСНО и ИП на УСН при определении налоговой базы не учитывают расходы, связанные с приобретением товаров, работ и услуг, у самозанятых, при отсутствии чека. Таким образом, без чека подтвердить свои расходы нельзя. (п. 8 ст. 15 ФЗ № 422)

Чтобы ИП мог принять расходы к вычету, расходы на самозанятых нужно отразить в книге учета расходов и доходов (КУДиР) и потом на основе этих данных заполнить налоговую декларацию при уплате налога.

Как принять к вычету расходы на ОСНО

Компании на основной системе налогообложения при уплате налога на прибыль тоже могут учесть расходы на сотрудничество с самозанятыми. Но категории расходов и порядок их признания отличается от того, что закреплен для ИП на УСН.

Большинство организаций определяют доходы и расходы по методу начисления. Это значит, что компании принимают расходы к учету в том налоговом периоде, когда они эти расходы понесли, вне зависимости от времени фактической выплаты денег.

Пример

По договору самозанятый должен написать до конца марта один текст, за что получит 5 000 р. Самозанятый сдал работу в срок, но компания смогла оплатить его услуги только в начале апреля. При методе начисления, компания примет расходы к учету в марте, когда у нее фактически образовалась задолженность перед самозанятым, а не в апреле, когда она смогла ему перевести деньги.

При применении метода начисления, все расходы организации на производство и реализацию делятся на прямые и косвенные. К прямым расходам относят:

материальные затраты (на покупку материалов, сырья и инструментов)

расходы на оплату труда сотрудников, участвующих в процессе производства

суммы начисленной амортизации.

Обычно к косвенным относятся те расходы, которые прямо не задействованы в процессе производства и реализации продукции (товаров, работ, услуг) компании. Это могут быть расходы на рекламу у самозанятых, на услуги дизайнера, копирайтера и другие.

Но приписывать те или иные расходы к косвенным можно только при отсутствии реальной возможности отнести эти доходы к прямым. (Письмо Минфина России от 05.09.2018 № 03-03-06/1/63428)

Какие еще расходы можно принять к вычету

Можно принять к вычету оплату затрат самозанятого на транспорт и материалы. Для этого нужно заложить сумму этих затрат в цену услуг. Это самый простой и надежный способ. Потому что с самозанятыми можно сотрудничать только в рамках гражданских правоотношений. А отдельные условия в договоре о компенсации затрат самозанятого на выполнение работ или услуг могут стать основанием для переквалификации правоотношений в трудовые. Налоговая выпишет компании штраф и обяжет доначислить налоги и пеню.

Если хотите поощрить самозанятых за быструю работу, в договоре можно прописать повышающий коэффициент. Рассмотрим на примере договора с курьером.

Что прописать в договоре

1. Стоимость Услуг Исполнителя по Договору рассчитывается по формуле: количество доставок, умноженное на стоимость одной доставки, указанной в пункте 1.1. + количество доставок, совершенных быстрее чем за 30 минут, умноженное на коэффициент за скорость, указанный в пункте 1.2.

1.1. Вознаграждение Исполнителя за одну доставку заказа из ресторана Заказчика до клиента составляет 100 (Сто) рублей.

1.2. Коэффициент за скорость оказания услуг составляет 1,5. Право на коэффициент возникает в случае, если Исполнитель оказывает услугу в течение 30 минут.

При таком дополнительном пункте в договоре исполнитель получит за быструю доставку 150 рублей. И эти расходы тоже можно будет принять к вычету.

Узнать больше о договорах можно в нашей статье, где мы разбираем основные договоры с самозанятыми и прилагаем готовые шаблоны, составленные нашими юристами.