Вместе с юристами разбираемся, можно ли работодателю брать в аренду имущество самозанятого сотрудника и не удерживать НДФЛ с арендной платы.

Оглавление

Что может арендовать компания у самозанятого

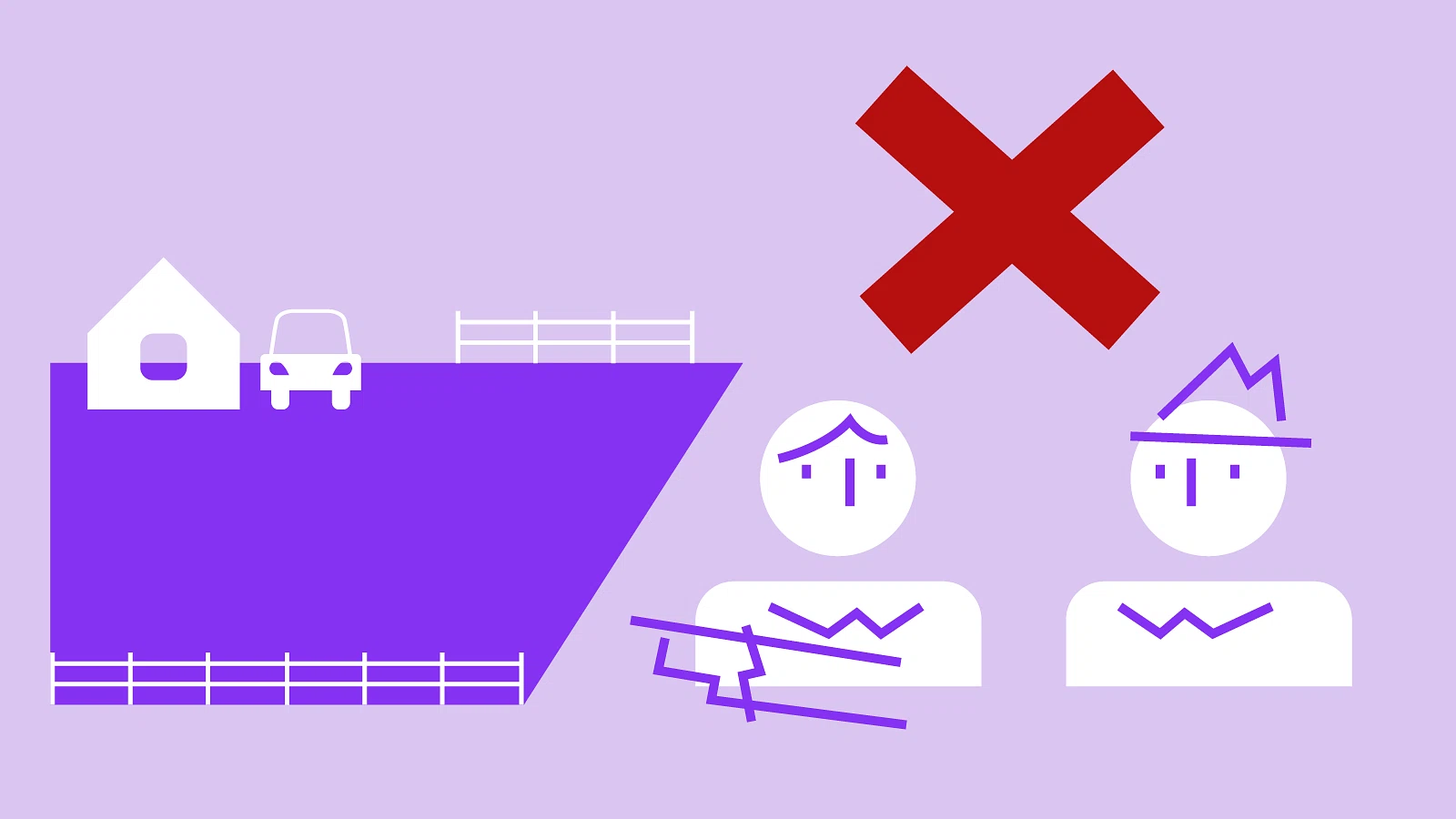

Компании могут арендовать у самозанятых что угодно. Запретов на сдачу в аренду определенного имущества самозанятыми компании нет. Но есть запреты на применение НПД — налога на профессиональный доход. В одних случаях применять НПД можно, в других нельзя.

Можно применять НПД при сдаче любого движимого имущества и жилых помещений. Самозанятый может сдавать компании автомобиль, жилую квартиру, самосвал, фотокамеру — и платить НПД в размере 6% с арендной платы. От уплаты НДФЛ в размере 13% самозанятый в этом случае освобожден.

Для компании это означает, что при аренде у самозанятого движимого имущества или жилой квартиры, она не должна будет выполнять функции налогового агента. Бизнесу не придется удерживать с арендных платежей НДФЛ и перечислять его в бюджет.

Нельзя применять НПД при сдаче любой недвижимости, кроме жилых помещений. Этот запрет установлен п. 3 ч. 2 ст. 6 ФЗ № 422.

Самозанятый не может сдавать в аренду земельный участок, гараж, апартаменты, офис и другие нежилые помещения — и платить при этом НПД. В данном случае НПД не применяется, следовательно с арендных платежей нужно платить НДФЛ в размере 13%.

Важно то, что компания, арендовав нежилое помещение у самозанятого, становится его налоговым агентом. Следовательно, именно компания должна удерживать и перечислять в бюджет НДФЛ в размере 13% с арендных платежей.

Можно ли применять НПД при аренде работодателем имущества самозанятого

В законе есть запрет: нельзя платить НПД с вознаграждения за услуги от бывшего или действующего работодателя (п. 8 ч. 2 ст. 6 ФЗ № 422). Даже если с бывшим работодателем заключен гражданско-правовой договор, НПД применять нельзя. С момента увольнения должно пройти минимум два года, чтобы была возможность применять НПД.

Если с момента увольнения сотрудника прошло меньше двух лет, сотрудничать с ним можно только как с обычным физлицом. Для компаний это означает, что со всех вознаграждений работнику как самозанятому нужно будет удержать и перечислить в бюджет НДФЛ в размере 13%.

Далее разберем, распространяется ли данный запрет на арендные отношения между самозанятым и работодателем.

Аренда — это не услуга, не работа, это передача имущественных прав. Поэтому запрет на применение НПД при оказании услуг своему бывшему или действующему работодателю на аренду не распространяется.

Сотрудник как самозанятый может сдавать в аренду компании свой автомобиль или квартиру. Компания при этом будет освобождена от удержания и уплаты НДФЛ с арендных платежей. Самозанятый сотрудник будет платить НПД по ставке 6% самостоятельно.

Данную позицию неоднократно подтверждал Верховный Суд РФ. Последний раз — в Определении от 14.08.2023 г. по делу № А46-12519/2022.

Позиция Верховного Суда по делу А46-12519/2022: аренда не является услугой, следовательно, самозанятый может применять НПД при сдаче в аренду движимого имущества своему работодателю

Предметом спора, рассмотренного Верховным Судом, стало доначисление компании НДФЛ с платежей за аренду автомобиля у самозанятого сотрудника. В роли сотрудника выступал сам директор компании, зарегистрированный в качестве самозанятого.

Налоговая считала, что аренда является услугой, а значит, на аренду распространяется запрет на применение НПД при сотрудничестве с работодателем. Следовательно, компания должна была удержать с арендных платежей НДФЛ и перечислить его в бюджет.

Суды всех инстанций, включая Верховный Суд РФ, не поддержали позицию налогового органа. Суды пришли к выводу, что предметом договора аренды является переход имущественных прав, а не оказание услуг. Следовательно, выплаты в рамках договора аренды облагаются НПД.

Суды признали неправомерным доначисление компании НДФЛ, пеней и привлечение к ответственности по ст. 123 НК РФ.

Какие существуют риски при аренде имущества самозанятого работника компанией

Несмотря на то, что Верховный Суд на стороне бизнеса, налоговая служба считает иначе. Сотрудники налоговой службы в своей деятельности по прежнему руководствуются Письмом ФНС РФ от 03.08.2021 № СД-4-3/10980@.

В письме налоговая служба ссылается на п. 5 ст. 38 НК РФ и приходит к выводу, что аренда для целей налогообложения является услугой. Следовательно, доходы от сдачи в аренду жилых помещений и движимого имущества работодателю НПД не облагается — компании должны удерживать с арендных платежей НДФЛ.

Подобное же мнение изложено и в нескольких письмах Минфина РФ:

Компаниям стоит учитывать мнение ФНС РФ и Минфина РФ в своей деятельности. Несмотря на то, что налоговой еще ни разу не удалось защитить свою позицию в суде, ФНС продолжает возбуждать дела о взыскании с компаний НДФЛ и штрафов.

Брать имущество в аренду у самозанятых работников и не платить НДФЛ стоит только в том случае, если компания готова спорить с налоговой и защищать свою позицию в суде.