В статье разберем кейс компании, в котором суды трех инстанций всецело согласились с доводами организации и не поддержали налоговую с доводами о подмене трудовых отношений с самозанятыми гражданско-правовыми. Разберем суть дела, обозначим сильные аргументы компании, которые помогли выиграть суды, расскажем, как правильно оформлять отношения с самозанятыми.

Оглавление

Причины спора между налоговой и компанией

Перевозчик ООО «Автолига» выиграл тендер на аренду автотранспорта, а в следующем году заключил договор с другой фирмой на оказание транспортных услуг по перевозке пассажиров и грузов. Из-за нехватки штатных работников, компания заключала договоры оказания услуг с самозанятыми, чтобы выполнить свои обязательства. Подробный разбор этого дела в апелляционной инстанции можно найти в статье Консоль.Про.

Инспекция провела налоговые проверки расчетов по страховым взносам и НДФЛ и вынесла три решения о привлечении компании к налоговой ответственности. В предписаниях инспекция доначислила страховые взносы на 6 311 032 ₽, пени 1 278 171 ₽, штраф 834 025 ₽ и НДФЛ 3 730 840 ₽. В итоге компании грозило уплатить более 12 млн ₽ в бюджет за налоговые правонарушения.

Налоговая посчитала, что самозанятые водители выполняли работу по основному виду деятельности компании, имели типовые договоры, регулярные выплаты и работали на постоянной основе под контролем компании.

Компания обжаловала решения налоговой службы и выиграла суд в первой инстанции, апелляции и кассации. Далее рассмотрим, какие доводы убедили суд в правомерности сотрудничества с самозанятыми.

Как компания доказала законность сотрудничества с самозанятыми

В таблице ниже смотрите, какие доводы приводила налоговая инспекция и какие опровержения выдвинула компания.

Доводы инспекции | Возражения компании | Обоснование возражений |

|---|---|---|

Компания не имеет постоянного штата работников, все привлеченные исполнители — самозанятые водители | Нехватка штатных работников продиктована производственной необходимостью | Привлекали самозанятых для исполнения контрактов с контрагентами. Содержать штат для временной работы нерентабельно и вызывает убытки |

Самозанятые подчинялись графику работы и ПВТР компании | Самозанятые оказывали услуги по заявкам, а не по установленному графику | Договоры с самозанятыми не содержат точного времени оказания услуг, водителей привлекали по мере необходимости |

В договорах с определяли режим труда и отдыха | Режим труда и отдыха не устанавливали | Общество не регулировало продолжительность рабочего дня, время отдыха, отпуска, не предоставляло социальных гарантий и т. д. |

Выплаты проводили регулярно и в единые сроки | Выплаты проводили за выполненные заявки в разные сроки | Оплату за выполненные заявки производили на основе подписанных актов об оказанных услугах |

Самозанятым платили в рамках «зарплатного» проекта | Выплата вознаграждений по «зарплатному» проекту не подтверждает трудовые отношения | Зарплатный проект использовали для минимизации банковских расходов по рекомендации банка |

Самозанятые регистрировались по указанию компании | Регистрация происходила по собственному желанию или по рекомендации | Никакого правонарушения в рекомендации зарегистрироваться нет, это нужно для законного оформления отношений |

Длительный характер отношений подтверждает трудовые отношения | Длительный характер отношений не подтверждает трудовые отношения | По статье 421 ГК граждане и юрлица свободны в заключении договора, в том числе в выборе срока действия соглашения |

Заключенные с физлицами договоры имеют признаки срочного трудового договора | Заключенные договора не включают условий трудовых договоров и полностью соответствуют гражданско-правовым отношениям | В договорах с самозанятыми нет указаний на должность, специальность или профессию исполнителя, конкретное место работы; отсутствуют должностные инструкции; нет условий о контроле их работы. Водителям не давали поручений выполнить работу по определенной профессии, а вознаграждение выплачивали без учета опыта работы, профессиональных качеств, тарифных ставок и должностных окладов. Взамен этого были прописаны требования к услугам, а также четкие поручения заказчика по поводу результата услуг |

Выплаты от компании — единственный источник дохода для большинства самозанятых | Выплаты через один источник дохода для самозанятых не свидетельствует о наличии трудовых правоотношений с заказчиком | Самозанятые самостоятельно определяют количество своих контрагентов, исходя из желаемого уровня дохода от своей деятельности |

Как легально сотрудничать с самозанятыми

Чтобы не нарваться на санкции налоговой и лишних затрат на судебные разбирательства, важно с самого начала правильно оформлять сотрудничество с исполнителями. Налоговая узнает о взаимодействии с самозанятыми с первого чека, который исполнители выпишут компании, и далее будет следить за действиями сторон. На что обращают внимание сотрудники ФНС, читайте в отдельной статье.

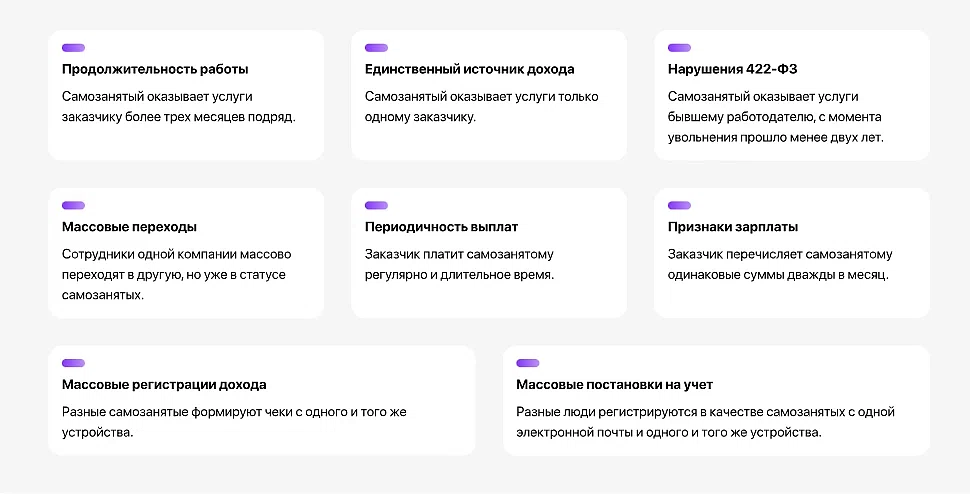

Так, налоговая проанализирует взаимоотношения с самозанятыми по показателям риска. Какие это показатели, смотрите на изображении ниже.

Что проверить до заключения договора с самозанятым

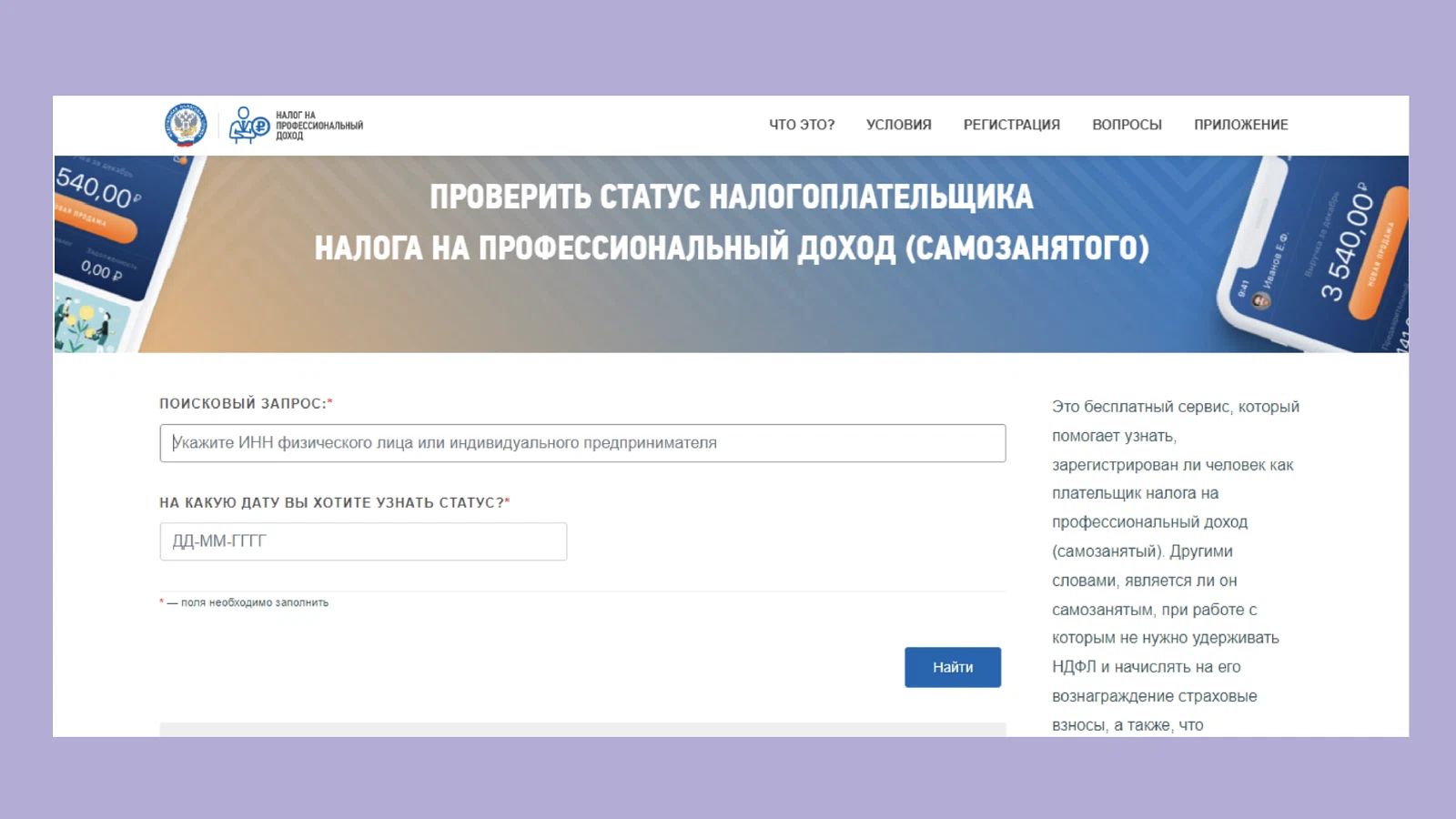

Прежде всего проверьте статус исполнителя как самозанятого. Можно попросить самозанятого получить справку на сайте налоговой или в приложении «Мой налог». Или самому проверить статус на сайте налоговой. Укажите ИНН физлица и дату запроса и нажмите кнопку «Найти».

Второе, что нужно проверить — это не работал ли самозанятый в вашей компании. Чтобы привлечь физлицо как самозанятого, должно пройти не меньше двух лет после его увольнения из компании.

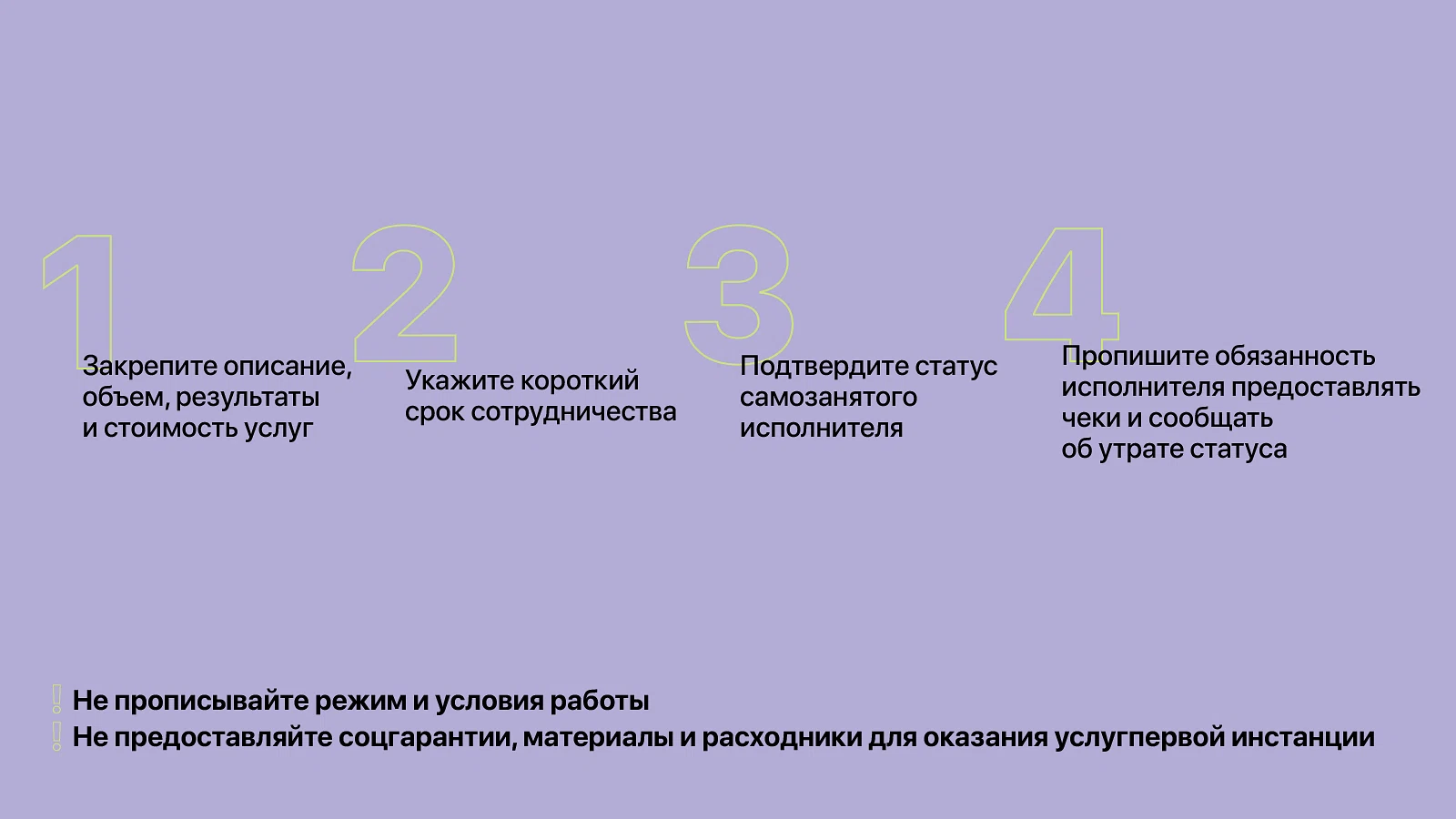

Как составить договор с самозанятым

Самый ответственный этап — это разработка договора с самозанятым. Пропишете ключевые условия сотрудничества: вид услуг и конечный результат, статус самозанятого, права и обязанности сторон. Обяжите исполнителя предоставлять чек, а также уведомлять об утрате своего статуса. Вычистите из договора лексику Трудового кодекса. Как правильно заключить договор с самозанятым, описали в отдельной статье.

Что проверить на этапе оплаты

Проверьте статус исполнителя на дату выплаты. Если самозанятый превысил годовой лимит или другой образом нарушил условия самозанятости, то налоговая лишит его статуса. А значит, компании придется заплатить НДФЛ и страховые взносы за него.

Обязательно получите чек от самозанятого. Без него налоговая не примет расходы компании, выпишет штраф и доначислит налоги и взносы. О чеках самозанятых читайте в статье Консоль.Про «Как гарантированно получать чеки от самозанятых».