ИП платят налоги и страховые взносы не только за себя, но и за своих работников. Для этого раз в месяц, квартал или год он заполняет налоговые декларации и другие отчетные документы, рассчитывает суммы налогов к уплате. Заполняя столько документов, можно ошибиться в расчетах, не верно заполнить декларацию или опоздать с уплатой налогов. Это может привести к серьезным штрафам для ИП.

В статье рассмотрим, откуда налоговая задолженность может возникнуть, какие это влечет последствия, можно ли как-то отсрочить выплату задолженности и как узнать информацию в налоговой о долгах.

Оглавление

Как у ИП может возникнуть долг перед ФНС

На ИП, как и на других налогоплательщиках, лежит обязанность по уплате налогов и страховых взносов. Налоги, которые он платит, можно поделить на 2 группы: налоги с доходов и остальные налоги. Например, транспортный налог, земельный налог, имущественный налог и так далее.

С 2023 года изменился порядок уплаты налогов и страховых сборов — Единый налоговый счет (ЕНС) и Единый налоговый платеж (ЕНП).

Теперь каждый месяц, квартал или год налогоплательщик начисляет налоги с учетом своей системы налогообложения. Но перечисляет их не разными платежками по отдельным КБК, а Единым налоговым платежом (ЕНП) по общим для всех реквизитам.

Единым платежом уплачиваются следующие налоги: НДС, налог на прибыль, страховые взносы, налог на УСН и ПСН, ЕСХН, НДФЛ, акцизы, имущественные налоги.

Если предприниматель работает на ОСН, то со своего дохода он будет платить НДФЛ. Сумму НДФЛ он должен рассчитать сам и заплатить авансовый платеж по ЕНП. А по транспортному налогу ФНС самостоятельно рассчитает сумму платежа и направит ИП уведомление об оплате.

У ИП может возникнуть задолженность как по платежам первой группы, так и по налогам второй группы. Он может неправильно рассчитать и уплатить сумму НДФЛ. Например, посчитать весь доход по ставке в 13%, хотя при доходе больше 5 миллионов рублей за год ставка налога составляет 650 тысяч рублей и 15% с суммы сверх 5 миллионов (п. 1 ст. 224 НК РФ).

С другими налогами так же. Если ФНС не направит уведомление об уплате транспортного налога, то лицо все равно должен его оплатить. При условии, что у него в собственности есть машина, которая признается объектом налогообложения.

Лучше не затягивать с уплатой налогов и иногда проверять долг. Узнать его можно четырьмя способами:

лично в отделении ФНС,

через сайт Госуслуг,

через личный кабинет ИП на сайте ФНС,

через сайт судебных приставов.

Ниже рассмотрим, как происходит проверка налогов индивидуального предпринимателя.

Как проверить долг лично в отделении ИФНС

Узнать информацию в налоговой можно в отделении по месту нахождения ИП. Нужную информацию можно будет получить сразу в день приема, не дожидаясь никаких письменных ответов.

При личном визите можно запросить у ИФНС справку о состоянии расчетов, справку об исполнении обязанности, акт совместной сверки расчетов и выписку операций по расчетам с бюджетом.

Учтите, чтобы узнать информацию в налоговой, одного визита может быть мало. Для выяснения дополнительных сведений и или получения новых данных потребуется несколько раз явиться в отделение ИФНС.

Как найти задолженность через Госуслуги

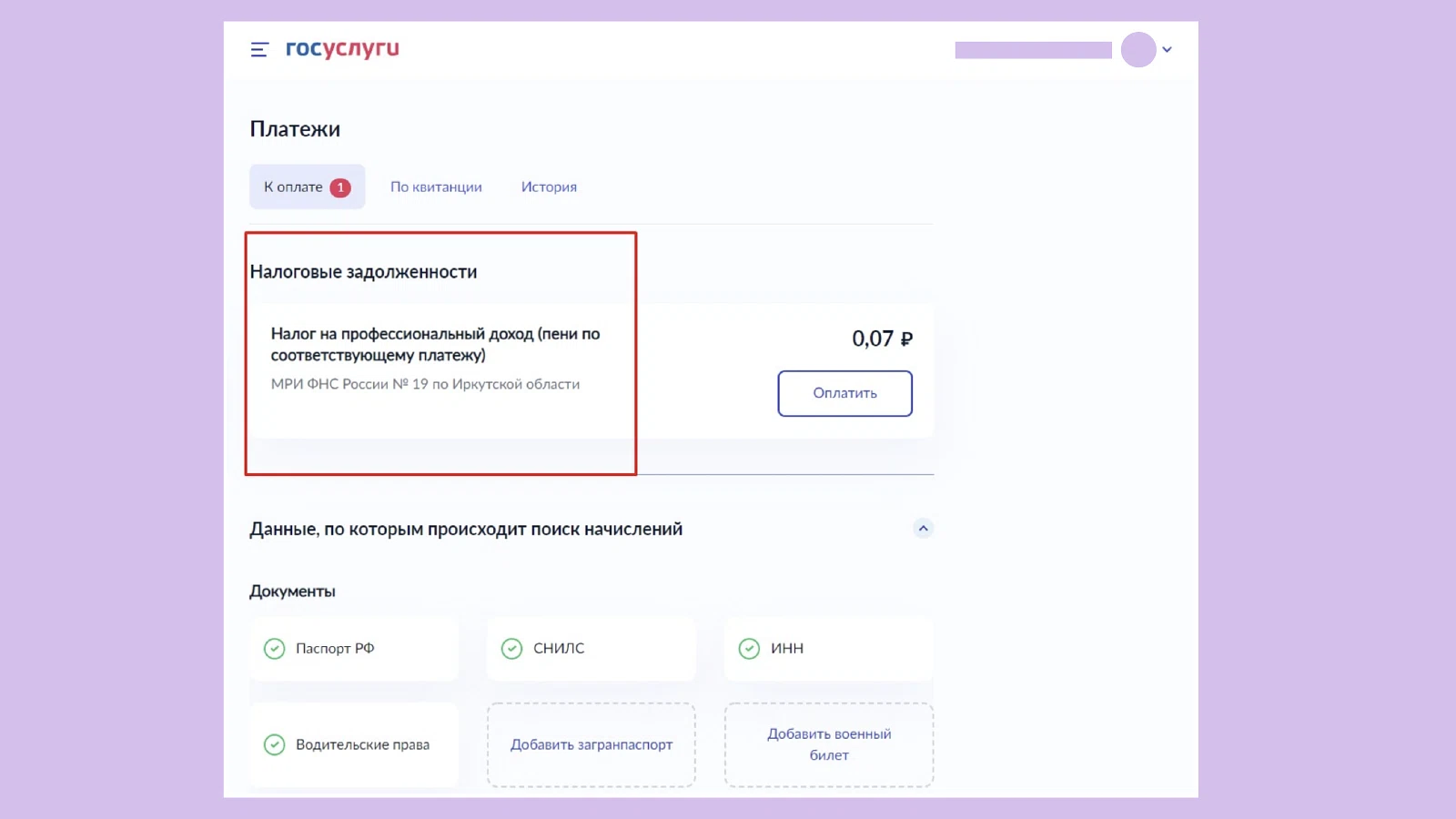

Проверить долг можно в разделе «Платежи» в личном кабинете Госуслуг. Для этого понадобится подтвержденная учетная запись на Госуслугах.

Подтвердить учетную запись на Госуслугах можно 3 способами:

Через мобильное приложение банка. Нужно ввести в поиске «Регистрация на Госуслугах» и заполнить регион, дату рождения и другие данные. Банк пришлет данные на сервер Госуслуг и учетная запись будет подтверждена.

Лично через отделение МФЦ. Нужно взять с собой СНИЛС и паспорт. Сотрудники центра обработают персональные данные, заполнят все необходимые сведения и подтвердят учетную запись на госуслугах.

По почте. Для этого нужно перейти на сайт Госуслуги и выбрать вариант «Подтвердить учетную запись заказным письмом». Потребуется указать свой адрес и дождаться, пока Госуслуги пришлют письмо на почту. В письме будет содержаться пароль, введя который учетная запись на Госуслугах будет подтверждена.

В разделе «Платежи» можно посмотреть, по какому налогу образовалась задолженность, сумму задолженности и другую информацию. Там же можно сразу уплатить долг.

Оплатить долг по налогам можно с помощью сервиса «Оплата по квитанции» на Госуслугах. Для этого нужно ввести код из налогового уведомления — уникальный идентификатор начисления (УИН), который содержит 20 или 25 цифр.

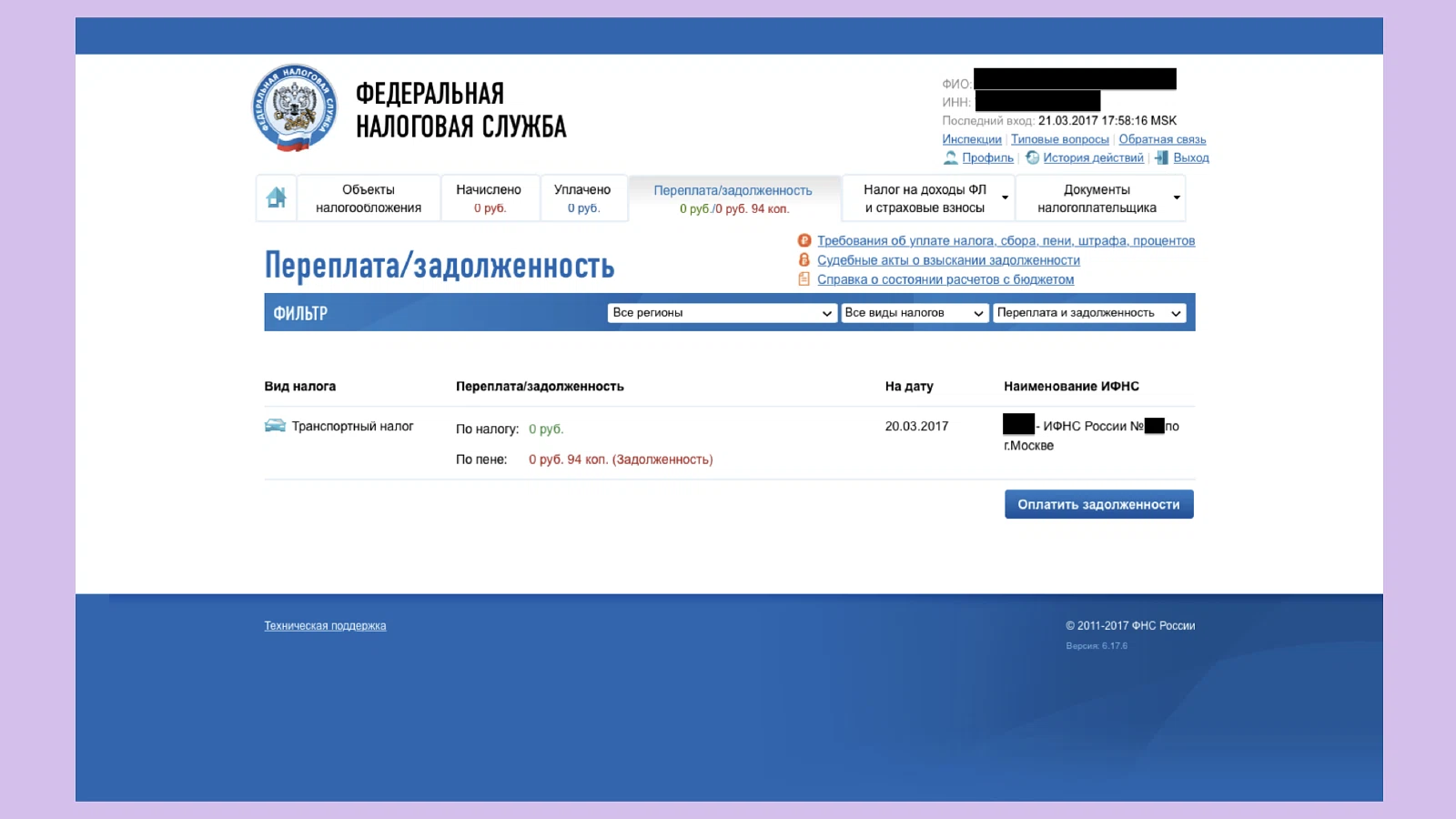

Как проверить долг через личный кабинет ИП

При желании узнать долг по налогам можно через личный кабинет ИП на сайте ФНС. Но чтобы зайти на сайт потребуется авторизоваться через Госуслуги. После обработки персональных данных, информация будет сразу видна на главной странице сайта.

Уплатить задолженность перед ФНС можно не только за себя, но и за иное лицо. Для этого нужно указать свои данные и данные лица, за которое будет уплачена задолженность.

Также можно через личный кабинет на сайте ФНС оплатить долги по налоговым платежам. Сделать это можно через сервис «Уплата налогов и пошлин индивидуального предпринимателя».

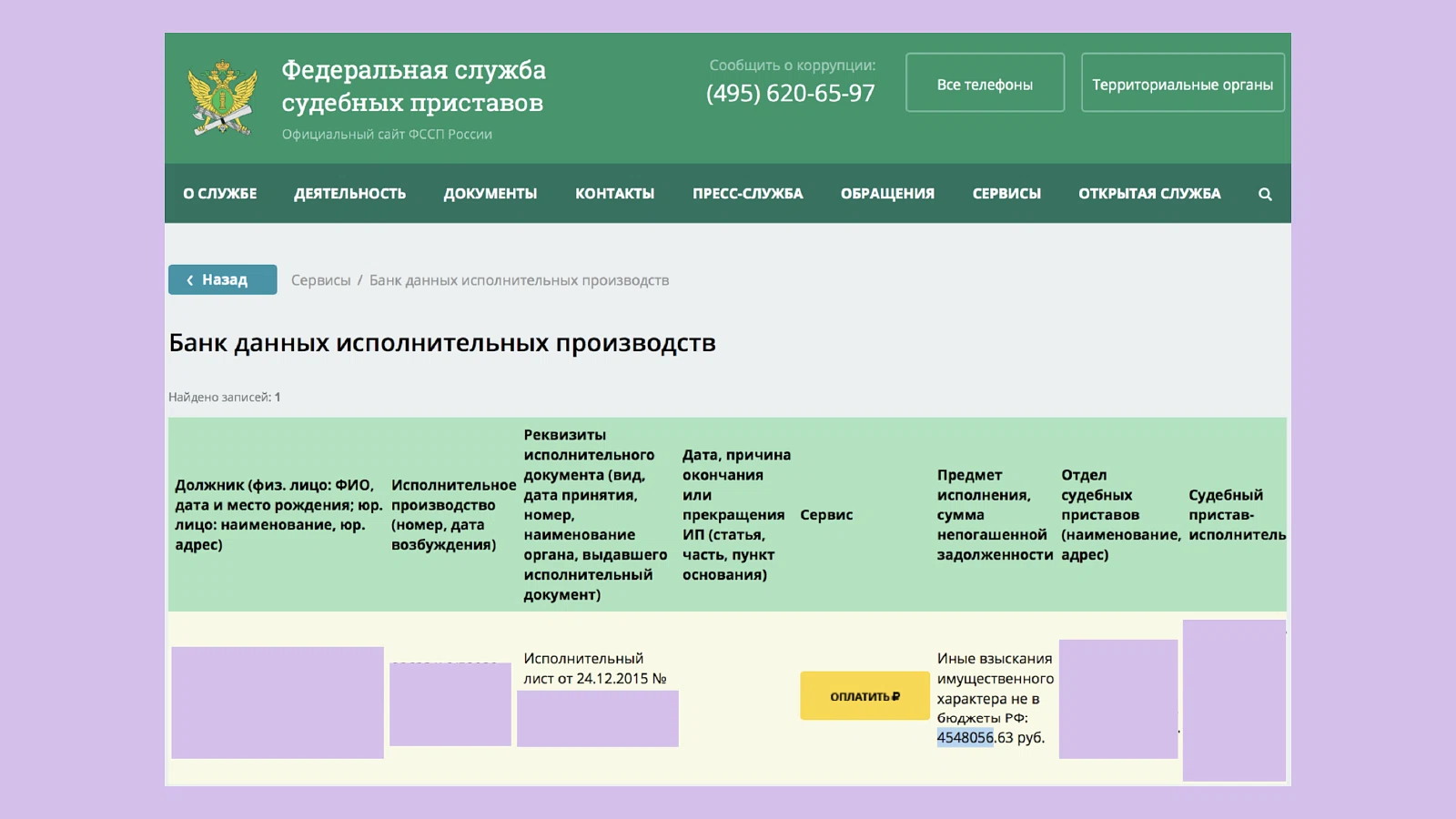

Как найти долги по ИП через сайт службы судебных приставов

Проверка задолженности есть на сайте судебных приставов. Особенность этого способа в том, что на сайте можно посмотреть не все долги по налогам, а только те, по которым начато исполнительное производство.

Это значит, что лицо добровольно не уплатило налоги, ФНС пошла в суд и выиграла дело. На основании судебного решения или приказа, служба судебных приставов начала исполнительное производство, то есть процесс по исполнению решения суда.

Сервис работает без авторизации или регистрации. Чтобы получить информацию по долгам, достаточно ввести номер исполнительного производства или ИНН предпринимателя в форму, указанную на сайте.

По введенному номеру исполнительного производства или ИНН можно узнать информацию о должнике, сумме задолженности и реквизитах исполнительного документа.

К чему может привести долг перед ФНС

Первое, что сделает ФНС, когда узнает о долге предпринимателя — направит ему требование об уплате задолженности по налоговым платежам. В требовании указывается сумма налога, пеней и штрафов. А также дается срок на исполнение требования. По общему правилу он составляет восемь дней (п. 3 ст. 69 НК РФ).

Если ИП не исполнит требования, налоговая обратится в суд. А это значит, что с лица помимо недоимки, пени и штрафа еще взыщут судебные расходы и госпошлину. Если индивидуальный предприниматель будет уклоняться и от исполнения договора, то с него могут взыскать исполнительский сбор в размере семи процентов от суммы взыскания по судебному иску (п. 3 ст. 112 ФЗ от 02.10.2007 № 229-ФЗ).

Согласно налоговому законодательству, неуплата или неполная уплата сумм налога в результате неправильного исчисления налога или других неправомерных действий влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (п. 1 ст. 112 НК РФ).

Например, если компания ошиблась в расчетах и заплатила вместо 100 тысяч рублей, только 80 тысяч, то налоговая взыщет с компании 20% от 20 тысяч рублей. Итого: 20.000 * 100: 20 = 4.000 рублей — сумма штрафа. А если бы налоговая доказала, что компания умышленно не уплатила часть налогов, то с нее взыскали бы 40% от от неуплаченной суммы налога, или 8 тысяч рублей.

Пеня начисляется за каждый день просрочки начиная со дня возникновения недоимки по налогу и включительно по день исполнения совокупной обязанности по уплате налогов (п. 3 ст. 75 НК РФ).

Например, если у компании был долг по налогу на имущество с 1 по 20 апреля, то пеню начислят за все 20 дней, включая тот, в который компания погасила задолженность.

Можно ли не платить долг налоговой

Совсем не платить нельзя, это уголовно наказуемо. Но закон позволяет взять отсрочку или рассрочку по уплате задолженности по налоговым платежам (ст. 61 НК РФ).

При желании, можно заплатить налоги, в том числе задолженности по налогам, за другое лицо. Сделать это можно самостоятельно оформив платежное поручение, по квитанции или через Госуслуги.

Но учтите, вернуть уплаченные за другое лицо деньги нельзя. За возвратом придется обращаться к лицу, за которое внесены денежные средства.

Отсрочка может быть предоставлена налоговым органом на срок, не превышающий год, а рассрочка на срок не более 3 лет. При этом повторная отсрочка или рассрочка не предоставляется, если лицо не исполнило свои обязательства.

Получить отсрочку можно, если есть особые основания, указанные в законе. Например:

ИП понес ущерб в результате стихийного бедствия или технологической катастрофы;

Если предприниматель выплатит всю сумму налогов, то может стать банкротом;

Предпринимательская деятельность ИП носит сезонный характер;

Имущественное положение ИП исключает возможность единовременной уплаты налога, сбора, страхового взноса, пеней, штрафов, процентов;

При перемещении товаров через таможенную границу Евразийского экономического союза, если у лица есть основание на получение отсрочки предусмотренное правом Евразийского экономического союза и законодательством Российской Федерации о таможенном регулировании;

и другие, указанные в п. 2 ст. 64 НК РФ.

Также, если налоговая предоставит ИП отсрочку, то в ряде случаев на сумму отсрочки или рассрочки будут начислять проценты. Например, если отсрочка предоставлена по основаниям, указанным в подпунктах 3, 4 и 5 пункта 2 статьи 64 Налогового кодекса (п. 3 ст. 64 НК РФ).

Кроме того, обязательным условием для предоставления отсрочки или рассрочки является предоставление обеспечения в форме залога, поручительства или банковской гарантии.

Чтобы получить отсрочку, необходимо отправить заявление в ФНС в бумажном виде или можно через личный кабинет ИП на сайте ФНС. Ниже подготовили образец заявления, если ИП решил отправит его в бумажном виде.

Заявление об отсрочке выплаты налога

Если сумма долга не превышает 10 миллионов рублей, то заявление подается в Управление ФНС России по субъекту РФ по месту нахождения (месту жительства) ИП. А если сумма по заявлению более 10 миллионов рублей — в Межрегиональную инспекцию ФНС России по управлению долгом.

К заявлению нужно прикрепить следующие документы:

справки банков о ежемесячных оборотах денежных средств за последние 6 месяцев по счетам ИП в банках;

справки банков об остатках денежных средств на всех счетах ИП в банках;

перечень контрагентов-дебиторов ИП с указанием цен договоров, заключенных с соответствующими контрагентами-дебиторами, и сроков их исполнения;

документы, подтверждающие наличие оснований предоставления отсрочки или рассрочки, указанные в пункте 5 ст. 64 НК РФ.

Налоговая рассмотрит заявление в течение 10 дней со дня поступления документа и примет решение: предоставлять отсрочку или нет.