В силу вступили новые правила приема металлолома. Многие задаются вопросом, как это повлияет на их деятельность и что теперь нужно делать.

В статье расскажем, как теперь устроен прием и сдача лома и какие документы нужно оформлять при покупке цветных и черных металлов. А также рассмотрим, какие налоги нужно платить продавцу и покупателю металлолома и каких изменений в сфере приема и сдачи металлолома в 2024 году можно ожидать.

Оглавление

Новый закон о приеме металлолома

С 1 октября 2023 года начали действовать новые правила приема и сдачи металлолома. По поручению президента, для повышения прозрачности деятельности юрлиц и ИП закон был дополнен новым пунктом, который вводит запрет на наличный расчет за металлолом с физическими лицами.

Теперь физлицам придется завести счет в банке, а скупщикам понадобится подключить эквайринг или систему быстрых платежей, чтобы провести расчет с физлицами за металлолом.

На некоторых новостный сайхтах можно найти информацию, что новые правила полностью вступят в силу только с 1 июня 2024 год. А до 2024 года будет введен лимит: проводить операцию по безналичному расчету нужно будет только при покупке лома ценой свыше 120 тысяч рублей.

На самом деле это устаревшая информация. Вариант с переходным периодом до 2024 года не понравился Совету Федерации и его убрали из окончатлеьного варианта поправок.

Как происходит сдача металлолома в 2024 году

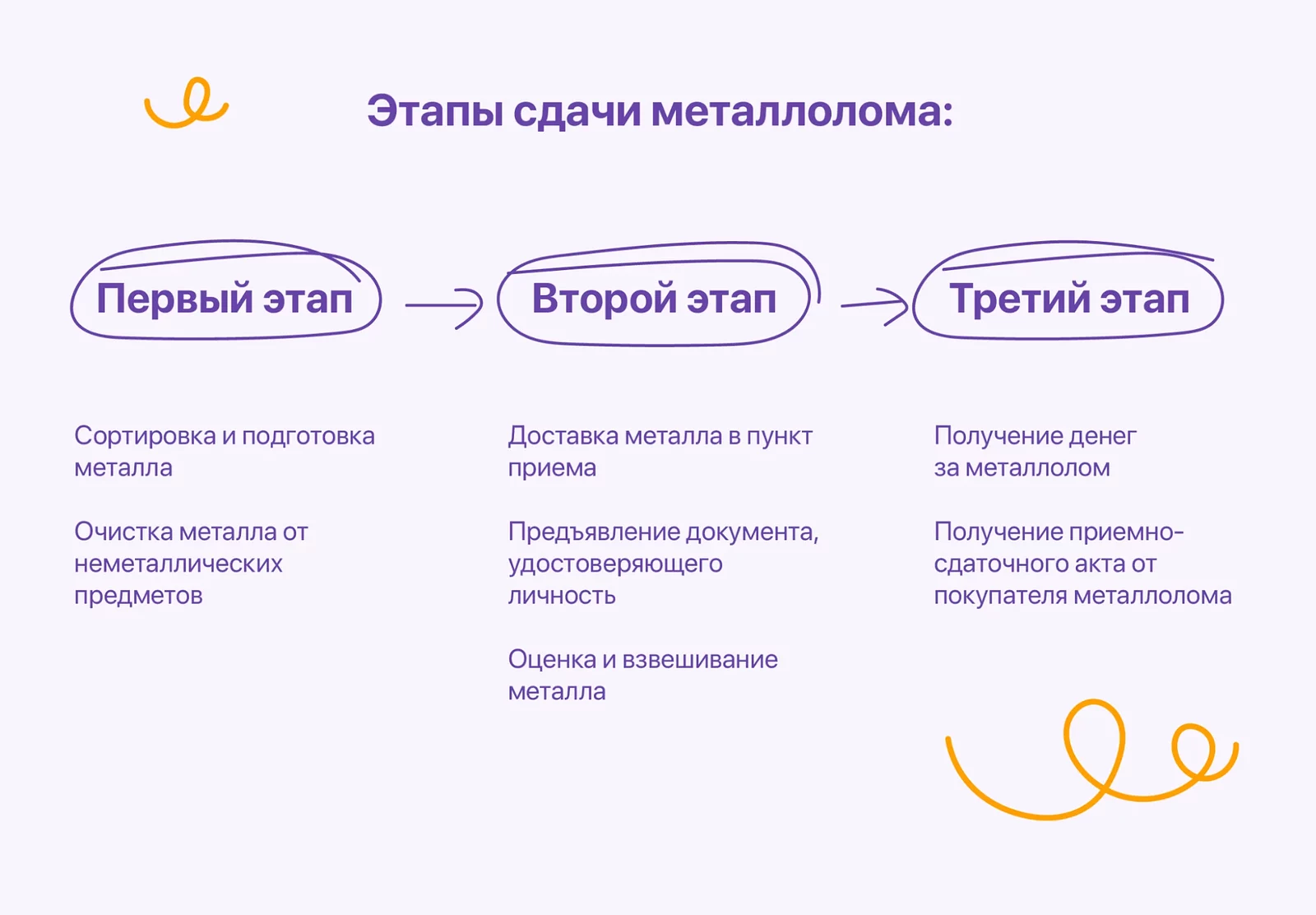

Сдача лома включает в себя несколько этапов.

Сортировка и подготовка. Прежде чем сдавать лом, необходимо произвести сортировку и подготовку материалов. Это включает в себя удаление негодных частей и очистку от посторонних веществ.

Подача материала. Сдача цветного металла происходит так же, как и черного: после подготовки материал доставляют в специализированный пункт приема. Там скупщик металла проводит взвешивание и оценку качества.

Оплата и оформление. После приема вам выплачивается вознаграждение в соответствии с текущими ценами. Также вы получаете официальное подтверждение сдачи металла.

Сдать металл могут как юридические лица и ИП, так и граждане. Лицам с 14 до 18 лет понадобится письменное согласие одного из родителей. Дело в том, что несовершеннолетние в этом возрасте еще не обладают полной дееспособностью, и поэтому не могут самостоятельно совершать некоторые сделки (ст. 26 Гражданского кодекса).

Также, несовершеннолетние могут обрести полную дееспособность после женитьбы или по решению органов опеки и попечительства. (ст. 21 и 27 ГК РФ)

Новый закон закрепил дополнительное требование для физических лиц. Так, с 01.10.2023 года запретят сдавать металлолом физлицам, у которых нет банковского счета, так без него покупатель не сможет провести безналичный перевод.

Чтобы юрлица и ИП могли сдавать металлолом, им нужна лицензия. Как сказано в постановлении правительства, лицензированию подлежит деятельность по заготовке, хранению, переработке и реализации черных и цветных металлов.

Кроме того, скупщики металла должны обеспечить в пунктах приема радиационный контроль и осуществление входного контроля каждой партии лома и отходов на взрывобезопасность. (п. 8 Постановление Правительства от 11 мая 2001 г. N 369)

Единственное исключение сделано для реализации лома черных и цветных металлов, который образовался у предпринимателя в процессе собственного производства. Для реализации этого лома лицензия не нужна (абз. 2 п. 1 постановления правительства).

Прием металлолома

Заниматься приемом лома черных и цветных металлов могут только юридические лица и индивидуальные предприниматели. Как отмечалось выше, чтобы осуществлять заготовку и хранение, им нужна лицензия.

Правила обращения с ломом цветных и черных металлов, утвержденные правительством РФ, устанавливают ряд обязанностей для лиц, принимающих металл. Например, принять вторсырье можно только у лица, которое предъявило документ, удостоверяющий личность. А если лом или отходы производства сдает юрлицо или ИП, он должен предоставить документ, подтверждающий право собственности на сдаваемый металл.

Прием лома обязательно должен оформляться с помощью приемо-сдаточного акта. Акт составляется в двух экземплярах, по одному для покупателя и продавца металла. Форма акта может быть как бумажной, так и электронной.

В 2024 года вести реестр можно только в электронном виде. (п. 14 Постановления Правительства от 28.05.2022 N 980).

Каждый случай приема нужно занести в реестр приемо-сдаточных актов. Сведения о приеме черного металла хранятся в реестре 1 год со дня составления приемо-сдаточного акта, о цветном металле — 3 года.

А при перевозки лома черных и цветных металлов, у Юридического лица или ИП должны быть:

путевой лист,

транспортная накладная,

заверенные копии документов, подтверждающие право на лом

удостоверение о взрывобезопасности лома и отходов черных металлов (п. 20 Постановления Правительства от 28.05.2022 N 980)

Расчет за металлолом

Закон ввел запрет на расчет с физлицами за металл наличными. Теперь все предприниматели, которые принимают металлолом у физических лиц, должны проводить безналичный расчет.

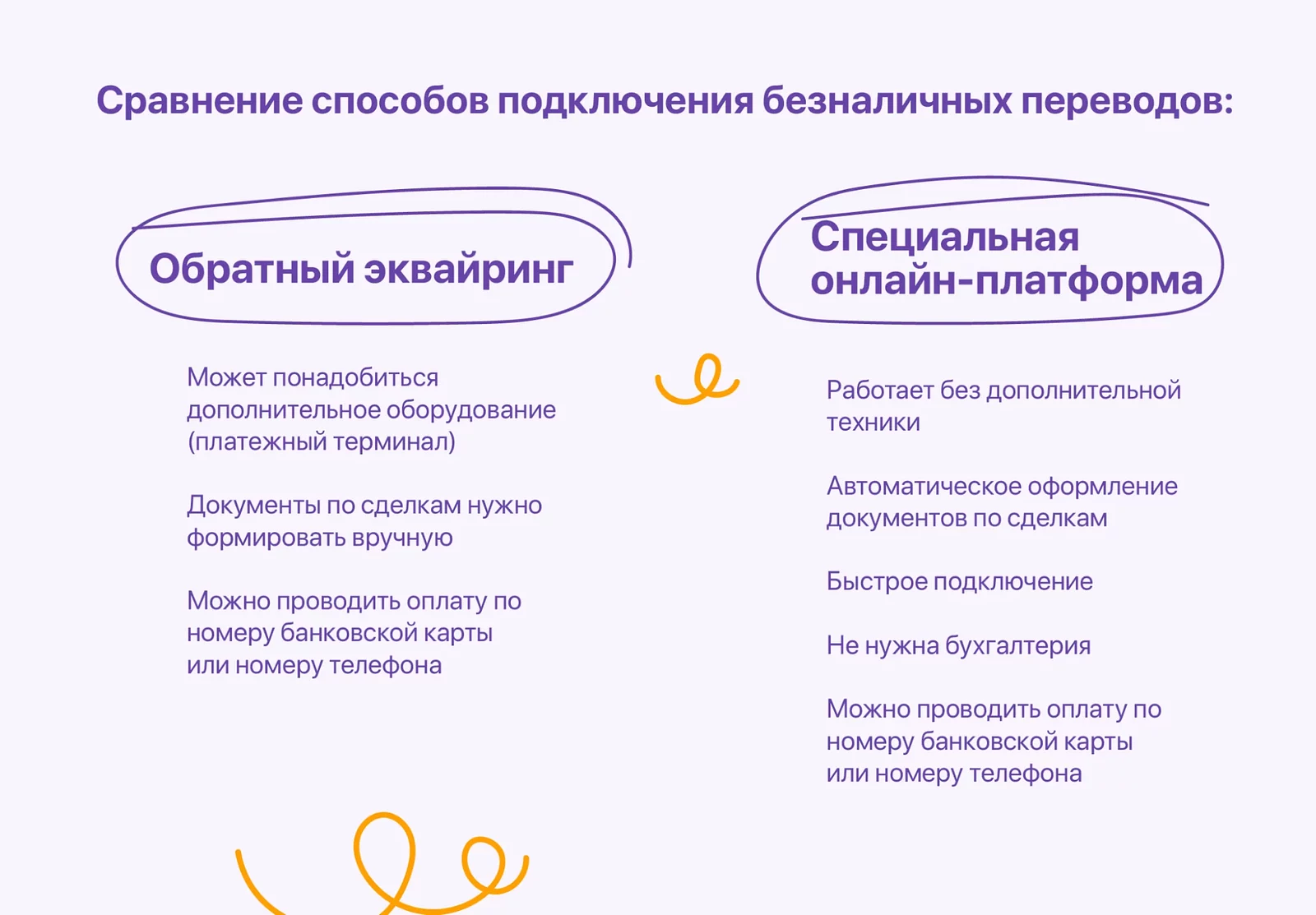

Для этого предпринимателю необходимо завести счет в банке и выбрать один из двух способов проведения безналичный расчетов.

Можно подключить в банке обратный эквайринг. В таком случае банк выдаст предпринимателю платежный терминал, через который он будет проводить безналичный расчет. Оплатить детали можно по номеру банковской карты или номеру телефона продавца. А в банке будет доступна вся история операций по покупке и продаже металла.

Можно воспользоваться специальным онлайн-сервисом. Такие сервисы есть у Консоль.Про, Тинькофф, Сбербанка и других компаний.

Также нельзя забывать и про чеки. По закону, любой предприниматель, который платит или получает денежные средства за товары и услуги, должен выдавать чек или бланк строгой отчетности. Это правило распространяется и на прием и сдачу лома, о чем говорит п. 2 ст. 2 закона о контрольно-кассовой технике.

Бланк строгой отчетности — это документ, который приравнен законом к кассовому чеку, он может использоваться вместо чека при получении или переводе денег за товар или услугу. Как указано в постановлении правительства, приемо-сдаточный акт является документом строгой отчетности. Поэтому вместо чека металлозаготовители должны выдавать продавцам именно приемо-сдаточный акт (п. 13 постановления правительства).

Нужно ли платить налог на сдачу металлолома

Юрлица и физлица платят разный налог на сдачу металла. В некоторых статьях пишут, что обязанность платить налог появилась у физлиц только с внесением изменений в закон. На самом деле это не так.

Еще с 2001 года в Налоговом кодексе есть налог на доходы физических лиц — НДФЛ. Его платят при получении зарплаты, продаже авто и недвижимости, а также при сдаче лома. Хорошая новость в том, что его не всегда нужно выплачивать.

В законе установлен специальный налоговый вычет при продаже имущества физлиц в размере 250 000 ₽. Если лицо за год продало лома или любого другого движимого имущества меньше чем на 250 тысяч, НДФЛ с этих доходов платить не нужно.

Более того, если имущество было в собственности лица три и более лет, то с него платить НДФЛ не нужно (п. 17.1 ст. 217 Налогового кодекса). Единственное, ФНС указывает: чтобы получить освобождение от уплаты НДФЛ, нужно предоставить доказательства того, что имущество было в собственности лица три года и более.

По данным ТАСС, в Госдуме планируют внести поправки, которые отменят НДФЛ за реализацию металла для физлиц. Как заявляет член комитета Госдумы по экономической политике Алексей Канаев, запустить проекта по отмене НДФЛ могут уже в 2024 году.

Налог на сдачу цветного металла отдельно нигде не предусмотрен. За доходы с продажи любого металла физическому лицу нужно заплатить только НДФЛ.

С юрлицами и ИП ситуация схожая. Они платят налог на сдачу лома в соответствии с тем налоговым режимом, который применяют. Это может быть и ОСНО, и упрощенная система налогообложения, и другие. При этом следует учесть, что при покупке и продаже вторсырья юрлицами и ИП нужно проверять, является ли ваш контрагент плательщиком НДС. В некоторых случаях у покупателей могут возникнуть обязанности по уплате НДС за своих контрагентов. Подробнее об этом расскажем ниже.

НДС при реализации металлолома в 2024 году

В законе установлен особый порядок расчета НДС при продаже металлолома. Налог должны рассчитывать не продавцы, а покупатели, которые в таких отношения выступают в качестве налоговых агентов.

Налоговый агент обязан рассчитать НДС, если он покупает металл у продавцов — плательщиков налога на добавленную стоимость. При этом обязанности налогового агента ложатся даже на тех покупателей, которые не являются плательщиками НДС (п. 8 ст. 161 Налогового кодекса).

Начислять НДС на лом вместо продавца не нужно, если он является:

физическим лицом, не зарегистрированным в качестве ИП;

предпринимателем, применяющим упрощенную систему налогообложения или патент;

предпринимателем, который в соответствии со ст. 145 НК РФ освобожден от уплаты НДС, например, если финансовый оборот компании за три последних месяца составил меньше двух миллионов рублей.

Если налоговый агент использует купленный металл в облагаемой НДС деятельности, например, перепродает его плательщику НДС, то он может воспользоваться налоговым вычетом.

По итогам каждого налогового периода налоговый агент должен подать в налоговую инспекцию по месту своего учета налоговую декларацию.

Краткий итог

Закон о скупке металлолома ввел обязательный безналичный расчет за лом с физическими лицами. Рассчитываться наличными больше нельзя.

Закон о приеме металлолома с 1 октября обязывает скупщиков открыть расчетный счет в банке для проведения безналичных переводов.

Прием металлолома нужно фиксировать в приемо-сдаточных актах и заносить в реестр. В 2024 года акты и реестр нужно вести только в электронном виде.

Налог за сдачу металлолома остался прежним. Для физлиц это НДФЛ, для юрлиц — налог на прибыль.

НДС при продаже металлолома должен рассчитать покупатель вторсырья, независимо от того, является он плательщиком НДС или нет.

Как оформить безналичный расчет в 2024 году

Подключить безналичный расчет можно самостоятельно или воспользовавшись платформой.

Скупщикам металла Консоль.Про позволяет проводить безналичные расчеты без дополнительного оборудования и бухгалтерии. Все налоговые документы находятся в электронном виде и формируются автоматически. Специалисты Консоль.Про также могут помочь выявить и минимизировать риски в документах и процессе.

Физическим лицам Консоль.Про поможет оформить статус самозанятого, автоматически сформировать чек и оплатить налог. При этом платформа работает как в браузере, так и в мобильном приложении.

Платформа уже доступна. Оставьте заявку, и мы свяжемся с вами в течении рабочего дня.