Время от времени бизнесу нужно решать разовые задачи: сделать дизайн, настроить трафик на сайт или написать текст для рассылки. Для таких задач удобнее не привлекать сотрудника в штат, а заключить договор с исполнителем на проектной основе.

Раньше нужно было заключать с подрядчиком договор как с физлицом, платить за него взносы, перечислять НДФЛ и сдавать отчетность. Сейчас у бизнеса есть возможность сотрудничать с ним как с самозанятым — платить налоги и взносы в этом случае должен самозанятый. В этой статье мы рассказали, что нужно знать о самозанятых и какие есть особенности в работе с плательщиками налога на профессиональный доход.

Кто такие самозанятые, или плательщики налога на профессиональный доход

Самозанятость — это специальный статус для физических лиц, которые платят налог на профессиональный доход (НПД). Они работают сами на себя и получают доход от своей деятельности.Самозанятыми могут стать физлица без статуса и ИП, которые ведут деятельность на территории России. Самозанятыми вправе стать граждане России, Беларуси, Армении, Казахстана и Киргизии (страны ЕАЭС). С 1 августа к этому списку прибавились граждане Украины, самопровозглашенных республик ДНР и ЛНР.

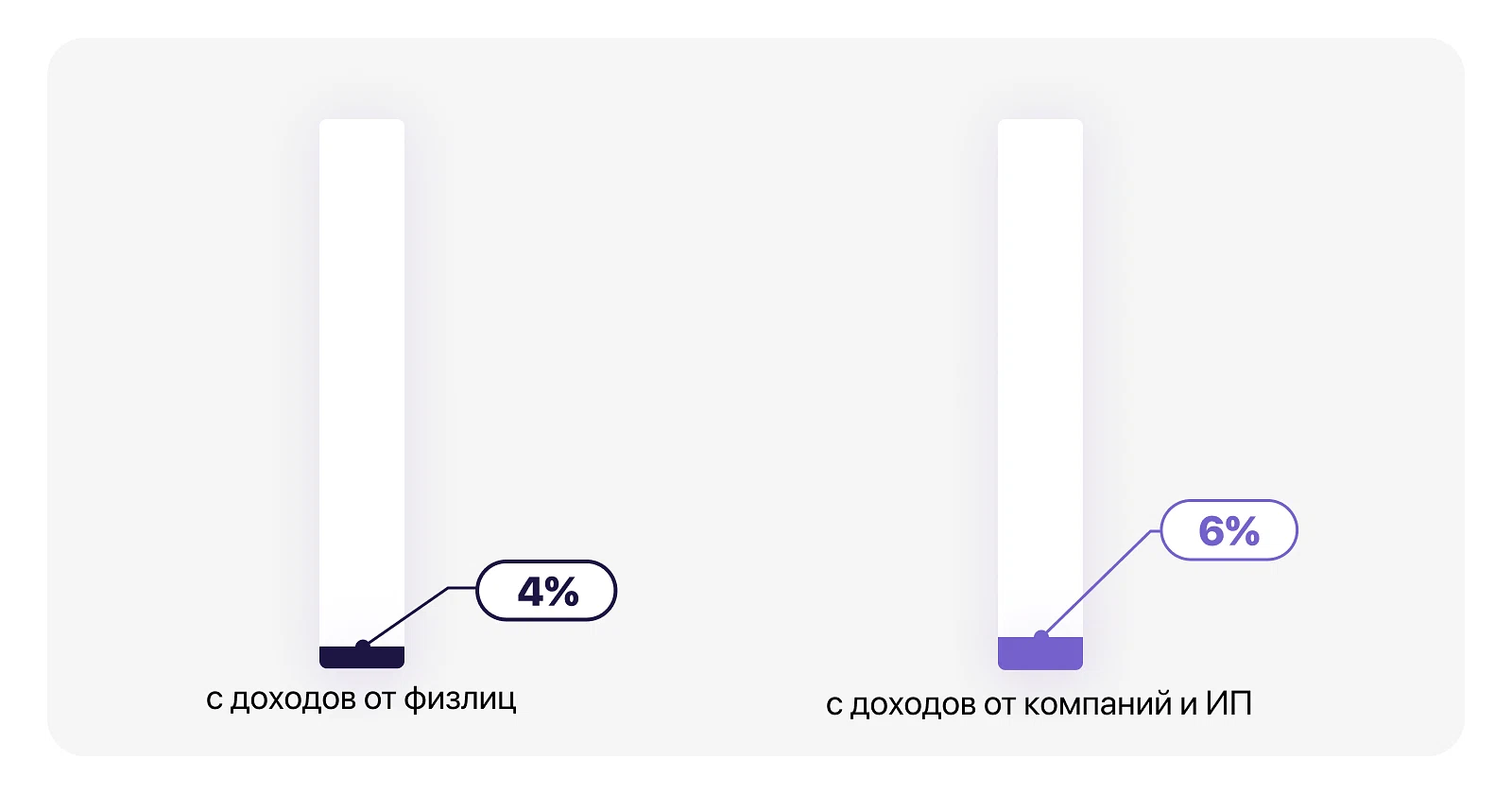

Налог с полученных доходов самозанятый уплачивает сам — 4% с доходов от физлиц и 6% с доходов от ИП и юрлиц. Если исполнитель только получил статус, то у него есть право на вычет в 10 000 рублей. Вычет уменьшает ставку с дохода от компаний до 4%, а с дохода от физлиц — до 3%.

Самозанятым не нужен кассовый аппарат, не надо заполнять декларации и сдавать отчетность. Всё, что нужно, — зарегистрироваться в приложении «Мой налог», сформировать чек, отправить его заказчику и раз в месяц заплатить налог.

Чем может заниматься самозанятый

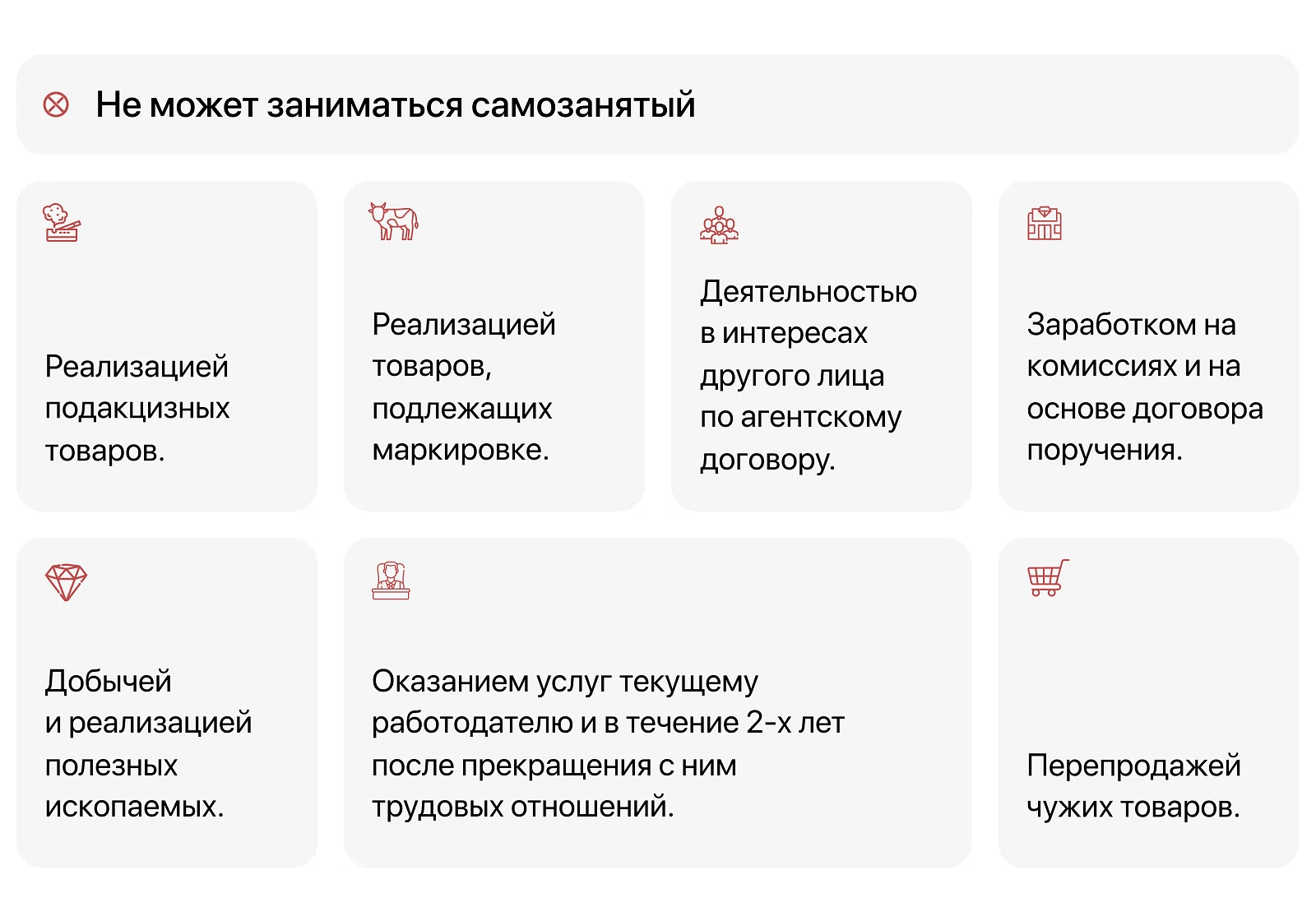

По закону самозанятых можно привлекать для самых разных задач, но есть ограничения. Например, продавать подакцизные товары или товары, которые подлежат маркировке (например, лекарства или текстильную продукцию) плательщикам НПД нельзя.А вот перечень того, чем может заниматься самозанятый, незакрытый, так что главное — обратить внимание на запрещенную деятельность.

Как оформить отношения с самозанятыми

Самый простой способ зафиксировать договоренности с самозанятым — заключить с ним договор. С помощью договора оформить отношения удобнее и сотрудничать безопаснее — и заказчику, и исполнителю. Можно заключить договор оказания услуг, подряда или авторского заказа. Также можно сделать единый договор для всех исполнителей — договор-оферту. Исполнитель соглашается на его условия и начинает оказывать услуги.

Шаблон договора

Шаблон акта

Шаблон задания

Главный документ в отношениях с самозанятым — чек. Чек самозанятый формирует самостоятельно в приложении после того, как получил оплату.

Для компании, которая сотрудничает с самозанятым, чек — доказательство для налоговой. Он подтверждает расходы компании на выплату вознаграждения самозанятому, а также наличие у контрагента статуса плательщика НПД. Это поможет избежать штрафов и доначислений налогов за сотрудничество с физическим лицом без статуса. Договор может помочь, если исполнитель не выполняет свои обязанности или нарушает сроки, но только чек поможет подтвердить, что контрагент сам должен платить за себя налог.

Что нужно знать при взаимодействии с самозанятыми

В сотрудничестве с самозанятыми есть «подводные камни».

От самозанятых нужно получать чеки после каждой оплаты. По другому подтвердить факт сотрудничества с исполнителем-самозанятым не получится и ФНС может переквалифицировать правоотношения в трудовые с доначислением налогов и взносов по всем выплаченным суммам самозанятому. Кроме того, за неуплату налога и взносов положен штраф: 40% от суммы налогов и взносов в случае умышленного нарушения и 20% в случае неумышленного.

На момент оплаты у самозанятого должен быть действующий статус. Стоит проверить, что на дату выплаты лицо сохраняет статус самозанятого. Для этого достаточно знать ИНН исполнителя. Актуальный статус лица можно проверить на сайте ФНС.

Налоговая может переквалифицировать договор с самозанятым в трудовой договор. ФНС следит за тем, чтобы бизнес не маскировал трудовые отношения под отношения с самозанятыми. К примеру, если налоговая увидит, что оплата исполнителю приходит в одни и те же даты и с одними суммами, у исполнителя есть определенный график работы или он подчиняется внутренним правилам в компании, то такие отношения посчитают трудовыми. В этом случае придется доплатить НДФЛ и взносы, а еще выплатить штраф в налоговую инспекцию — до 40% от суммы неуплаченных страховых взносов и НДФЛ (п. 1 и п. 3 ст. 122 НК РФ).

Как минимизировать риски и упростить взаимодействие с самозанятыми

Сотрудничать с самозанятыми без риска и получать выгоду, а не штрафы от налоговой, поможет Консоль.Про:

Платформа самостоятельно производит проверку статуса самозанятого как в начале взаимоотношений, так и в процессе взаимодействия с ним. Компания всегда в курсе актуального статуса исполнителя.

Консоль.Про позволяет заключать договоры, подписывать задания и закрывающие документы, а также производить оплату по таким договорам и автоматически получать от самозанятых чеки сразу после выплаты.

Чтобы минимизировать риски переквалификации в трудовые отношения, Консоль.Про проверяет все этапы коммуникации, договоры, акты и бизнес-процессы, дает рекомендации и предоставляет шаблоны для основных документов.