Чтобы выполнять работы или оказывать контрагенту услуги, исполнители могут выбирать для себя один из трех вариантов: самозанятый, ИП или физлицо без статуса. Поэтому когда компания ищет себе исполнителя для проекта, ей нужно решить, кого проще и выгоднее привлечь. У всех трех статусов есть плюсы и минусы, свои ставки налога и риски — разбираемся с каждым.

Оглавление

Самозанятый: кто такой и что важно знать

Самозанятый — человек, который работает на себя и платит налог на профессиональный доход (НПД). Самозанятость — это не статус, а налоговый режим. Исполнитель в статусе физлица или ИП может выбрать этот режим, чтобы декларировать свой доход.

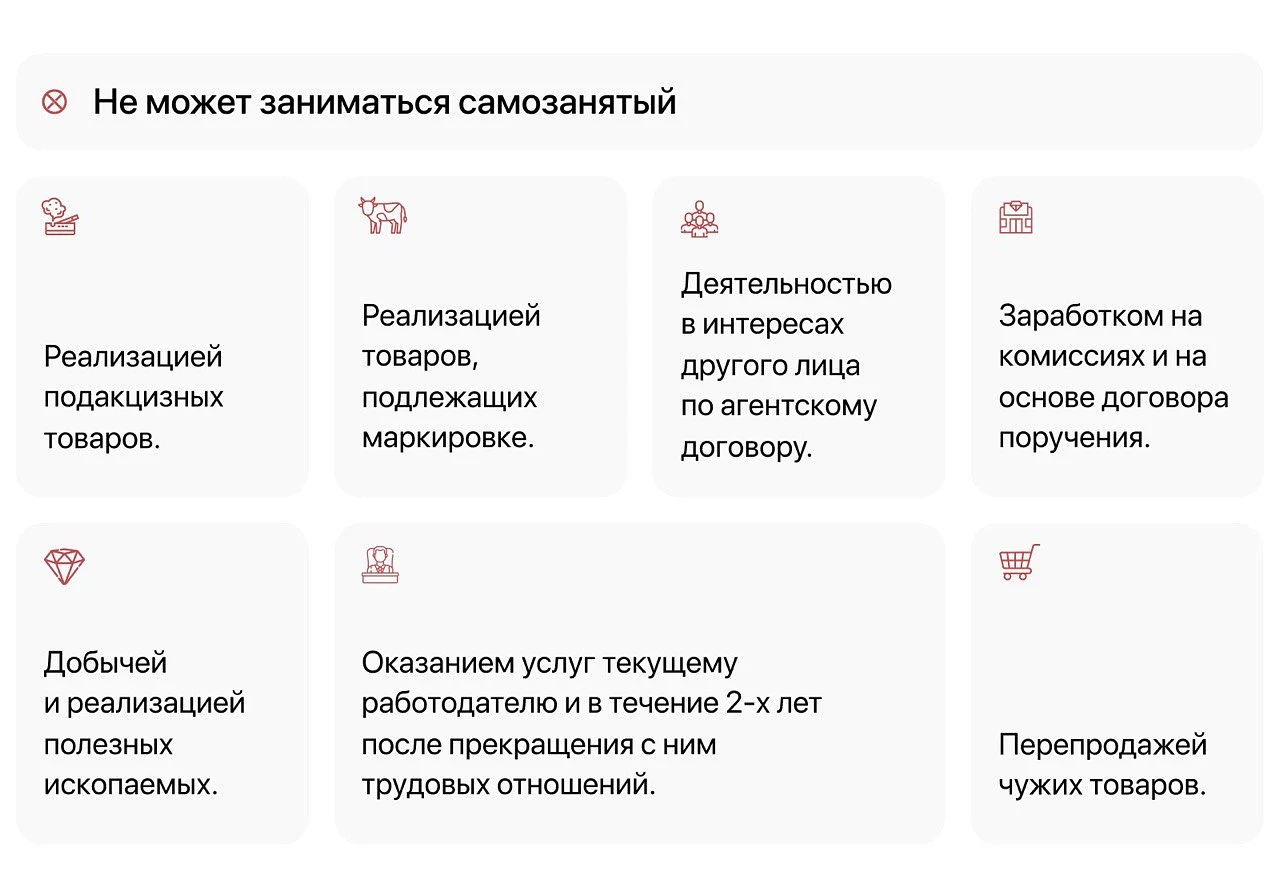

По закону самозанятых можно привлекать для самых разных заданий, перечень для такой деятельности незакрытый. Но для самозанятых-исполнителей есть и ограничения, например, самозанятым нельзя продавать подакцизные товары или товары, которые подлежат маркировке (лекарства или текстильную продукцию). Вот весь список запрещенной деятельности:

Налоги и взносы для самозанятых

Главный плюс самозанятости — низкая налоговая нагрузка. Самозанятые не платят НДФЛ и НДС, у них есть только один налог — налог на профессиональный доход (НПД) по ставке 4% или 6%, в зависимости от статуса заказчика: 4%, если контрагент — физическое лицо, и 6%, если юридическое или ИП. Взносы на пенсию самозанятые тоже не платят в обязательном порядке, но могут это делать добровольно.

Плюсы сотрудничества с самозанятым

Сотрудничать с самозанятым выгодно по многим причинам: →При выплате вознаграждения компания не является налоговым агентом самозанятого. Налоговый агент — лицо, которое удерживает налог и выплачивает его в бюджет. Обычно агентом становится компания: она платит налог за сотрудников или физических лиц, которые сотрудничают без самозанятости по договору ГПХ.

Самозанятый при работе с компаниями сам платит налог на профессиональный доход. У компаний нет обязательств по выплатам.

За самозанятого не нужно вносить страховые взносы.

Выплаты самозанятым можно учесть в расходах.

Самозанятого можно разово или время от времени привлекать для оказания услуг на определенный проект — не обязательно сотрудничать с ним постоянно.

Риски при сотрудничестве с самозанятым

У самозанятых есть годовые лимиты дохода. Переведете деньги сверх лимита — самозанятый не сможет задекларировать данный доход, а вам нужно будет заплатить налоги и взносы как за обычное физлицо без статуса по договору ГПХ.

Самозанятые могут заниматься не всеми видами деятельности.

Самозанятые должны выдавать чеки: нет чека — нет подтверждения, что компания не должна платить НДФЛ и взносы за физическое лицо. Иногда исполнители могут просто забыть выдать чек, а иногда — специально его аннулировать, чтобы сэкономить на налогах.

Если отношения с самозанятым фактически являются трудовыми, налоговая может их переквалифицировать и доначислить налоги и страховые взносы, а еще придется уплатить штрафы.

Как Консоль.Про помогает сотрудничать с самозанятыми

Несмотря на риски, самозанятость — выгодный налоговый режим и для компании, и для исполнителя, нужно только уметь правильно использовать его преимущества и учитывать недостатки.

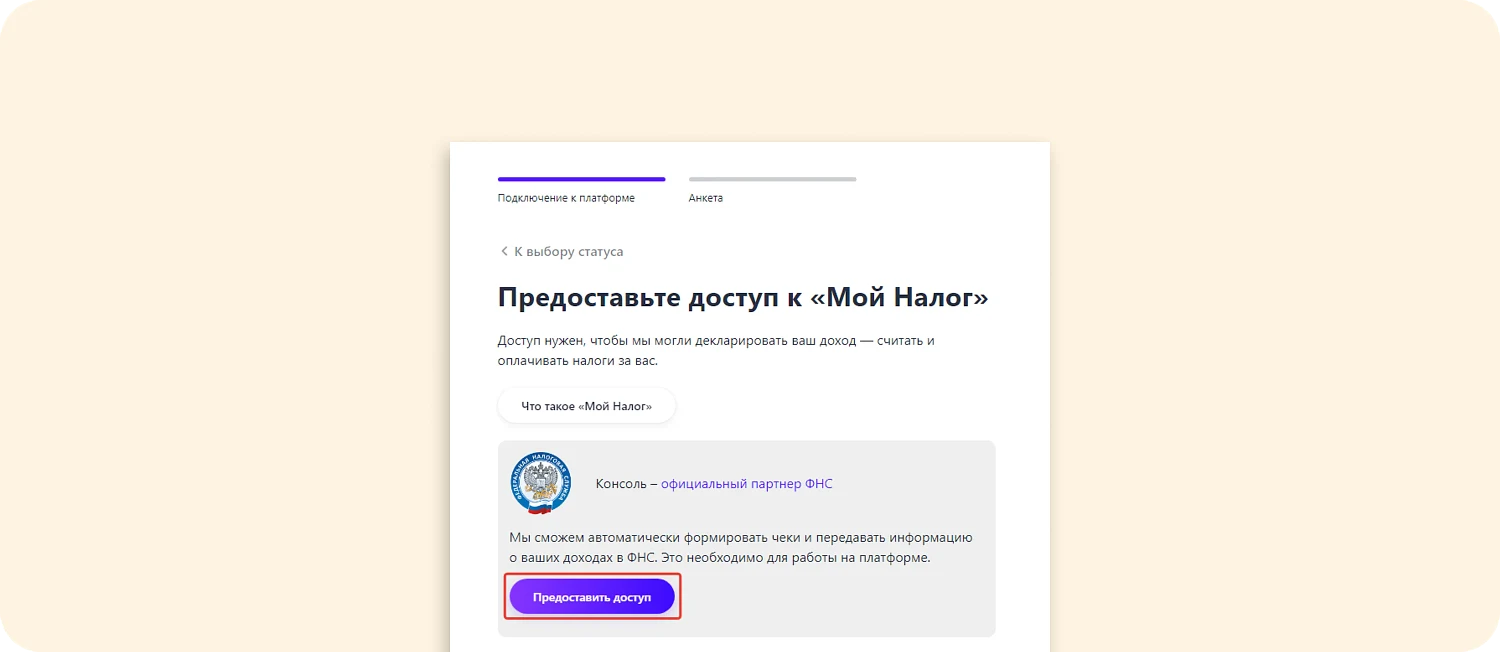

С этим может помочь Консоль.Про, вот как мы работаем с самозанятыми:

Автоматизируем работу с чеками — формируем их в приложении «Мой налог» и загружаем на платформу. И следим за статусом чека все время сотрудничества с самозанятым — расскажем, если исполнитель аннулировал чек, чтобы можно было оперативно среагировать и избежать проблем с налоговой.

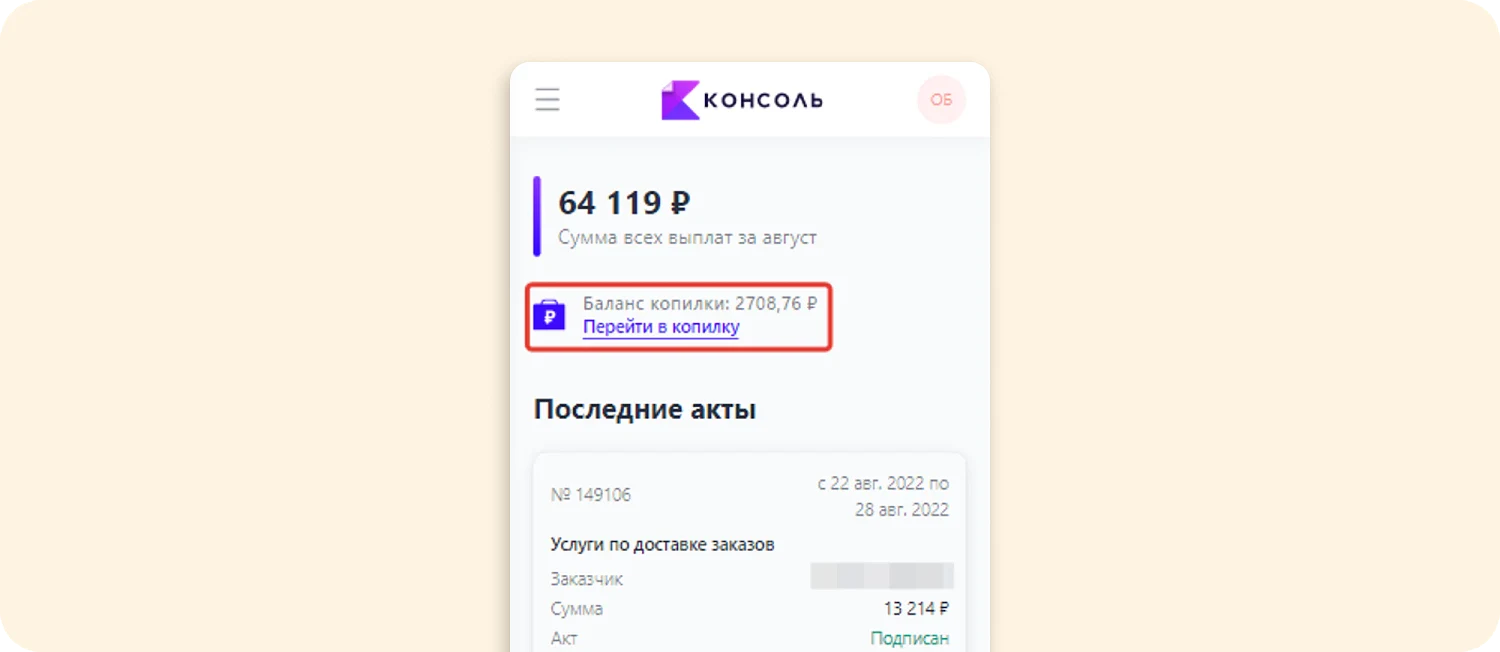

Откладываем денежные средства на уплату налога за исполнителя. У Консоль.Про есть функция Налоговая копилка. Из каждой выплаты, которую исполнитель получает через платформу, в копилку откладывается часть на уплату налога. В конце следующего месяца Консоль.Про перечислит деньги в ФНС — ничего не нужно делать вручную.

Избавляем от «бумаги». Договор и все закрывающие документы формируются на платформе и подписываются электронно с помощью простой электронной подписи (ПЭП). В личном кабинете исполнитель указывает номер телефона — на него каждый раз приходит новый уникальный код, которым можно подписать документы.

Индивидуальный предприниматель

Индивидуальный предприниматель — физическое лицо со статусом ИП. При этом ИП может выбрать режим НПД — тогда к нему будут применяться все льготы и особенности самозанятых: разрешенная деятельность, лимита доходов, чеки в приложении «Мой налог».

Но в любом случае у ИП есть больше возможностей для бизнеса, чем у самозанятого:

Бизнесу легче подключать к задаче именно ИП — предприниматель может открыть расчетный счет в банке, подключить эквайринг и зарегистрировать онлайн-кассу.

ИП могут заниматься практически любым разрешенным видом деятельности, они также могут получить лицензию для образовательных услуг или перевозки.

У ИП лимит годового дохода выше, чем у самозанятых, и зависит от системы налогообложения — патентной (ПСН), упрощенной (УСН) или основной системы налогообложения (ОСН). Например, в 2023 году годовой лимит дохода по УСН — 251,4 миллиона рублей.

В отличие от самозанятых, ИП может привлекать наемных сотрудников.

Но и обязанностей у ИП тоже больше: они сами считают свои налоги, отчитываются перед налоговой и платят страховые взносы (кроме ИП на НПД). Практически все ИП должны пользоваться онлайн-кассой, которая формирует чеки и передает информацию в налоговую.

Налоги и страховые взносы для ИП

У каждой системы налогообложения — свои налоги и отчетность. Сумма страховых взносов одинакова для всех, ее устанавливает государство, например, в 2023 году это 45 842 ₽. С этого года сумму перечисляют одной платежкой в составе ЕНП.

Плюсы при сотрудничестве с ИП

ИП самостоятельно уплачивает за себя налоги и страховые взносы.→Выплаты ИП тоже можно учесть в расходах.

ИП тоже можно разово или время от времени привлекать для сотрудничества.

Перечень разрешенной деятельности для ИП шире, и денежные лимиты выше — поэтому с ИП удобно сотрудничать, если нужно оказывать какие-то особенные виды услуг или вознаграждение превышает лимиты самозанятого.

Риски при сотрудничестве с ИП

Отношения с ИП могут переквалифицировать в трудовые, и тогда компании грозит доначисление НДФЛ, страховых взносов и штрафов.

Предприниматель может сняться с учета и стать физическим лицом без статуса. Тогда компании придется платить за него налоги и страховые взносы.

ИП нужно указывать коды своей деятельности по ОКВЭД, и если предприниматель выполняет работы или оказывает услуги по другому виду деятельности, могут быть проблемы. По мнению Минфина РФ, в этом случае компания как налоговый агент должна удержать НДФЛ с вознаграждения исполнителю, а также уплатить страховые взносы. Если ИП осуществляет деятельность, не указанную в ОКВЭД, значит, фактически он действует как физлицо без статуса.

Письмо Минфина от 12.01.2022

Как Консоль.Про работает с ИП

Мы умеем работать не только с самозанятыми — сотрудничество с ИП мы тоже делаем легче и безопаснее для компаний.

Через платформу легко запрашивать дополнительные документы у таких исполнителей, например СНИЛС или выписку из реестра индивидуальных предпринимателей. С ИП на платформе можно подписать договор и другие нужные документы: акты, задания, счета, — а еще можно быстро провести оплату по реквизитам счета индивидуального предпринимателя.

В случае с ИП на НПД мы контролируем лимит выплат, проверяем статус НПД перед выплатой, формируем чеки.

Физическое лицо без статуса

Физическое лицо без статуса может оказывать услуги по договору гражданско-правового характера (ГПХ), его тоже можно привлечь для выполнения определенного задания или реализации конкретного проекта. Для такого исполнителя компания-заказчик будет налоговым агентом — это значит, что нужно платить за контрагента налоги и страховые взносы.

Налоги и взносы для физлица без статуса

С 1 января 2023 года изменились условия сотрудничества с физлицами без статуса. Налоги остались прежними, это НДФЛ по ставке 13% с вознаграждения исполнителя. А вот положения по взносам изменились — теперь компании должны платить единый страховой взнос в СФР в размере 30% вместо 22% ОПС и 5,1% ОМС. Физическое лицо теперь страхуют так же, как штатного сотрудника, и компания платит за него столько же.

Особенности сотрудничества с физлицом без статуса

Компании-заказчики услуг при заключении или расторжении договора ГПХ с физлицом без статуса должны отправить уведомление в Социальный фонд (СФР) — фонд, который с 2023 года объединил Пенсионный фонд и Фонд социального страхования. Уведомить СФР нужно в течение одного рабочего дня с момента заключения или расторжения гражданско-правового договора.

Риски при сотрудничестве с физическим лицом без статуса

Если не заплатить налоги и страховые взносы, компании могут быть привлечены к ответственности по статье 122 НК РФ — это 20% штрафа от суммы неуплаченных налогов и страховых взносов + пени за каждый день просрочки.

Если забыть отправить уведомление о заключении или расторжении с физлицом договора, то грозит штраф по ч. 2 ст. 15.33.2 КоАП РФ — предупреждение или административный штраф от 300 до 500 ₽. Штрафы пока маленькие, но рисковать всё равно не стоит.

Как Консоль.Про помогает сотрудничать с физлицами

Платформа забирает все процессы на себя: подключает электронный документооборот, проводит оплату исполнителям, а все чеки и акты формирует сама. А если нужно, то мы поможем исполнителям-физлицам зарегистрироваться в качестве самозанятого и научим их правильно оформлять документы и платить налоги.

Как компании сотрудничать с разными исполнителями

Самозанятый | ИП на НПД | ИП на УСН | Физлицо | |

|---|---|---|---|---|

Размер налога | 6% | 6% | 6% | 13% НДФЛ |

Кто платит | Платит исполнитель | Платит исполнитель | Платит исполнитель | Платит компания |

Размер взносов | Обязательных нет, но может платить добровольно | Обязательных нет, но может платить добровольно | 45 842 ₽ фиксированных взносов | 30% взносов в СФР |

Кто платит | Платит исполнитель | Платит исполнитель | Платит исполнитель | Платит компания |

Лимиты по доходам | 2,4 миллиона рублей в год | 2,4 миллиона рублей в год | 112,5 миллиона рублей в год | Нет |

Риски | Штрафы, пени и доначисления в случае переквалификации или в случае потери статуса СЗ | Штрафы, пени и доначисления в случае переквалификации или в случае потери статуса ИП на НПД | Штрафы, пени и доначисления в случае переквалификации или в случае потери статуса ИП | Штрафы за неуплату налогов и страховых взносов, штраф за неуведомление о заключении или расторжении договора с физлицом |