В статье полный гайд по счету-фактуре: что такое счет-фактура, для чего нужен счет-фактура, кто выставляет счет-фактуру, а также как выставлять и заполнять счет-фактуру.

Оглавление

Что такое счет-фактура

Счет-фактура — это документ, на основании которого покупатель вправе принять к вычету НДС, который предъявил продавец (ст. 169 НК). То есть счет-фактура нужен, чтобы уменьшить сумму входящего НДС, которую нужно уплатить.

Если ищете СФ в бухгалтерии что это, то это аббревиатура от счет-фактуры. Иногда счет-фактуру еще сокращаю до СЧФ.

Важно не только правильно составлять счет-фактуру, но и корректно выставлять счет-фактуру. Иначе налоговая может отказать в вычете НДС. Проверить, как компания заполняет счета, декларации и другие документы, налоговая может в ходе выездной и камеральной проверки. Как налоговая проводит проверки, читайте в статье Консоли.

Учитывайте сведения из счетов-фактур, когда заполняете декларации по НДС и рассчитываете по документу сумму налога к уплате в бюджет. Кроме того, если продавец не оформляет счета-фактуры, его могут к налоговой ответственности в виде штрафа по статье 120 Налогового кодекса.

Кто и когда выставляет счета-фактуры

Счет-фактуру нужно составлять всем плательщикам НДС по облагаемым операциям. Но из правила есть некоторые исключения. Подробности — в таблице.

Основания для выставления счета-фактуры

Когда нужно выставлять счет-фактуру | Норма Налогового кодекса |

|---|---|

Компаниям или ИП, которые платят НДС и совершают в РФ облагаемые НДС операции | Пункт 3 статьи 169 |

Реализуете товары, работы, услуги или получили аванс в счет предстоящих поставок товаров, работ, услуг, имущественных прав | Пункт 3 статьи 168 |

Применяете освобождение от НДС и совершаете операции, которые не освобождены от НДС Выставление счета-фактуры должно быть с пометкой «без НДС» | Пункт 5 статьи 168 |

Налоговым агентам по операциям, которые облагаются НДС | Пункт 3 статьи 168, пункт 3 статьи 169 |

Комиссионерам или агентам, которые от своего имени приобретают или реализуют товары, работы, услуги, имущественные права в интересах заказчика-плательщика НДС | Пункт 1 статьи 156 |

Застройщикам, которые организуют строительство с помощью подрядчиков, и экспедиторам, которые организуют перевозку с привлечением третьих лиц | Пункт 3.1 ст. 169 |

Экспортерам товаров в страны ЕАЭС, которые освобождены от НДС | Подпункт 1.1 пункта 3 статьи 169 |

Когда составление счета-фактуры не понадобится

Составление счета-фактуры на отгрузку не нужно по операциям, по которым не начисляют НДС, или когда разрешают не заполнять счет-фактуру. Например, если покупатели не платят НДС или освобождены от него, или покупатели — физлица без статуса ИП и т. д.

Заполнение счета-фактуры на аванс не нужно в тех же случаях, что и на отгрузку. А еще если используете освобождение от НДС, получили аванс в счет поставки товаров, работ, услуг с длительным производственным циклом или получили аванс по операции, облагаемой нулевым НДС.

Если работаете на УСН, платить НДС и выставлять счет-фактуру не нужно. Как и когда ИП платят НДС, читайте в отдельной статье.

Электронный счет-фактуру выставляют, если стороны согласны на обмен электронными счетами-фактурами и у них есть для этого совместимые технические средства. Использование электронных счетов-фактур можно обозначить в договоре, отдельном документе, в переписке или другим способом.

Если реализуете прослеживаемые товары, то по общему правилу также выставляйте счета-фактуры. Заполнение счета-фактуры в таком случае происходит в электронной форме. Электронный счет-фактура выставляется, даже если покупатель не уплачивает НДС или освобожден от обязанностей налогоплательщика.

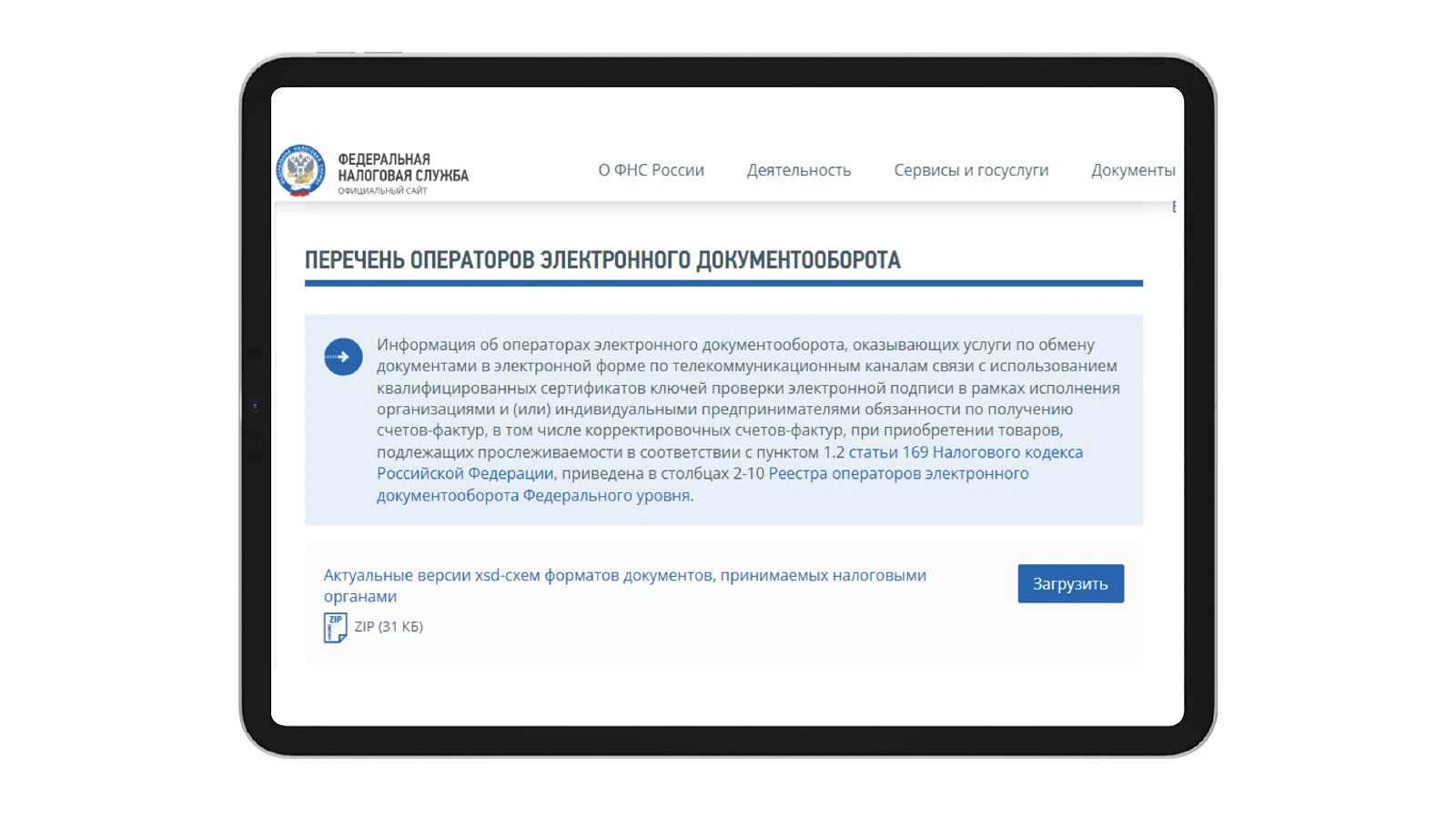

Чтобы выставлять и получать электронные счета-фактуры, нужно заключить договор с оператором ЭДО. Выбрать оператора можно на сайте ФНС.

В какой срок выставлять счет-фактуру

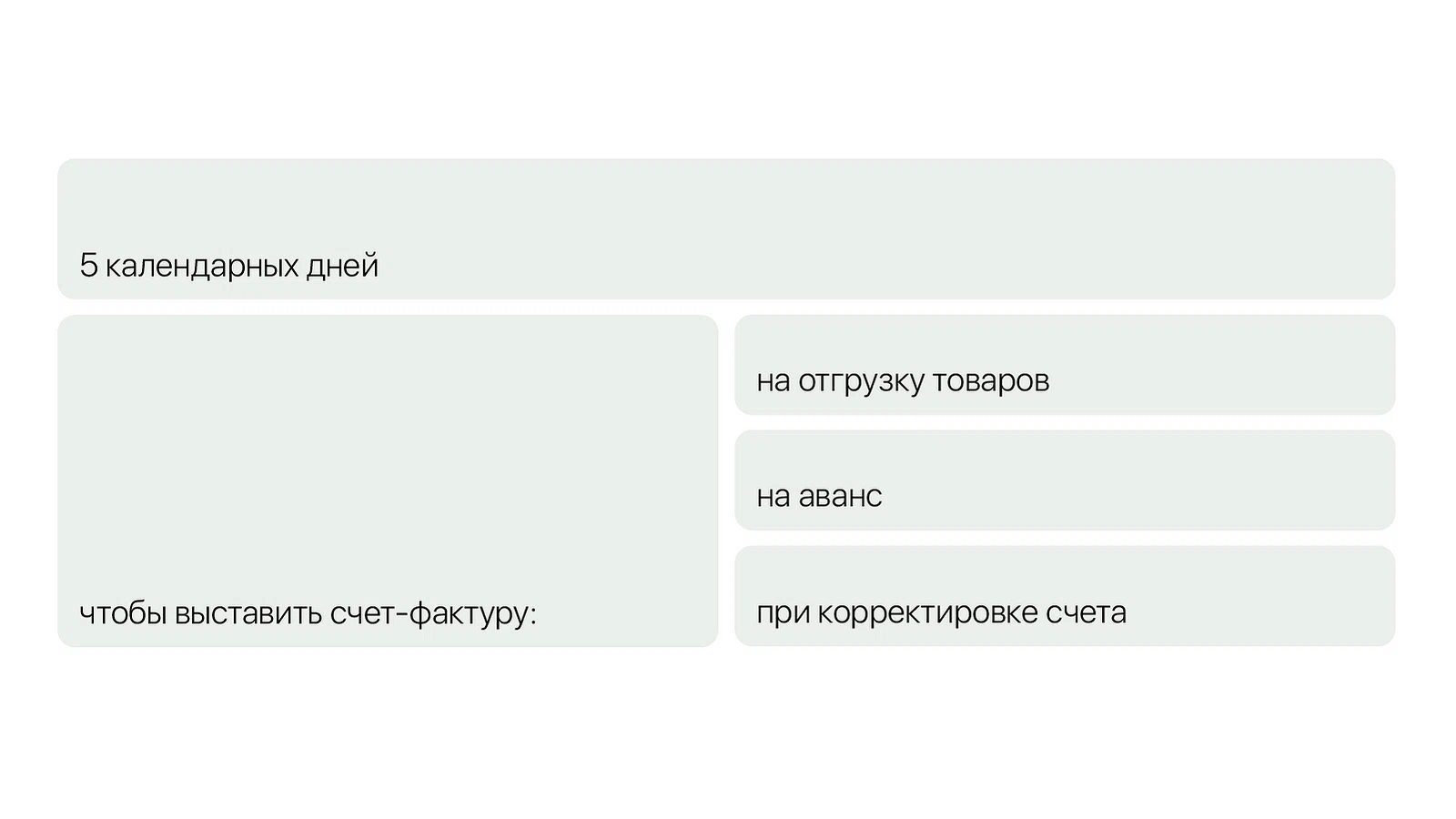

Счет-фактуру на отгрузку нужно выставлять не позднее пяти календарных дней с даты отгрузки товаров, передачи работ, услуг. Дату отгрузки лучше включать в этом пятидневный срок.

Аналогичный срок и для выставления счета-фактуры на аванс или корректировочного счета-фактуры: пять календарных дней с даты получения предоплаты или с даты составления документов, которые подтверждают согласие покупателя на изменение стоимости поставки товара. Такими документами могут быть договор или дополнительное соглашение. Или направить уведомление об изменении стоимости отгруженных товаров.

К сведению

Когда выставляют корректировочный счет-фактуру при возврате товара

Корректировочный счет-фактура — это основание для применения вычета по НДС, поэтому важно составлять его корректно и своевременно.

Если покупатель возвращает товар в рамках договора, то составьте корректировочный счет-фактуру. Или составьте универсальный корректировочный документ, если составляли его при реализации товара.

Такой документ составляют в любом случае, даже если возвращается не вся партия товара или покупатель-неплательщик НДС.

Счет-фактуру по строительно-монтажным работам, которые выполняете для собственных нужд, выставляйте на день определения налоговой базы. Это последнее число квартала.

Если получаете электронные услуги от иностранной организации, то выступаете налоговым агентом. Значит, нужно выставлять счета-фактуры, срок — не позднее пяти календарных дней месяца после квартала, в котором получена оплата в счет оказания электронных услуг.

Как заполнить счет-фактуру

Форма счета-фактуры и правила его заполнения, утверждены постановлением Правительства от 26.12.2011 № 1137. Что указать в каждой строке счета-фактуры, привели в таблице.

Как заполнить счет-фактуру

Строка | Реквизиты счета-фактуры |

|---|---|

1 | Порядковый номер, дата составления |

1а | Порядковый номер и дата исправлений. Если счет первичный, не заполняйте строку |

2, 2а и 2б | Наименование и адрес продавца, его ИНН и КПП |

3,4 | Наименование и почтовый адрес грузоотправителя и грузополучателя — только при отгрузке товаров. В других счетах-фактурах не заполняйте строки |

5 | Номер и дата платежного поручения, если получили аванс по поставке товаров в денежной форме. Строку заполняют и в авансовом счете, и в отгрузочном |

5а | Номер и дата документов об отгрузке товаров, а также наименование документа об отгрузке |

6, 6а и 6б | Наименование и адрес покупателя, его ИНН и КПП |

7 | Наименование валюты |

8 | Идентификатор госконтракта или документа о предоставлении субсидий из федерального бюджета, бюджетных инвестиций, взносов в уставный капитал. В других случаях не заполняйте строку |

Табличная часть | Сведения о реализуемых товарах: порядковый номер записи поставляемых товаров; наименование товаров; код вида товара по ТН ВЭД ЕАЭС при экспорте товара в страны ЕАЭС; единица измерения, количество товаров и цена за единицу без учета НДС; налоговая база; сумма акциза, если продаете подакцизные товары; сумма НДС; общая стоимость товаров с НДС; страна происхождения товаров, если это не РФ |

Счет-фактуру в электронной форме выставляют по правилам, утвержденным в приказе ФНС от 19.12.2023 № ЕД-7-26/970@.

Сначала сформируйте электронный счет-фактуру и подпишите его усиленной квалифицированной электронной подписью. Затем направьте файл электронного документа покупателю через своего оператора ЭДО. В конце оператор присылает извещение о получении электронного счета-фактуры и направляет это извещение.

К сведению

Сообщите продавцу о том, что не получили электронный счет-фактуру

И покупатель, и продавец должны совместно принимать меры для своевременного получения электронного счета-фактуры.

В каких случаях применять УПД

Универсальный передаточный документ может использовать как счет-фактуру и одновременно как первичный документ. Или же только как первичный документ.

С помощью универсального передаточного документа можно оформить отгрузку товаров с транспортировкой и без, передачу имущественных прав и сдачу-приемку работ и услуг.

В одном документе можно указать сразу несколько операций. Это не запрещено.

Если нужен только счет-фактура, то использовать универсальный передаточный документ нельзя без первичного документа о передаче. Например, нельзя оформить универсальный документ на аванс.

Применять универсальный передаточный документ можно по желанию. По одним операциям можно выставлять обычные счета-фактуры и первичные документы, по другим — применять универсальные документы.

Что делать, если ошибочно выставил счет-фактуру

Порядок действий при ошибочном выставлении счета-фактуры зависит от того, является ли продавец плательщиком НДС или нет.

Если продавец-плательщик НДС, то поступает следующим образом:

аннулирует счет-фактуру, если отразили его в книге продаж;

уменьшает налоговую базу по НДС, пересчитывает сумму НДС и подает уточненную декларацию, если отобразил ошибочный счет в декларации по НДС;

регистрирует и сразу аннулирует счет, если не успели зарегистрировать его в книге продаж.

Если продавец-неплательщик НДС, то выполняет следующие действия:

если счет-фактура выставлен с НДС, то регистрирует его в книге продаж, уплачивает начисленный НДС одним платежом, отражает НДС в декларации;

если счет-фактура выставлен без НДС, тогда не платит налог и не представляет декларацию по НДС.