Некоторые категории ИП должны работать с НДС. При этом у многих из них возникают вопросы: платит ли ИП НДС, какие ставки предусмотрены законом, на какой системе налогообложения надо платить налог, а также как отчитаться бизнесу по НДС перед налоговой. В статье разберем ответы на вопросы, а также расскажем плюсы и минусы работы с НДС.

Оглавление

Может ли ИП работать с НДС

ИП платят НДС, если соответствуют хотя бы одному из условий:

работают на общей системе налогообложения (ОСНО) или едином сельскохозяйственном налоге (ЕСХН);

выступают в качестве налоговых агентов по НДС;

импортируют товары из-за границы.

Работают на ОСНО или УСН. Все ИП, которые находятся на ОСНО, обязаны платить налог на добавленную стоимость. Если же он хочет перестать уплачивать этот налог, ему надо подать заявление о применении спецрежима — УСН, АУСН, ПСН, НПД. В таком случае ИП освобождается от НДС. Однако тут есть исключения, ИП на спецрежиме платит НДС, если: выставил счет-фактуру с НДС, является налоговым агентом по НДС, занимается импортом.

Являются налоговым агентом по НДС. ИП становятся налоговыми агентами в случаях, которые предусмотрены ст. 161 НК. Например, один из них — ИП покупает товары, работы или услуги у иностранных лиц, которые не состоят на учете в РФ. При этом товар он реализует на территории России. В таком случае ИП является налоговым агентом и операция облагается НДС.

Импортируют товары из-за границы. Импортер — ИП, которому принадлежат права на товары после их ввоза из-за границы. Платить НДС при импорте необходимо во всех случаях, независимо от системы налогообложения. Если товар ввозят из стран ЕАЭС (Армения, Беларусь, Кыргызстан, Казахстан), то НДС ИП будет платить в налоговой по месту учета. Значит на вопрос — деятельность ИП облагается НДС или нет, ответ — да.

Важно! Счет-фактура НДС — документ, на основании которого покупатель принимает сумму налога к вычету. По общим правилам счет-фактуру НДС должны составлять все плательщики НДС по облагаемым операциям.

В каких случаях ИП освобожден от уплаты НДС

В некоторых случаях ИП может работать и не платить НДС либо заплатить в меньшем размере.

Освобождение бизнеса от НДС на ОСНО или ЕСХН

ИП на ОСНО имеет право на освобождение от уплаты НДС, если за три предыдущих календарных месяца сумма выручки бизнеса (без учета налога) не превысила в совокупности два миллиона рублей. Например, ИП работает с НДС, с января по март реализовал товары на 200 000 рублей. Ставка НДС для ИП в этом случае — 20%, выручка бизнеса составила 166 000 рублей. Значит, ИП может не уплачивать НДС.

Чтобы использовать право на освобождение от НДС, ИП должен подать в налоговую по месту учета уведомление и документы:

выписку из книги продаж;

выписку из книги учета доходов и расходов.

Документы необходимо предоставить до 20-го числа месяца, с которого предприниматель планирует не платить налог. Если выручка за три месяца превысит 2 000 000 рублей (без учета НДС) либо если ИП реализовал подакцизные товары, то он утрачивает право на освобождение с первого числа месяца, в котором было превышение.

Важно! ИП, который реализует подакцизные товары, не может получить освобождение от НДС в любом случае (ст. 145 НК).

Если ИП находится на ЕСХН, то освобождение от налога он может получить в двух случаях:

применяет ЕСХН первый год;

за предыдущий год бизнес ИП не превысил норматив по выручке от сельскохозяйственной деятельности в 60 миллионов рублей.

Для освобождения, ИП должен будет подать уведомление в налоговую — до 20-го числа месяца, с которого он планирует не платить налог. Освобождение бизнес получает на 12 календарных месяцев. После подачи заявления отказаться от него будет нельзя до истечения этого срока (ст. 145 НК).

К сведению

Подробнее о налоговых каникулах для ИП в этой статье

Находится на спецрежиме

ИП, которые применяют специальные режимы налогообложения — УСН, АУСН, ПСН, НПД — не платят НДС. Исключение — они могут работать с НДС, если занимаются импортом, выставляют счет-фактуру, выступают налоговыми агентами.

Проводит операции, которые не облагаются НДС

Полный перечень операций, которые не облагаются НДС, есть в статье 149 НК. Например, ИП не платит НДС, если:

продает медицинские товары, которые привели в перечне Правительства РФ (Постановление Правительства РФ от 30.09.2015 N 1042). Например, протезы, очки для коррекции зрения и оправы к ним, технические средства, которые используют для профилактики инвалидности или реабилитации инвалидов;

оказывает медицинские услуги. Исключение — ветеринарные, косметические и санитарно-эпидемиологические;

оказывает услуги по сохранению объектов культурного наследия;

продает исключительные права на изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем, секреты производства, а также права на использование указанных результатов на основании лицензионного договора либо договора коммерческой концессии;

оказывает услуги страхования.

Ведет бизнес в сфере общепита

С 1 января 2022 года от работы с НДС освободили общепиты. Для этого им нужно соблюсти следующие условия:

доход бизнеса за предыдущий год — не более 2 млрд рублей;

удельный вес доходов бизнеса по услугам общепита — не менее 70%;

среднемесячный размер выплат работникам не ниже среднемесячной начисленной заработной платы в регионе, где находится общепит. Зарплату надо считать за календарный год, который предшествует году применения льготы.

При этом освобождение от работы с НДС не распространяется на продукцию, которую реализуют отделы кулинарии в розничной торговле и на бизнес, который занимается заготовочной деятельностью. Чтобы воспользоваться льготой, необходимо заявить ее в декларации по НДС.

Какие ставки НДС может применять бизнес

В законе предусмотрено три ставки НДС (ст. 164 НК). Ниже разберем, в каких случаях можно применять в бизнесе каждую из них.

Ставка налога 0%. Применяют при экспортных операциях, услугах по международной перевозке, в гостиничном бизнесе. Полный перечень оснований есть в п. 1 ст. 164 НК.

Ставка налога 10%. Применяют к социально значимым товарам, товарам для детей, периодическим печатным изданиям, лекарственным средствам. Полный перечень оснований есть в п. 2 ст. 164 НК.

Ставка налога 20%. В случаях, когда не применяют ставку налога 0% или 10%, применяют НДС в размере 20%.

Ставки налога 10/110% или 20/120%. Применяют в случаях, когда налоговая база включает НДС. Например, получение авансов, удержание НДС налоговым агентом.

Как ИП работать с НДС и подать декларацию

Форму декларации утвердили Приказом ФНС от 29.10.2014 №ММВ-7-3/558@. Декларацию по НДС необходимо подавать в электронном виде раз в квартал года — до 25-го числа следующего месяца за отчетным кварталом. За первый квартал года отчитайтесь о НДС в срок до 25 апреля, за второй — до 25 июля, за третий — до 25 октября, за четвертый — до 25 января следующего года. Для подачи электронной декларации необходимо пройти обработку персональных данных и получить квалифицированную электронную подпись.

Форма декларации при импорте товаров из ЕАЭС отличается. Ее утвердили Приказом ФНС от 27.09.2017 N СА-7-3/765@. Сроки — не позднее 20-го числа месяца, следующего за месяцем, в котором товары приняли на учет. Например, если бизнес импортировал товары в 15 февраля 2024 года, то отчитаться за них надо будет не позднее 20-марта 2024 года.

Если не подать декларацию вовремя, налоговая штрафует за каждый полный и неполный месяц просрочки — 5% от неуплаченной в срок суммы налога. Минимальный размер штрафа — 1000 рублей, максимальный — 30%. За ошибку в расчетах налога можно получить штраф в размере 20% от недоимки. А если налоговая докажет, что бизнес специально занизил налог в декларации, то штраф могут удвоить.

За просрочку уплаты НДС налоговая начислит пени — 1/300 ключевой ставки ЦБ за каждый день просрочки.

Какой срок уплаты НДС и как его рассчитать

НДС ИП должен перечислить на единый налоговый счет в составе ЕНП — единого налогового платежа. При этом бизнес не должен сразу уплачивать всю сумму налога. НДС за отчетный квартал года делят на три части и платят ежемесячно до 28-го числа в квартале, следующем за отчетным. Смотрите ниже таблицу с графиком платежей.

Таблица. Сроки уплаты налога

Налоговый период | Срок уплаты налога бизнесом |

|---|---|

I квартал | ⅓ налога — до 28 апреля ⅓ налога — до 28 мая ⅓ налога — до 28 июня |

II квартал | ⅓ налога — до 28 июля ⅓ налога — до 28 августа ⅓ налога — до 28 сентября |

III квартал | ⅓ налога — до 28 октября ⅓ налога — до 28 ноября ⅓ налога — до 28 декабря |

IV квартал | ⅓ налога — до 28 января ⅓ налога — до 28 февраля ⅓ налога — до 28 марта |

Если 28-е число месяца выпадает на выходной или праздничный день, дата уплаты налога будет в первый рабочий день следующим за выходным. При этом НДС на импортированные товары необходимо уплатить до 28-го числа месяца, следующего за месяцем ввоза.

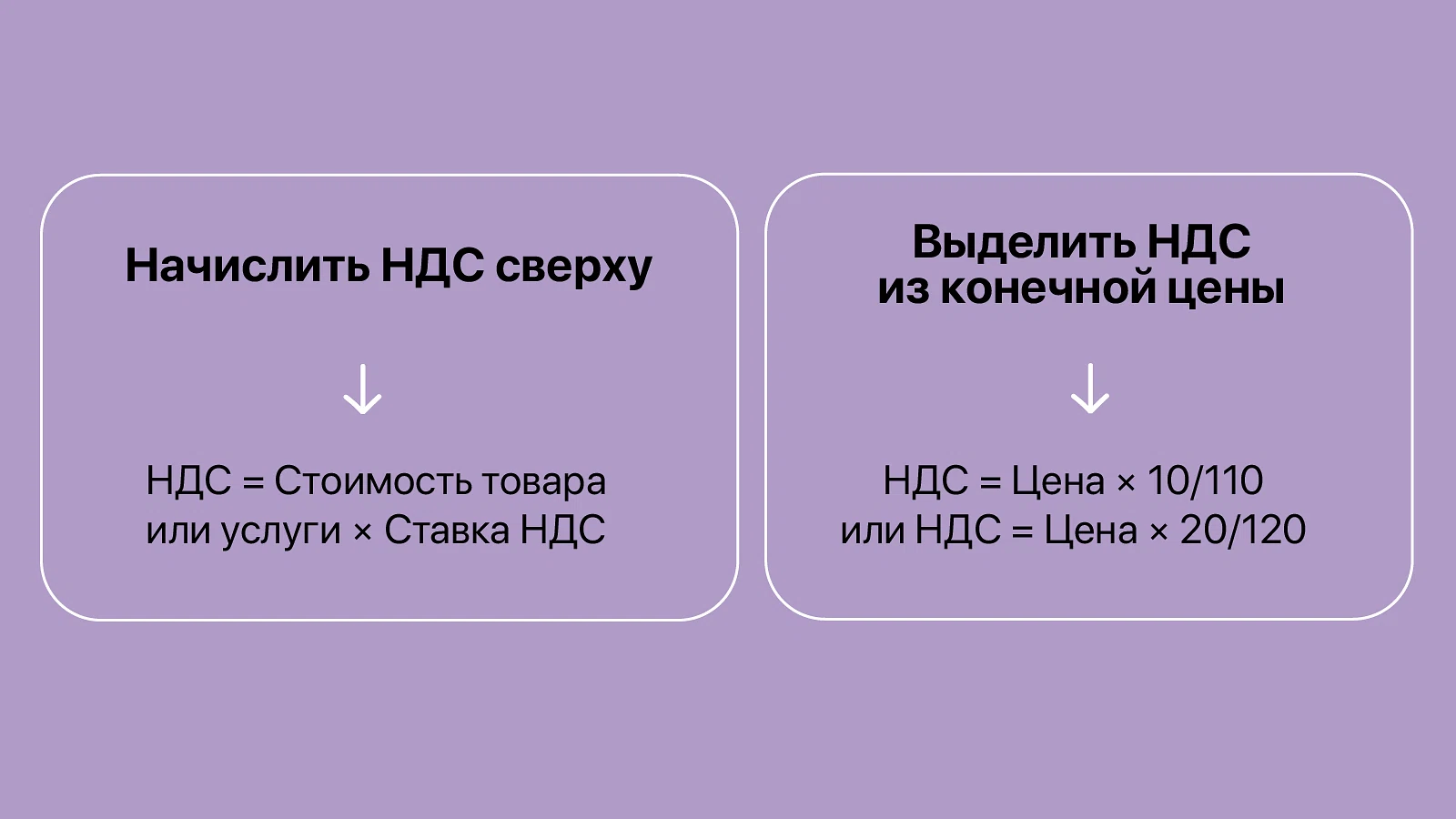

Посчитать НДС можно двумя разными способами. Первый — начислить НДС сверху. Формула для расчета будет: НДС = Стоимость товара или услуги × Ставка НДС. Например, товар стоит 200 000 рублей, ставка НДС — 20%. Размер НДС будет: 200 000×20% = 40 000 рублей. Значит, НДС ИП впишет в сумму стоимость товара. Товар будет стоить 240 000 рублей, из них 40 000 рублей НДС.

Второй способ для начисления НДС — ИП выделяет НДС из конечной цены. Для этого используют формулы: НДС = Цена × 10/110 или НДС = Цена × 20/120. Ставку 10/110 применяют к авансам под поставку товаров, которые облагаются по ставке 10%. Ставку 20/110 применяют в случаях, которые предусмотрены в п. 4 ст. 164 НК. Например, бизнес получил 300 000 рублей от заказчика в качестве аванса за товар. В эту сумму уже заложили размер НДС по ставке 10%. Расчет налога будет выглядеть так: 300 000×10/110 = 27 273 рублей. Такой НДС ИП должен будет заплатить.

Плюсы и минусы работы с НДС

В работе с НДС есть как плюсы, так и минусы. К плюсам можно отнести:

ИП может работать с НДС и получать вычеты по налогу при покупке имущества, работ и услуг;

ИП может сотрудничать с другим крупным бизнесом, а также вести деятельность, которой нельзя заниматься на спецрежимах.

Минусов больше, к ним можно отнести:

ИП платит НДС, а значит, у него высокая налоговая нагрузка. Максимальная ставка налога — 20%;

декларацию необходимо подавать в электронном виде, а значит ИП обязан заниматься обработкой персональных данных, получением квалифицированной электронной подписи;

подавать отчетность необходимо чаще, чем на спецрежимах. Например, ИП на УСН подает декларацию раз в год, а если ИП работает с НДС, то отчетность он подает раз в квартал;

приходится обращаться за помощью к бухгалтеру, так как разобраться самостоятельно в расчетах налога и его подаче — сложно.