Юридическое лицо может выплачивать вознаграждение самозанятому наличным и безналичным расчетом. Чтобы провести оплату через банк, нужно оформить специальный документ — платежное поручение. Важно внимательно проверять все поля платежки и знать, какую информацию обязательно нужно внести. Оставляем инструкцию, как сделать это правильно.

Рассказываем, какие документы можно считать основанием для выплат, что учесть при оплате вознаграждения исполнителю. А также даем инструкцию, как правильно заполнить платежку.

Оглавление

- Что является основанием для оплаты самозанятому

- Какие есть способы оплаты

- Как подтвердить факт оплаты

- Какие действуют лимиты на выплату самозанятым

- Что нужно учесть при выплатах самозанятому от юридического лица

- Как заполнить платежное поручение самозанятому

- Кратко, как провести оплату самозанятым от юрлица

Что является основанием для оплаты самозанятому

Если сотрудничество с самозанятым бизнес оформляет документально, основаниями для перечисления денег можно считать следующие документы.

Договор

Сделки между юридическими лицами и плательщиками налога на профессиональный доход (НПД) можно совершать в устной или письменной форме. Устная сделка возможна только в одном случае — если она немедленная, исполняемая при самом ее совершении, единовременно с оплатой (п. 2 ст. 159 ГК РФ).

Пример. Самозанятый изготовил для организации визитки, привез в офис и получил за них деньги — сделка исполнилась при ее совершении, а значит, письменный договор не нужен. По желанию стороны могут заключить письменный договор и при немедленной сделке. Кроме того, он обязателен, если для такой сделки законом установлена нотариальная форма или стороны договорились заверить договор у нотариуса.

Если сделка не относится к немедленным, юридическое лицо и физлицо на НПД заключают письменный договор (п. 1 ст. 161 ГК РФ) в простой или нотариальной форме.

Не заключайте договор со своими текущими или бывшими работниками, если с момента их увольнения не прошло 2 лет — в рамках самозанятости такое сотрудничество запрещено (п. 8 ч. 2 ст. 6 Федерального закона № 422-ФЗ).

Подробно пропишите в договоре порядок расчетов: цену или метод ее определения, сроки и способы оплаты, обязанность исполнителя предоставлять чек и меры ответственности при его непредставлении.

В соглашении заказчик и исполнитель могут перечислить документы, которые станут основаниями для оплаты, помимо договора.

Пример. «Оплата Услуг Исполнителя осуществляется на основании выставленного Исполнителем счета в течение _____ дней (календарных, банковских, рабочих) после подписания Сторонами Акта об оказании услуг».

Акт оказания услуг или выполнения работ

Хотя закон не обязывает, акт выполненных работ при сотрудничестве с самозанятыми желателен. Он позволяет зафиксировать недочеты и, вместе с чеком, подтверждает обоснованность расходов перед налоговой.

Подписанный сторонами акт закрывает сделку и может быть основанием для оплаты. Это условие зафиксируйте в договоре — пропишите период после подписания акта, в течение которого произойдет перевод денег. В акте обозначьте платежные реквизиты сторон для взаиморасчетов.

Счет

По закону счет не считается обязательным документом. Для удобства бухгалтерии, можно прописать в договоре обязательное выставление счета с указанием сроков оплаты. Для подтверждения расходов организации этот документ не требуется.

Самозанятому не нужно искать бланк и образец, чтобы выставить счет. Он, как и чек, автоматически формируется в приложении «Мой налог».

Какие есть способы оплаты

Платить самозанятым можно наличными деньгами или безналичным способом. Однако, организации обязаны указывать полные банковские реквизиты исполнителя при безналичном расчете: название банка, БИК, корреспондентский счет и другие.

Закон запрещает оплачивать услуги самозанятым в натуральной форме (п. 11 ч. 2 ст. 6 Федерального закона № 422-ФЗ). Под ней понимается как вознаграждение в виде продукции компании, так и оплата/приобретение в интересах плательщика НПД товаров, услуг, имущественных прав и т. д. Если исполнитель получит доход в натуральной форме, то с него организация-заказчик должна будет уплатить НДФЛ (ст. 211 НК РФ).Если бизнесу не с чего удержать НДФЛ, она обязана уведомить об этом ФНС. Тогда рассчитывать и оплачивать налог с натурального дохода самозанятый будет сам.

Пример. Самозанятый Иван оказал услуги по созданию сайта онлайн-школе. Организация в счет вознаграждения оплатила Ивану обучение по интересующему курсу. По закону этот доход — натуральный, и он не может быть признан объектом налогообложения по НПД. То есть с суммы оплаченного курса необходимо уплатить НДФЛ.

Как подтвердить факт оплаты

Чек — главный документ, который подтверждает оплату услуг самозанятому. После получения вознаграждения исполнитель обязан выдать чек заказчику в тот же день. Он формирует чек в приложении «Мой налог», может передать его как в бумажном, так и электронном виде.

Чек от самозанятого — закрывающий документ, который подтверждает расходы заказчика и позволяет уменьшить налоговую базу по налогу на прибыль или по налогу на спецрежиме на сумму выплаченного вознаграждения (п. 8-10 статьи 15 Федерального закона № 422-ФЗ).

Если самозанятый не передал чек организации, она становится его налоговым агентом, а значит, должна уплатить с его дохода НДФЛ и страховые взносы как при стандартном сотрудничестве с физическим лицом. А вот если самозанятый передал чек заказчику, аннулировал его, но не вернул деньги, бизнес вправе принять расходы по чеку к учету (письмо ФНС от 28.10.2021 № ПА-4-20/15213@).

Какие действуют лимиты на выплату самозанятым

Лимиты на сумму выплат самозанятым действуют только в отношении тех из них, кто имеет статус ИП, и только при переводе наличными. Согласно Указанию Банка России № 5348-У, сумма выплаты не может превышать 100 000 рублей по одному договору между участниками наличных расчетов. Если оплата совершается в иностранной валюте, лимитом считается сумма, эквивалентная 100 000 рублей по текущему курсу.

На самозанятых без статуса ИП не распространяются ограничения на наличные расчеты, действующие для юрлиц и ИП. Превышение лимитов влечет штраф в размере от 4 000 рублей для ИП или 40 000 для юрлиц (ст. 15.1 КоАП).

Зато у самозанятых есть ограничение на годовой доход — 2,4 млн рублей. Превышение лимита аннулирует его статус до конца года, НДФЛ и страховые взносы за него должны будут платить заказчики. Исключение — самозанятый оформлен как ИП, тогда он перейдет с НПД на ОСНО.В этом случае платежи в бюджет он вносит сам.

Отследить уровень дохода самозанятого непросто. Поэтому лучше прописать в договоре обязанность уведомлять заказчика о потере статуса, а также меры ответственности за неуведомление.

Внимание!

Не допустить превышения лимита дохода самозанятого поможет платформа Консоль. Доход исполнителей автоматически проверяется по базе ФНС до заключения договора и перед каждой оплатой. Если сумма выплаты превысит установленный лимит, платформа не даст совершить платеж, а компания получит соответствующее уведомление.

Что нужно учесть при выплатах самозанятому от юридического лица

До оплаты

Заранее решите, как платить самозанятому: в наличной или безналичной форме. При безналичной оплату потребуются данные самозанятого и его банковские реквизиты.

Запросите у исполнителя ФИО по паспорту, номер счета и реквизиты банка: название, ИНН/КПП, БИК, номер корреспондентского счета.

Проверьте статус исполнителя как плательщика НПД. Проверить статус можно с помощью сервиса ФНС — нужно указать дату и ИНН исполнителя, и система покажет, актуальный ли у него статус плательщика НПД. Как еще можно проверить статус самозанятого.

Запросите счет на оплату, чтобы бухгалтерии было легче оформить платеж. Его, как и чек, самозанятый может сформировать в приложении «Мой налог». По счету бухгалтерия быстрее проведет платеж, а у юридического лица сохранится дополнительное подтверждение оплаты исполнителю.

После оплаты

Отправьте платежку в банк. Это необходимо, чтобы банк понимал назначение перевода. Иногда банк может запросить дополнительную информацию о платеже. Лучше сразу отправлять в банк копию договора с исполнителем. Так он увидит, что у юридического лица нет обязанности удерживать налог, и пропустит платеж.

После списания средств, переводы самозанятым нужно отразить на бухгалтерских счетах. Расчеты отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами».

Запросите у самозанятого чек. Он формируется в приложении «Мой налог». В нем указывается наименование организации и ее ИНН. Нужно проверить правильность данных, потому что только по чеку юридическое лицо учитывает расходы на исполнителя и вычитает их из своей налогооблагаемой базы по налогу на прибыль.

Как заполнить платежное поручение самозанятому

Чтобы избежать проблем с банком и налоговой, важно правильно составить платежное поручение. В противном случае банк может расценить перевод юрлица на личный счет физлица как подозрительную операцию. В результате банк заблокирует расчетный счет заказчика до выяснения обстоятельств.

Неверно оформленная платежка может стать поводом и для проверок со стороны налоговой. Например, если по ошибке в назначении платежа указать «выплата зарплаты», ФНС может заподозрить бизнес в трудовых отношениях с плательщиком НПД.

В оформлении платежки самозанятым есть определенные нюансы. Заполнение документа самозанятому без статуса ИП и со статусом ИП различается. У предпринимателя может быть расчетный счет, а у физического лица — только личная карта.

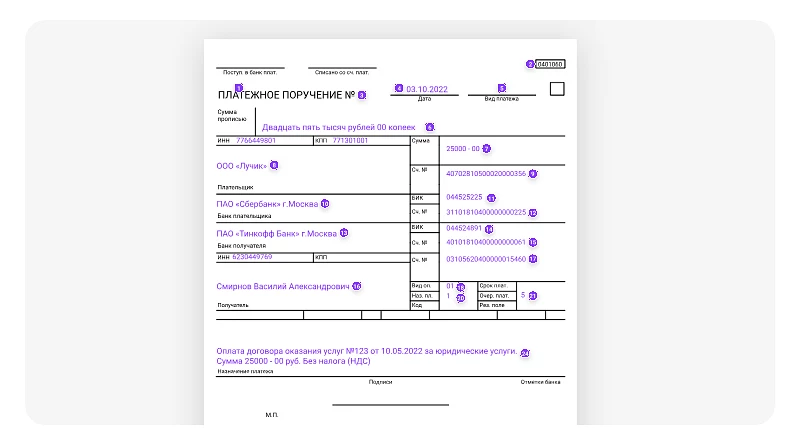

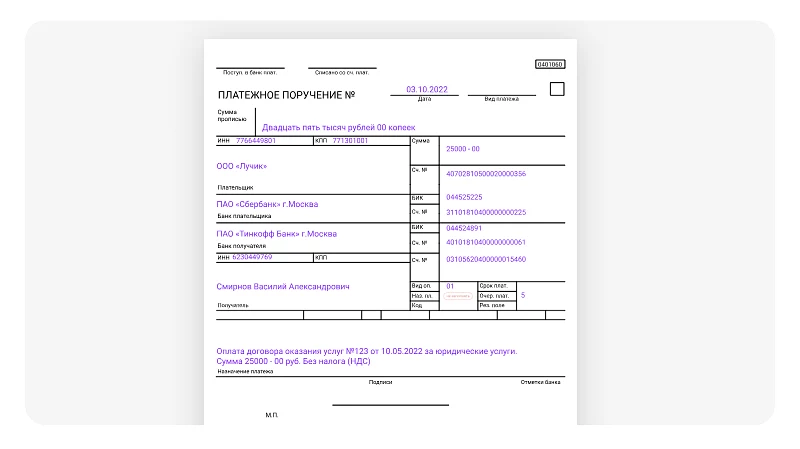

Платежное поручение самозанятому — физическому лицу

В платежном поручении нужно заполнять только те поля, которые соответствуют вашему виду оплаты — платежка может использоваться и для оплаты налога, и для возврата займа и требования к заполнению поручения разные. Для платежного поручения самозанятому-физлицу правила заполнения полей такие:

Поля 1 и 2 не заполняются, в поле 1 указывается название документа — платежное поручение, оно заполняется автоматически. Поле 2 — номер формы, тоже не редактируется, он есть в любом шаблоне платежного поручения;

Поля 3 и 4 — шапка. Укажите в них дату и номер платежки. Дата указывается в числовом виде, а номер поручения можно присвоить самостоятельно.

В полях 6 и 7 укажите суммы выплаты. В поле 6 нужно указать сумму прописью, а в 7 — ту же сумму цифрами, рубли отделите от копеек с помощью дефиса.

В полях 8−12 укажите данные о организации: название и номер банковского счета, и реквизиты банка.

В полях 13−17 укажите информацию получателя: его ФИО, название банка, БИК и номер счета.

Поле 18 — номер самого платежного поручения. Для него ЦБ установил код 01.

Поле 20 сообщает банку, кому именно вы переводите деньги. Для выплат самозанятым закреплен код «1», он указывается для выплат вознаграждений по гражданско-правовым договорам.

Внимание!

Это поле для банка, так он поймет, нужно ли удерживать задолженности по исполнительными листам с данного дохода. Например, если у самозанятого долг по алиментам и он получает выплату по договору ГПХ, то по значению «1» банк увидит, что с этой суммы можно удерживать задолженность.

В поле 21 нужно указать очередность платежа — пропишите код «5».

В поле 24 укажите назначение платежа — реквизиты договора или другого документа (акта, счета), вид услуги или работы. Лучше описывать назначение платежа подробно, например: «Оплата по договору оказания услуг № 12 от 15.10.2022 за услуги по маркетинговому исследованию рынка».

Платежное поручение самозанятому-ИП

Плательщиками налога на доход могут быть и предприниматели. В таком случае с ИП можно проводить безналичные расчеты, но не на карту, а на расчетный счет в банке.

Платежка для ИП заполняется по тем же правилам, что и для физического лица. Но код в поле 20 указывать не нужно: это требование установлено только для выплат самозанятым-физлицам.

После оформления платежного поручения его нужно отправить в банк. Банк проведет необходимые операции и перечислит деньги исполнителю.

Кратко, как провести оплату самозанятым от юрлица

Теперь кратко, что нужно сделать, чтобы провести оплату самозанятым от юрлица:

Соберите данные исполнителя: ФИО по паспорту, номер счета и банковские реквизиты.

Проверьте статус исполнителя, он должен быть действующим на дату выплаты.

Заполните платежное поручение через «1С» или приложение банка.

Вместе с копией договора отправьте платежку в банк.

После проведения платежа получите от самозанятого чек.

Минимизирует риски сотрудничества с самозанятыми работа через платформу Консоль. На ней все процессы автоматизированы: проверка статуса исполнителя, заключение договора, перевод оплаты на карту любого банка, формирование чеков и других закрывающих документов, фиксация дохода плательщика НПД в ФНС, уплата налога. Здесь вы можете оплачивать отдельный заказ или начислять вознаграждение целому реестру исполнителей.