Сотрудничество с исполнителями — удобный и гибкий инструмент для бизнеса. Но оплата их услуг может стать головоломкой — как правильно рассчитать НДФЛ, в какие сроки платить и какие отчеты подготовить? Разберемся в этих вопросах, чтобы избежать неприятных сюрпризов.

Оглавление

Шаг 1: Определите, нужно ли платить НДФЛ

Иногда на заказчиков ложится обязанность удержать налоги с исполнителя и перечислить их в ФНС. В таких случаях заказчик является налоговым агентом другой стороны по договору ГПХ. Платить НДФЛ нужно за исполнителей — физлиц, которые не имеют статуса ИП или самозанятого. (п. 1 ст. 226 НК РФ)

Как указано в Налоговом кодексе, ИП, нотариусы и адвокаты, которые учредили адвокатские палаты, сами платят за себя налоги. Поэтому в отношениях с ними компания или ИП не будет являться налоговым агентом. (п. 1 ст. 227 НК РФ)

Платить НДФЛ нужно и с основных выплат, и с авансовых платежей. Они включаются в налоговую базу в день оплаты, независимо от того, когда будет завершён договор. (п. 1 ст. 223 НК РФ, Письмо Минфина от 21.07.2017 № 03-04-06/46733)

Пример. Копирайтер Иванов заключил с ООО «Текст» договор, по которому обязался написать одну статью за 5 тысяч рублей к 5 июня. При этом компания должна заплатить тысячу рублей аванса в начале марта.

Рассчитать и уплатить НДФЛ ООО «Текст» должна будет отдельно за аванс и за основной платеж. При этом НДФЛ за аванс нужно будет уплатить еще в мае, а за основной платеж — в июне.

Еще по выплатам НДФЛ за исполнителей нужно отчитаться в налоговую по форме 6-НДФЛ. Об этом детальнее рассказали в третьей главе.

Шаг 2: Узнайте, является ли исполнитель налоговым резидентом

Сумма НДФЛ, которую нужно будет удержать и перечислить в налоговую, зависит от того, является он налоговым резидентом или нет. Резиденты платят 13% НДФЛ, в то время как нерезиденты — 30%.

Лицо, которое в течение 12 месяцев 183 дня находилось на территории РФ — признается налоговым резидентом. При этом выезд за пределы РФ до шести месяцев не аннулирует уже проведенное время в России.

Пример. Иван 170 дней непрерывно находился на территории России. Но потом решил съездить в отпуск на 20 дней. Этот отпуск не прервал подсчет дней нахождения в РФ. Чтобы получить статус налогового резидента, Ивану нужно еще 13 дней побыть на территории России.

А если бы Иван уехал из России не на 20 дней, а больше чем на шесть месяцев, то его период нахождения в России прервался. И для получения резидентства нужно будет ждать не 13 дней, а все 183.

Ставка НДФЛ для нерезидентов зависит от некоторых условий и может быть 13%, 15% или 30%. При этом с 2025 года хотят уровнять ставку ндфл по доходам нерезидентов от договоров ГПХ.

Ставка | Вид дохода |

|---|---|

— 13% — пока доходы с начала года не превысят 5 миллионов рублей — 15% — с месяца, когда доходы с начала года превысили 5 миллионов рублей | — зарплата и другие выплаты по трудовым договорам; — зарплата и другие выплаты членам экипажей российских судов; — доходы граждан стран ЕАЭС; — доходы переехавших в Россию по госпрограмме приёма соотечественников; — доходы беженцев и людей с временным убежищем в России |

30% | Вознаграждение нерезидентам по договорам ГПХ |

35% | Материальная выгода, которая появляется от экономии на процентах, если сотрудник получил у работодателя беспроцентный заём или если ставка по такому займу меньше ⅔ ключевой ставки ЦБ |

Шаг 3: Рассчитайте сумму НДФЛ

Сумма НДФЛ рассчитывается по формуле: сумма дохода Х ставка НДФЛ. При этом исполнитель получает на руки сумму уже за вычетом налога.

Пример. Иванов — налоговый резидент РФ. За оказание услуг по созданию сайта ему должны заплатить 40.000 рублей. Перед оплатой компания рассчитает ему НДФЛ: 40 000×13% = 5 200 рублей.

Исполнитель получит только 34 800 рублей, а остальную сумму заказчик перечислит в ФНС для уплаты налога.

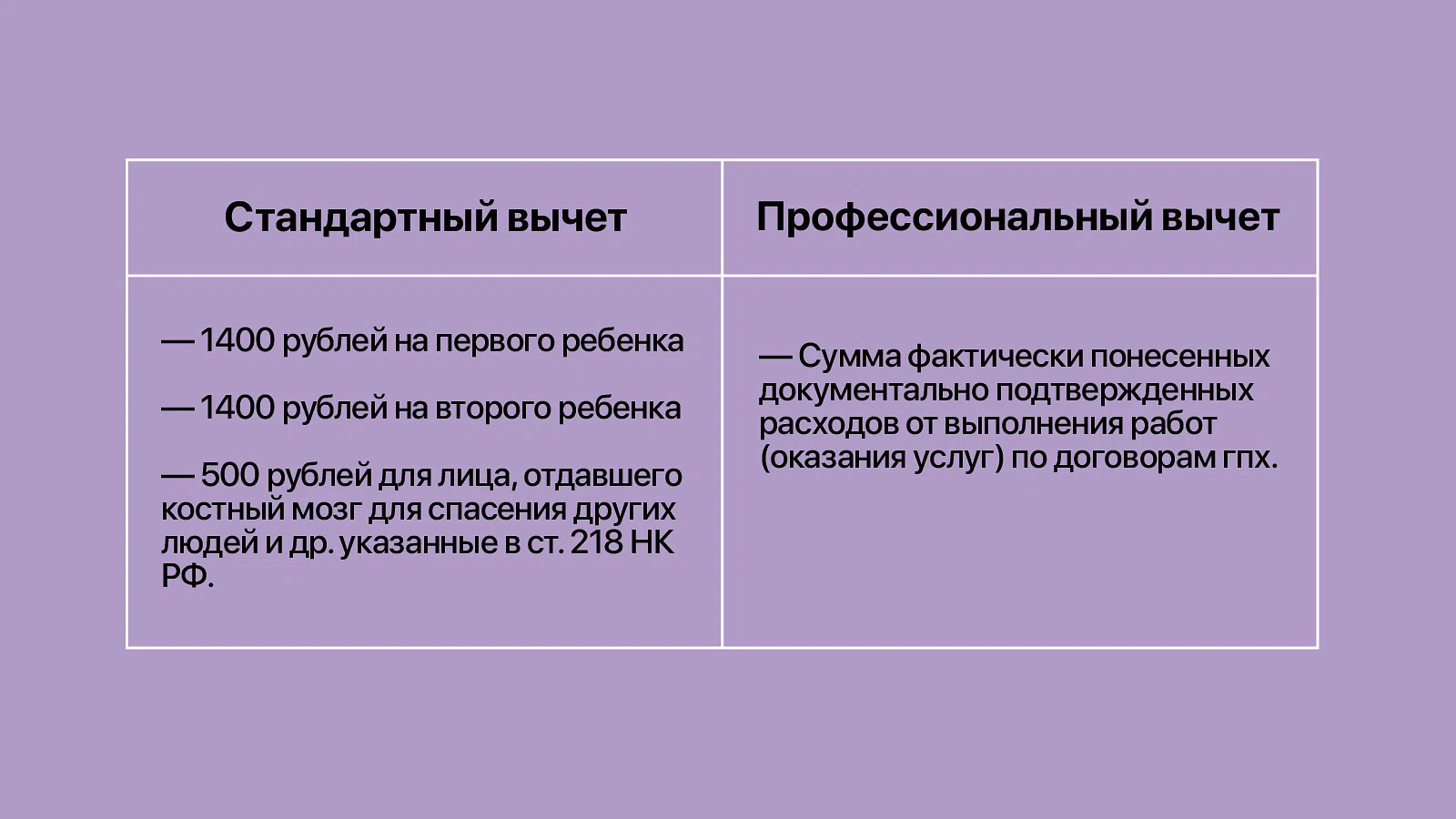

Чтобы уменьшить сумму НДФЛ к уплате, можно применить стандартный и профессиональный налоговый вычет или совмещать их. При этом можно совмещать разные виды вычетов. (п. 3 ст. 210 НК РФ)

Чтобы получить налоговый вычет, нужно подать заявление налоговому агенту в свободной форме. В нём нужно указать, какие вычеты вы можете получить, и какие документы могут это подтвердить.

Пример. Иванов должен получить по договору оказания услуг 30 тысяч рублей за доставку груза в другой город.

У Иванова есть два ребенка, и на доставку груза он потратил 5 000 рублей, чтобы оплатить бензин и другие расходы. Заявление на получение профессионального вычета и вычета за детей он предоставил заказчику.

В таком случае Иванову рассчитают НДФЛ следующим образом: (Сумма дохода — общая сумма налоговых вычетов) х на ставку НДФЛ.

(30 000 — 7 800) х 13% = 2 886 рублей.

Без налоговых вычетов, сумм НДФЛ будет равна: 30 000×13% = 3 900 рублей.

Шаг 4: Оплатите НДФЛ за исполнителя

Чтобы оплатить НДФЛ за исполнителя, сумму налога нужно вовремя удержать и вовремя оплатить. Удержать НДФЛ нужно в день, когда компания перечисляет деньги исполнителю, или выдает их наличными из кассы. (п. 4 ст. 226 НК РФ)

Срок уплаты НДФЛ зависит от дня, когда был удержан налог:

С 1 по 22 число текущего месяца — не позднее 28 число текущего месяца;

С 23 числа текущего месяца — не позднее 5 числа следующего месяца;

С 23 по 31 декабря — не позднее следующего рабочего дня текущего года. (п. 6 ст. 226 НК РФ)

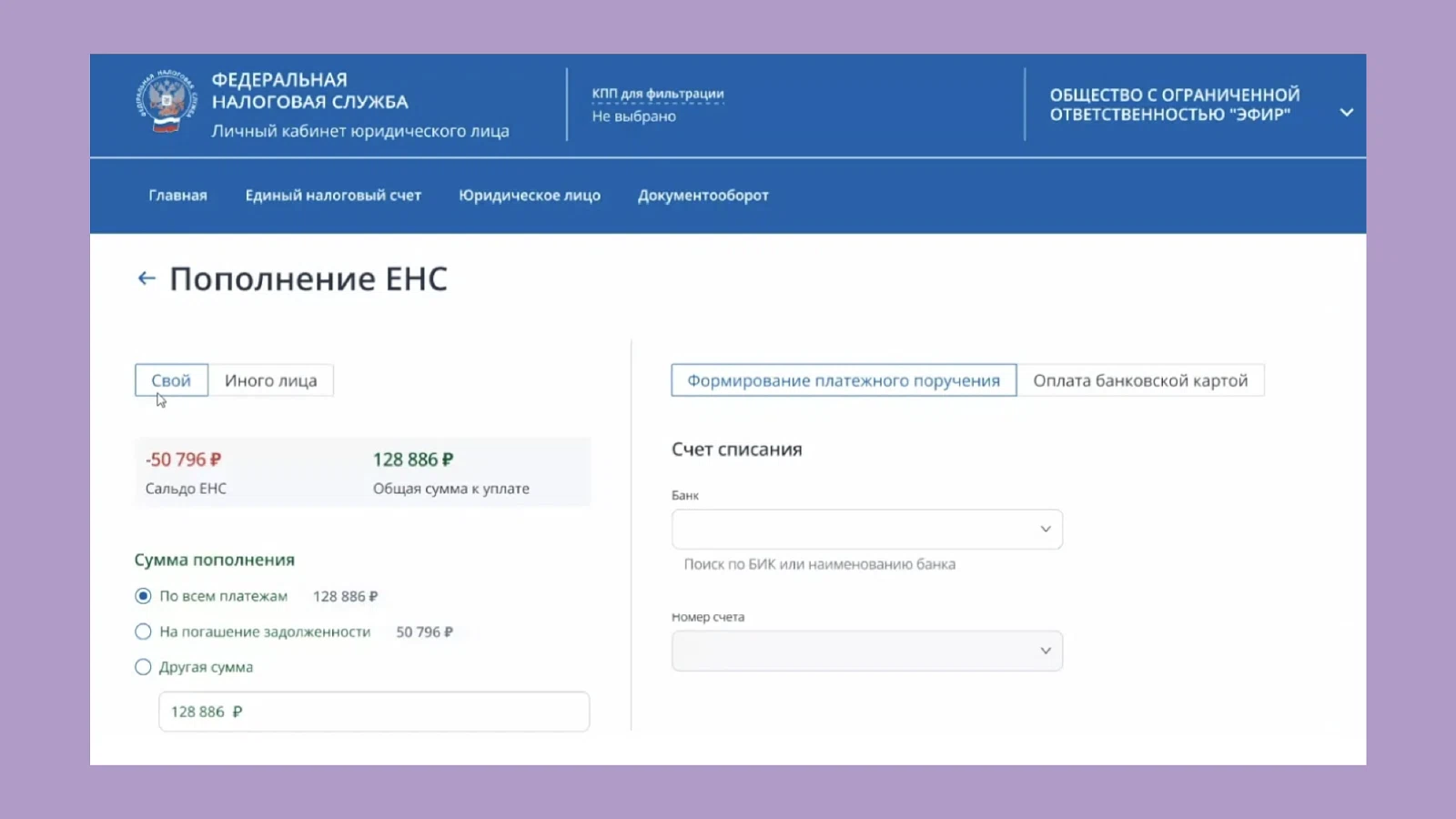

Оплатить НДФЛ можно, зачислив нужную сумму на Единый налоговый счет (ЕНС). Это можно сделать через личный кабинет ИП или юрлица на сайте ФНС, или платежным поручением через банк.

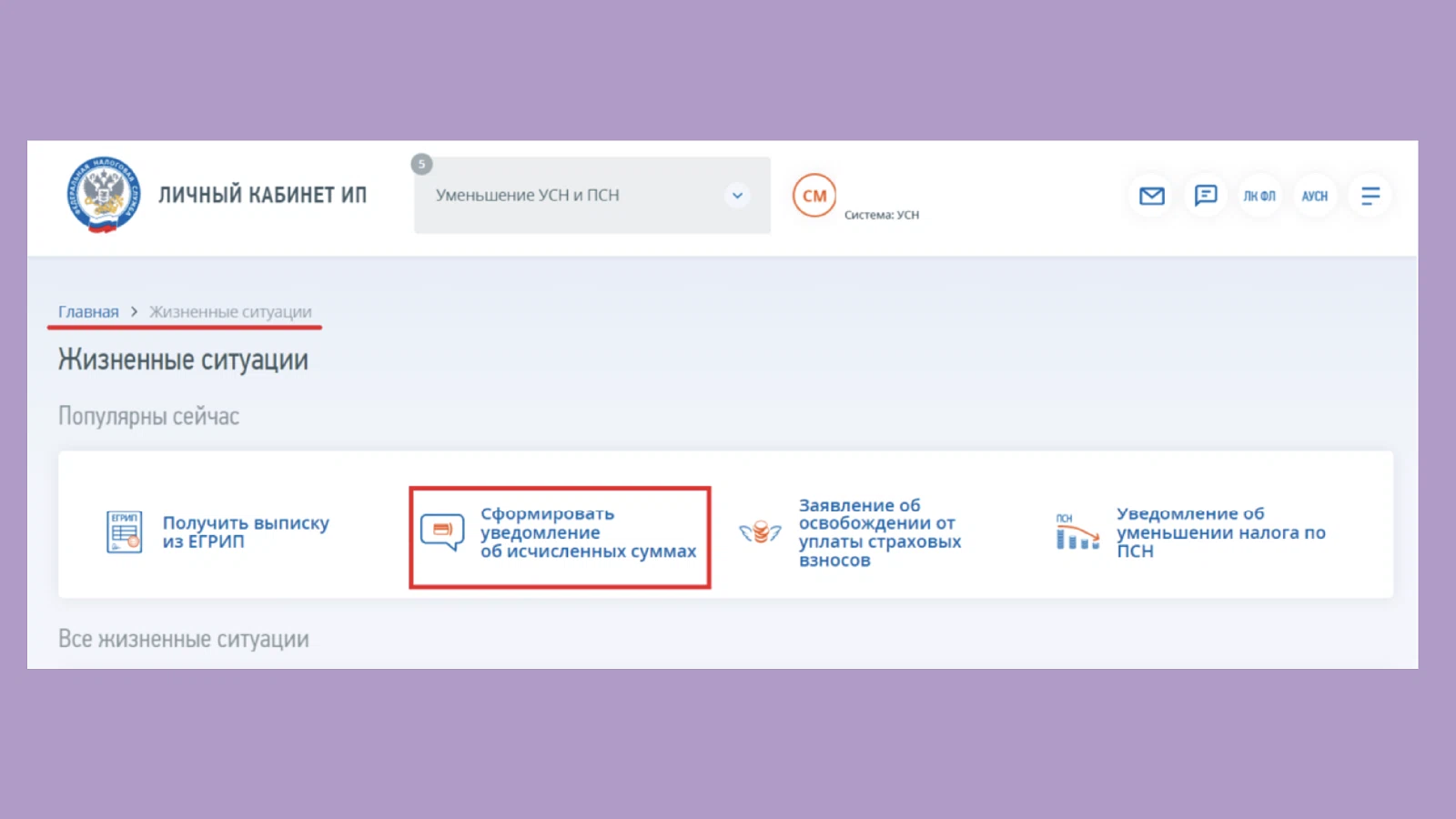

После пленения ЕНС необходимо прислать уведомление в налоговую через личный кабинет налогоплательщика. Подать уведомление необходимо в срок:

Если налог удержан с 1 по 22 число текущего месяца — до 25 числа текущего месяца

Если налог удержан с 23 числа текущего месяца — до 3 числа следующего месяца.

Также об уплате НДФЛ за исполнителя нужно будет отправить отчет 6-НДФЛ в налоговую. В 2024 году отчет подается:

За первый квартал — 25 апреля

За полугодие — 25 июня

За девять месяцев — 25 октября

За год — 25 февраля 2025 года. (п. 2 ст. 230 НК РФ)

Сдать отчет можно письмом по почте или в электронной форме через личный кабинет или оператора ЭДО. При подаче отчета в электронном виде понадобится квалифицированная электронная подпись.