Налоговые каникулы для ИП — легальный способ не платить налоги первые несколько лет после регистрации. В статье узнаете, как получить ставку 0% для ИП в 2025 году, нужно ли подавать для этого специальные документы. Также расскажем, какие условия надо соблюдать, чтобы получить право на освобождение от налогов.

Оглавление

Что такое налоговые каникулы

Налоговые каникулы — это возможность не платить налог с дохода ИП на УСН или ПСН. Такую льготу установили в 2015 году законом № 477-ФЗ от 29 декабря 2014. Воспользоваться ею ИП может до 31 декабря 2026 года (Федеральный закон от 08.08.2024 № 259-ФЗ). Изначально льгота действовала до конца 2024 года, но потом ее продлили еще на два года.

Важно! Право использовать ставку налога 0% установили на федеральном уровне, однако каждый регион самостоятельно решает — предоставлять ли такую льготу для ИП или нет.

Льгота действует лишь на налог, который ИП уплачивают при УСН и ПСН. Все остальные налоги, например, транспортный, земельный, платить надо. Также не освобождаются ИП от страховых взносов на обязательное пенсионное страхование за себя и наемных работников.

Кто может воспользоваться налоговыми каникулами

ИП должен соответствовать определенным требованиям, чтобы получить право на ставку 0%.

Новое ИП

Индивидуальный предприниматель должен быть впервые зарегистрированным в ФНС в качестве ИП. При этом важно, чтобы это произошло именно после принятия нормативно-правового акта о временном освобождении от налога в вашем регионе (Письмо Минфина № 03-11-11/904 от 15.01.2019).

Если ИП вел деятельность до введения каникул, закрылся, а потом снова зарегистрировал ИП, на налоговые каникулы можно уйти. А когда снятие с учета и возобновление деятельности ИП выпадает на период после принятия нормативно-правового акта, налоги платить придется.

Вопрос. Может ли ИП быть прописанным в регионе, где установили налоговые каникулы, а осуществлять деятельность там, где они не предусмотрены?

Ответ. Чтобы получить право на ставку 0%, ИП на УСН должен быть прописан там, где власти приняли НПА об этом. А действовать может в любом другом регионе, даже если там не предусмотрено освобождение от налогов для предпринимателей. Значит, ИП может быть прописан в Московской обл., а осуществлять деятельность в Тверской обл., где налоговые каникулы в 2025 году не установлены.

Когда ИП на патенте, важна не его прописка, а регион, где он будет осуществлять льготный вид деятельности. Патент выдают по месту ведения деятельности. Например, ИП прописан в Тверской обл., но осуществляет деятельность в Московской области, значит право на ставку 0% в 2025 году у него есть.

Система налогообложения

ИП должен применять одну из двух систем налогообложения — УСН или ПСН. Когда ИП на УСН переходит на патент, льготная ставка сохраняется, если не нарушать условия по каникулам (письмо Минфина № 03-11-11/58955 от 22.07.2021). Если же ИП применяет другой режим налогообложения, например, ОСНО, он может просто перейти на УСН или патент и воспользоваться ставкой 0%. Главное — соблюдать условия, которые устанавливает законодательство.

Важно! Ставку налога 0% не предоставляют самозанятым и ИП на НПД.

Вид деятельности

ИП должен осуществлять предпринимательскую деятельность в производственной, научной, социальной сферах, оказывать бытовые услуги. ИП на УСН также может предоставлять места для временного проживания. Однако список конкретных видов деятельности зависит от каждого региона страны — они самостоятельно устанавливают требования. Также регионы вправе самостоятельно устанавливать срок освобождение от налога ИП, ограничения по средней численности работников и по предельному размеру доходов льготного вида деятельности.

Ограничение по доходу для ИП на УСН

Прибыль от льготного вида деятельности ИП на УСН должна быть не менее 70 процентов. Если начисления от прочих видов деятельности превысили 30 процентов, все доходы ИП будут облагаться налогом — 6 или 15 процентов. Для патентной системы налогообложения ограничений по доходу льготного вида нет. ИП на УСН, который в первом налоговом периоде нарушил условие об ограничении прибыли, не сможет применять каникулы и в течение второго периода (письмо Минфина от 02.02.2018 № 03-12.11.6073).

Пример

ИП на УСН в Московской области занимается производством резиновых изделий. Этот вид деятельности предусмотрен как льготный законом Московской области от 12.02.2009 № 9/2009-ОЗ. Также по выходным предприниматель подрабатывает официантом в кафе. По итогу году ИП на УСН получил прибыль за производство резиновых изделий — 540 000 рублей, а за работу официантом — 48 000 рублей. Всего 588 000 рублей. Работа официантом действующими НПА не предусмотрена как льготный вид деятельности.

540 000/588 000×100% = 91,83% — процент прибыли ИП от производства резиновых изделий. А значит, ИП на УСН сможет применять налоговые каникулы. Тогда ему нужно вести раздельный учет по льготной и обычной видам деятельности и выделять прибыль по ставке 0% из общей суммы всех доходов.

Сколько длятся налоговые каникулы для ИП

Ставка 0% для ИП действует два налоговых периода. На УСН период — это календарный год. Если ИП регистрируется в 2023 году, первый период — 2023 год, а второй — 2024 год. В случае регистрации в 2024 году, налоговые каникулы можно будет использовать до конца 2025 года.

Для ИП на патенте налоговый период — срок действия патента, который составляет от 1 до 12 месяцев. Если лицо получит два месячных патента, то каникулы будут длиться всего два месяца. Поэтому выгодно приобретать патент на максимальные сроки.

Региональные органы власти могут не продлевать свои законы. Например, в Москве ставку 0% предоставили лишь до конца 2020 года.

Вопрос. Может ли ИП на УСН не вести отчетность по прибыли льготного вида во время налоговых каникул?

Ответ. Нет, даже если ИП на УСН применяет освобождение от налогов, он должен вести учет доходов и расходов, чтобы сформировать налоговую базу. Декларацию по УСН надо сдавать в установленный срок — до 25 апреля следующего года. ИП на патентной системе налогообложения отчетность не сдают.

Как проверить в каком регионе действует освобождение от налогов

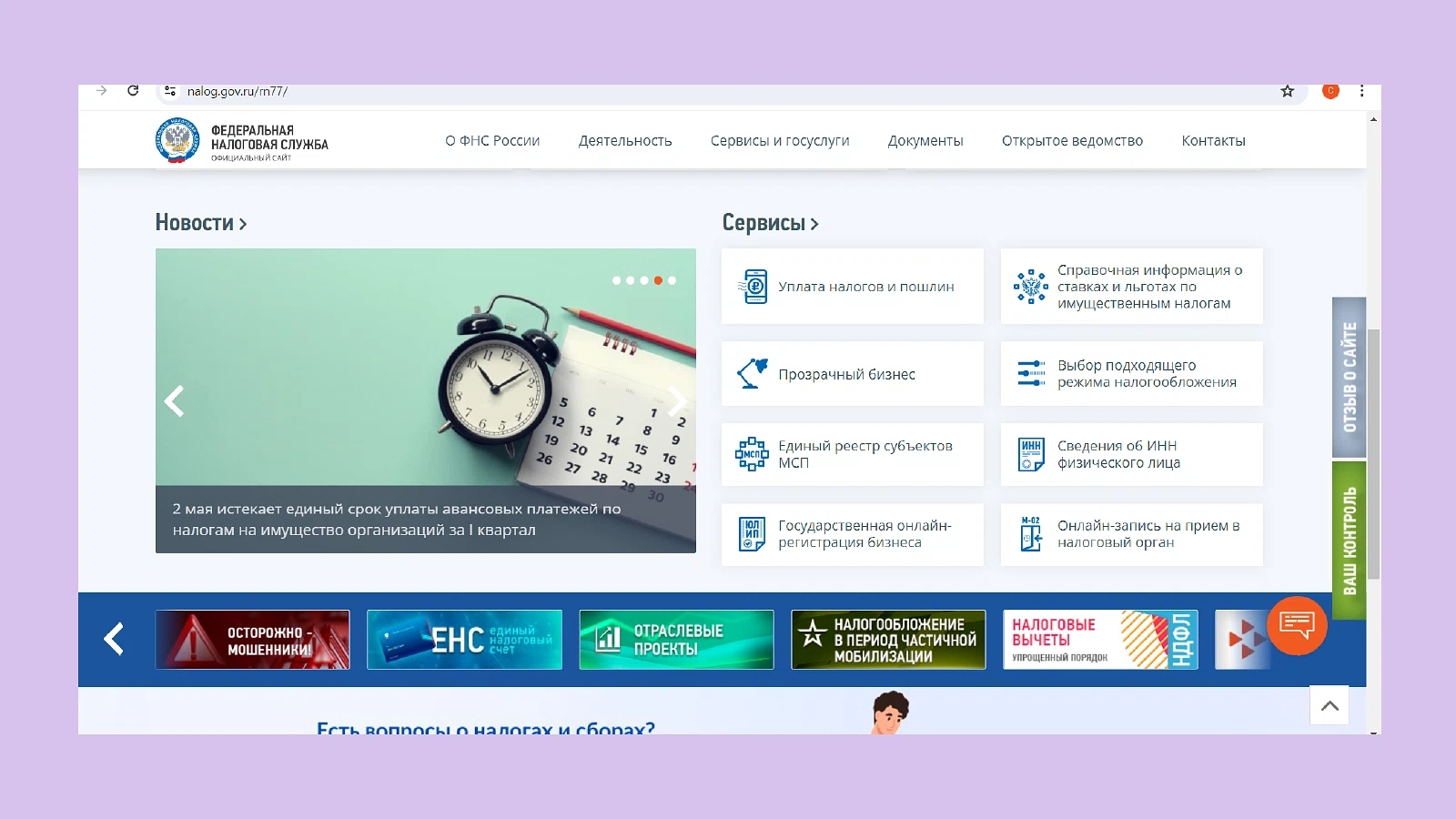

Чтобы проверить, действуют ли в вашем регионе налоговые каникулы, зайдите на сайт ФНС.

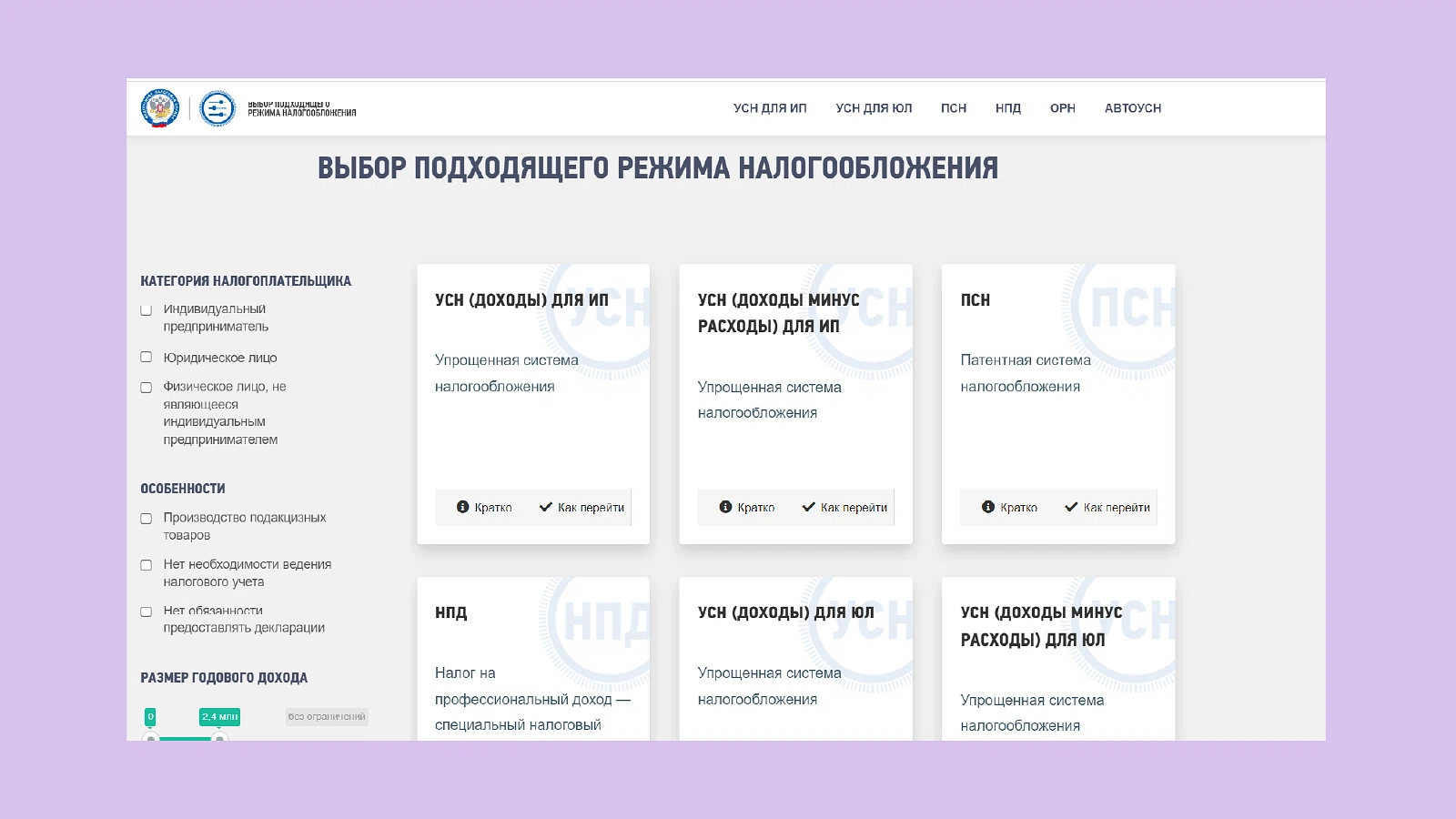

После найдите раздел «Сервисы» и нажмите на «Выбор подходящего режима налогообложения». Этот сервис помогает подобрать выгодную для ИП систему налогообложения.

Выбираете подходящий режим налогообложения. Чтобы воспользоваться освобождением от налогов, предприниматель должен быть либо на УСН, либо на ПСН. Нажимаете на кнопку «Кратко» в карточке и увидите краткую информацию про режим налогообложения. Ниже во всплывающем окне нажмите на «Полное описание». Листаете открывшуюся страницу ниже и ищите раздел «Особенности регионального законодательства». Там будет написано, есть ли льготы для ИП. Например, в Москве воспользоваться налоговыми каникулами для ИП можно было до 31 декабря 2020 года.

Как ИП оформить налоговые каникулы

Чтобы ИП мог воспользоваться налоговыми каникулами, специально обращаться в ФНС не надо.

Проверьте, есть ли освобождение от налогов в вашем регионе

Зайдите на сайт ФНС и проверьте, предусмотрены ли каникулы для ИП в вашей области. Как это сделать, смотрите выше в этой статье. Откройте закон, который действует в регионе и проверьте также виды деятельности, которые подпадают под ставку 0%. Еще в законе могут установить ограничения для доходов льготной деятельности.

Подготовьте заявление

Если вы только зарегистрировались в качестве ИП на УСН, просто подайте в налоговую инспекцию уведомление о применении УСН по форме 26.2-1. Когда надо будет подавать годовую декларацию, заполните ее и укажите налоговую ставку 0%, а также обоснование ставки.

При регистрации ИП на патенте необходимо подать заявление по форме 26.5-1. На второй странице документа укажите ставку 0% и название регионального закона о каникулах. Если ИП на ПСН не укажет в патенте нулевую ставку, он не сможет получить льготу. Однако взять каникулы до конца 2026 года получится после окончания первого патента и при получении второго. Главное, соблюсти все требования, которые действуют в отношении льготы.

Какая ответственность для ИП за нарушение требований

Если ИП на УСН или ПСН нарушил требование закона, ему придется заплатить все налоги с дохода льготной деятельности. Например, ИП на УСН занимался не тем видом деятельности, доля прибыли была ниже 70% или нарушил специальные требования, которые установлены в региональном законе. Платить с дохода придется с момента начала налоговых каникул. ИП на ПСН заплатит стоимость патента, а ИП на УСН — налоги с фактических доходов.